税務調査対策テクニックの極意とは?

税務調査って怖いですよね。

税務調査されると平均で

法人は1件あたり約570万円(法人税+消費税+加算税)

個人は1件あたり約399万円(所得税+消費税+加算税)

の追徴課税が取られます(国税庁統計)。

この記事では、この追徴課税をゼロにする方法をお伝えします。

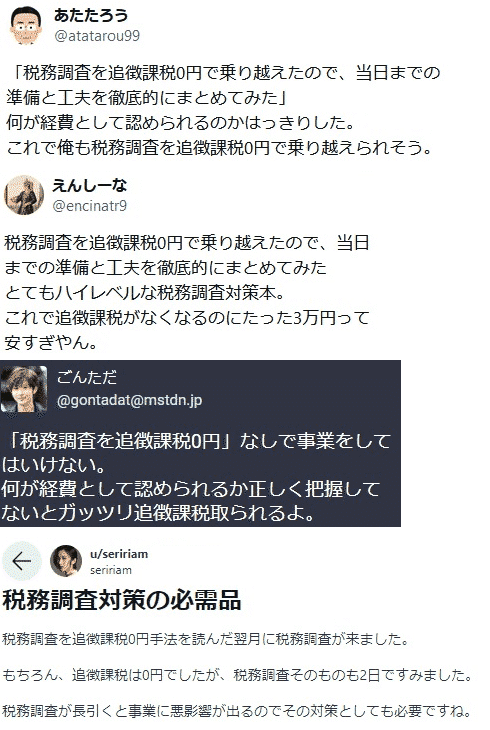

この方法の利用者の声はこちら

全事業者が実践すれば、追徴課税される事業者は完全に存在しなくなる。

そんなレベルの超チート手法をこちらから入手できます。

追徴課税がゼロになる税務調査対策をPR

税務調査は企業や個人にとって突然やってくる重大イベントですが、正しい対策を講じることでその影響を最小限に抑えることができます。以下では、税務調査を円滑に乗り切るための実践的なテクニックについて解説します。

事前の準備と整理

税務調査に備えて、必要な書類や記録を整理し、事前に準備しておきましょう。収入証明書や支出の証拠、資産の評価額などをすぐに取り出せる状態にしておくことが重要です。

専門家との相談

税務顧問や会計士に早めに相談し、税務申告の正確性と法令順守を確認しましょう。専門家のアドバイスを受けることで、不明瞭な点を解消し、適切な対応策を立てることができます。

透明性と正確性の維持

収支の透明性を高め、すべての取引を正確に記録することで、税務調査に対する準備が整います。データの整合性を確保し、監査可能な状態にしておくことが重要です。

内部コントロールの強化

内部監査や業務プロセスの改善を通じて、不正や誤りを未然に防ぎましょう。適切な内部コントロールを構築し、税務法に準拠した運営を維持することがポイントです。

対話と協力

税務当局との対話を大切にし、協力的な姿勢を示すことで、税務調査の進行がスムーズになります。誠実な対応と必要な情報の提供を怠らないようにしましょう。

リスクマネジメントの実施

ビジネスの税務リスクを正確に評価し、事前にリスクマネジメントの戦略を構築しておくことが重要です。予期しない問題にも迅速に対応できる体制を整えましょう。

継続的な教育とトレーニング

法令の変更や税務の最新動向について定期的に情報を収集し、関係者に対して適切な教育とトレーニングを行うことで、税務調査に対する対応力を向上させます。

以上のテクニックを実践することで、税務調査に対する不安を軽減し、ビジネスの持続的な成長を支える強固な基盤を築いてください。

全事業者が実践すれば、追徴課税される事業者は完全に存在しなくなる。

そんなレベルの超チート手法をこちらから入手できます。

#PR #税務調査 #税務調査対策 #税務調査の体験談 #税務署 #税務署から連絡 #所得税 #事業税 #確定申告 #申告漏れ #追徴課税 #脱税 #節税 #青色申告 #青色申告特別控除 #青色申告承認申請書 #源泉所得税 #所得税法 #復興特別所得税 #所得税減税 #個人所得税 #個人事業税 #節税対策 #節税効果 #節税保険 #節税方法 #確定申告やってみた #初めての確定申告 #確定申告あれこれ #確定申告書 #青色確定申告 #会計 #帳簿 #帳簿付け #電子帳簿保存法 #改正電子帳簿保存法 #経費 #経費削減 #必要経費 #経費精算 #これは経費で落ちません #諸経費節約 #諸経費 #経費計上 #税理士 #税理士事務所 #顧問税理士 #接待交際費 #交際費