「プロゲーマー」と「ストリーマー」の確定申告マニュアル 2021

2021年3月10日 更新

「確定申告なんて自分には関係ない、必要ない」って考えているゲーマーが殆どだと思いますが、数万円の収入でも確定申告が必要になる場合もあり、知らないうちに申告漏れになっている人が多いのが実情です。

もし、申告漏れが見つかった場合、自分だけでなく周りの人にも迷惑が掛かります。あなたのゲーマー人生を守るためにも、是非ご一読ください。

1.そもそも「確定申告」ってなに?

1年間(1/1-12/31)の所得を計算して確定申告書を作成し、令和3年3月15日(月)※までに管轄の税務署へ提出して、所得税を払う(納付)、もしくは返してもらう(還付)手続のことです。

※4月15日(木)まで延長されています。また、新型コロナウイルス感染症の影響により、申告できないやむを得ない理由がある場合には、4月16日以降に申告・納付期限を延長することができます。なお、令和元年分の確定申告が終わっていない方は、これから作成する令和2年分の確定申告書と一緒に提出しましょう。

2.「確定申告」しないとどうなるの?

損します。後悔します。怖い目にあいます。

もし、申告していない、もしくは税金を少なく申告している場合には、本来払うべきであった税金に加えて、次の余計な税金も払う必要があります。

延滞税 年2.5%または年8.8%

加算税 不足税額の5%~20%

重加算税 不足税額の35%~40%

また、その脱税行為が極めて悪質な場合には、「10年以下の懲役または1,000万円以下の罰金またはその両方」という刑事罰に処される可能性もあります。

3.どうせ見つからないんでしょ?

国を舐めると痛い目にあいます。

例えば、Youtubeの収益ですが、税務署内にはネットビジネス調査の専門部署があり、送金記録などの情報を職権で収集可能であるため、ほぼ把握されています。「今まで指摘されていないから大丈夫」は大間違い。泳がされているだけなので、とても危険な状態です。

Youtubeに限らず、アフィリエイトの収益は、ASPからの銀行振込です。そのため、ASP側を調査すれば、税務署が申告もれを把握することは簡単です。

もしも税務署から指摘を受けた場合、本人にとって致命的なイメージダウンとなる可能性があります。また、他のプロゲーマーやストリーマーまで奇異の目に晒される危険性もあります。

もし申告していない場合には、税務署に指摘される前に自主的に申告した方が、罰金も少なく済みますし、致命的なイメージダウンは避けられます。なるべく早く申告しましょう。

4.そもそも「所得」ってなに?

収入から経費を引いた利益のことです。所得は全部で10種類ありますが、プロゲーマーやストリーマー活動による収入は、以下の4種類のどれかに区分されます。

事業所得

雑所得

一時所得

給与所得

5.自分の収入がどの所得になるのか?

簡易的な判断基準としては、そのプロゲーマーやストリーマー活動が「本業」である場合は「事業所得」、「副業」である場合は「雑所得」、「趣味」の場合の賞金は「一時所得」となる可能性が高いです。

例外として、プロゲーミングチームやストリーマー事務所と雇用契約を結び、給料(固定給や賞与)として受け取っている収入については「給与所得」に該当します。

より詳しく知りたい方は下記の記事をご参照ください。

https://note.com/tax_e_sports/n/nc0d6818d5ac6

所得の区分を間違えると、税金の計算も間違えることになるため、心配な場合には税理士等の専門家にご質問ください。

6.どういう支出が(必要)経費になるの?

その収入を稼ぐために「必要であると説明できる」支出が経費になります。

例えば、配信に使用しているPCをプライベートでも使用する場合には、プライベート使用部分は「不必要」な支出として経費になりません。

より詳細な説明については、下記の(参考:必要経費になるものとならないもの)をご覧ください。

7.どうやって作成するの?

1.手書きで作成する

2.PCで作成する

3.スマホで作成する

作成した基本データを来年も使えること、オンライン送信に対応できることなどメリットが大きいため、2番・3番がお勧めです。なお、プロゲーマーやストリーマー活動を本業にしている方(事業所得がある方)は、スマホでは作成できないためPCで作成しましょう。

確定申告書作成コーナーはこちらから

https://www.keisan.nta.go.jp/kyoutu/ky/sm/top_web#bsctrl

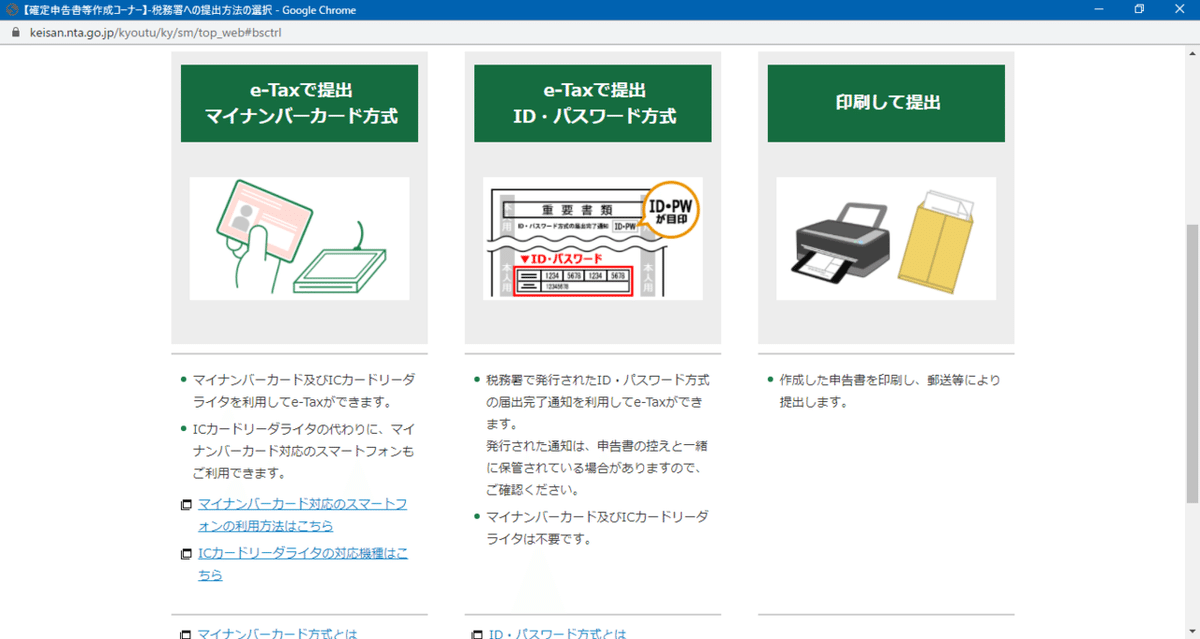

8.どうやって提出するの?

1.税務署へ持っていく

2.税務署へ郵送する

3.e-Taxにより申告(電子申告)する

昨年まで65万円の青色申告特別控除の適用を受けていた方については、1,2番の提出方法の場合、控除額が10万円少なくなってしまう(55万円になってしまう)ので、3番の方法により提出しましょう。

また、それ以外の方にとっても、添付資料がいらないこと、還付金が早く帰ってくることなどから、3番がお勧めです。

9.e-Taxによる申告(電子申告)ってどうやるの?

2つの方法がありますが2番がお勧めです。

①ID・パスワード方式

必要なもの:IDとパスワードのみ(カードリーダーなどは不要)

注意点:税務署へ直接行ってIDとパスワードを取得しておく必要がある。

②マイナンバーカード方式

必要なもの:マイナンバーカード、ICカードリーダー又はマイナンバーカード対応のスマートフォン(Androidもしくはiphone7以降)

注意点:マイナンバーカードを作っておく必要がある(作成方法は、郵送での申請、PCでの申請、スマホでの申請、証明写真機での申請の4パターン)

10.どうやって払うの?

1.金融機関などで納付書により納付

2.口座振替により納付

3.コンビニでQRコードにより納付(30万円以下の場合のみ)

4.クレジットカード納付

2番・4番がお勧めです。

納付書またはQRコードによる納付の場合、納付期限は4月15日ですが、口座振替又はクレジットカード納付の場合、支払を遅らせることができます。

なお、クレジットカード納付の場合、下記のサイトにアクセスして、①名前や住所などの基本情報②税金の種類や税額などの情報③クレジットカードの情報を入力するだけで完了です。

決済手数料の負担があること、ポイントがつくこと、分割払いが選べることが特徴です。

https://kokuzei.noufu.jp/

11.勘違いしやすい2つの噂

その1:収入103万円までは確定申告しなくていいんだよね?

プロゲーマーやストリーマーには当てはまりません。

これは、給与所得者(会社員やアルバイトなど)が会社から受け取るお給料に限った話です。

例えば、副業(雑所得)としてYoutubeからの収入が60万円あった場合、経費が12万円以上なければ、確定申告をする必要があります。

つまり、「所得(収入-経費)が48万円の基礎控除額を超えると確定申告が必要になる」ということです。

更に気を付けなければならないのは、扶養も外れてしまうことです。

例えば、会社員であるお父さんの扶養に入っている場合、お父さんも確定申告(扶養人数の訂正のため)をして、追加で税金を払う必要がありますので注意です。

それでは、お父さんに内緒にしておくとどうなるでしょう。

まず、税務署から、お父さんの働いている会社へ、あなたが扶養から外れることを知らせる手紙が送られてきます。

次に、会社の総務部や経理部から、「お子さんが扶養から外れるので、次の給料から追加で税金を引きますね」とお父さんに伝えられます。

最後に、お父さんからあなたへ・・・お叱りの言葉があるかもしれません。

このことがきっかけで、あなたの大好きなゲームや配信を制限されたり、ゲーミングチームへの所属を反対されたら悲しいですよね。

もし扶養から外れる(見込の)場合には、なるべく早めにお父さんに伝えましょう。

その2:副業の所得20万円までは確定申告しなくていいんだよね?

こちらも、プロゲーマーやストリーマーには当てはまりません。

これは、年末調整をしている給与所得者(会社員やアルバイトなど)に限った話です。

そのため、フリーランスや自営業者などの給与所得者以外の方や、2ヵ所から給与を受け取っているアルバイトの方などは、副業の所得が20万円以下であっても確定申告が必要になります。

なお、年末調整をしている給与所得者で、副業の所得が20万円以下であっても、医療費控除やふるさと納税による寄附金控除などを受ける場合には、その副業収入を確定申告に含める必要がありますので要注意です。

また、これは「所得税」の確定申告が不要になる制度であり、「住民税」の確定申告は必要になりますので、併せて注意しましょう。

12.プロゲーマーやストリーマー活動を本業としている方へ・・・3つのアドバイス

1.青色申告をしていない人は、今年の4月15日までに「青色申告承認申請書」を提出しましょう。税金がお得になります。

2.定期的に記帳しましょう。

年明けにまとめてやろうとすると、とっても大変で、めんどくさいから申告しない・・・なんてことになりかねません。そもそも、プロゲーマーやストリーマーとして生計を立てていく覚悟があるのであれば、タイムリーに収支を管理することは大切だと思います。

なお、記帳するツールとしては、クラウド会計ソフト(年額12,936円の「freeeスターター」または「マネーフォワードクラウド確定申告 パーソナル」など)がお勧めです。

3.領収書は捨てずにとっておきましょう。

飲食代やPC機材代など項目別に整理して、その都度会計ソフトへ入力するのが理想的ですが、日々のランクマッチや編集作業などに追われて、なかなか難しいでしょう。箱や袋などにまとめて保管しておきましょう。

13.ケーススタディ

(ケース1)

・高校生。

・ゲーミングチームに所属しているが、チームからの収入はない。

・配信活動はしていない。

・個人で毎週末にオンラインのゲーム大会に参加している。

・親の扶養に入っている。

ゲーム大会賞金 30万円

ゲーム大会参加経費 5万円

雑所得 30万円-5万円=25万円

合計所得 25万円

ケース1の解説と注意点:

確定申告は不要です。

未成年であっても、48万円超の所得があれば確定申告をする必要があります。このケースでは、所得が48万円以下のため確定申告は不要です。

(ケース2)

・高校生。

・アルバイトをしている。

・ゲーミングチームに所属しているが、チームからの収入はない。

・配信活動はしていない。

・個人で毎週末にオンラインのゲーム大会に参加している。

・親の扶養に入っている。

アルバイトの給料 100万円(年末調整している)

ゲーム大会賞金 15万円

ゲーム大会参加経費 5万円

給与所得 100万円-55万円(給与所得控除)=45万円

雑所得 15万円-5万円=10万円

合計所得 45万円+10万円=55万円

ケース2の解説と注意点:

確定申告は不要です。ただし住民税の確定申告は必要です。

ケース1との違いは、アルバイトをしていること。このケースでは、アルバイト先で年末調整をしており、副業での所得(賞金)が20万円以下なので、所得税の確定申告は不要です。ただし、住民税の確定申告は必要になりますので、3月15日までにお住まいの市区町村に申告しましょう。

(ケース3)

・高校生。

・アルバイトをしている。

・ゲーミングチームに所属しているが、チームからの収入はない。

・YouTubeで配信活動をしている。

・個人で毎週末にオンラインのゲーム大会に参加している。

・親の扶養に入っている。

アルバイトの給料 100万円(年末調整している)

YouTube収入 30万円

YouTube経費 10万円

ゲーム大会賞金 15万円

ゲーム大会参加経費 5万円

給与所得 100万円-55万円(給与所得控除)=45万円

雑所得 30万円-10万円+15万円-5万円=30万円

合計所得 45万円+30万円=75万円

ケース3の解説と注意点:

確定申告が必要です。また、扶養からも外れてしまいます。

ケース2との違いは、YouTubeで配信活動をしていること。このケースでは、副業での所得が20万円を超えているため確定申告が必要になります。また、扶養から外れてしまうので、早めに親御さんに報告しましょう。

(ケース4)

・大学生。

・アルバイトをしている。

・昨年の5月からYouTubeでゲームプレイ動画の配信活動を始めた。

・親の扶養に入っている。

アルバイトの給料 50万円

YouTube収入 60万円

YouTube経費 10万円

給与所得 50万円-50万円(給与所得控除)=0円

雑所得 60万円-10万円=50万円

合計所得 50万円

ケース4の解説と注意点:

確定申告が必要です。また、扶養からも外れてしまいます。

扶養から外れてしまうので、早めに親御さんに報告しましょう。また、今後配信活動やゲーム活動を本業にする予定があれば、3月15日までに青色申告承認申請書を提出しておきましょう。

(ケース5)

・会社員。

・YouTubeでゲームプレイ動画の配信活動をしている。

・趣味で年に数回、オンラインのゲーム大会に参加している。

会社員としての給料 400万円

YouTube収入 100万円

YouTube経費 20万円

ゲーム大会の賞金 10万円

給与所得 400万円-124万円(給与所得控除)=276万円

雑所得 100万円-20万円(必要経費)=80万円

一時所得 10万円-10万円(特別控除※最高50万円まで)=0円

合計所得 276万円+80万円=356万円

ケース5の解説:

本業は会社員であると考えられるため、副業としてのYouTube収益は雑所得、趣味として参加したゲーム大会の賞金は一時所得になるものと考えます。

(ケース6)

・フリーター。

・ゲーミングチームに所属しているが、チームからの収入はない。

・YouTubeでゲームプレイ動画の配信活動をしているが収益化できていない。

フリーターとしての給料 150万円

YouTube収入 0円

YouTube経費 10万円

給与所得 150万円-55万円(給与所得控除)=95万円

合計所得 95万円

ケース6の解説と注意点:

勤務先で年末調整を行っていれば確定申告は不要です。

(ケース7)

・プロゲーマー

・ゲーミングチームと雇用契約を結んでおり給料を受取っている。

・YouTubeとTwitchでゲームプレイ動画の配信活動をしている。

・青色申告の承認を受けており、適正に記帳を行っている。

・e-taxによる申告(電子申告)ではなく、申告書を税務署へ郵送している。

ゲーミングチームからの給料 350万円

YouTube収入 500万円

YouTube経費 100万円

Twitch収入 80万円

Twitch経費 30万円

給与所得 350万円-113万円(給与所得控除)=237万円

事業所得 500万円-100万円+80万円-30万円-55万円(青色申告特別控除)=395万円

合計所得 237万円+395万円=632万円

ケース7の解説と注意点:

令和2年分の申告から、電子申告をしない場合の青色申告特別控除額が、65万円から55万円へと減額されることになりました。このケースの場合、30%(所得税20%+住民税10%)の税率が課されるため、電子申告をすることで、3万円(10万円×30%)節税になります。

(ケース8)

・プロゲーマー

・ゲーミングチームと業務委託契約(雇用契約ではない)を結んでおり報酬を受取っている。

・YouTubeとMildomでゲームプレイ動画の配信活動をしている。

・チームとは別に個人でゲーム大会に参加している。

・青色申告の承認を受けており、適正に記帳を行っている。

・e-taxによる申告(電子申告)をしている。

ゲーミングチームからの報酬 200万円

YouTube収入 400万円

YouTube経費 150万円

Mildom収入 50万円

Mildom経費 15万円

ゲーム大会の賞金 100万円

ゲーム大会の参加経費 10万円

事業所得 200万円+400万円-150万円+50万円-15万円+100万円-10万円-65万円(青色申告特別控除)=510万円

合計所得 510万円

ケース8の解説と注意点:

プロゲーマーを本業としているため、ゲーミングチームでの活動、配信活動及び大会参加について、本業の一環であると考え、それらの収入は事業所得に含まれるでしょう。

(ケース9)

・ストリーマー

・ストリーマー事務所と業務委託契約(雇用契約ではない)を結んでおり報酬を受取っている。

・YouTubeでゲームプレイ動画の配信活動をしているが、その収益はストリーマー事務所に入ることになっている。

・個人で、事務所を介さない案件(イベント出演など)を受けている。

・持続化給付金を受け取っている。

・青色申告の承認を受けており、適正に記帳を行っている。

・e-taxによる申告(電子申告)をしている。

ストリーマー事務所からの報酬 2,000万円

イベント出演料などの事務所を介さない収入 200万円

配信やイベント出演などの経費 450万円

持続化給付金 100万円

事業所得 2,000万円+200万円-450万円+100万円-65万円(青色申告特別控除)=1,785万円

合計所得 1,785万円

ケース9の解説と注意点:

このケースでの持続化給付金は事業所得に該当します。

このケースの所得水準では法人設立による節税効果を検討しましょう。

14.必要経費になるものとならないもの

① 大会参加費

大会に参加するための参加費は、当然ながら必要経費になります。

ただし、その参加費の中に保証金のような返金される部分がある場合には、その部分は必要経費になりません。

② 交通費

大会の会場などへの電車・タクシー・飛行機代等、自家用車を利用した場合の、ガソリン代・ETC代・駐車場代なども必要経費になります。

ただし、滞在日程に観光などプライベートな予定が含まれている場合、その部分は必要経費になりません。

③ 宿泊費

遠方の大会に参加するための宿泊費は必要経費になります。

ただし、不必要に豪華な部屋へ宿泊した場合、一部が必要経費にならない可能性があります。

また、滞在日程中の観光などプライベートな部分も、必要経費にならないため注意が必要です。

④ 会議費・接待交際費

プロゲーマーとしての活動に関係する打合せ、接待などの飲食代、関係者への手土産・お中元などの贈答品、ご祝儀などは必要経費になります。

ただし、友人や親族など、活動に関係のない人に関するこれらの支出は必要経費になりません。

⑤ PC関連費

ゲーム活動や配信活動を行うために必要なPC、ゲーミングチェアなどの周辺機器は必要経費になります。

ただし、プライベートでも使用する場合、一部は必要経費になりません。

なお、一台30万円以上の高価なPCは、4年間で必要経費とします。

⑥ インターネット代

ネット対戦やゲーム配信など業務に使用する時間と、プライベートで使用する時間を一定期間集計して比率を求めます。

その比率によって、光回線利用料やプロバイダー利用料などの支払額を按分して必要経費を計算します。

⑦ スマホ利用料

関係者との通話や、ネット対戦、SNS更新など業務に使用する時間と、プライベートで使用する時間を一定期間集計して比率を求めます。

その比率によって、通話代やネット利用料などの支払額を按分して必要経費を計算します。

⑧ 家賃

賃貸マンションに住んでいる場合、ネット対戦やゲーム配信、事務作業を行うスペースなど、活動に必要なスペース(床面積)を計算します。

その計算した床面積と、全体の床面積との比率に応じて、家賃の一部を必要経費とすることが可能です。

⑨ 車両関連費

会場への移動などに自動車を使用している場合、一定期間における業務とプライベートでの使用割合(日数や距離など)の比率を計算します。

駐車場代、自動車保険、車検代などの維持コストについて、その比率に応じて必要経費にできます。

⑩ 調査研究費

プロゲーマーやストリーマーとしての活動に必要な、セミナーや練習会への参加費、ゲームや配信関係の書籍代などが該当します。

自らの技量や知識を向上させることで、収入アップに繋がると認められる支出は必要経費になります。

⑪ 配信関連費

ストリーマーとして、ライブチャットに使用した衣服の購入、部屋の装飾代など。

プライベートとの線引きが曖昧なため、使用したことの証明ができないと必要経費にすることは難しいため、配信を録画するなど記録に残すことが望ましいと考えます。

なお、配信に使用したとしても、ブランド品など再販可能なものや、日常生活で使用可能な衣服・化粧品などは、必要経費にするのは難しいでしょう。

15.このマニュアルの目的と注意点

このマニュアルは、「プロゲーマー」や「ストリーマー」に正しい確定申告をして頂くことで、税務署とのトラブルから守ることを目的としています。

そのため、一人でも多くの方に読んでいただけるように、できるだけ専門的な言葉を避け、厳密な取扱いの説明を省略している場合があることをご了承ください。