【考察】評価され続けるSaaS企業とは?〜LTVの本質とNRRの重要性・Expansion戦略について〜

PMF達成後、非連続な成長曲線を目指すために、第2の矢・第3の矢をどのように事業開発していくか。これが評価されつづけるSaaS企業を目指す上で重要なテーマになります。

先日の弊note「Vertical SaaSの成長戦略について」でも取り上げたVeeva、ToastやProcoreなどの急成長を続けるSaaS企業は、既存のお客様への複数サービスを拡販していくことで、ARRを伸ばし続けています。

引用:Veeva2020 Investor Report

これはHorizontal SaaSももちろんですが、特にVertical SaaSでは市場規模・対象顧客数に一定のリミットがあるため、ミドルステージくらいから重要な経営課題となります。

そこで今回のnoteで整理したいのは大きく分けて2つです。1つは、評価されつづけるSaaSを示す指標としてLTVの限界とNRRの重要性を検討すること。2点目はNRR高める上でのセールス・カスタマーサクセスの体制構築のポイントを整理することです。

また1.4万字を超えてしまいました。よろしければ参考書としてアーカイブいただければ嬉しいです。

LTVの本質

SaaSビジネスの根幹

まず、SaaSビジネスの特徴を個人的に定義してみました。

カスタマイズ性を削ぎ、クラウド技術を活かした低い原価率とThe Modelに代表される効率的な組織オペレーションを土台とし、サブスクリプションを前提とする「LTVの最大化とコスト(COGS/CAC)の低減」により、高収益かつ圧倒的成長スピードを実現するビジネス。

ここで重要なのはLTVという概念です。LTVとは(Customer Life Time Value)の略であり、1顧客あたりの平均売り上げの将来予測としてSaaSでは下記の計算式で算出されます。

LTV = [ARPA(顧客単価)× 売上総利益率] / Churn Rate(金額ベースの解約率)

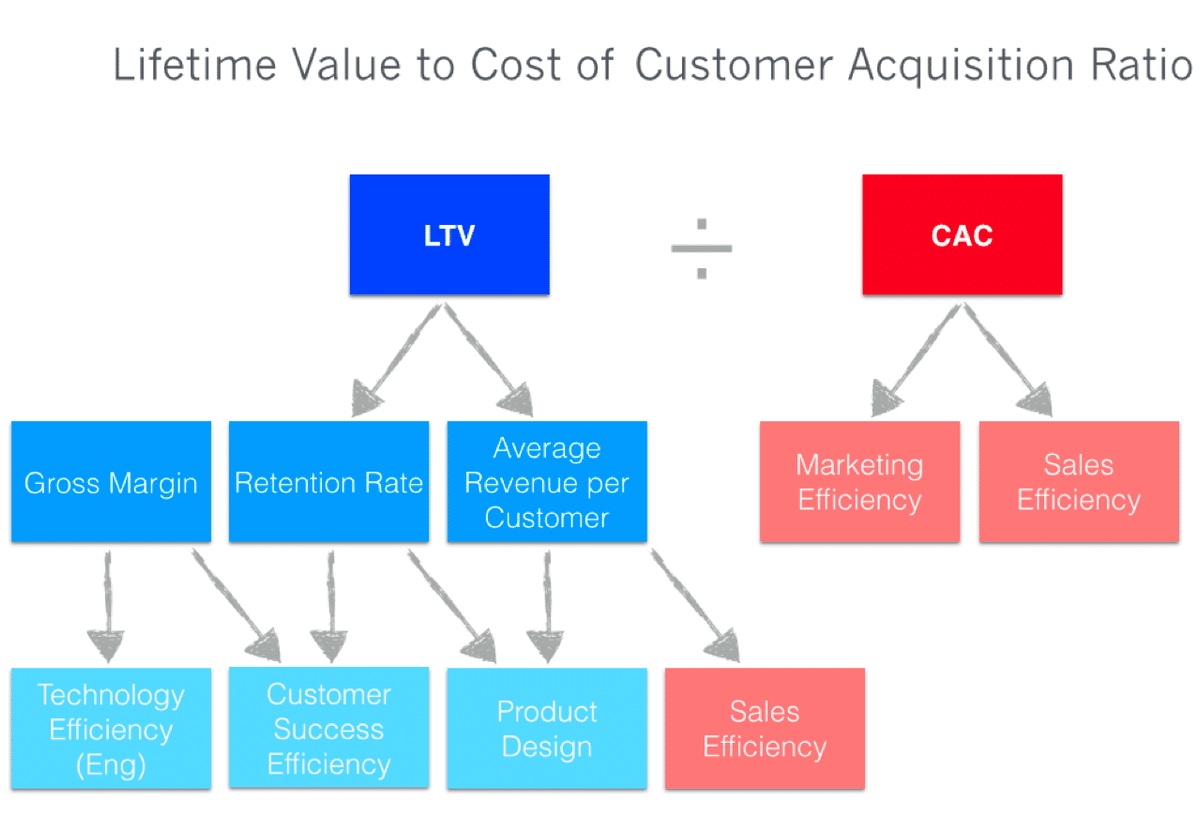

LTVはSaaSビジネスを最も抽象度高く表現した指標ではあります。そしてこれをCACで割った「LTV/CAC」と言う指標はSaaSビジネスにおけるほぼ全ての職種(プロダクト・カスタマーサクセス・セールス・マーケ)の活動を包括した企業パフォーマンスを表現しているように見えます。

LTVとは「毎年得られるARPA(粗利)の現在価値の合計」

一方で、サブスクリプションビジネスにおいて将来の確実な予測をすることは難しいです。そこでLTVは下記のような計算式で算出されます。

LTV = [ARPA(顧客単価)× 売上総利益率] / Churn Rate(解約率)

上の式をわかりすく数式にするとこうなります。

つまりLTVとは平均顧客単価(粗利)に平均継続期間を掛け合わせたものであり、平均継続期間はチャーンレートの逆数で求められます。

(※後述しますが、この「チャーンレート」とは顧客数ベースの解約率ではありません。正確には「グロスレベニューチャーンレート」です)

これは、金融商品の価値算定とロジックは同じです。りそな銀行さんのHPにある解説が分かりやすかったので抜粋させていただきました。毎年受け取る金額を「粗利ベースでのARPA」、そして割引率が「収益の減少率」に相当します。)

ここできちんと考えなければいけないのは。金融商品や不動産ならまだしも、SaaS事業においてチャーンレートやARPAを一定とみなして算出した価値は理念的なものだという点です。

Churnについての問題点

・月ごとに一定の解約率を想定していること

・すべての顧客セグメントで同じ解約率を想定していること

ARPAについての問題点

・期間中のプライシングの変化を想定していない

・Expansionの変化を考慮していない etc

また、ラクスル松本さんも同様に下記のように言及をされています。

LTVの計算は ARR / チャーンレート によって計算されます。これは(割引率は考慮されてませんが)不動産の価値評価と同じものだと思います。例えば月次チャーンレートが0.5%、年次で6%のSaaSの場合約17年の継続利用が見込まれることになります。2022年に使った顧客が2039年まで使い続けるという計算です。逆を言うと2005年に使い始めた顧客が2022年まで利用をし続けている、とも言えます。

当たり前ですがSaaSビジネスでは今後の市況環境や企業努力に伴って大きく変化します。至極当然ですがこれらの計算式に関わる指標は「将来の変化予測」を正しく実績ベースで織り込むことができていのです。

つまり解約率についてはかなり楽観的にそして、ARPAについては保守的に捉えているため、LTVという指標はあくまでも理論値の域をでず、暫定的な「事業の価値」を表現したものになります。

よってLTVという観念的な指標をCACという実績数値で割って投資対効果を考えること(LTV/CAC)は特にIPO前のフェーズのSaaS企業においては経営判断としてブレることが多いのです。よって合わせてCAC Paybackも見る必要があります。

この点についてはSUPER STUDIO COO花岡さんの実務ベースのnoteが非常にわかりやすいです。

LTVはSaaSビジネスの魂

一方で、LTVとはSaaS事業そのものの価値を算定する上で現時点で最大限の評価方法ではあります。LTVの構成要素である「原価率を下げる」、「解約率を下げる」、「ARPAを高める」取り組みは冒頭述べたSaaSビジネスの根幹であるので、起業家や経営陣が理念として掲げるのには相応しいですし、資金調達の段階では参考となる一つの指標であることは間違い無いです。

ちなみに、VCなどの投資家サイドもLTVやチャーンだけで判断するのではなく、特にアーリーフェーズにおいては、顧客・従業員インタビューなどの定性評価を加え、ブレイクダウンした指標に将来予測を織り込んで適切に評価していくことが求められます。

CAC Paybackについて

前述の通りある意味「楽観的」に見積もられることの多いチャーンレートという指標を活用したLTV/CACという指標では、S&M費用の効率性は図ることが実体上難しいです。特に初期フェーズはチャーンレートが月や年単位で大きく変動するために、平均継続期間が異常値をとるケースが多いのです。

S&M費の投資対効果を見るためには、CAC Paybackを重要指標の一つとして確認することがポイントです。そこでCAC Paybackについて算出式を確認してみます。

CAC Payback=前四半期のS&M費 ÷(当四半期の新規獲得MRR × 売上総利益率)

※CACの計上期間にARPA算出金額は揃える必要がある。

※S&M費用に計上するかは、さらに企業ごとに異なることに注意。

それぞれの妥当な参考指標として、Bessemer Venture Partnersの資料より引用させていただきました。ARRの規模別、そして対象顧客ごとによってCAC Paybackの妥当性は変わることに注意が必要です。

また、TVや交通広告などのマスマーケティングについては算出期間によって一気に数値が悪化することも折り込む必要があります。

チャーンレートについて

LTVの算出式にも入っているこのチャーンレートですが、様々な意味で使われているケースが多いので、先程のLTVの説明を踏まえて、基本的な部分から整理してみます。

チャーンレートには大きく抑えておくべき指標が4種類あります。

SaaSスタートアップの事業計画書を見るとよく混同して記載されているケースが多いので、下記の図で整理してみます。

まずチャーンレートは顧客数ベースのものと金額ベースものに大きく2種類に分類されます。さらに、金額ベースのものはRenewal Churn Rate、Gross Churn Rate、Net Revenue Churn Rateの3種類に分類できます。それぞれ具体的に見ていきます。

①Customer(Logo)Churn Rate

この指標におけるチャーンの意味は「解約」を意味します。

Customer Churn Rate = 当月の解約顧客数/前月末の顧客総数

例:お客様の数ベースの解約率を指します。たとえば、月初に定額で支払う顧客が100社いるうち、その月に5社が退会した場合は、Customer Churn Rateは5%になります。

正直、B2C SaaS(NetflixやNewspicks)のように顧客当たりの獲得金額が同じであればまだしも、B2Bのように顧客によって金額が変わる場合は、それほど意味がない数値に思えます。

しかし、かなり現場目線の話になりますが、前職の外資SaaSでは結構重要なKPIとしてCSで追っていました。Customer Churn とは、「会社としてのお付き合いがなくなった」社数の減少割合を表します。これはカスタマーサクセスとしては絶対的防衛ラインとなるのです。

つまり契約プランのダウンや契約数の減少によるDownsellにはなったものの解約を防いだということで、解約阻止のプロセスに一定の評価を付与することにつながるからです。

サブスクビジネスの場合、既存の顧客を維持してアップセルするためのコスト(CRC = Customer Retention Cost)は新規顧客を獲得し、失われた顧客を復活させるためのコスト(CAC)よりも遥かに低くなります。

よって、解約を阻止し繋ぎ止めることはカスタマーサクセスにおいて腕の見せ所なのです。全額解約ではなく、最悪ダウンセルにとどめて、次年度の契約更新でリカバリーに繋げることはカスタマーサクセスの重要なアプローチです。

だからこそカスタマーサクセスは常に早いタイミングで継続の危機察知を徹底する必要があり、評価も高まっていきます。

経営としてはあくまでも参考指標に留まりますが、CSマネジャーやCSMにとっては重要なKPIとなります。

※個人的には「Customer」をつけるとわかりづらいのでLogo Churn Rateという名称に統一すればいいのになと思います。

②Renewal Churn Rate

ここからの②〜④の指標の中で「チャーン」という言葉の意味は契約金額の喪失を示します。なので解約金額だけでなくdownsellや契約金額の減少分も含めることが必須です。

②Renewal Churn Rate(更新時解約率)

=当月に失ったMRR /当月に更新予定だった契約金額

更新対象月の顧客を対象にすることで、カスタマーサクセスのRenewalの実力を測定できる指標です。いわゆる「更新率」です。

-------------------------------------------------------------------------

*1)当月と記載あるが、目標設定は四半期・年単位で行い定点観測を月単位で行うと運用しやすい。

*2)月額固定のRecurring Revenueを対象としており、従量課金などで月単位の価格が変動する場合は分けて計算する必要がある。

ALL STAR SAAS FUNDのCS集中講座でも山田さんが言及されていた指標です。契約更新の対象となっている企業からの「MRRの減少を防ぐ」というカスタマーサクセスのビジネス上のパフォーマンスを数値で確認できる指標の

一つです。

CSマネージャーにとっては、各メンバーの目標設計を考える上でもKPIとして検討しやすく、メンバーのアクションに繋げやすいといえます。

ただし、決算期など3月や12月に更新を迎える企業が多いので、目標設定をする際は前年度実績などを参照し「季節要因」を考慮する必要があります。

③④GrossとNet Revenue Churn Rate

この二つの指標はSaaS経営に関わる重要な指標です。どちらも分母は前期間のMRRをとります。違いは、Gross Revenue Churn Rateは解約やダウンセルなどの契約金額減少分だけを計上し、Net Revenue Churn Rateは契約金額の減少分から既存顧客からの売り伸ばし(アップセルやクロスセル)を引いたものを分子にとります。

③Gross Revenue Churn Rate

失った金額分のチャーンの比率

------------------------------------------------------------------------

④Net Revenue Churn Rate

その月に失ったMRRに、エキスパンションやアップセルによって増えたMRRを考慮したチャーンの比率。

わかりやすく日本語で計算式にしたものが下記になります。

Net Revenue Churnにおいて、[失ったMRR<アップセルやクロスセルで増えたMRR]の場合、マイナスの値をとります。これをネガティブチャーンと呼ばれるものです。

運用上の注意ですが、上記わかりやすさを考慮して月単位で計上していますが初期フェーズは変動が激しいです。四半期や年単位でも定点観測の必要があります。

まとめ

まとめると①②はカスタマーサクセスチームのパフォーマンスやマネジメントにおいて重要な指標となります。一方で前期間分の新規受注分を含む契約金額を分母にする③④の指標は、「契約金額の割引率(or増加率)」を示します。つまり企業価値に関わる重要な経営指標だと整理できます。

VP of Customer Successなどのマネジャーはどちらの指標も適切に理解し使い分けることが求められます。さらに期間を四半期/年単位で目標設計し、月単位で事業進捗をマネジメントすることがポイントになります。

そして、このNet Revenue Churn Rateと同じ考え方で同一顧客で年単位で示した指標がNRRであり、私自身はSaaSというビジネスモデルの本質を考えた上で最重要指標の1つであると考えています。

NRRの重要性

NRRとは何か?

1年前に獲得したお客様の契約金額が、1年間でどれくらい伸びたのかを表す指標です。つまり売上維持率です。

NRRとは過去に契約開始をした既存顧客からの収益(契約開始時点=100%)が、現在どの程度まで成長しているのかを示した指標になります。

NRRは下記の計算式で算出されます。

NRRの計算式 = 1年前に獲得した顧客の現在のMRR / 同じ顧客の1年前のMRR

実態としては、SaaSは年間一括契約がほとんどであり顧客単位だけでなく全体での傾向を抑えることが必要です。北米のSaaSでは、年度単位で顧客ごとの契約開始時点の契約金額(MRRベース)を分母にとり、翌年度の契約金額(MRRベース)を分子に計算して、「NRR」としてベンチマークとしていました。

NRRの計算式 = 202Y年の同一顧客の現在のMRR / 202X年に新規獲得した顧客の契約開始時点のMRR

[補足]NRRとNDRは同じ意味

さまざまな文献を10種類程度確認してみたのですが、個人的には一旦同じと見なして良いと思います。

一般的なSaaS業界ではNDR(Net Dollar Retention)が優先して使われているようですが、これはアメリカ以外の収益をドル換算して表示することで地域を統合しての集計を行う意図があることが書かれているものもありました。

NRRのベンチマーク指標

世界最高のSaaS投資ファンドの1社であるBessemerよりそれぞれのARRフェーズごとにおけるNRRの指標について確認することができます。

NRRはフェーズはもちろん、提供するSaaSの課金体系によってアップセルの起こりやすさは変わりますし、クロスセルプロダクトを有しているかどうかも大きな分水嶺になります。ただし、NRRがSaaS経営の難易度を大きく決める最重要指標といっても過言ではありません。

そこで、高い売上成長率・NRRを実現しているToastやSamsaraなどの事例を踏まえてSaaS起業・経営におけるポイントを整理してみました。

【シード〜アーリーフェーズ】

・課金体系と料金設計(プライシング)をとにかく柔軟に見直す。

・アップセルが起こりやすいプラン設計やモデルづくりに注力する

・お客様の効用(価値実感)と課金が比例する設計

【ミドル・レイター】

・複数プロダクトの開発戦略を見据えてR&Dにもしっかり投資する

・SaaSビジネス以外のサービス展開も織り込んで参入障壁を作る

市場特性や業界においては、IT投資や月額課金モデルに消極的なお客様も多いとは思いますが、特に初期フェーズで柔軟に課金モデルやプライシングを見直すことに注力することが必要です。

お客様の効用(価値実感)とともに契約金額が上昇する設計に注力することがSaaS経営の成否を決めるでしょう。

NRRの構成要素

前述の通り、NRRは、SaaSという継続課金を前提としたビジネスモデルの本質を表している指標だと思います。一方で下記の計算式のみだとNRRの概念を捉えるのは難しいので、ウォーターホールチャートで図解することで、解像度を高めてみましょう。

NRRの計算式 = 1年前に獲得した顧客の現在のMRR / 同じ顧客の1年前のMRR

このNRRに影響を与える指標は大きく4つに分けられます。以下、それぞれについて解説していきます。

①グロスの継続金額

当然ですが、契約開始時点の金額からの減少分をいかに下げるかということが重要です。さらに分類してみます。

1. 解約金額

→契約終了(更新できなかった)

2.ダウンセル金額

→下位プランへの変更やアカウント数の減少、契約更新時の値下げがこれに含まれる。

この指標はカスタマーサクセスの本丸の領域というか「原価コスト」をかけて職種として存在している意義でもありますので、カスタマーサクセスが徹底的に追うべき指標になります。

②アップセル

同一サービス内における契約金額の向上分を示します。アップセル(*ダウンセルも)は課金モデルと連動していますので、課金体系の種類別にビジネス上の業務での観点で整理してみます。

1.利用従量課金

→EC系やPOS、Dev系SaaSに多い課金モデルです。顧客が利用すればするほどアップセルされるのでサクセスの延長線上にあるアップセルです。→プロダクトチームとの連携しPLGで利活用を促進していく戦略になります。

2.利用アカウント従量課金

・これは、複数ユーザーが利用することが前提のSaaSです。コミュニケーションツールやCRM、人事労務システムなどが代表例になります。

・この課金は焼畑でパイプラインが一定になればすぐに枯渇する。

3.機能別課金(利用プラン)

・上位プランへの変更を行い単価を上げていく

・プランにフレキシビリティを持たせられるほどの機能拡充ができてから仕込める料金体系

国内外の急成長しているSaaSはこれらを組み合わせて課金設定をしていることが多いです。評価され続けるSaaS事業の重要な要素の一つと言えます。

③値上げ

こちらはシンプルに定額課金のプロダクトやアカウントごとの料金を値上げするということですが、値上げ交渉はセンシティブで奥が深いテーマです。

一方で、アーリーフェーズにおいてはNRRを高めることができる唯一の方法でもあると言えます。そのためこの料金の値上げについては機能開発や拡充とともに常に検討すべきなのです。

Sansanの山田さんとの話で盛り上がったのは、このプライシングにはカスタマーサクセスの意見をしっかり取り入れた方がよいということです。基本的な話ですがお客様が感じられる効用に対してサービス対価は定まります。

新規のお客様の動向やニーズを観察しているマーケやセールスチームに加えて、CSの観点をもっと積極的に反映し、価格の適正化に努めることが大切です。

特にアーリーフェーズでは、自社の想定外の部分で価値を実感されたり、期待以上に熱狂しご活用いただけるお客様が必ず存在する。その声をしっかり拾い上げて「プロダクト戦略」と「プライシング」にフィードバックをかけていくことが、カスタマーサクセスの存在意義となります。

SaaSの値上げは主に新規顧客に対してはアグレッシブに、既存顧客に対しては慎重に行う必要があります。北米SaaSで一般的なのは単年度契約では価格を上げて、複数年契約で縛ることで単価を前年度と同じにするやり方で値上げ交渉を実施するスタイルです。

初期顧客の満足度が高まったタイミングで、価格を上げます。ただし、新価格は新規顧客のみに適用。既存顧客の値上げで売上を最大化させようとするのは解約リスクが大きい場合が多い)

④クロスセル

当然ですが、M&Aや複数プロダクトのリリースのタイミングで初めて着手することができます。

SaaSはまずシングルプロダクトのPMFをしっかり優先し、機能拡充にリソースを割くのが定石ですが、一方でSamsaraやToastなどのVertical SaaSは初期からマルチプロダクト戦略の構想を持ってファイナンスや採用を実施しています。

ALL STAR SAAS FUNDの担当投資先でもこのマルチプロダクト戦略のディスカッションをすることが非常に増えています。

NRRをどのようにして高めるのか?

NRRの構成要素をプロット

ここまで見てきた構成要素について、WorkdayのGeoff Byron氏の記事を参考にしながら、独自解釈を加え、改めてNRRへのインパクトとかかるコストを軸にマトリクスで整理をしてみました。

具体的な業界やサービス特性によっても変わりますが、NRRの最大化に向けた最優先アクションは、①チャーンを防ぐということになります。さらに利用従量課金を定額課金と組み合わせて持つことはNRRの最大化に大きく貢献し、それに伴い評価価値も高くなる傾向にあります。(Toast、twillio、Snowflakeなどが代表例です)

一方で「②利用アカウントの増加」については、お客様の従業員人数に限界があるのでキャップが存在するので、③値上げとセットで考える必要があります。一方で既存顧客への値上げについてはチャーンリスクを含め、価値実感が最大化されていない場合は、慎重になる必要があります。

セールスとカスタマーサクセスの役割分担

では、このNRRを最大化するために、セールスとカスタマーサクセスの役割分担はどのように考えれば良いのでしょうか。先ほどの構成要素から担当すべきラインを考えてみたいと思います。

①チャーンを防ぐ

・解約金額、ダウンセル金額を極小化する

↑カスタマーサクセスが担う(存在意義)

---------------------------------------------------------------------------

↓カスタマーサクセス or カスタマーセールスで分かれる

②アップセル

1.利用従量課金、2.アカウント拡大、3.機能別課金(利用プラン変更)

③値上げ交渉

[補足①]特に1.利用従量課金や2.アカウント増加はサクセスの延長線上で担うこともある。CSの進化領域。

[補足②]ただしエンプラ×高単価/部署や決済者が異なるなどの場合はカスタマーセールス(既存顧客向けセールス)が担うことが多い

---------------------------------------------------------------------------

↓カスタマー「セールス」が担当することが多い

④クロスセル

[補足①]既存のプロダクトのオンボーディングをしながら、別プロダクトの営業を行うことは業務的にもスキル的にもかなり難しい

[補足②]カスタマーセールスやカスタマーマーケをCS or Sales組織内に創設し担当する。CSはトスアップのみKPIを追っていく

[補足③]情報共有のすやすさや数値管理を行う

別事業部を創設し別パイプライ管理をする。顧客チャネルは共有

[補足④]プロフェッショナルサービス(例;Veeva)やM&Aしたサービスなどは別事業部という形で設定されることが多い

つまり論点になり得るのは、

①アップセルをどこまでカスタマーサクセスが担うべきか?

②カスタマーセールスをどのように組成していくか?

という2点に整理することができるでしょう。

①については自社の課金設計やお客様の特性によってどこまでをCSが担当することができそうか?つまりお客様のサクセスに向けたコミュニケーションの延長線上で無理のない範囲はどこかという点を考慮することで見えてきます。

②のカスタマーセールスの組成については、気をつけるべきポイントを後述していきます。

補足:そもそものCS組織体制の考え方

このテーマを考えた際に、非常に参考になるのがRedpoint Tomasz Tunguzの記事でした。カスタマーサクセスの組織体制は「年間の受注金額」と「オンボーディングの困難さ(業務装着性の複雑さ)」の2軸のマトリクスで最適なチーム体制を検討できるという図です。

[単語の意味]

AE=Account Executive(エンタープライズ顧客担当者)

CSM=Customer Success Manager(カスタマーサクセス担当者)

SE=Sales Engineer(セールスエンジニア,技術的な側面から営業をサポートする。例えばAPI設定、権限管理など導入後の顧客課題の解決に向けて実現可能性を技術的に検証し導入から運用に繋げる)

Support= Customer Support(カスタマーサポート)

つまり右上(受注金額が高く、実装困難性も高い)場合はチームで1社のクライアントをサクセスから追加受注までを担当しても、ユニットエコノミクスは回ります。

契約受注後は必ず一人のCSが担当し切るというわけではないのです。エンタープライズ顧客に対してはセールスがそのまま顧客担当として窓口になり、CSやSEがサブで動くという形で対応し、MidやSMBではCSが1名体制(+Support)で対応する形を多くのSaaS企業がとっています。

ちなみに「AE」はSalesが担うのかCSが担うのかは、北米SaaSでは営業担当が担うことが多いのに対し、国内の上場SaaS企業ではその担当者のスキルやクライアントとの相性で決める会社もあるようです。

運用・保守文化の根強い日本において、窓口が複数あったり頻繁にかわることをよしとしないビジネス文化が存在するため、ここは業界の監修などに合わせて柔軟に対応すべきです。

カスタマーセールスで重要なこと

①CSがセールスを兼ねることは難しい

これを阻むのはスキルと業務量の主に2つの観点で論じられることが多いです。

まずスキル面ですが、ALL STAR SAAS FUNDのメンターであるSansanの山田さんの寄稿記事にも下記のように表現をされているとおり、セールス経験が少ないカスタマーサクセスにとっては、商談機会を得て新規プロダクトの受注を行うためには別の経験やスキルが求められるということです。

一般的には「A:顧客の課題を発見すること」と「B:その解決方法を提案し商談機会を得ること」は異なるスキルであるためこの2つを分離し、AはCSM自身でこれを行い、Bは(時間をおいて)それが得意な人に以下の2点を相談するようにしました。

また、業務量の観点では、特にエンタープライズ向けのSaaSになると導入装着・活用促進・契約更改までのプロジェクトをしっかり回す必要があり、相当の業務タスク、そして調整のためのマインドシェアが発生します。

その上で新たなにプロダクトのクロスセルを目標としてCSにつけることは、サクセスが疎かになったり、あるいは不自然な形での商談セッティングのせいで、お客様からの不信感の醸成につながるなどのリスクが高まってしまいます。

よって、カスタマーサクセスは活用を促進し顧客のサクセスにつなげ、チャーンリスクを極小化に責任を持ち、カスタマーセールスは新たにプロダクトを拡販しクロージングしていくことを請け負う形での役割分担を行うことが理想だといえます。

②CSの中にもSFAやCRMをしっかり構築すること

お客様のグロスでの継続管理を行う場合はエクセルやスプレッドシートで一定規模までは運用することが可能です。

一方でアップセルやクロスセルをカスタマーサクセスやカスタマーセールスが担当する場合、CSの進捗管理とアップセル・クロスセルの見込み管理を同時並行で実施する必要があります。そのためににはプロダクトの活用データやセールス側でのCRMデータなどとの繋ぎ込みや統合が必要で、オペレーション整備が非常に重要になります。

下記のSmartHR社のnoteは非常に明快にCSのデータ基盤を解説している資料になり、永久保存版です。

このデータ基盤の整備なくして、既存顧客向けのアップセル・クロスセルを積極的に獲得していくというプロモーションをすることは難しいです。

③カスタマーセールスの採用&イネーブルメント

カスタマーセールスは、リレーションをしっかり維持しつつ、値上げや複数プロダクトの商談推進などハードな交渉が必要となります。

前述の通り、主に収益のポテンシャルが大きいMid~エンタープライズ向けに設置されることが多くなります。ここでは簡単に人材の観点から社内での育成や新規での採用について整理してみます。

社内のプロモーション・配置転換としては、セールスからのコンバート、もしくはシニアなCSMが担当する形が多い印象です。そのためには、社内のCS組織内のレベリングをしっかり作り、プロモーションや育成体制を構築することが大切です。

外部から新しく採用するという観点では、職務経歴として、B2Bルート営業経験者はパフォーマンスを発揮しやすいといえます。

お客様へのアプローチの仕方や提案・交渉など近しいものが多いです。ハードな交渉も経験しており、かつ「守り」の意識もしっかり持てている(可能性がある)ことが採用条件になります。

革新的でミッションクリティカルなSaaS

ALL STAR SAAS FUNDは100年続くSaaS企業を作るということをミッションに掲げて活動しているため、私自身、長期視点での成長ポテンシャルをしっかり考慮して、日々投資先や新規の企業様とコミュニケーションすることを心がけています。

その中でもSaaSメトリクスがありますが、よく問われる指標を下記に整理してみます。もちろん全ての指標で高評価を得る必要はありません。

・NRR

・ARR成長率

・売上総利益率

・ルール of 40 = 営業利益率+成長率>40%

・S&M費の効率化=CAC PaybackやMagic Numberなど

・組織のカルチャーや採用競争力

etc…

例えばSnowflakeは売上総利益率がそれほど高くはなかったものの圧倒的なNRRが評価され、基準値をはるかに超えたプレミアがついて評価されています。NRRやARR成長率などはSaaSビジネスを評価する重要な1つの指標なのです。

ポイントは、自社のSaaSビジネスの立ち位置や魅力、強さをしっかり俯瞰的に捉えることができているかです。あわせて、お客様にとって革新的でミッションクリティカルなソフトウェア・サービスを常に提供し続けることが大切です。

それをシード〜シリーズAの事業構想段階では、ビジネスモデルキャンパスの中核でもある[Value-Proposition]という言葉で表現されますし、カスタマーサクセスの面では[ディープサクセス]という表現になります。フェーズや見方が違うだけで意味していることは同じなのです。

このNRRという指標は、お客様にとって革新的でミッションクリティカルなソフトウェア・サービスでありつづけることを最も数値で表現できている指標であると思っています。そしてSaaSビジネスではどのフェーズでも必ず重要視される至高のSaaSメトリクスの1つなのです。

参考文献

①SaaS現役経営者の投資基準に関する現場のリアルな話(LTV/CAC>3x?)

②ALL STAR SAAS FUND 「知っておきたいB2B SaaSのビジネス指標と単語集」

③State of the Cloud 2021

④Scaling to $100 Million

⑤Not all Net Dollar Retention is created equal

⑥カスタマーサクセスで事業トップラインを上げる〜CSにおける“Expansion戦略“