相続時精算課税の届出書の手続きと書き方について解説!

令和5年度税制大綱において定められた通り、令和6年1月1日以降の精算課税贈与のルールでは一部改正が行われました。

これにより、税制改正適用前に駆け込み贈与として有効であった110万円以内で行う暦年贈与の活用に代わって、新しい相続時精算課税制度が活用される機会が増えることが予想されます。

そこで本記事では相続時精算課税制度を利用するために必要な手続きや書類の書き方についてご説明します。

1 適用対象者

相続時精算課税制度は、すべての人が選択できる制度ではなく、贈与者と受贈者の関係性が一定の要件を満たす必要があります。

贈与者

・・・贈与をした年の1月1日の時点で60歳以上の受贈者の父母または祖父母であること

受贈者

・・・贈与を受けた年の1月1日の時点で18歳以上※であり、贈与者の直系卑属(子や孫)であること

※2022年3月31に以前の贈与により財産を取得した場合は20歳以上

2 届出時期と場所

相続時精算課税制度を利用するためには、初めて贈与があった年の翌年2月1日から3月15日までの間(贈与税申告期間)に、贈与税の申告を行い、相続時精算課税選択届出書を添付して受贈者の住所地を管轄する税務署に提出します。

この書類を提出しなかった場合、相続時精算課税制度が適用されず、通常通りの贈与税が課税されてしまうため注意しなければなりません。

相続時精算課税届出書の提出期限前に相続時精算課税適用者(受贈者)が亡くなった場合、受贈者の相続人が相続開始を知った日の翌日から10カ月以内に、この届出書を亡くなった受贈者の納税地の所轄税務署長に共同して提出することができます。

なお、贈与者が贈与をした年の中途に死亡した場合に、相続時精算課税制度の適用を受けるときは、贈与税の申告書の提出は不要となり、「贈与税の申告期限」又は「相続税の申告期限」のいずれか早い日までに、相続税の納税地の所轄税務署長に相続時精算課税選択届出書を提出する必要があります。

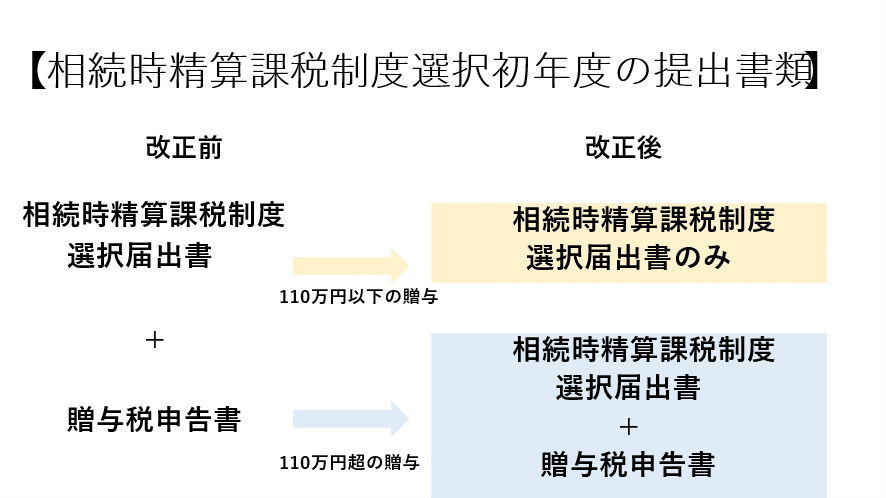

3贈与税申告書の提出の例外

令和6年1月1日以後の相続時精算課税制度の贈与については、贈与を受けた財産の価額の合計額が110万円の基礎控除以下であるときは、贈与税の申告書の提出が不要とされます。そのため、相続時精算課税制度を適用する初年度の贈与が年間110万円以下である場合には贈与税の申告書の提出は必要ありません。

4 添付書類

相続時精算課税制度の届け出の際の添付書類には以下のものが挙げられます。

①特定贈与者、受贈者の関係がわかる戸籍謄本類

②受贈者の戸籍の附票または住民票の写し

③特定贈与者の住民票の写し(氏名、生年月日を示すもの)

・特定贈与者の戸籍の附票の写し(贈与した年の1月1日の時点で60歳以上になっていることを示すもの)

5 相続時精算課税選択届出書の記入例

相続時精算課税選択届出書は国税庁のホームページからダウンロードできます。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/shinkoku/zoyo/yoshiki2022/pdf/025.pdf

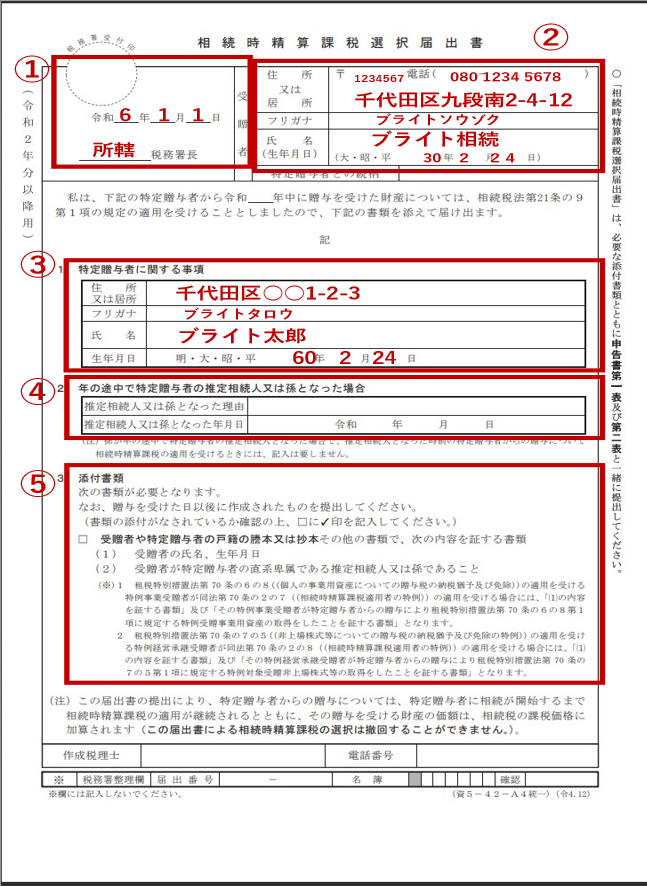

相続時精算課税選択届出書の書き方について、記入例を用いてご説明します。

①提出する日付と、所轄の税務署名を記載します。

②受贈者の情報

・・・(贈与を受ける人)の住所、氏名などの情報を記載し、特定贈与者(贈与をする人)との続柄(「長男」や「長女」、「孫」など)を記入します。

③特定贈与者の情報

・・・特定贈与者に関する事項には、特定贈与者(贈与をする人)の情報を記入します。

④「年の途中で特定贈与者の推定相続人又は孫となった場合」

・・・推定相続人や養子縁組などで孫になった場合には、その理由と推定相続人や孫になった年月日を記載します。該当しない場合には記載しません。

⑤添付書類

・・・届出書とともに提出する書類に✓を入れます。

6 まとめ

相続時精算課税制度を利用する際に必要な届出書の手続き方法と書き方についてご紹介しました。相続時精算課税制度を利用すると、最大2,500万円までの贈与分にかかる贈与税が当面は非課税となり、それを超える分には一律20%の贈与税がかかる制度ですが、後に相続が発生したときに贈与分が精算されてまとめて相続税がかかることや、いったん相続時精算課税制度を適用すると暦年贈与を利用できなくなることなど、注意すべき点もあります。そのため、正しく活用、申請をするためにも制度の利用時は税理士に相談することをおすすめします。