【太陽工機】2021.12期-本決算

以下会社概要。四季報などから抜粋。

新潟県地盤の工作機械中堅。立形研削盤で国内首位。

北米軸に海外拡大中。DMG森の子会社。

半導体製造装置向け研削盤復調で一転増益。

2022/12期は半導体製造装置向けや、中国の建機用研削盤が好調。

原材料価格高騰こなし、営業益回復。

円筒研削盤の商品拡充。自動車や家電など、従来機より幅広いニーズに対応した新製品を展示会に出品し訴求。

【経営成績】

売上66億円。営業利益5.9億円。営業利益率9.0%でフィニッシュ。

対前期。▲3.9億円の減収も、営業利益は+0.8億円で、営業利益率は+1.7pt

翌期のガイダンス。売上が90億円。営業利益11.5億円で、営業利益率が12.8%というジャンプアップを企図。これはなかなか意欲的な計画数字に見えます。

翌期ガイダンスでは、+23億円の増収、+5.5億円の増益を狙いに行きます。半導体や自動車などの市況がやはり良いのだと思います。

★営業キャッシュ・フロー

仕上がり。+1.4億円でフィニッシュ。マージンは2.1%とちょっと寂しい。

対前期。▲14億円。マージン▲20.7%と前期が良すぎた、というのもあるが。

主な増減内容としては、税引き前利益+1.3億円、売掛債権▲14億円、棚卸資産▲11億円、仕入債務+4億円、前受金+2.7億円、法人税+2.1億円等々。

売掛と在庫の増加がかなり大きい。それだけ作れば売れるという状態という風に好意的な解釈も可能でしょう。(なぜならガイダンスが強気なので)

【財政状態】

自己資本比率 83%弱。

d/e Ratio 0.04倍。

流動比率 500%超

ネットキャッシュ+21.9億円。対総資産比27.7%

財政状態が滅茶苦茶に良い。というか良すぎる。

時価総額が68億円。売上で90億円狙う会社ならもう少し評価が欲しい。

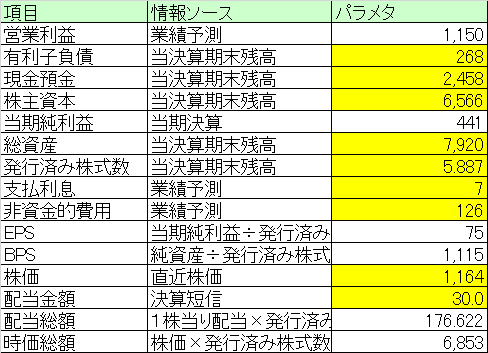

【経営指標】

ROE まあまあだが、最低でも8%のラインはこなしてほしかった。ROAは最低ラインの4%は軽々クリア。ROICもまあまあ。

PBR1.04。グレアム指数16倍と安い。バリュー株。

マルチプル6.4倍とこちらも安い。バリュー株。

FCFは▲2.0億円。上記した通り、売掛や在庫の増加が大きいので。

配当利回り2.5%、配当性向40%超。それでもWACCは2.6%ぽっちなので、やはり株価はかなり安いと評価できる。

ROEがガツンと11%まで上げてきた。これは良いシグナル。ROAも10%目前で強い。ROICも10%超え。これはもっと評価されるべき。

PERが8.7倍。グレアム指数が9倍ちょいまで低下。バリュー。

マルチプル3.6倍。滅茶苦茶に安い。

配当も+10円の予想。配当利回り3.4%と大盤振る舞い。一方配当性向は30%と適正。WACCが少し上がって3.5%とまあまあ。

そんなに配当するくらいなら自社株買いのほうがいいのだけど。

【総括】

安い。とにかくバリュートラップ銘柄でしょう。

しかしぶち上げた新ガイダンスは強い。営業利益率12.8%は当社のような地味な(失礼)経営からするとかなり意欲的。

つまり、進行年度の決算にはかなり自信を持っていることの証明なのでしょう。

増配も+10円。配当利回りが3.5%までスパイクしてしまった。

個人的な見解だと、源泉徴収で、国に税金を簒奪されるくらいなら、配当に回すカネを全部自社株買いに使って欲しいくらいなのだが。

意欲的な新ガイダンスと+10円の増配。

これだけ強いシグナルを発しながら、むしろPBRはまだ1.04倍だし、マルチプルも3.6倍という破格の安さ。

いかにもバリュートラップにハマっちゃってんなあという感じ。