【東海カーボン】2021.12期-3Q決算

以下、四季報などから抜粋。

炭素製品大手。タイヤ用カーボン素材や電炉用電極、半導体用素材も。子会社でカソード事業。

黒鉛電極は数量増も、値上げ転嫁進まず水面下。

半導体や自動車向け製品は大幅増。営業益反発。

翌期は値上げ浸透し、黒鉛電極が急改善。

自動車部品向けカーボンブラック続伸。半導体向けも貢献。営業益復調続く。

押出材素材と負極材はフランスに生産集約。効率化と技術交流深化。

競争厳しい中国カーボンブラック子会社売却。

【経営成績】

3Qで売上1,850億円。営業利益176億円。営業利益率9.5%と順調。対前期で+404億円増収、+102億円増益。

対計画もまあまあ。売上、営業利益ともに若干の劣後だが、営業利益率に関しては計画を若干アウトパフォーム。

この時点での計画数値変更なし。計画通りの落着か。

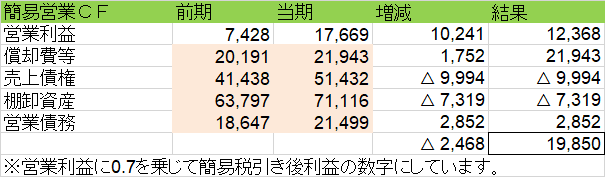

営業キャッシュフロー

3Q決算のためCFの掲載なし。簡易的な営業CFを作成。

おおよそ+198億円程度の成績か。マージンは10.7%となかなかの好成績。

売上債権増が▲99億円、棚卸資産増が▲73億円でネガティヴだが、大きな償却費と利益でこなす。

総じて良い決算。

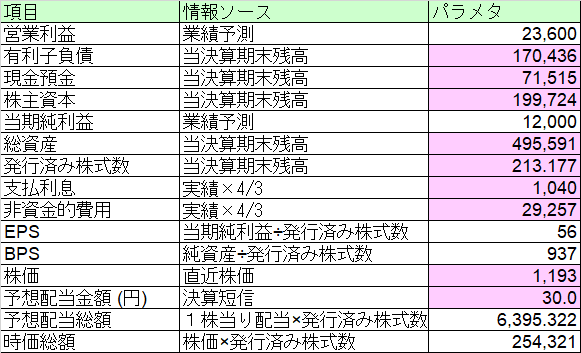

【財政状態】

自己資本比率 40%

d/e Ratio 0.85倍。

ネットキャッシュ▲989億円。

なかなかのレバレッジ経営。ただd/e Ratioは1倍未達。金利の超絶低い日本の金融機関でファイナンスして、海外の工場とか投資する。財務的な戦略としてはアリアリ。

時価総額が2,543億円。売上2,500億円規模の会社。全然評価されてはいないと思う。

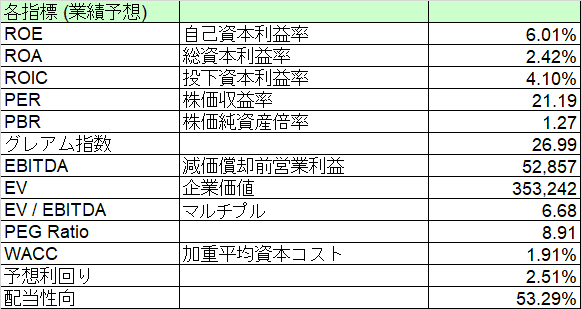

【経営指標】

ROE, ROA, ROIC まだまだ。ROE は8%は上回っていて欲しいところ。(それなりに借金もしているのだから)

PER 21倍、PBR 1.2倍。グレアム指数27倍弱。安い。

マルチプル6.6倍。安い。

これだけ借金をしてWACCはたったの1.9%程度。これは本当に借金をしないのは財務的な怠慢と言ってもいいくらいのお得さなのでは?ただ配当性向が53%でちょっと配当しすぎ。配当性向は30%くらいで抑えたほうがいいのではないか。(借金はもっとしてもいいくらいか)

【総括】

PBR1.2倍。マルチプル6.6倍と安い。ただROEが6%と一時的の勢いがない。ある程度安めに評価されてしまうのも仕方ないのか。

ただ結構レバレッジをかけているが資本コストが全然。配当性向53%超の大盤振る舞いで、WACCがたったの1.9%というのはお得。

ただ配当性向53%はちょっと配当しすぎな感じがする。そんなカネがあるなら自社株買いでもしたほうが良い。