【ヨータイ】2022.03期 - 中間

以下四季報などから抜粋。

鉄鋼業向けの耐火物メーカー。独立系で電炉向けが多い。セメント、ガラス、電子部品にも納品。

エンジニアリング環境装置関連が牽引。堅調維持。

耐火物は非鉄、セメント向け停滞。ガラスはスポット案件乗る。

柱の鉄鋼向け、粗鋼生産回復、前半上振れ。

配当性向30%目途で増配。

岡山・日生工場。5.4億円投じ、大型高圧プレス機増設。

180万株・15億円上限の自社株買い。10/13に終了。

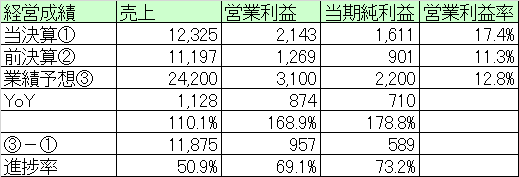

【経営成績】

売上123億円。営業利益21億円。営業利益率17.4%というかなりの好成績で折り返し。

計画の進捗は、売上が計画通り。営業利益はかなり超過達成している。最終利益も。3Qの発表あたりで上方修正もあるか。

営業CFは以下の通り。

15億円の黒字。マージンが12.8%とまあまあの出来。

対前期で、▲8.8億円。マージンは▲9%ほど。主な増減内訳は下記の通り。

税引前利益+8.3億円、売上債権▲1.7億円、棚卸資産▲20億円、仕入債務+1.8億円

棚卸資産が結構増えているなあという雑感。

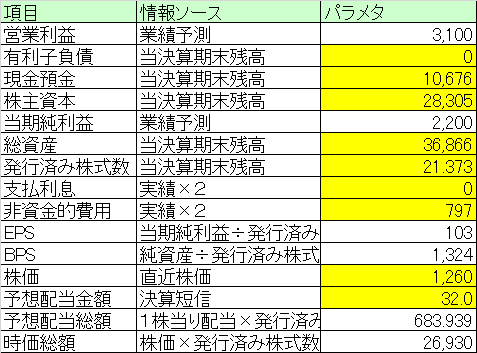

【財政状態】

自己資本比率 76.8%

(ほぼ)無借金経営。

流動比率 467%

ネットキャッシュ+106億円。対総資産比率29%

すごいお金持ち。キャッシュで100億円超。変なのれんとかでなくキャッシュさえ持っていればその会社は安泰。Cash is King.

時価総額269億円。ネットキャッシュ106億円もっていて、売上が242億円の会社。もっと評価されてもいいでしょう。

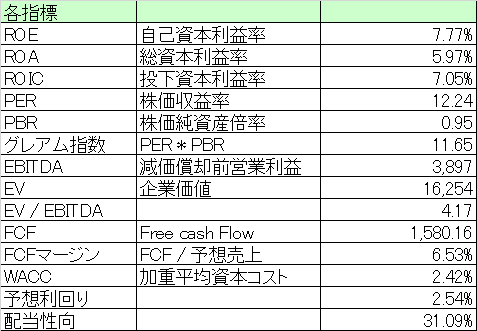

【経営指標】

営業利益率が17%超の会社にしては意外とROE, ROA, ROICがそこまで派手なスコアではない。大きな理由のひとつはキャッシュが厚いということはあるでしょう。これは価値観の問題もある。良し悪し。

PER 12倍、PBR 0.9倍。グレアム指数で11.6倍とかなり安いバリュー株。特に自社株買いしてPBR1倍割れは勘弁してほしい。

マルチプル4.1倍とこれまた安い。ひどい安さ。

FCF+15億円。マージンが6.5%とそこそこ。

WACC 2.4%, 予想配当利回り2.5%とちょうどよい塩梅か。配当性向は30%を少し超える程度。

【総括】

折り返し。営業利益17.4%はかなり出来すぎと言っていいくらいの良決算。

ちょっと在庫が増えていて、キャッシュフローが若干悪く見えないこともないが、それでもマージンは二けた12.8%を堅持しており、キャッシュのパフォーマンスも文句をつけるほどではない。

財政状態も良すぎるほどに良い。キャッシュが多すぎて、ROE, ROA, ROICなどがアウトパフォームしないで少し困っているくらい。

配当もちょうどよい塩梅。配当性向30%堅持。逆にこれを超えて配当するのはあまり得策ではない。事業投資先がなくカネをだぶらせる老衰企業のようになってしまうので。

問題は未だ1倍割れのPBRと4.1倍という低いマルチプル。自社株買いが終わってもまだこの水準。自社株買いが足りていないのか。

いずれにせよ、配当に回すくらいなら、自社株買いのほうがベター。