相続税事例(両親が障害者手帳を持っているケース)

こんにちは。

税理士の長野です。

今回も、私が相続税申告のお手伝いをしたケースについて、論点整理をしながら、簡潔に、ご紹介させて頂きます。

実際の事例を通じて、皆様の将来的な相続に備える一助になれば幸いです。

※個人情報が漏洩しないよう、家族構成や財産内容は脚色しているので、予めご了承ください。

【家族構成】

被相続人:父(84歳)

相続人:母(79歳)、相談者(61歳)

【財産構成】

土地:6,200万円

家屋:400万円

有価証券:3,000万円

現預金:6,600万円

生命保険:妻1,000万円

合計:1億7,200万円

【相談内容】

父に相続が発生したため、準確定申告と相続税申告のご依頼

【ニーズ】

父も母も障害者なので確定申告のような障害者控除が相続税にも適用できないか。

【論点】

相続人は両親の介護を一人で行っていました。1年以上デイサービスなどを活用しながら両親の身の回りの世話をしていましたが、季節の変わり目にお父様が体調を崩され入院し、そのまま他界されてしまいました。お父様の相続で悩んでいると紹介者の方が聞いたので私をお勧め下さり、今回ご相談という流れになりました。

ご相談者の両親は共に障害者でしたので、その場合、まず、準確定申告で障害者控除という税金の優遇措置があります。

(所得税の障害者控除の詳細をお知りになりたい方はこちらをご覧ください)

そして、相続税です。

相続税法にも所得税法と同じように、障害者控除という税金の優遇措置があるため、この障害者控除を有効活用しました。

相続税法上の障害者控除は、相続税額から直接控除できます。

相続税額から直接控除することがどれほどの影響があるか、前回の相次相続控除と同じような効果ですので、相続税への影響を数字で確認したい方は良かったら前回のブログもご覧ください。

そして、具体的な障害者控除の節税効果は下記の通りです。

① 一般障害者

障害者控除 = 〇(85-年齢) × 10万

② 特別障害者

障害者控除 = 〇(85-年齢) × 20万

例えば、特別障害者である相続人の年齢が80歳の場合、下記の通り、100万円を相続税からまるっと控除できるため、効果が大きいといえるでしょう。

100万円 = 5(85-80) × 20万

これほどの金額を控除できれば相続税がかからないケースが多いのではないでしょうか。

なぜこれほど効果的かといいますと、もちろん、障害者に対しての社会的配慮です。障害者の方が相続後の生活も余裕を持って過ごせるようにということですね。なお、相続人が85歳以上の場合は、適用できませんので注意が必要です。

【長野拓矢税理士事務所の対応方法】

お父様は生前に区分マンションを所有していたため、準確定申告を行いました。

年金とは別に家賃収入もあるため、毎年確定申告をご自身でされており、所得税を支払っていました。

相談者は両親の介護をされており、詳細をお伺いすると、お父様お母様共に障害者手帳をお持ちでした。そのため、確定申告で2人ともそれぞれ障害者控除を適用していると思いましたが、なんと配偶者の方しか障害者控除を適用していませんでした。理由をお伺いすると、お母様が先に障害者になったから適用しましたが、お父様はその数年後に障害者になったため障害者控除の適用を失念してしまったそうです。

そのため、納税者本人であるお父様の分も障害者控除を適用し準確定申告を行いました。

準確定申告ではお父様とお母様それぞれで障害者控除を適用しました。控除額はお父様が27万円、お母様が75万円の合計102万円となり、その結果、所得税はかかりませんでした。

なお、お父様の障害者控除が過年度分の確定申告で反映が漏れていたため、更正の請求という過去に遡って修正を行い、通算5年分の過払い税金を還付するお手伝いもさせて頂きました。

さて、そして、相続税です。

亡くなったお父様が障害者かどうかについては、相続税には影響がありません。

相続税に影響があるケースは、相続人が障害者かどうかです。どれほど相続税に影響があるかといいますと、お母様の年齢は79歳なので、120万円(=20万円×6年)を相続税から控除できるためお母様は相続税がゼロになりました。

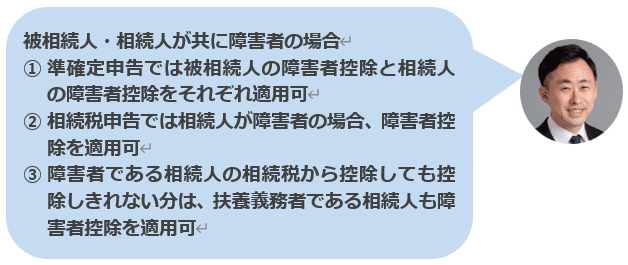

以上より、所得税と相続税の障害者控除を表にまとめ整理してみましたので、ご覧ください。

【長野拓矢税理士事務所からのご提案】

ここで相続税に詳しい方は、お母様に「配偶者の税額軽減」を使わないのか疑問に思ったのではないでしょうか。結論から申し上げますと、お母様は「配偶者の税額軽減」により相続税がゼロになり、お母様自身に「障害者控除」は適用しておりません。

この場合、「障害者控除」は結局相続税申告では使えずに終わってしまうのでしょうか。

障害者控除には、相続税に精通していない税理士がもしかしたら見落とす点があります。

それは

「障害者の相続人と扶養義務者である相続人は、障害者の相続人が使い切らなかった障害者控除の残額を使うことができる」

という点です。

言葉だけですと分かりづらいため、どういうことか図を交えて説明します。

例えば、お母様が障害者の場合、障害者控除を使うことができますが、それ以前に、そもそも配偶者の税額軽減により相続税をゼロまで控除できるため、障害者控除は全く使っていません。そのため、扶養義務者である子供が障害者控除を適用できるのです。

例えば、配偶者についての障害者控除の枠120万円がそのまま余っている場合、子供の相続税150万円から控除して、残額30万円だけ子供は納税すればよいということです。

また、兄弟姉妹相続で、障害者で相続人の長男が障害者控除の枠80万円のうち50万円を本人が適用しまだ30万円余っている場合、他の相続人である次女の相続税から30万円を控除することもできます。その結果、次女は相続税の負担が30万円減り20万円で済みます。

なお、ここで、扶養義務者といっても、

「子供は既に成人して扶養していないよ」

「妹は兄の生活の面倒は見ていないよ」

と疑問に思うかもしれませんが、それは問題ありません。

ここでいう、扶養義務者とは、今現在、扶養関係にあるかどうかは関係なく、もし万が一のことがあったときに扶養義務を負う関係の親族ということです。

例えば、子供が失業した、兄が急に大病を患ったなどで、生活が不安定になったときは、親子間で、兄弟姉妹間で、面倒を見るはずです。このような関係のことを扶養義務者といいます。

【ここがポイント!】

こんな専門的なことは一般の方々は知らないので、税理士が適切な知識を持ち合わせた上でヒアリングしないと適用漏れの恐れがあります。しかしながら、相続人である親が配偶者の税額軽減を使って相続税がゼロになっていれば

「もうそれで十分」

と税理士が誤って障害者控除を最大限に有効活用せずに相続税申告を行ってしまうこともあります。

もちろん税務署も

「過大に相続税を納税していますよ、障害者控除を適用し忘れていますよ」

とは指摘してくれません。

今回は、配偶者が使わなかった障害者控除の枠を相談者の相続税から控除して申告しました。その結果、当初の見立てより、相続税負担が120万円も抑えることができました。

相談者も

「障害者控除が私も適用できるなんて知らなかったわ。税金が思ったよりも安くなったから、母に寂しい想いをさせないよう、介護もより一層頑張らなきゃね」

とお母様との生活を前向きに向き合っていたのが印象的でした。

【まとめ】

相続・事業承継でお困りの方は 長野拓矢税理士事務所 にお気軽にご連絡ください。

【長野拓矢税理士事務所HP】

https://tax-nagano.com/

【お問い合わせ】

https://tax-nagano.com/contactus