#1 インドの投資アプリ「Cube Wealth」のユーザにインタビューをしてわかったこと

インドのFintechはここ数年伸び続けており、2021年の資金調達額は前年比157%増の80億米ドル、2022年第二四半期までにFintech系のユニコーンは21社となった。

また2025年までのFintechの市場機会は1.3兆米ドルとも予想されている。

出典:BCGレポート、Inc42

弊社では、このように現在期待感が高まるインドのFintech系企業、特にスタートアップに着目している。

今回はインドのムンバイに本社を置くスタートアップが提供する投資アプリ「Cube Wealth」に注目し、アプリを利用するインド人ユーザにインタビューを行った。

この記事では、そのアプリの内容、アプリを使うユーザにとってのUX(ユーザ体験)のキモとなる部分、デジタル先進国と言われる中国のFintech先進企業である「平安保険」との共通点、そこから得られる日本・日本企業への示唆を記す。

【弊社紹介】

弊社(株式会社hoppin)はUXコンサルティング事業、および中国・インドのUXリサーチ事業を行う企業である。参考:会社サイト

後者について、具体的には、中国・インドの優れたUXを提供するサービスを、現地ユーザやサービス提供企業の役職者へのインタビュー調査を通して分析し、日本企業への示唆を出している。

また筆者の滝沢は上海に2回居住したことがあり、2022年現在はインドのバンガロールに居住している。参考:筆者執筆のYahoo!ニュース

サマリ

インドの投資アプリ「Cube Wealth」は、デジタルが前面に出たサービスを提供しているが、(特に利用開始後早期に)スタッフがユーザと直接接点を持ち、ユーザの投資に寄り添うコミュニケーションを行うことでユーザからの大きな信頼を得ており、それが結果としてユーザの継続利用に大きく寄与していた。

以前実施した、フィンテック先進企業として有名な中国の「平安保険」ユーザへのインタビューでも同じ傾向が見られた。

「信頼獲得が大切」「人接点が大事」という点そのものに新規性はない。しかし「デジタルサービス」の開発となると「デジタルで何かをする」ことが目的化しがちではないだろうか。今回、インドと中国の先進デジタルサービス事例を見ても、「デジタル接点と人接点を併用すること」および、「人接点に信頼獲得の役割を持たせること」の重要性が改めて確認できた。

また、人接点による信頼獲得の成果への寄与度は、商材の特性によるところも大きい。投資・保険のような「ユーザ自身がプロダクト単体の価値を判定しづらい」「コストや人生への影響度が大きいため、ある程度慎重にならざるを得ない」ような商品だからこそ「人接点による信頼獲得」がより効いてくると考えられる。

インドにおける個人の投資状況

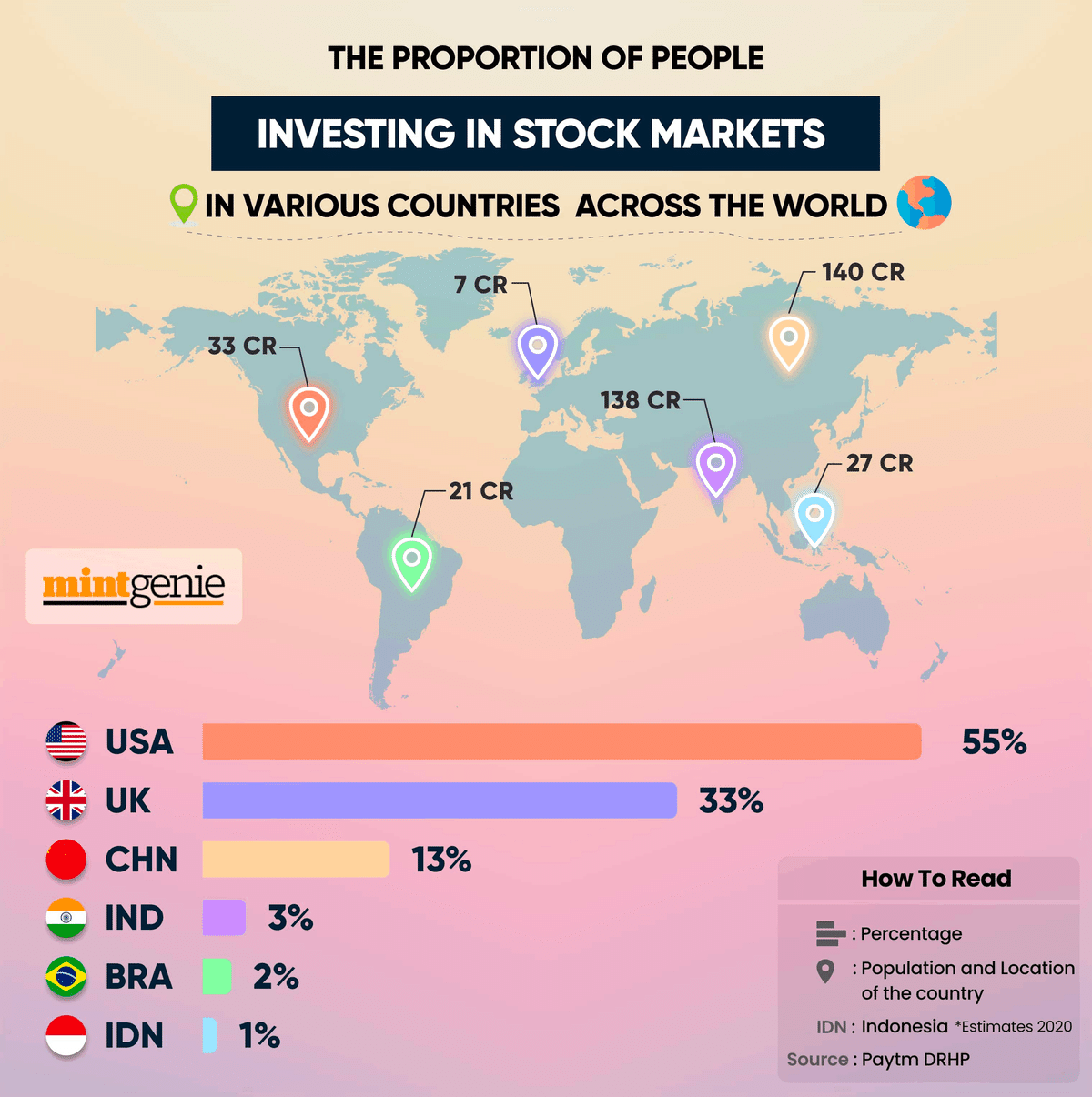

インドでは、個人が投資を行うことはまだまだ一般的ではない。

例えば、株式投資を行なっているのは人口の3.7%程度だと言われている。(参考)

これはアメリカの55%や、中国の12.7%と比較すると大きな開きがある。

またインドでは、投資信託に投資している人は人口の3%未満と言われている(参考記事)。

「あまり投資が盛んではない」と言われている日本でも、少し古いデータだが日本証券業協会が2018年に実施した調査だと、20歳以上の投資状況としては、株式が12.2%、投資信託が8.8%とインドは上回っている(参考資料)。

※上記データだと20歳以下の投資状況は不明だが、20歳以下が全く投資していない想定で計算しても、国民の10.3%が株式、7.4%が投資信託に投資していることとなり、いずれにしてもインドを上回る。

「Cube Wealth」を開発するのはどんな企業か?

アプリ「Cube Wealth」を運営する「Cube Consumer Services Pvt Ltd」は、2016年に設立された、インドのムンバイを本社とする企業である。

2018年10月にシリーズAラウンドで200万米ドル、2020年6月にはミッドシリーズで50万米ドルを調達している。

創業者かつCEOのSatyen V Kothari氏は、スタンフォード大学を卒業後、シリコンバレーで 15年間過ごしAppleとFrog Designでキャリアを積んだ後、インド初のデジタル決済ゲートウェイである「Citrus Pay」を創業し、2016年に売却したという実力者だ。

Cube Wealthのサイトにはミッションとして「私たちは、忙しいプロフェッショナルのために、ファイナンスを簡素化することを使命としています(We’re on a mission to simplify finance for busy professionals.)」と掲げられている。

しかし、「ファイナンスを簡素化」とあるが、「投資」は、そもそもからして理解や判断が難しい分野ものだと感じる。

ましてや、インドのように投資がまだまだ一般的ではない国だと、なかなか継続して投資を行うユーザを育てるのはより難しいのではないだろうか。そんな分野・状況において、どのように投資をサポートしているのか。

まだ小さなスタートアップではあるが、その点が気になり、今回ユーザインタビューを行った。

どんなアプリで、なぜ使われているのか?

初期設定

このアプリは、インストールした直後に、自分の収入や支出、資産形成目標や、リスク受容度などに関するいくつかの質問に答える。

この初期設定に応じて、「何をどのペースで購入するべきか」を示してくれるのがメインの機能なのでは?と筆者は仮説を持っていたのだが、特にしっかりとは目標管理はされないようだ。

目標を鑑みて「やるべきこと」が表示されるページはあるが、自然に目に入る場所・UIにはなっておらず、積極的に使って欲しいという意図は感じない設計だ。

(定量的な信頼性はないが、インタビューしたユーザの中にもこのページを日常的に確認している方はいなかった。)

(画像:ユーザ提供)

ユーザの典型的な使い方

ユーザの典型的な使い方は、自分の資産状況を確認した後に、おすすめの商品を確認する、というものだ。

自分の資産状況一覧ページ(下図参照)については、情報構造に特段の新規性があるわけではない。

最上部に資産合計と評価損益が記載されており、その下に商品別(投資信託や株等)の資産合計と評価損益が並ぶという形式だ。(さらにタップすると個別銘柄の詳細も確認できる)

その上で、ユーザが次に閲覧するのは商品ページだ。

「資産状況確認ついでに、次に買う商品を検討のためなんとなく閲覧する」という状況で閲覧されることが多いようである。

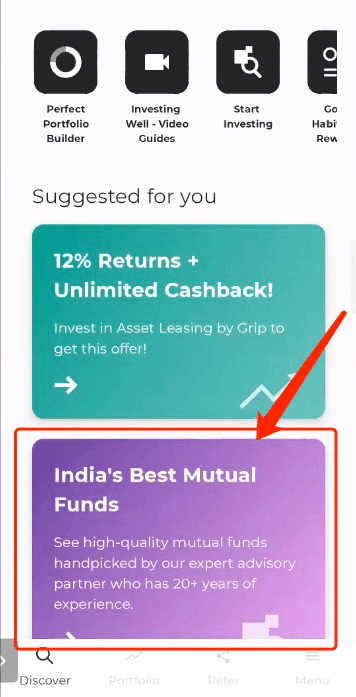

ここでは、インタビューした中で圧倒的に閲覧されていた「投資信託一覧」のページを例にとって解説する。

(画像:ユーザ提供。赤枠と赤矢印は筆者によるもの)

このページでは、投資信託が単一のカテゴリではなく、さらに細分化されたカテゴリ別に表示される。

例えば「Aggressive Funds(アグレッシブファンド)」「Conservative Funds(コンサバティブファンド)」「Debt Funds(債券ファンド)」など、合計7つのカテゴリに分類されている。

分類すること自体に大きな新規性があるわけではないが、ある程度Cube Wealth側が商品を分類することで、投資初心者・初級者にとっては一定のガイドとなるのだろう。

この分類に価値を感じるユーザも、インタビューの中でも見られた。

Cube Wealthを愛用しているというムンバイ在住の40歳の経営者、V氏は以下のように語る。

投資信託が、例えば「Aggressive」とか「Moderate」とかのタイプ別に分類されていて、タイプごとにおすすめの商品が見られるのが良いところの一つです。

もちろんネットでググったら、「インドのトップ10の投資信託」みたいなランキングは簡単に見つかりますよ。でもその中で、どれが自分が好きな「Aggressive」タイプかとか、そういうことはわからないですよね。

パーソナライズ+予想以上の「簡素化」

面白いのは、カテゴリを選んだ後である。

例えば、投資信託の中で「Aggressive Fund(アグレッシブファンド)」というカテゴリを選択するとする。

あるユーザのページには、6つの投資信託が表示される。しかし別のユーザに同じページを見せてもらうと、その方のページには投資信託は2つのみであった。

(画像:ユーザ提供)

どの程度まで細かくパーソナライズされているかは不明だが、これはCube Welth側が決めた、そのユーザの資産状況/目標、および市況に合うおすすめ商品であると考えられる。

しかし「おすすめ」と言えどもCube Wealth側が選んだ数個(筆者がインタビューで見た中では各カテゴリ1-6個)しか商品は表示されず、それ以外の商品は購入できない。

極力迷わないようにパーソナライズして簡素化を図っているのだ。

また、デフォルト設定となっている「Simple」モードでは、表示された商品(以下の写真の場合は6つ)をまとめてパッケージとして買う設定になっているのである。

(画像:ユーザ提供。赤文字と赤枠は筆者によるもの)

モードは手動で「Advanced」モードに切り替えることもできる。

ただ、「Advanced」モードにしても商品の選択肢は変わらない(この場合は6つのまま)。パッケージ化が解かれ、各商品をいくら分ずつ購入するか決められるだけだ。依然として商品選択の幅は広いとは言えない。

(画像:ユーザ提供。赤枠と赤矢印は筆者によるもの)

このように、中身を見てみるとだいぶ投資初心者・初級者に向けたアプリのように思われる。Cube Wealthがミッションに掲げる「ファイナンスの簡素化」と言っても、やりすぎのようにも感じてしまう。

しかし、先述の通り、インドは株式投資を行なっているのは人口の3.7%程度、投資信託に投資している人は人口の3%未満という状況だ。

以前、GrowwやZerodhaいう他の投資プラットフォームを使っていたこともあります。でもそれらは、Cube Wealthとは異なり、パーソナライズされたおすすめ機能がなかったんです。

ただたくさんデータがあるだけという感じで…それだと選べませんでした。

1年前くらいにHDFC証券で口座を開設して投資を始めたのですが、特に誰からもガイドがなく、2,000ルピー(日本円で3,500円程度)をお試し的に投資信託を購入して、それ以降は何もしませんでした。

その後、GrowwやZerodhaいう他の投資プラットフォームを試してみました。でも二つとも、自分にとって適切なガイドがなくてすぐに辞めてしまいました。

Cube Wealthがいくら「プロフェッショナル(専門職を始めとするインドのエリート層、と解釈して良いだろう)」を相手にしているとはいえ、そのような層においても、大多数はまだまだ投資リテラシが高くないと想定される。まずは、手厚くガイドを行い、あまり頭を使わず投資をしてもらうことが重要なのだろう。

ユーザはなぜCube Wealthを信頼するのか?

しかし、Cube Wealthを運営する企業は全くもってベンチャー企業であり、「誰もが知っている」というような企業ではない。アプリ自体の知名度も同様だ。

自分の財産に関わる判断をするにあたって、なぜ非常に限定的な選択肢しか提示しない、かつ無名のアプリを信じられるのだろうか?

なぜCube Wealthをここまで信じられるのか?という質問に対して、先述のムンバイ在住のD氏はこう語った。

Cube Wealthはカスタマーサービスがとても良いんです。

アプリに登録したらすぐに「ウェルカムコール」がかかってきて、電話でいくつか質問をされました。

その後は、電話やチャットでわからないことを教えてもらっています。私からは電話は月に2-3回くらいして、どんな商品を買うと良いかなどを相談しています。

彼らは営業時間外でも、常時チャットや電話でこちらの質問に答えてくれるので助かります。

以前、HDFC証券(インドの大手証券会社)で投資をしていた時は、電話しても30分は平気で待たされていたんです。

デジタルサービスにおいて、人と人とのコミュニケーションが活発に行われるのはやや意外かもしれない。

しかし、このように「Cube Wealth側とユーザの直接の関係性・連絡手段を作る」ことは、ある程度Cube Wealth側でオペレーション化されているようだ。

グルガオン在住で金融機関に勤める36歳のS氏は「自分は投資に詳しいので能動的に相談をすることはない」としつつも、以下のように話していた。

アプリに登録すると30分くらいで、自分にアサインされたCube Wealthのアドバイザーから電話がきてニーズのヒアリングなどをしてくれる&WhatsApp(チャットアプリ)で繋がりました。

WhatsAppのグループが作られ、Cube Wealthのアドバイザー2人と自分がグループに入っている状態です。新商品やおすすめの商品などがあれば、そこに連絡がくるので参考にしています。

またデリー在住のM氏も、D氏と同じく、Cube Wealthの良さとして「人によるアドバイスの良さ」を挙げていた。

Cube Wealthは、アプリからの情報、スタッフからのアドバイスともに素晴らしいと思っています。

Cube Wealthを始める前は、銀行で投資をしていたのですが、自分で投資に関する意思決定を全て行う必要があり大変でした。

市場は毎日変わりますが、何が上がって下がっているかをキャッチアップするのは自分には無理なので。

でもCube Wealthは、業界に精通している方々が市場や銘柄の状況をキャッチアップしサポートしてくれるので、とても役に立っています。彼らはとても熱心に市場について研究し、良いアドバイスをしてくれるので安心です。

M氏はいつも自分で商品一覧のページも閲覧した上で、その中からどの商品に投資すると良いかをスタッフに相談しているということである。

また、彼はインタビューした方々の中でも特にCube Wealthを好きな様子で、利用開始時に手厚く連絡をもらった時のことを、情熱的に7分にわたって語っていた。

全文を記載すると長くなるため、以下には抜粋版を掲載する。

インストールして、基本的な設定をした後、何をしたらいいかわからなくて困りました。それにそもそもこのアプリを通して投資すること自体にちょっと懐疑的だったんです。

でも、インストールしたあと、xxxxxx(名前)という女性が、ウェルカムメールを送ってきてくれて、その後電話もありました。

その時は忙しかったので、「またあとで」と言うと、後日他のチームメンバーから電話がかかってきました。そこで私からも色々質問したりしたのですが、その男性が1時間辛抱強く話を聞いてくれて、WhatsApp(チャットアプリ)でも繋がりました。

とりあえず、10万ルピーくらいは投資する用意があるというと、Liquid fundを勧められました。

M氏の場合は、特に利用開始時の体験が、良いオンボーディングおよび信頼形成につながったと言えそうだ。

このように、Cube Wealth側のスタッフによる優れたコミュニケーション・アドバイスが、ユーザとの信頼関係構築および継続利用に大きく寄与していそうだということが、今回のインタビューからは見えてきた。

見えてきた、中国の「平安保険」との共通点

デジタルサービスでありながら「人によるサポートが信頼感を醸成し、購入の後押しとなる」という点はやや意外で興味深く感じたのだが、ふと振り返ると、この点は過去にインタビューした中国の「平安保険」と共通していると感じた。

平安保険とは?

中国の深センを拠点とする平安保険は、世界的にも注目を集めているフィンテック企業である。「デジタルを使い、顧客の生活に入り込む」戦略で、人々の生活への総合的な貢献に注力することで成長した企業だ。

具体的には、平安保険はいくつかのアプリを通して、ユーザに無料問診サービスやヘルスケアサービス、医療情報の提供やお得なポイント付与・商品販売などを行い、常にユーザにメリットを提供し続けている。

平安保険とCube Wealthの共通点

このように、デジタルを使った先進的な取り組みが多く行われているため、平安保険は「デジタルの強み」が取り上げられやすい。

それ自体は間違っていないのだが、実際に平安保険の契約者に平安保険の良さをインタビューしてみると、デジタルに関することではなく「自分の担当の営業職員がしてくれたこと」ばかりが平安保険の「良い点」「嬉しかったこと」として挙がってきた。信頼形成を行っているのは人であった。

Cube Wealthと近しく、一見デジタルが前面に出たサービスだが、人接点でのサービス提供による価値/信頼感の提供が継続利用に大きく寄与する現象が見られたのだ。

また平安保険のサービスを運営する社員(役職者)にもインタビューしたところ、彼女は、デジタルを「人の良さを最大化するための武器」と語っていた。「人が中心」という考え方を持ってサービスを運営しているのである。

参考:デジタル先進企業、中国平安保険の契約者と社員インタビュー 〜デジタルは人の力を拡張する「武器」(滝沢頼子) - 個人 - Yahoo!ニュース

日本企業にとっての示唆

中国の平安保険、インドのCube Wealthはともにテック活用が目立つことから「フィンテック」とラベリングされることが多い。

しかしインタビューを通して、テック(デジタル)で日常の接点を取りつつも、どちらも「人接点」が信頼獲得の要諦となって良い体験を作っているサービスであることがわかった。

「人が大事」は言われてみれば当然だろう。しかし、こと「デジタルサービス」の開発となると、「デジタルで何かをする」ことに注力してしまいがちだ。

近年は「DX」「AI活用」「フィンテック」等の、テック・デジタルが前面に押し出された、勇ましいバズワードが出てきて久しい。

これらの目的は「ユーザに良い体験を提供すること」であり、ビジネス視点では、「より多くのお客様に長く使っていただき、結果としてさらなる利益を上げること」はずだ。

しかし、それを忘れて手段に走ってしまうことはないだろうか。

決して「テック・デジタルを使う」が目的化してはならないし、テック・デジタル「だけで」何かを成し遂げる必要もない。

今回、インドと中国の先進デジタルサービス事例を見ても、デジタル接点と人接点の併用および、人接点に信頼獲得の役割を持たせる重要性が改めて確認できた。

また、今回取り上げた企業が扱うメイン商材は、それぞれ投資商品(Cube Wealth)と保険商品(平安保険)である。

「人接点による信頼獲得が成果に大きく関わる」のはこれらの商材の特性によるところも大きいと考えられる。

敷衍して考えると、以下のような2つの特徴を持つ商材は、プロダクトの販売の成否が販売者への「信頼」に大きく寄るため、人接点での信頼獲得の重要性が高いのではないだろうか。

ユーザ自身がプロダクト単体の価値を判定しづらい(内容が複雑・専門的、未来予測が結果に関わり「正しい選択」が何か誰にもわからない、コモディティ化している等の理由)

コストや人生への影響度が大きいため、ある程度慎重にならざるを得ない

本分析による学びは、上記のような商材を販売するにあたっては、特に心に留めておくべきだろう。

今後に向けたさらなる深堀りポイント

先述の通り、平安保険は、アプリ上でのユーザの入力データや行動データを担当の営業職員が把握した上で、本人に合わせた連絡を行っている。

しかし、Cube Wealthにおいては「チャットや電話で相談に乗ってもらえる、提案をしてもらえる」ということは分かっているものの、その際にどの程度オンライン上でのユーザの入力データ・行動データ活用がされているのかは不明である。

この点を明らかにするにはCube Wealthの運営会社側へのインタビューが必要であり、今後機会があれば深堀していきたい。

お読みいただきありがとうございました!

弊社では、企業様向けにインド市場リサーチ・戦略策定支援などを実施しております。

弊社が強みとするインド国内の消費者への定性インタビューにより、数字では見えづらいリアルなインサイトを発掘することが可能です。

お気軽にお問い合わせください。

よろしければマガジンのフォローもしていただけると嬉しいです。

また弊社はUXコンサルティング、中国のリサーチ等も行っております。リサーチや記事執筆、講演などご要望ありましたら、弊社サイトよりお問い合わせくださいませ🙇♀️

いいなと思ったら応援しよう!