【FX】GOLD日足582本分観測した結果最高値・最安値が「最初」と「最後」に最も形成されやすい時間帯とは?

◆ GOLD日足・直近582本分を観測・調査 ◆

トレードにおける最も重要な時間帯については

参加者の多いロンドン市場とニューヨーク市場の

重なる日本時間21~26時頃だと言われている

しかし本当にそうだろうか?

今回は日足に最初に形成される高値・安値

及び最後に形成される高値・安値について

その形成され易い時間帯には実際

偏った傾向があるのかどうか?

観測調査及び考察を行いました

◇ お知らせ ◇

◆ 最も信頼できる情報とは ◆

ー 実際に観測する必要性 ー

例えばこの人はフォロワーがたくさんいるから信用出来る。例えばこの人は有名だから言ってる事も正しいはずだ。これらは情報に対して何の指標にもなりません。特に今の時代には。

もっとも信頼できる情報とは何か?私がこの目で、あなたがその目で確かめる事の出来た事実以上に信用出来る事など他に無い事でしょう。

今回のテーマ「最高値・最安値が最も作られ易い時間はいつか?」に限らず疑問に思った事があるのなら自分で確かめてしまえば良いのです。

あなたが実際に調べた結果が100万のフォロワーを持った人の真逆の結果だったとしてあなたはどちらを信じるでしょうか?今回の裏テーマはそういった事になります。

◆ 今回の観察方法・手順について ◆

ー なぜ日足を対象としているのか ー

数あるタイムフレームの中でなぜ日足を対象に観測したのかその理由は相場の値動きは日足が基準として動いているからです。

「 なぜ断言できるの? 」

このテーマだけ掘り下げると長くなるため数ある時間足の中で唯一意味のある時間足であり基準となる時間足が日足だから、という事だけ今回は頭においておいて下さい。詳しくは以下に詳細に説明した関連記事がありますのでそちらからお読みください。

▼ 関連記事 ▼

ー 具体的な観測方法 ー

それがどの日足であっても最高値・最安値があり、その両値には毎回順番が存在します。今回は「最初」に形成される最高値・最安値と「最後」に形成される最高値・最安値に分けてそれぞれの形成時間帯に傾向を調査。

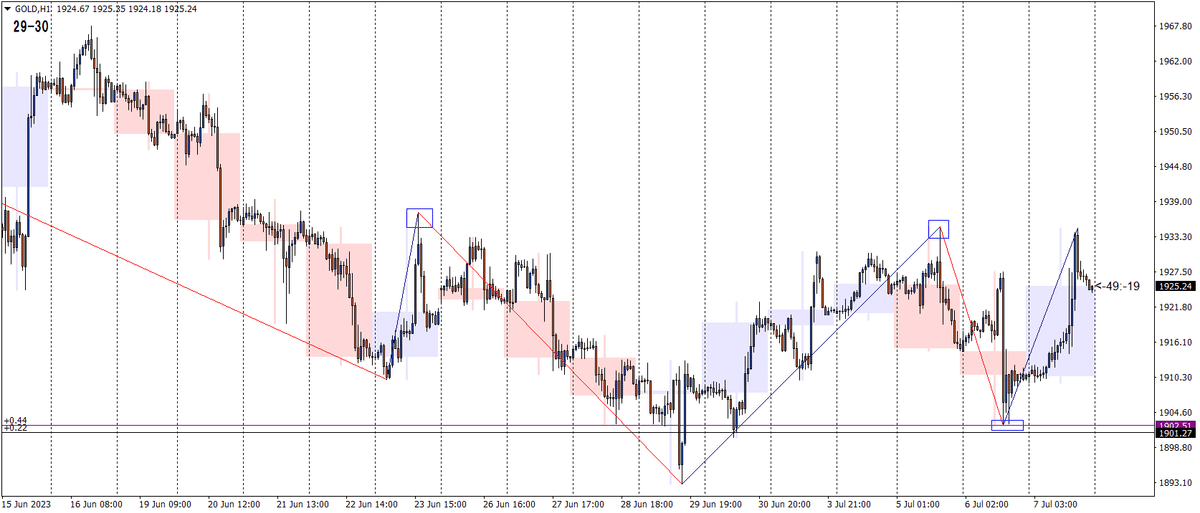

まず日足を上の図のように「四つのタイムゾーン」に分割します。そして以下の図のように最高値・最安値のうち「最初」に形成された物、「最後」に形成された物それぞれがどのタイムゾーン内で形成されたのかデータを取っていきます。

上記の場合で言えば最高値・最安値のうち最初に形成された物はタイムゾーン「A」であり、最後に形成されたのはタイムゾーン「C」となります。

この順番を見るために日足単体で見るのではなく下位足に落として形成順序を確認していきます。

ちなみに582本というのは下位足に落として表示出来た限界本数が582本だったという事であり数字自体に意味はありません。

ただ私の場合、何かの検証を行う場合には少なくとも500ケースを最低ラインとして見るようにはしています。

また今回の観測基準・方法は観察で大切な人によって結果に違いの生じない厳密な比較・評価基準を満たしている事も再度確認してみましょう。

◆ ゴールド日足582本分の観測結果 ◆

細かな考察やデータの活用例等は後に述べるとしてまずは単純な結果について見ていきましょう。

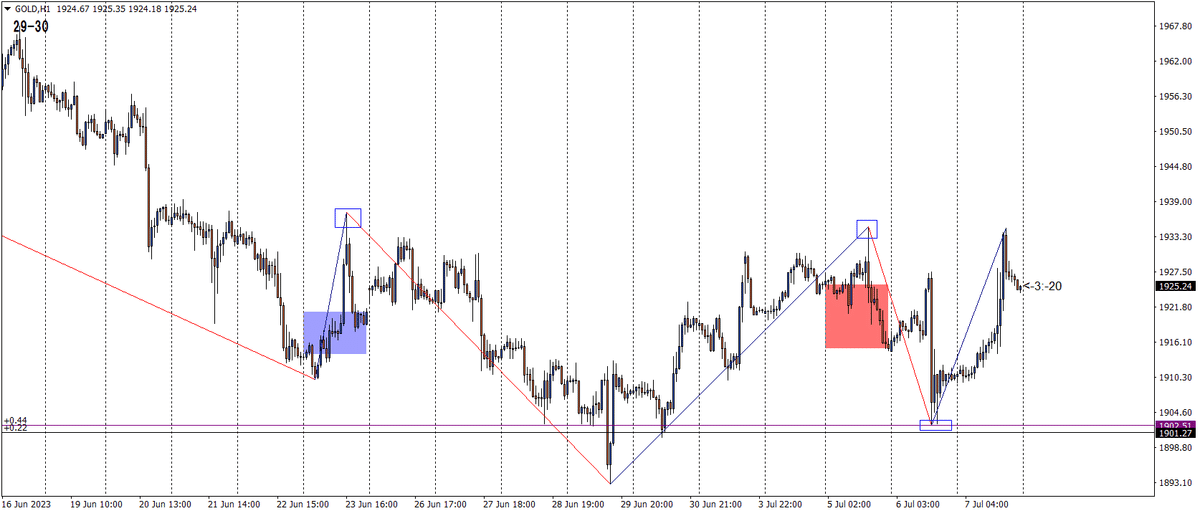

XMチャート・スタンダード口座・2023年7月7日から582本分を調べた結果はまず最高値・最安値が「最初」に形成されたタイムゾーンの結果がこのようになります。割と大きな偏りが見られますね。

次に最高値・最安値のうち「最後」に形成された側の各タイムゾーンの結果が上の図のようになりました。

一般的に言われる高値・安値が形成され易い時間帯というのはその順序にまで言及があまりされませんが「最後」に形成される側と考えるとおおよそ合致していると見えますね。

◆ 今回の観測結果から言える事 ◆

ー 「最初」側 ー

まず「最初」が形成され易いタイムゾーンは明らかにAに偏っています。

もし仮に24時間以内にトレードを完結するような短期トレードを行っている場合、一日に生じるボラリティの大半を取りたいのだとしたら参加者が増え流動性が高まると言われている時間帯よりもずっと早い時間帯で仕込みを開始する事が利益の最大化につながる可能性があります。

また「最初」に当たる高値・安値は高値・安値=始値という状態を除けばロウソク足上で言う所の「下髭」「上髭」に当たります。

加えて俯瞰でローソク足を観測した場合、拡大しなければ陽線か陰線かわからない足(十字足やコマ足のような形状)よりも明らかに陽線及び陰線とわかる足の方が多いでしょう。

それはつまり実体部分が分かりやすいが故にそう判別し易いのであり、それは値は始値を跨いだ方向に動きやすい傾向が強く、故に実体部分がはっきり残りやすいためにパッと見て陰線陽線と判別し易い足が多くなると言えるかもしれません。

という事は例えば今簡単に立てた仮説を検証するための次なるデータとしてAのタイムゾーンの終盤で始値を跨いだ後のデータをさらに検証してみるのも面白いかもしれませんね。

ー「最後」側 ー

最後に関しては一般的に言われている参加者が増える時間帯以降のC・Dに綺麗に集中しています。

という事はこの後の述べますがあなたが前提としている手法や理論によっては一般的にもっとも流動性が高まるとされている時間帯にエントリーを行う事はもしかしたら「遅すぎる」かもしれません。

前提としている手法によってはエントリーより決済に適した時間と言えるケースの方が多くなる事でしょう。

さて今回見ているデータは局所的な傾向に当たります。「局所的な傾向又は優位性」という物についてより具体的に言及していく場合にはある物が必要となってきます。

それは前提となる理論や手法です。次にそれらを見て行きましょう。

◆ 今回の結果を利用するとしたら ◆

- 傾向・優位性の利用例 -

まず観察した対象の性質に留意する必要があります。例えば今回扱った「局所的な傾向」を対象とした場合、チャートをどういった理論や手法を前提において見ているかによってデータが有利に作用したり、逆に不利に作用したりする事があります。

例えば致命的な欠陥を持つダウ理論やエリオット波動論、そしてそれらの問題点に言及した次点トレード理論。

これらはトレンドという概念を採用しています。そしていずれも順張りトレードであるためエントリー時には対象となる修正波の始点つまり「角」を想定していく必要があります。

そしてどのタイムフレームを前提にしているかによりますが仮に日足をベースに波を形成し、角を想定してエントリーを行っていく場合とすればその「角」はいずれかの日足の「最高値」或いは「最安値」が必ず担当する事になります。

と、なると例えばエントリーをリアルタイムで行う必要のある手法や理論の場合、タイムゾーンA、Cの時間帯にはプライスアクションの発生に備えてチャートの前に座っている必要があるでしょう。

逆に決済目標付近でタイムゾーンC・D付近で加速が見られたら時間効率を考えて利益を確定するという事に対する根拠の一つとして考える事も出来るでしょう。

逆に例えば期間ベースで統計的或いは予測的アプローチでトレードしている場合にはAがメインのトレード時間となり、最大利幅獲得後とされる可能性の高いC・Dにあたる時間帯で閉じる場面を探していく事も考えられるでしょう。

このような簡単な利用例の他、ご自身が前提となる理論や手法の詳細なルールと照らし合わせる事でより緻密に考察する事や次の検証に繋がる仮説を作る事が容易になります。

ただし局所的な傾向や優位性を扱う際には注意点が1つあります。

◆ 優位性「ありき」のトレードは上手くいかない ◆

多くの人が勘違いしていますが優位性単体からトレードをくみ上げるとまず上手く行きません。

優位性とは最終的な解答に対してプラス1、あるいはマイナス1するものであって「それもある」という扱いがもっとも仕分けを行うする際に有用に働きます。

例えばオシレーターのダイバージェンスを優位性の一つとしてエントリー根拠に加えるとした場合、それはダイバージェンスを除いたエントリー条件すべての合致に対して「これもある」とプラス1するだけ。

ダイバージェンスで言えばそれは表層的な値動きと潜在的な値動きのギャップを指します。

例えばエントリー時にダイバージェンスが発生していなくてもそれは「値動きに異常が無い」だけであってマイナスにはなりませんね?

「それ」が主体となる性質のものか或いは単体・局所的な優位性や傾向に過ぎないのかという事には必ず留意して扱うようにしましょう。

◆ 観測にあたって重要な事 ◆

観測に重要な事は観測基準や比較基準、そして評価基準等が完全に明確で厳密な事がもっとも重要です。簡単に言えば主観が1ミリでも介入するような形で得られるデータには価値はありません。

例えば見たいように見て描きたいように描いた波に対してエリオット波動論を当てはめてもそれは「観測」とは言えません。「妄想」です。

例えばそれがトレンドラインを用いて第三波を認識するようなアプローチ(最近たまに見かけますが)だったとしたなら、トレンドラインに完全に厳密な定義と描写ルールが存在しないのならそれは「観測」ではなく「妄想」「お絵描き」です。

観測にもっとも重要な事は100人が100人同じ認識を得られる客観性です。今回のようなライトな対象であっても、より深い観察対象であってもその前提は絶対に崩してはいけません。

単純な観測結果を前にようやく考察や仮説が生まれます。そしてまた仮説の立証のために再び厳密な非主観的観測を始めるのです。この繰り返しの中でしか価値ある理論や手法は本来生まれません。

最後になりますが観測結果から何が言えるのか・わかるのか。ご自身で何かを対象としたデータを前にされた時はとりあえず気になった事、目についた事実をとりあえず列挙していくと良いと思います。

書き出した後に、主観的な物を取り除いてより冷静に仕訳けていくと意味のある抽出物が残り易くなります。

また今回はゴールド日足で観測を行いましたが例えばユーロ円やドル円でみた場合、傾向は少し違った物になります。ご自身が取引されている通過ペアで実際に観測してみましょう。今回は以上となります。

高 山

▼ K2次点トレード理論概要 ▼

▼ 良く読まれている投稿 ▼

▼ Twitterはコチラ ▼

■ チャート・順序 ■

— FXレジデンス高山(次点トレード理論考案者) (@takayamatofx) July 20, 2021

不思議な事に厳密な

時列・順序に言及された

手法や理論はとても少ない

順序や時列に沿って事を

並べる時、ルールは勝手に

「収まる」物であって

ほとんどの場合においては

「作る」物では無い

高 山 #fx@takayamatofx #note https://t.co/8VFkWrqDep