役員退職金の算定方法って?驚きの計算ルールを大公開!

今回紹介するのは、役員退職金についてです。

事業承継を行う場合や相続税の対策をする際に、役員退職金がいくらかにより、対策の内容も大きく変動します。

また、その算定方法も単純ではなく、自社の実態に合った形にする必要があります。

中小企業の経営者やご家族、後継者の方は、必読の内容となります。

税法の規定

では、まずは税法の規定から見ていきます。

法人税法と施行令では、役員退職金について、以下の条文が存在します。

◆法人税法第34条 (役員給与の損金不算入)

2 内国法人がその役員に対して支給する給与の額のうち不相当に高額な部分の金額として政令で定める金額は、その内国法人の各事業年度の所得の金額の計算上、損金の額に算入しない。

◆法人税法施行令第70条 (過大な役員給与の額)

二 内国法人が各事業年度においてその退職した役員に対して支給した退職給与(法第三十四条第一項又は第三項の規定の適用があるものを除く。以下この号において同じ。)の額が、当該役員のその内国法人の業務に従事した期間、その退職の事情、その内国法人と同種の事業を営む法人でその事業規模が類似するものの役員に対する退職給与の支給の状況等に照らし、その退職した役員に対する退職給与として相当であると認められる金額を超える場合におけるその超える部分の金額

金額の基準は「不相当に高額」

まず、法人税法では「不相当に高額」な金額は法人の損金(費用処理)算入させないとなっています。

次に施行令では、もう少し具体的に記載されています。

・業務に従事した期間

・退職の事情

・事業規模が類似するものの役員に対する退職給与の支給の状況

実に曖昧な表現です・・・

法律なので致し方ないのでしょうが、いくらまでならOKという明確な基準はありませんので、個々の会社の実情に照らし合わせ、世の中の相場とバランスを図る必要があります。

実施的な退職の事実が必要

また、退職の事実があるかも重要です。

役職のみ変更し、実質的には経営に従事している場合は、退職とは認められません。

(役員の分掌変更等の場合の退職給与)

9-2-32 法人が役員の分掌変更又は改選による再任等に際しその役員に対し退職給与として支給した給与については、その支給が、例えば次に掲げるような事実があったことによるものであるなど、その分掌変更等によりその役員としての地位又は職務の内容が激変し、実質的に退職したと同様の事情にあると認められることによるものである場合には、これを退職給与として取り扱うことができる。

(1) 常勤役員が非常勤役員(常時勤務していないものであっても代表権を有する者及び代表権は有しないが実質的にその法人の経営上主要な地位を占めていると認められる者を除く。)になったこと。

(2) 取締役が監査役(監査役でありながら実質的にその法人の経営上主要な地位を占めていると認められる者及びその法人の株主等で令第71条第1項第5号《使用人兼務役員とされない役員》に掲げる要件の全てを満たしている者を除く。)になったこと。

(3) 分掌変更等の後におけるその役員(その分掌変更等の後においてもその法人の経営上主要な地位を占めていると認められる者を除く。)の給与が激減(おおむね50%以上の減少)したこと。

(注) 本文の「退職給与として支給した給与」には、原則として、法人が未払金等に計上した場合の当該未払金等の額は含まれない。

カッコ書きを見るとわかるように、代表権があったり、経営上主要な地位がある場合は除かれているので、役職のみを変更しただけでは退職にはなりません。

最終的には、答えがない世界なので支給金額の合理性と退職後の勤務実態で判断せざるを得ないと考えます。

この金額なら絶対に大丈夫ですという基準はない事をよく理解しておきましょう。

役員退職金の支給には、株主総会の決議が必要

役員退職金の支給ですが、会社法では以下のように定められています。

(取締役の報酬等)

第三百六十一条 取締役の報酬、賞与その他の職務執行の対価として株式会社から受ける財産上の利益(以下この章において「報酬等」という。)についての次に掲げる事項は、定款に当該事項を定めていないときは、株主総会の決議によって定める。

一 報酬等のうち額が確定しているものについては、その額

二 報酬等のうち額が確定していないものについては、その具体的な算定方法

~以下省略~

会社法361条では、役員退職金(職務執行の対価)を支給する際の選択肢は、以下の二つです。

・定款で定める

・株主総会の決議

ここで間違っている方も多いかもしれませんが、役員退職金の支給は取締役会の決議では、法的には無効です。

役員退職金規程が存在していたとしても、取締役会のみで決議をした場合に否認された判例もありますので、決議機関は注意が必要です。

役員退職金の算定方法

役員退職金の支給の透明性を担保するには、役員退職金規程を制定し、その計算方法を明らかにしておく必要があります。

そして、役員退職金の計算方法には以下のような方法が考えられます。

最終報酬月額方式

最も一般的な方式です。

◆計算式

最終報酬月額×役員在任年数×役位別功績倍率

あくまでも、役員退職金の計算の元となるのは、最終の役員報酬月額です。

上の図では、右肩上がりでなだらかに報酬が上がっていますが、退職の直前で報酬を上げたり下げたりすると不合理な計算となってしまうデメリットがあります。

役位別積み上げ方式

次の方法は、役員の役位別に算定し、積み上げていく方法です。

◆計算式

役位別報酬月額×役位別在任年数×役位別功績倍率 → 役位ごとの合計額

大きな特徴は、役員ごとに退職金を計算し、合計するところです。よって、役位別に功績倍率を乗じる為、より実態に近いと言えます。また、退職の直前で報酬を増減した場合の不合理の解消も期待できます。

しかし、計算は煩雑になるのがデメリットとなります。

1年あたり平均法

最後に紹介するのが、1年あたり平均法です。

◆計算式

1年あたり退職金×役員在任年数

この1年あたりの退職金平均額が、同業種・同規模法人の退職金を参考に平均額を算出する方法です。

ただし、この方法は前で紹介した功績倍率を使用する方法が不合理な場合に採用されることが多いので、あまり一般的な方法ではありません。

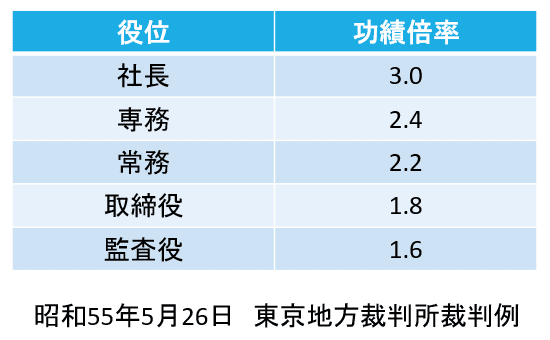

功績倍率の考え方

なお、功績倍率については、明確な基準はありませんが、昭和55年の裁判例により示された基準が目安となっています。

まとめ

今回は、事業承継や相続税においても重要な要素となる「役員退職金」について、税法の基準や計算方法などを紹介しました。

役員退職金は、税務調査で否認されると法人に与える影響が大きく、かつ、社長のライフプランにも大きく影響します。

規程がない中小企業は、まずは規程の作成から始めましょう。

スエナガ会計事務所では、公式LINEアカウントを開設しています。

定期的に、お金の情報や中小企業のアトツギ情報を配信しております。

その他にも、色々な税務の情報もアップしていますので、ホームページを覗いて頂けると、励みになります。