負けないトレード作り〜RSIの失敗パターンを探し出す〜

あくまでも自分のための個人的な考察の記録です。

RSIを見てトレードする時の基本

・高いなら売る

・低いなら買う

確かにチャートをぱっと見たら、こうなっている。ように見える。

でも現実は違う。うまくいかない時がある。

そんな例外の時に限って、すごい含み損になる。

結果損切りが遅れ、泣く泣く諦めた時が「あんたの売ったそこが底」状態になる。

どうすればこの状況を回避できるか考えてみた。

デモトーレードで失敗し、実戦でも損失を出した。

何度も失敗を繰り返してきたからこそ、たどり着く答えもある。

実際に自分で学んで、自分で確かめたことを、自分の言葉でまとめることにする。

今までは「どうすればうまくいくか」を考え続けて、壁にぶつかった。

だったら逆張り思考らしく逆の思考をしてみようということで、

「RSIトレードの失敗パターンを探す」をやってみた。

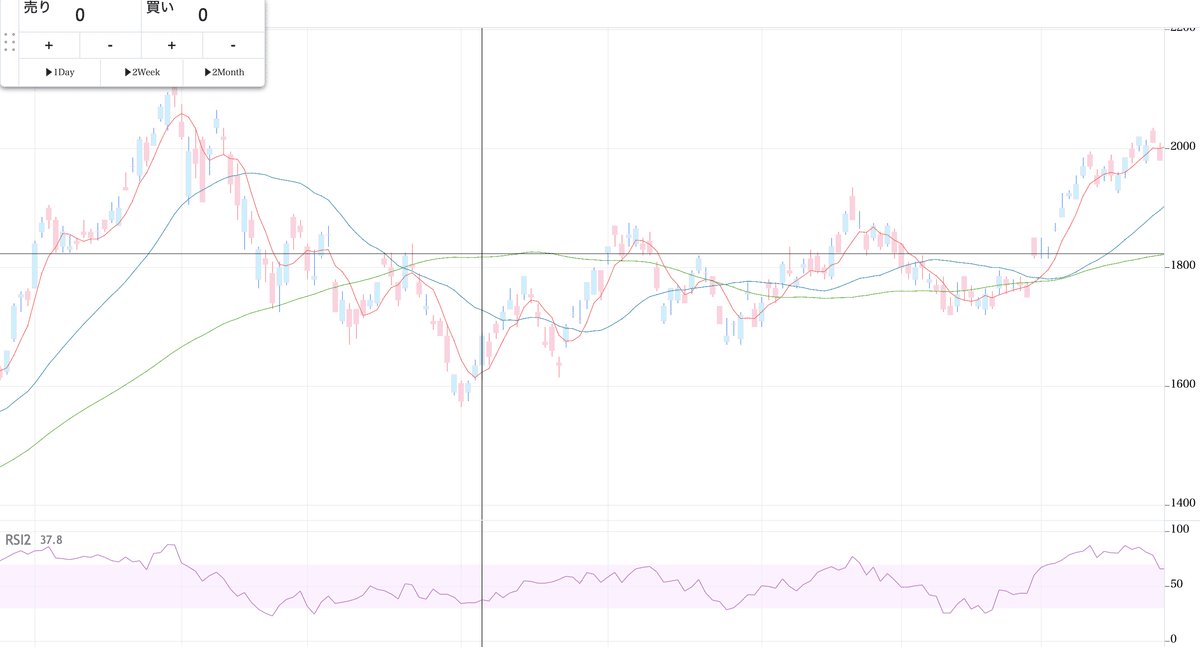

これが典型的な失敗パターン

・RSI高いところから折り返し

・節目(2000)付近

・高値付近

2000円付近で売っておけば、とりあえず負けないんじゃないかと思っていたが、実際は大損することになる。

結果を見ると、上昇の初めの方で売ろうとしていた。

この事後の形で見ると

「こんなところで売るわけない」

と思うわけだが、完全に後智慧バイアスにハマっている。

ここで考えるべき最重要事項は、

「RSI高い、節目、高値だが見送り」

という判断ができるかだ。

結論から言えば、

移動平均線を組み合わせれば可能。

移動平均線を組み合わせるとは、RSIから感じ取れる変動率、高値や節目から感じ取れる価格水準にプラスして、時間軸(周期)も考慮しようぜ。という意味だ。

時間軸をプラスする考え方だから、週足と月足も非常に参考になる。

先ほどの日立のチャートで確かめてみる。

週足で見ると2000円は、まあ売ってもいいけど、

「このまま上昇したらすごーく嫌だなあ」という位置。

RSIの伸び代はまだ十分にある。

月足を見ると2000円は、下落後の反発の高値といったとことか。

試しに売ってみるのはいいかもしれないけど、越えたら損切りが妥当かな。

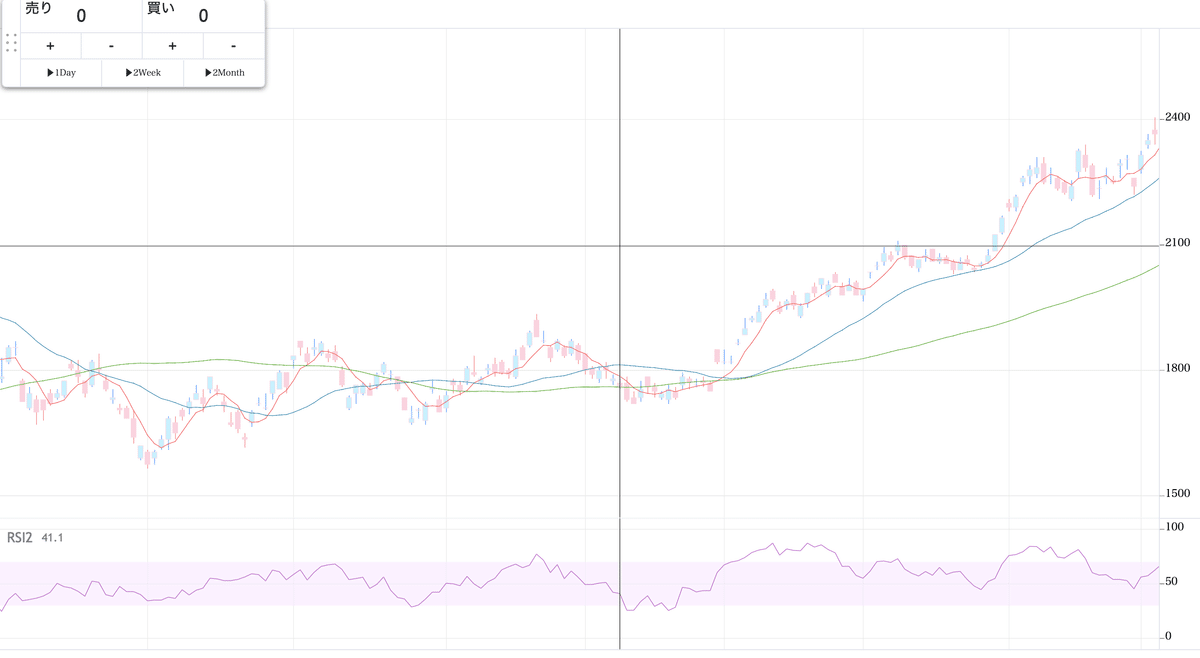

週足の月足のその後を見てみよう。

横並び上抜けの上昇に入ってしまった。

もし2000円付近で売ったとしたら、上抜けの時点で損切りしたら大怪我にはならない。

2000円で折り返して横ばいになると予想していたが、上がり続けた。

こうなったら月足判断だと、3000円までは売りたくない感じがする。

週足と同じく2000円を割らなかったら損切りかな。

このように、日足だけでなく、週足と月足を別々に考察してみると視点が広がって判断の精度が上がる。

一つの銘柄で、3回考察する。とても面倒だけど、

この面倒さが無駄なトレードを減らしてくれる。

ただし、注意が一つ。

どれだけ気をつけて考察しても、絶対はない。

損切りポイントは絶対に決めて、絶対守る。資産を増やしたいのなら。

まとめ

日足のRSIが高くでも、週足、月足ではそうでもない時がある。

そんな時は様子見で仕掛けるか、見送りの判断。

おまけ

逆にすれば下落にも応用可能なはずだが、上昇と下落では少し傾向が違うはずなのでちゃんと自分で確かめてみよう。

画像はわかりやすくするために、移動平均線を表示しているが、デモトレードをする時はRSI以外の指標は全て消してやってみた。

意外とこれが良かった。理由は2つ。

・RSIの動きに集中できる。

・移動平均線の先入観をなくせる。

同じことを他の指標でもやってみると、さらにいい発見ができそう。