【バフェット流投資哲学の核心】アップル株を売却した理由とは?

ウォーレン・バフェットがアップル株を大量売却。

その背景には利益確定や税制リスクへの備えなど、多岐にわたる理由が隠されています。

1. はじめに

ウォーレン・バフェットといえば、世界中の投資家にとって「投資の神様」として知られています。

その投資哲学は、長期的な視点で企業の価値を見極め、割安なタイミングで購入し、適切なタイミングで利益を確定するというものです。

その中でも、アップル株はバークシャー・ハサウェイのポートフォリオにおいて特別な存在でした。

2016年以降、バフェットはアップル株を大量に購入し続け、その保有比率はバークシャーの全体ポートフォリオの約40%に達していました。

しかし2024年、バフェットがアップル株を一部売却したことが報じられ、多くの投資家に衝撃を与えました。

アップルは依然として世界最大級の企業であり、競争優位性も高いと評価されています。

それにもかかわらず、なぜバフェットはこのタイミングで売却を決断したのでしょうか?

この記事では、その背景や理由について詳しく解説します。

2. 売却の背景

まず、アップル株の過去のパフォーマンスを振り返りましょう。

2020年代初頭から2024年にかけて、アップルの株価は驚異的な成長を遂げました。

特に2023年には新製品ラインナップやサービス部門の成長が評価され、株価は過去最高値を更新しました。

このような状況下での売却は、一見すると矛盾しているようにも思えます。しかし、バフェットが売却を決断した背景には以下の要因が挙げられます。

市場全体の割高感:2024年時点で米国株式市場全体が割高と見られており、特にテクノロジーセクターではその傾向が顕著でした。

経済環境の変化:金利上昇やインフレ率の高止まりなど、マクロ経済環境が不安定化している中で、リスク分散を図る必要がありました。

3. 利益確定と割高感への対応

バフェットがアップル株を売却した主な理由として、「利益確定」という戦略的判断が挙げられます。

アップル株は2024年までに大幅な値上がりを見せており、その時価総額は3兆ドルを超える規模に達していました。

このような状況では、多くの投資家が「過剰評価されている」と感じる可能性があります。

バフェット自身も、「市場価格が企業価値を大幅に上回った場合には、一部利益を確定させるべきだ」と述べています。

この考え方に基づき、アップル株の一部売却は合理的な判断と言えるでしょう。

さらに、バークシャー・ハサウェイは長期的な視点でポートフォリオ全体のリスク管理を行っています。

特定銘柄への過度な依存を避けるためにも、大型銘柄であるアップル株を調整することは必要不可欠だったと考えられます。

4. 経済環境と税制リスクへの備え

もう一つ注目すべきポイントは、経済環境や税制変更への備えです。

2024年時点でアメリカでは財政赤字が拡大しており、その影響でキャピタルゲイン税率の引き上げが議論されていました。

このような状況下では、高い利益率を持つ銘柄について早期に売却益を確定させることが有効です。

また、米国連邦準備制度(FRB)の金利政策も重要な要素です。

金利上昇局面では株式市場全体が調整局面に入る可能性があり、それに備えるためにも現金比率を高める必要があります。

実際、バークシャー・ハサウェイはアップル株売却後も現金保有額を過去最高水準まで引き上げ、新たな投資機会への準備を進めています。

5. ポートフォリオ再編と新たな投資先

アップル株売却後もバークシャー・ハサウェイは積極的な投資活動を続けています。

同社は、新たな成長機会を求めて以下のような戦略を取っています。

現金保有額の増加:不安定な市場環境下では現金比率を高めることで柔軟性を確保します。

選択的投資:例えば、新興市場や特定セクター(例:ヘルスケアやインフラ関連)への投資機会を模索しています。

既存銘柄への集中:過去にはコカ・コーラやアメリカン・エキスプレスなど、長期保有銘柄への追加投資も行ってきました。

これらの動きを見る限り、バフェット氏は短期的な利益追求ではなく、中長期的な視点でポートフォリオ全体の最適化を図っていることが分かります。

6. アップルへの信頼は失われていない

重要なのは、今回の売却がアップルそのものへの信頼喪失ではないという点です。

バフェット氏自身も、「アップルは競争優位性が非常に高い企業だ」と評価しています。

また、大量売却後も一定量のアップル株を保有し続けており、その割合はバークシャー全体ポートフォリオ内で依然として重要な位置付けです。

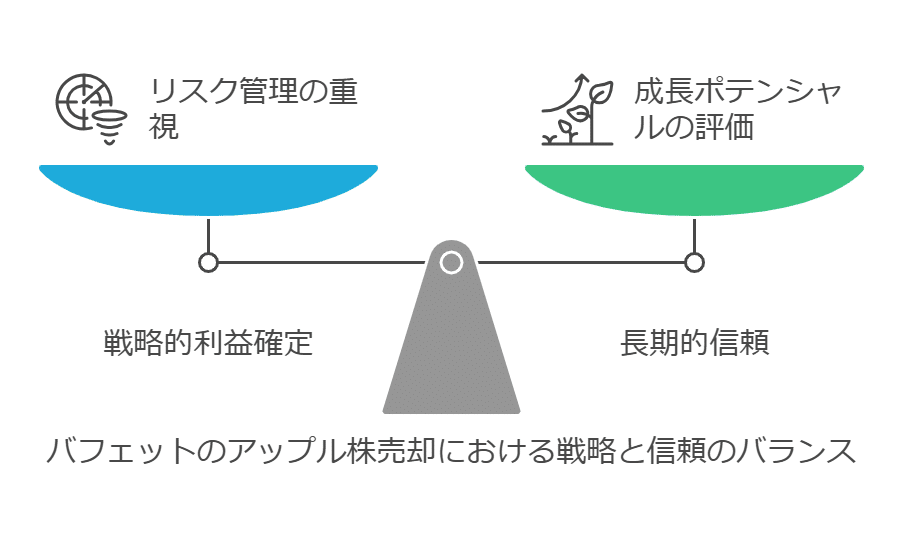

これは、「一部利益確定」という戦略的判断と「長期的信頼」の両立と言えるでしょう。

つまり、アップル自体には引き続き成長余地があるものの、市場全体や個別銘柄ごとのリスク管理も同時に考慮した結果だと考えられます。

7. 結論

ウォーレン・バフェットによるアップル株売却には、多くの要因が絡み合っています。

それは単なる利益追求だけではなく、市場全体の割高感や経済環境変化への対応、新たな投資機会への準備など、多岐にわたります。

そして何よりも重要なのは、この決断が彼独自の「長期的視野」を持つ投資哲学に基づいているという点です。

今後もバフェット氏率いるバークシャー・ハサウェイがどのような戦略で市場に挑むか注目されます。

いいなと思ったら応援しよう!