R7年税制改正大綱 iDecoは改悪なのか

【そもそも iDeCoとは??】

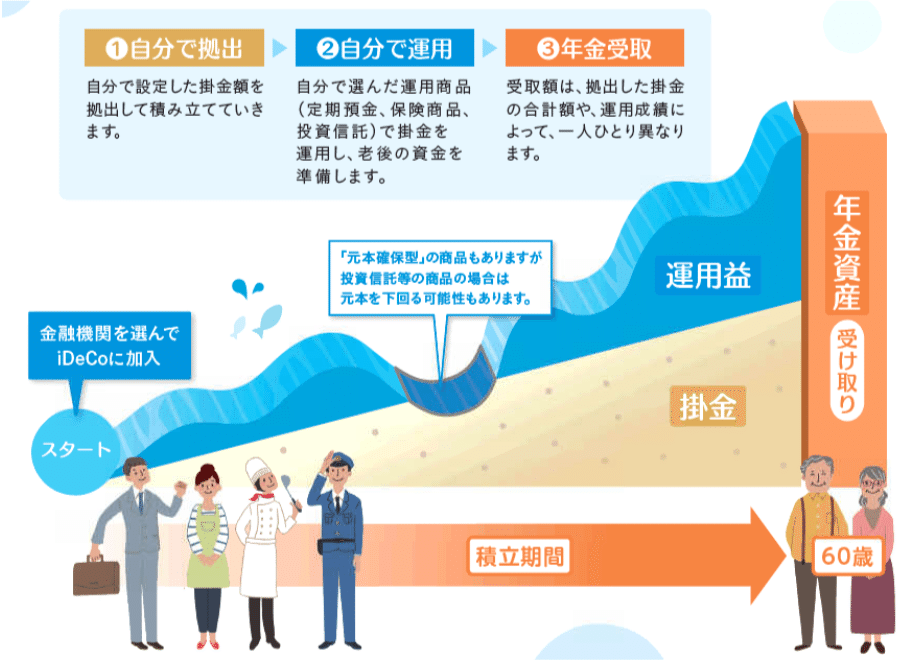

自分で決めた額を積立てて運用し、60歳以降に受け取る年金。公的年金にプラスできる「もうひとつの年金」で、大きな税制優遇が受けられます。

【iDeCoのメリット】

1.拠出時:掛金は全額所得控除となるため、所得税・住民税が少なくなる

2.運用時:運用益に対して非課税

3.受給時

①一時金として受給した場合:退職所得控除の対象となり所得税・住民税を大きく減らすことができる。

②年金として受給した場合:公的年金等控除の対象となる

【iDeCoのデメリット】

原則として60歳まで途中解約できず、受け取りは原則60歳以降。

詳細は、下記厚生労働書HPご参照

【令和7年税制改正大綱 iDeCoについて】

★良い改正

メリット1の、毎月の掛金上限額が大幅にアップすることになりました。

★悪い改正

メリット3ー①の、退職所得控除のルール変更により、退職金とiDeCoの受け取り方によっては、税制面で不利になる場合があります。

<iDeCo➡退職金>

改悪と言われる「5年ルール」から「10年ルール」への変更

具体的には、改正前は60歳でiDeCoを一括受給し、65歳で退職金を受け取った場合は、2回とも退職所得控除をフルに活用できましたが、改正後は、iDeCoを一括受給してから退職金を受け取るまで10年以上離れていないと、控除の「2回利用」ができなくなります。

<退職金➡iDeCo>

尚、2022年4月より退職金を先に受給した場合は、iDeCoを一括受給するまで20年以上離れていないと控除の「2回利用」はできません。

※退職所得控除の対象となる、iDeCo・企業型確定拠出年金・確定給付年金・中小企業退職金共済・退職一時金等の中で、受取が複数ある方は、受取方法や受取開始時期により手取り額が変化するため、比較検討されることをおススメします。

参照:日本証券業協会資料より

【良い改正】P.3「拠出限度額の引き上げ」参照

【悪い改正】P.15「退職所得控除の調整規定等の見直し」参照

https://www.jsda.or.jp/houdou/kaiken/files/250115shiryou4.pdf

参照:国税庁 退職所得となるもの

iDeCoは、掛金が全額所得控除となるため、特にお給料が多い方や、扶養家族が居ない独身者の方などは、税の負担率が高いため、還付される所得税・住民税は高額となり、加入しているメリットを感じやすいと思います。

受取時は改悪になるといわれていますが、そもそも現状の「5年ルール」が適用可能な方は限られていたと思います。改正後は「10年ルール」となり、退職所得控除2回利用の抜け穴が塞がれ、不公平が是正となったと言うこともできます。

iDeCo加入時は、NISAとの違いを理解し、ご自身のライフプランや投資目的に応じて使い分けることをおススメします。

参照:厚生労働省HP iDeCoとNISA

https://www.mhlw.go.jp/content/001147967.pdf