【FVRR】ギグエコノミーの覇権を狙う画期的なマーケットプレイスを運営するファイバー(Fiverr)の株価の今後の見通しをオニール流に分析!

(このマガジンは取り上げた企業の投資を推奨する意図は全くないことを改めて確認いたします。企業の業績チェック、ビジネスモデル、新着ニュースをシンプルに定点観測する読み物です。)

ワシらのマガジンで分析した米国企業については以下の目次で纏めておるぞ!

今回の記事はFVRRの銘柄解説じゃ!主に事業概要やビジネスモデルについて読んでいただきたい!

最新決算と最新のCANSLIM分析は順次上記の目次につけたしてゆくぞい!

![]()

「Fiverr(ティッカーシンボル:FVRR)」はフリーランスのためのプラットフォームをワールドワイドに展開する企業です。

インターネットを通じて単発の仕事を受注する働き方である「ギグエコノミー」の浸透に大きな役割を果たしている企業です。

このようなスタイルで働く衆のことを「ギグワーカー」というぞ!所謂、フリーランスじゃな。

![]()

簡単にいうとどんな企業なのですか?

![]()

世界中のフリーランスに5ドルから仕事を発注できるサービスじゃ。雇い主が支払った金額の一部がFIVRREの手数料収入になるわけじゃな!

![]()

なるほどなるほど。日本でいうココナラやクラウドワークスというわけですね!我々もクラウドワークスにはお世話になっておるのでわかりみが深いですな!!

![]()

コロナを通じて会社に通うという働き方から徐々に個々人が仕事を受注していくという働き方が台頭してきています。

今回は今後の働き方を支えるIT企業であるFVRRについて事業モデルや業績を解説したあとに、オニール流に評価していきたいと思います。

投資を考えておる衆はこの記事でFVRRの現状を確認してもらえると嬉しいぞ!今後はワシ(@nobutaro_mane)がFVRRについては更新していくゆえ定期的にみてくれい!!

![]()

1.会社概要

企業名:Fiverr International Ltd.

本社:イスラエル テルアビブ

設立年月日:2010年

IPO:2019年6月13日(NYSE)

事業概要:主要事業はiPhoneやMacbookの販売

てっきり米国企業だと思っておりました。イスラエルって危なそうなイメージですが大丈夫なんですか?

![]()

ばかもん!イスラエルは最早先進国ぞ!対GDP比の研究開発比は世界トップで中東のシリコンバレーといわれておる!![]()

中東でありエルサレムが宗教上の理由で争いが絶えないイメージがあるイスラエルですが、ハイテク立国に成功しておりアップルやグーグルなどの名だたるハイテク企業が研究開発拠点を設けています。

少し古いデータではありますが2015年時点でGDP比で最も研究開発費をだしている国となっています。今はさらに確固たる地位を獲得しています。

2.会社の歴史

2010年:Micha KaufmanとShai Winingerによって設立。フリーランスが提供するサービスを需要者が購入するというMarketplaceという概念を打ち出す。Guy Gamzuをはじめとするエンジェル投資家から100万米ドルのシード投資を受ける。

2012年:Accel PartnersとBessemer Venture Partnersから1,500万米ドルの資金を確保し、合計2000万米ドルの資金調達に成功。

2013年:iOSアプリをApple Storeでリリース。米国で最も人気のあるサイトのトップ100にランクインされる。

2014年:AndroidアプリをGoogle Playストアでリリース。Bessemer Venture Partners、Accel(旧Accel Partners)およびその他の投資家からシリーズCラウンドで3,000万米ドルの資金を調達。

2015年:FiverrはSquare Peg Capitalが主導するシリーズDラウンドで6,000万米ドルの資金を調達したことを発表しました。このラウンドにより、同社のこれまでの資金調達総額は1億1,000万ドルとなった。

2017年:動画作成マーケットプレイス「VeedMe」を買収。

2018年:フリーランス向けソフトウェアメーカーのAND COをバウ州。

2019年:ニュヨーク証券取引所に上場。サブスクリプション型コンテンツマーケティングプラットフォーム「ClearVoice」を買収。

2020年:ソーシャルメディア・マーケティング、検索・SEO、ブランド・コンテンツ・マーケティングに特化したブティック型デジタル・マーケティング・エージェンシーであるSLT Consultingを買収

2021年:クリエイティブ人材のマーケットプレイスであるWorking Not Workingを買収

3.CEOの歴史

FiverrのCEOはMicha Kaufmanです。共同創業者のShai Winingerは現在レモネードというAIを活用した保険会社を創業しています。

ちなみにレモネードにはソフトバングも投資しているので有望な企業とみることができますね。現CEOのMicha Kaufmanの経歴は以下となっています。

合計5社も創業しておるの。生粋の起業家じゃといえるの。現在でもInvisia、Keynesis、Spotbackの経営に携わっておるんじゃな。

![]()

Fiverr以外に上場していないですが事業運営に慣れている経営者ということですな!

![]()

4.ビジネスモデル:拡大するギグエコノミーを取り込むマーケットプレイス

では肝心のFiverrのビジネスモデルについて見ていきたいと思います。

4.1 マーケットプレイス型ビジネスモデルを提供

日本でもココナラやクラウドワークスが出てきて認知が広まってきているマーケットプレイスというビジネスモデルで運営しています。

簡単にいえば労働の提供者と買い手をマッチングさせて、買い手の支払い金額の一部を手数料収入として受け取るビジネスモデルです。

フリーランスが自分の技能を出品して、それを需要している企業や個人事業主が買い取るという業務委託型モデルですね。

労働の多様化によりインターネットを通じて単発の仕事を受注する「ギグワーカー」に向けたサービスとなっています。

手数料率は20%と高めに設定されています。つまり5ドルの仕事を完遂しても手元に入ってくるのは4ドルということですね。

自分が提供するサービスをギグというのですが、ギグは$5から自分で設定することができます。

ランクに応じて設定できる金額には上限があるぞ!(参照:Fiverr Seller Level)

![]()

Gig Extraは売り手が追加サービスとして設定するもので、価格自体は売り手が設定できます。要は追加オプションで価格を引き上げることができるということですね、

Fiverrのページにいくと人気のサービスとして以下のようなものが挙げられています。

ロゴのデザインや、ワードプレスの設定、動画編集などのサービスがギグワーカーから出品されておるわけじゃな!

![]()

サイトを見ましたが他にも翻訳やデータ入力、音声編集など出品されているサービスは多岐にわたりますね!

![]()

4.2 拡大するGig EconomyとFiverrの市場シェア

現在、ギグエコノミーは約3000億ドル(約33兆円)の規模に拡大していますが、今後も年率37%の水準で成長し2023年には4550億ドル(約50兆円)となることが見込まれています。

加速しつつあっと個々人で稼いでいくという文化が、コロナを契機により浸透しやすい環境が整ったといえるでしょう。

問題なのはコロナ収束後に再び会社員務めが多くなりギグエコノミーが萎まないかということじゃな。

![]()

そういう意味では今年来年と真価が問われる局面ともいえますね!

![]()

FiverrはGig Economyの中の現在3割程度の12兆円を狙える分野であるとプレゼンテーションで発表しています。

2020年通年のFiverrの売上が$189mil(約200億円)ですので拡大余地はかなり大きいですね。

現状まだまだギグエコノミーはオフラインが主流なので今後オンライン化の流れの中でFiverrの活躍する余地は非常に大きくなると想定されています。

現在のギグエコノミーに占めるオンラインの位置付けはe-commerce黎明期の1994年と同じであるとFiverrは見ておるぞ!

![]()

仮にギグエコノミー全体の成長の加速が減速したとしても、オンライン化の流れが加速すればFiverrの取れる果実は大きくなるということよの!

![]()

4.3 Fiverrの買い手側からの魅力:雇用プロセスが発生しない

競合のUpworksでは雇用プロセスが発生します。

しかし、Fiverrではまさにアマゾンのようにギグを購入するというプロセスを踏むだけで簡単に利用できます。

Upworksは契約社員に近い形じゃからの。。以下実際のUpworksの利用者である「やす殿」のツイートが参考になるぞい!

![]()

2) マーケットをDisruptできるか

— やす 🇺🇸 ベンチャーキャピタル (@YasLovesTech) October 14, 2020

マーケットプレイスの存在価値はカオスのマーケットをシンプルにまとめることに価値があります。先駆者としてUpworkがいます(クラウドワークスなどに近い)が、こちらはどちらかと言えば、契約社員の採用に近いプラットフォームになります。

面談等を行ったり契約書を取りまとめるだけで非常にい大きなコストですからね。

筆者も行った経験があるので、よくわかります。手軽さを求める方にとってFiverrは魅力的なのです。簡単に業務を委託するだけでいいというのは強みですね。

4.4 Fiverrの売り手側からの魅力:買い手が増加しており長期拘束されない

ギグとして出品しても購入してくれる買い手がいなければ意味がありません。

しかし、以下の通りFiverrの買い手は年々増加基調で2020年末時点では340万の買い手を抱えているのです。

さらに単発での受注なので長い期間のコミットメントをする必要がなく、ギグとして出品しているサービスを提供するだけでよいのです。

5.FVRRの業績(直近までの決算)

それでは肝心の今まで発表された2020年12月末までの決算の内容をみていきましょう。

2021年1Q決算を含めた内容は以下の記事で最新版を更新しておるゆえ、最新の情報を見たい衆はここから先は以下をみてくれい!

![]()

→【FVRR/2021/1Q決算速報】ファイバー、2021年第1四半期の結果は売上◎、EPS◎。市場予想を上回りガイダンスも上方修正。CANSLIM定点観測。

5.1 直近決算の概要

まずは2021年2月18日に発表された2020年4Q決算の概要を見ていきましょう。(因みにAPPLの決算の年度の締めは9末となります。)

売上は予想をBeatし、EPSは予想通りという決算でした。Fiverrはずっと予想を超える決算を下回ることなく結果をだしているのは素晴らしいといえるでしょう。

チャートについては追ってお伝えしますが、Topの336ドルをつけた翌々日に決算発表となり一時的に上昇しましたが、その後下落に転じています。

しかし、これはナスダックの下落と重なっており失望というより全体の流れに引きずられたとみるのが妥当でしょう。

5.2 順調に伸びる売上

まず事業が伸びている場合は売上高の規模が順調に伸びていきます。以下はアップルの過去からの売上高の推移と売上高成長率の四半期成長率です。

まだ、IPOして3年たらずじゃが順調に成長しているの!

![]()

しかも直近売上高の成長が加速していますね!!コロナの影響ですね!

![]()

問題は売上の今後の伸びがコロナ後も堅調に伸びるかという点ですよね。以下は売上にい感する予想ですが次回5月6日に発表される2021年1Qでは前年同期比96.1%の成長が見込まれていますが、

2Q以降では巡航速度の50%程度に戻ると想定されています。

(2021年5月1日)

2週間前の予想と殆ど変わっていません。

(2021年4月14日時点)

やはり、成長力の加速はコロナによる一過性とアナリスト達はみておるわけじゃな。2020年に関しては33.3%と成長が落ち着いておるしの。

![]()

ま、まあ50%の成長でも素晴らしいんですけどね。確かに後述する通り直近の株価の軟調な推移の要因になっておるやもしれませんなあ。

![]()

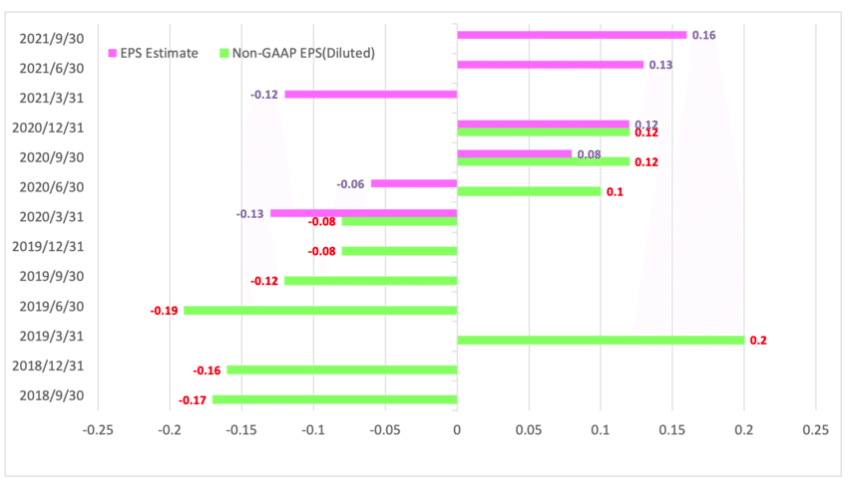

5.3 EPSはマイナスから回復してきている

売上が成長していても利益が軟調であれば意味がありません。FiverrのEPSの推移は以下の通りです。2020年の2Qから黒字転換しています。

ところでNon-GAAPというのはなんなのですか?

![]()

企業がSEC(証券取引委員会)に出しておる基準にのっとた数値ではなく、企業の実力を表すデータとして企業がIRで発表しておるデータじゃ!そして、Non GAAPの方が重要視されておるんじゃ。

![]()

「GAAP」は会計用語の「Generally Accepted Accounting Principles」の略で、「一般的に認められた会計原則」、つまり、「米国会計基準」を指します。米国の株式市場に上場する企業は、「GAAP」のルールに沿った財務諸表を作成する必要があります。

一方、「Non-GAAP」はGAAPに沿っていないという意味で、「GAAP」ベースの数値から一時的な損益などを除いた「調整後」の数値を、企業側が参考値として開示したものです。「基調の」あるいは「実力の」数値を示すことが目的です。

株式市場では、「Non-GAAP」の数値が重視されます。株価は、様々な社会制度の影響を受けた「会計上の利益」よりも「“経済学的な”利益」「実力ベースの利益」に沿って動くからです。

参照:SBI証券

Non GAAPのEPSを発表しておらん企業もあるぞ!前回分析したAAPLなんかはGAAPの利益だけじゃったな!まあ会計基準通りで問題ないということよの。

![]()

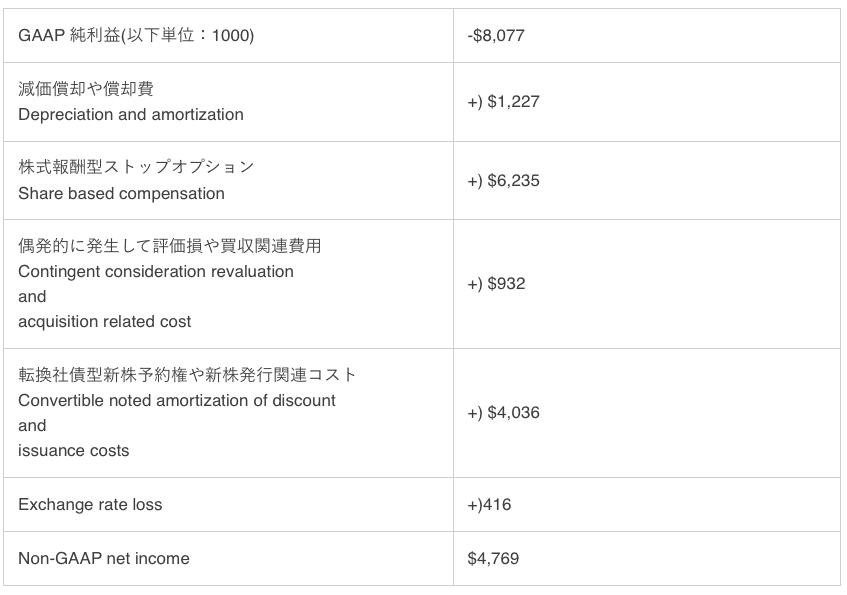

ちなみにFiverrの場合はGAAPベースとNon GAAPベースのEPSで大きな乖離があります。

乖離の原因を直近の決算を例に見てみましょう。EPSは結局純利益を発行済株式数で割返したものなので純利益の構成項目から紐解いていきます。

上記2020年12末の決算じゃがGAAPベースの純利益からどのような調整が入るとNon GAAPになるかの調整がしめされておる!わかりやすく日本語に訳すと以下となるぞ!

![]()

むむむ。株式発行等やストックオプションにかんするコストを調整するのはわかりますが、減価償却や為替評価損まで調整するのはやりすぎでは…

![]()

そちの言わんとすることはわかるが、市場がNon GAAPで見る限りにおいては従うしかあるまい。

![]()

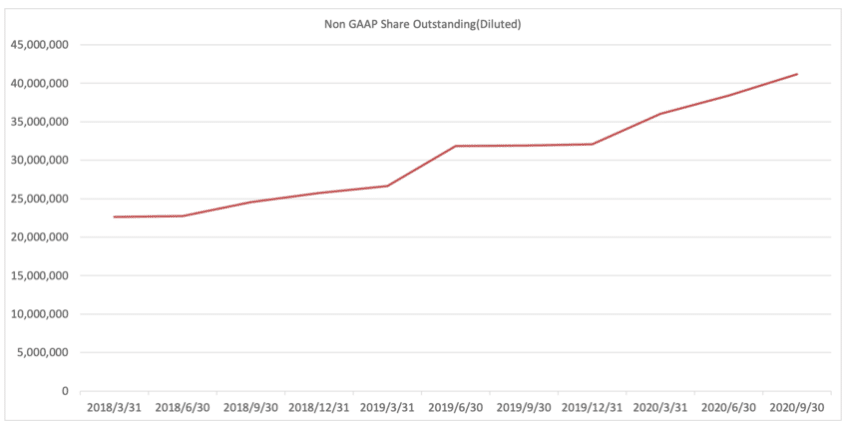

5.3 上場後日が浅いということもあり新規株式を積極的に発行している

FacebookやAppleのような巨大企業は得られたCashで自社株買いを行いEPSを自発的に高めていきました。

しかし、Fiverrのような上場から間もない企業では事業拡大のために資金調達を行う必要があります。そのため、しきりに新株発行をおこなっています。

既に上場当初から株式数は約2倍に膨れ上がっておるの。どこまで資金調達をしていくのかという点はEPSという観点では懸念事項じゃの。

![]()

ただ、調達した資金で利益の伸びを加速できるのなら必ずしもネガティブではないですよね!特にFiverrのような上場から日が浅い企業では!

![]()

6.今後のガイダンス:アナリストの見通しが悪化しているのはネガティブ

2020年12末の決算でFiverrは決算でガイダンスを以下の通りしめしています。

Initiating strong guidance for 2021:

Fiverr expects continued business momentum and is initiating strong guidance for 2021 with 46-50% revenue growth and continued improvement on adjusted EBITDA margin

Momentum in 2020 continues in 2021:

We expect the elevated engagement levels shown in 2020 to last well beyond the pandemic

参照:Press Release

引き続きビジネスは堅調で売上が前年比で46%-50%伸びるとしておるの!これは先ほどのアナリストの予想と整合的な数値じゃの。

![]()

具体的には以下のガイダンスを発表しています。

EBITDAとはなんですか?

![]()

税引前の純利益に非現金費用の減価償却を加えて、支払利息を加えたものよ!税率や利子率、減価償却法は国際的に違うゆえ国際比較しやすくした指標よの。

![]()

EBITDAとはEarnings Before Interest Taxes Depreciation and Amortizationの略で、税引前利益に支払利息、減価償却費を加えて算出される利益を指します。国によって金利水準、税率、減価償却方法などが違うため、国際的企業の収益力は一概に比較することはできません。その点、EBITDAはその違いを最小限に抑えて利益の額を表すことを目的としていますから、国際的な企業、あるいは設備投資が多く減価償却負担の高い企業などの収益力を比較・分析する際にしばしば用いられます。

参照:日興証券

ただ、あくまで株価に直接的な影響を及ぼすのはEPS(1株あたり純利益)です。

FiverrはEPSのガイダンスについては発表していませんが、アナリストの見通しは以下となっています。

(2021年5月1日時点)

因みに約2週間前4月14日時点は以下となります。2週間で今年のEPS見通しが悪化し、反対に来年のEPS見通しが上昇しています。

(2021年4月14日時点)

今後5年のEPSの平均成長率が77.1%というのはすごいですね!

![]()

うむ。十分ハイパーグロース企業という水準を続けられるということよの!

![]()

ところでなぜ、今期つまり2021年3末決算は軟調なのですか?

![]()

スーパーボールの広告費が一過性で8milかさむことが大きく影響しておる。

![]()

The Super Bowl commercial is expected to result in a one-time expense of $8 million in Q1’21

この8milの影響を除くと、Non GAAPベースでの2021年3末のNon GAAP EPS予想は現在の-0.12から0.19上方修正され0.07ということになります。

2020年3末のNon GAAP EPSは-0.08であったことを考えると十分成長していることが読み取れます。

ただ重要なのは直近アナリストがどのようにFiverrの今後のEPSを見てきたかの推移をみることよの。

![]()

以下をご覧いただきたいんですが、90日前から比べてCurrent Qtr.、Next Qtr.、Next YearとすべてのEPS見通しが悪化しています。

Current Qtrに関してはスーパーボールの広告宣伝費を加味すれば説明がつきますが、それ以降の見通しの悪化は深刻ですね。

(2021年5月1日時点)

少なくとも3ヶ月前に比べるとFiverrの将来の利益に対してアナリストがネガティブになっておるのが見て取れるの。これが後でお伝えする株価にも下押し圧力になっておるやもしれん。

![]()

オニールと同じく成長株の巨匠であるミネルビ二は決算が近くにつれて業績予想が上方修正されていく銘柄を選択することを推奨しています。

時間経過とともに将来の業績見通しが暗くなっているFVRRはネガティブとみるべきでしょう。

7.企業独自のKPI:買いてと単価の推移

Fiverrは手数料収入で売上をあげているので、サービスの買い手と単価の推移が重要となります。

取引数×単価×20%が単純計算したFiverrの売上じゃからの!

![]()

買い手の数は以下の通りコロナの影響もあり2020年に急激に増えております。(※以下は12ヶ月平均の買い手の数です)

コロナが収束した後に伸び率が鈍化しないかという点に注目が集まりますね。

買い手とともに単価は上昇速度は緩やかながらも順調に上昇を重ねていっています。企業のKPIとしては順調に進捗していると見ることができるでしょう。

8.財務状況とキャッシュフロー

FiverrはIPOから間もないということもあり、財務の健全性とキャッシュフローについても十分に注視する必要があります。

8.1 借金は増加しているが殆どが転換社債

以下はFiverrの負債の推移と負債成長率です。

以下は負債比率です。(総負債を総資産で除したもの)。2020年12末のDebtの増加で一気に60%まで増加しています。

最新の2020年12末決算で一気に負債が増えていますね。

![]()

この増加は転換社債によるものじゃ!

![]()

以下は直近のBSの内容です。3.5億ドルの転換社債(Convertible notes)を発行していることがわかります。

convertible noteとはなんですか?

![]()

複雑じゃが簡単にいうと最初に債券として投資しておいて後で時価から割り引いた株価で株式に転換できる社債じゃ。

![]()

Convertible noteに関しては複雑なので詳しく紐解くのは別の回にゆずりますが重要なことは、

将来株式に変換されるのでEPSを計算する際はCOnvertibe noteを加味した上で希薄化後のEPSを算出します。

新興企業でこの財務内容は別に危険というわけではないが、問題なのは収益を圧迫しとることよの。以下Non GAAPの利益と同じレベルの利息費用が発生しておるぞ。

![]()

ただ、注意してほしいのは上記のNon GAAP 純利益は既に転換社債によって支払われる利息は控除されています。

将来株式に転換される時に発生しなくなるので、一過性損失としてNon GAAPでは計算から除外しているということですね。

あくまで一過性の借金という認識なので急激な負債の増加を懸念する必要はないとFVRRも見ているということですね。

8.2 潤沢な営業CFを元に自社株買をおこなっている

以下はFiverrのキャッシュフロー計算書です。まだまだ営業CFは弱いのが読み取れます。

そのため、財務CF(緑)で新株発行や転換社債を発行して資金を調達する状況が続いています。

まあ上場初期じゃからの。ただ早く営業CFで資金をまかなえるようになるのが好ましいの!

![]()

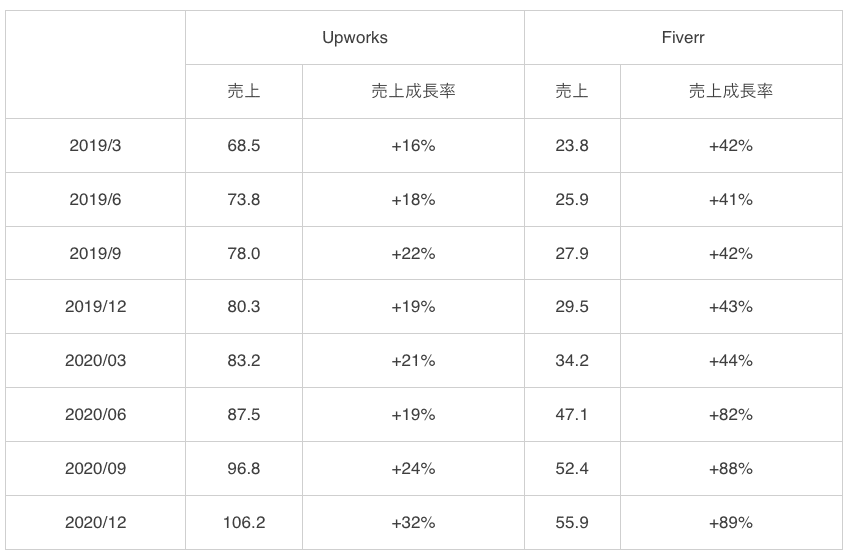

茶菓子TIME:競合のUpworkと比較

同じくギグエコノミーを対象としたマーケットプレイスであるUpworksとデータを比較していきましょう。

以下は一番重要なEPSの成長率ですが、UPWORKSが安定しないのに対してFiverrは順調に伸ばしてきています。

安定性という面ではFiverrに分がありますね。

さらに売上高の成長率を比較したものが以下です。Fiverrは一貫して40%以上の成長率を実現しながら、コロナショックで加速しています。

全ての期でUpworksを凌駕した成長率を実現しています。

オニール流の成長株投資という観点でいうとFVRRの方が期待がもてそうではあるの!

![]()

9.オニール流の銘柄評価術CANSLIM考察でFVRRを紐解く!

それではFVRRについて成長株投資の神として称されるオニール流に評価していきたいと思います。

オニールのCANSLIMは個人投資家でも評価することができる指標ぞ!良い銘柄を良いタイミングで仕込むためのファンダメンタル分析にあたる部分じゃ!

![]()

ちなみにオニールが発行しているInvestors Business DailyによるとFVRRの評価は99点満点中75点となっています。

80点以上が望ましいので最良の銘柄とは評価されていないことがわかります。(因みにAAPLも4月16日時点で75点)

より詳しくCANSLIMの基準について評価していきたいと思います。

9.1 4月16日時点の株価チャートを確認

オニールは最高のファンダメンタルを持っておる銘柄を最高のタイミングで仕込む投資手法じゃ!

![]()

オニール自身が投資手法について完結に纏めた言葉があります。

われわれの投資手法は、強いファンダメンタルを持つ企業、つまり独自の新製品や新サービスによってもたらされた大きな売上と増益を見せる銘柄を見つけ出し、そのような銘柄が適切に形成されたベース期間から抜け出して強気相場で大きく上昇を始める前に、正しいタイミングで買うということだ

-オニールの成長株発掘法-

ファンダメンタルだけでは片手落ちで良いタイミングで仕込む必要があるのです。

実際、オニールの本でも最初150Pほどを割いてチャートの解説を行ったあとCANSLIMへと移っています。

以下は2021年4月16日までのFVRRのチャートです。

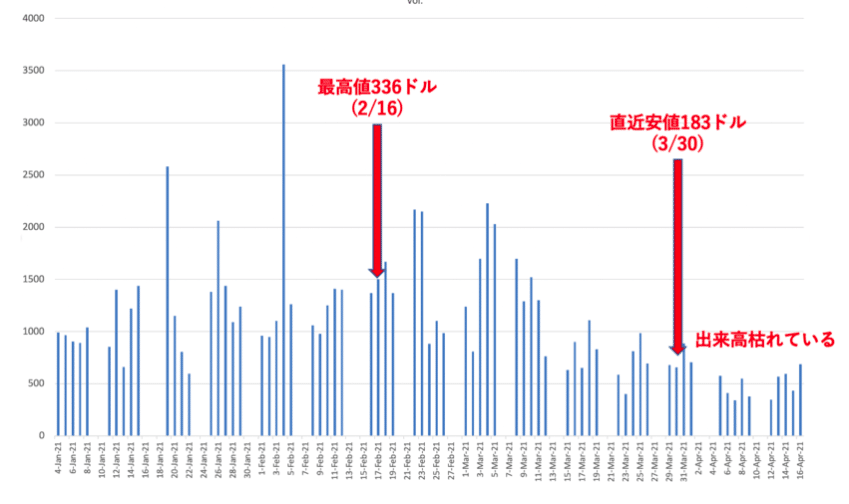

2019年6月に31ドルで上場しあと一旦17ドルまで下落したあと、コロナ大相場で2021年2月19日に336ドルをつけています。

その後、ナスダック全体の下落に押される形で4月2日に183ドルまで45%下落した後に現在ベースを形成しています。

200日移動平均線で丁度反発しておるの!現在は50日移動平均線225ドルを目指す展開じゃ!

![]()

オニールはレラティブストレングスが80以上の銘柄が適切なベースを作って抜けた時に投資をすることを推奨しています。

現在のレラティブストレングスの94は優秀な数値と言えるでしょう。より詳しく日足で見てみましょう。

直近高値から45%下落しています。オニールはベースの調整幅は33%までが適正としているので下落しすぎているのは気がかりです。

下落しすぎると上で含み損で苦しんでいる投資家が上昇した時にここぞとばかり損切りをしてきます。

さらにベースの底で買った投資家も前回高値を超える前に利確をするので上値が重たくなります。

ただ、直近安値付近で出来高が枯れているので売り玉は相当に消化しているとは考えられます。(以下のSの項目参照)

ベースを上抜けるには時間がかかる可能性が高いですが暫く監視銘柄としてWatchしていきたいと思います。

ただチャートだけじゃと片手落ちじゃ。良いファンダメンタルを持ってないと投資対象にはならん。それが以下で説明するCANSLIMじゃ!

![]()

チャートがよいだけでは株価を引き上げる機関投資家の買いは入ってきません。機関投資家は誰かの資産を預かって運用しているので説明責任があります。

投資をするにあたってはファンダメンタルが良い銘柄に投資をする必要があるためです。それでは以下オニール流のCANSLIMに従ってファンダメンタルを確認していきたいと思います。

9.2 C(=Current Quarteley Earnings) ○

CはCurrentの略です。つまり直近の四半期EPSのYoYの成長率が指標となってきます。

少なくとも前年同期比で25%-30%、望ましくは40%-500%の大きな上昇率を示す銘柄がよいとされておるぞ!

![]()

更に単純な伸び率の絶対値ではなく、以前より成長率が高くなっているかという点も重要になります。

直近のEPS成長率を含めた過去5四半期のEPS成長率は以下となります。

直近EPSはプラ転しているので高い成長率を示しています。

ところで2020年2QはEPSは0.1ですが1年前の2019年2Qは△0.19となっています。この場合、どのように成長率を計算してうるんですか?

![]()

うむ。数学的には算出できんよの。そこでオニール流ではEPSの上昇幅を現在のEPSで割って算出しておる。

![]()

つまり2020年2Qの例ですと以下のようになります。

0.1(2020年2QEPS) – (-0.19)(2019年2QEPS) / 0.1(2020年2QEPS) = 290%

いずれにせよ直近のEPS成長率は高水準ということができるの!

![]()

9.3 A(=Annual Earnings Increase) △

過去3年のAnnual EPSが増加している銘柄を選べとしてます。

以下は上場からわずかしか経っていないので多くないのですがFVRRの年間ベースのEPSの推移です。

一応毎年改善しています。まあトラックレコードが短いのが難点ですが。

また、オニールはROEが17%以上である銘柄が望ましいとしています。ただ、現状FVRRのROEは4%という水準になっています。

ただ、FVRRのような上場まもない企業は調達した資金で事業拡大をはかるために多くの資金を使うからの。利益をだすことを主眼においてないゆえ、致し方ない側面もあろう。

![]()

9.4 N(=New Products, New Management, New Highs) △

Fiverrに関してはサービス自体がUpworksの簡易版ということですのでサービスとしては新しいといって問題ないでしょう。

ただ、チャートの欄でもお伝えしたいとおもいますが新高値までは若干距離があり、

新高値をとって株価が本格的な上昇をするためにはまだ時間を要すると見た方がよいでしょう。

9.5 S (=Supply and Demand)

S(=Supply and Demand)は株式の需給です。主にこの項目では三つの事項をチェックします。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■:時価総額と浮動株比率

時価総額が大きいとなかなか株価は動きませんし、市場に流通している浮動株の比率が高いと同様に株価は動きにくくなります。

理想はそこまで時価総額が大きくなく、浮動株比率も低い銘柄が大きく上昇するという観点では好ましい条件となります。

■:出来高の動向

株価が減少していたとしても出来高が減少傾向にあれば売り玉が枯れてきていることを意味します。

一方、株価が上昇している時に出来高が増加していれば機関投資家が購入していることを示唆しておりプラスになります。

出来高についてはワシの以下のツイートをみてくれい!

![]()

株価って面白うて、同じ量の買があれば同じだけ上がるわけじゃないんよのぉ

— 信太郎🏯投資に挑む天下人 (@nobutaro_mane) April 9, 2021

例えば

買増基調の長期保有投資家集団A

早く売りたい投資家集団B

しか株主がおらんと仮定して今株価が$100とする

集団Bが20%保有の場合を考える。つまり潜在的売り玉が少ない状態。

■:負債比率の動向

負債が大きくなると支払い利息でEPSを圧迫するので負債比率は低下傾向の方が望ましいとされています。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

まずは市場で自由に取引することができる浮動株比率を見ていきたいと思います。

(2021年5月1日時点)

35.3milの発行済株式数に対して浮動株は22.6milと浮動株比率は63.66%となっています。

時価総額は76億ドル(約8300億円)と1兆円に満たない企業なので、この浮動株比率であれば十分株価が動きやすいといえるでしょう。

ちなみにCEOのKaufman Micha氏をはじめとした経営陣の保有比率は以下となっておるぞ!共同創業者のWiningerもまだ5.3%保有しておるんじゃな!

![]()

いずれにせよ経営者が株を保有しているのはポジティブですね!経営に必死になりますからね!!

![]()

次に株価と出来高の動きです。株価の項目で詳しくふれた通り直近最高値の336ドルから183ドルまで45%の下落を被っています。

ただ、直近出来高は減少しており売り玉は枯れてきているということができるでしょう。

(2021年4月16日時点)

最後に負債比率ですが、財務健全性のセッションで紐解いた通り直近転換社債の発行で負債比率が増加し支払い利息が増加しています。

しかし、先ほどお伝えした通り株式に転換した時点で利息は発生しないので一過性と考えてNon GAAP EPSの算定からは除いています。

9.6 L(=Leader or Laggard)×

業界の中で主導的な動きをしている銘柄かどうかも重要になります。

FiverrはInvestors Business Dailyでは「Retail-Internet Group」の中では8番となっています。

(2021年5月1日時点)

オニールは業界内で2位ー3位の企業に投資せよとしておるの。

![]()

ただ、昨年大きく株価が上昇したことで株価の相対的な勢いを示すレラティブストレングスは96となっています。

現在、株価がベースを作っている局面で90台後半を維持しているのは特筆すべき点であるといえるでしょう。

9.7 I(=Institutional Sponsorship)○

結局のところ株価が本格的に上昇するためには機関投資家の買いが必要不可欠です。

2020年3末の時点でFVRRの37%の株はファンドによって保有されています。

また以下は機関投資家の保有数量の推移です。

(2021年5月1日時点)

株価の上昇に応じて機関投資家の数が上昇していっています。

直近大幅に下落しているように見えますが、大量に保有している機関投資家のSECヘの提出期限が四半期末から45日であることに起因しています。

2月から3月の暴落を経てどれほど減っておるかは気がかりなところよの。

![]()

現状のトップの機関投資家は以下の通りとなっています。

(2021年4月21日時点)

また大量保有しているファンドは以下の通りとなっています。

因みに最も保有しているFranklin Dynatech Fundのや3位のTouchstone Fundの成績は以下の通り素晴らしいものとなっています。

9.8 M=Market Direction ○

先ほどのオニール流の投資の真髄を表した表現に戻ります。

われわれの投資手法は、強いファンダメンタルを持つ企業、つまり独自の新製品や新サービスによってもたらされた大きな売上と増益を見せる銘柄を見つけ出し、そのような銘柄が適切に形成されたベース期間から抜け出して強気相場で大きく上昇を始める前に、正しいタイミングで買うということだ

-オニールの成長株発掘法-

最高の投資をするためには、そもそも強気相場である必要があるのです。強気相場でないと適切な銘柄を選んでも多くが上昇失敗に終わります。

そのため、オニールもCANSLIMの中で最もMの説明に紙面を割いています。

相場の方向性は株価と出来高を注意深く見れば見極められるとしており、その方法を伝えてくれておる!

![]()

FVRRが上場しているNasdaqの値動き自体も注視してみる必要があります。

(2021年5月1日)

ナスダックは現在2月末から3月の下落相場を乗り越えて最高値を伺う構えを見せています。オニール流にみると上昇相場の継続となっており、Mは問題ないということができます。

猿とともにMについては毎週振り返ってオニール流に考察しておるから参考にしてみてくれい!ノートをフォローしておいてくれると定期的に発刊するぞい!

![]()

→ (米国株式市場4月26日〜30日)今週の合戦の振り返り!株価3指数は横ばい、エネルギー・金融・通信サービスが株式市場を牽引。来週も怒涛の決算ウィークが続く。

まとめ

FVRRについて詳しく洞察してきました。今回のポイントを纏めると以下となります。

✅2019年6月にIPOを行い時価総額は約8500億円(2021年4月16日時点)

✅ギグワーカー向けのマーケットプレイスとして事業規模を急拡大

✅サービス提供者側との雇用契約が発生しないのが買い手側としては便利

✅買い手ならびに利用単価は順調に増加。特に買い手はコロナの影響もあり急拡大。

✅売上高は2020年度は前年同期比80%以上のペースで成長。ただ2021年度は約50%、2022年度は約30%成長と減速が見込まれる。

✅EPSは2020年2Qからプラ転しており予想を上回り続けている。

✅2021年1Qはスーパーボールの広告宣伝費がかさみマイナスに一時的に落ち込むが2021年全体では前年同期比30%の上昇を見込む。2022年度のEPS成長率は213%に加速することが予想されている。

✅ただ直近アナリストの将来のEPS予想が下方修正気味なのは懸念材料といえる。

✅2020年4Qに転換社債で資金調達をしており利息費用が発生しているが一時的なためNon GAAP EPSでは除外されている。

✅負債比率は転換社債を除けば30%程度と健全。ただ、新規株式発行が続いているためEPSには下押し圧力となっている。

✅競合のUPWORKより高い売上成長力を実現しつづけており成長度合いとしてはFiverrの方が期待できる

✅株価は2月の高値から45%下落しており上値が重くなることが想定されている。高値抜けには時間がある程度かかることが想定される。

✅ただ優秀な機関投資家も購入しており今後が期待できる。引き続き決算を見守りながら最高値を更新するまでWatchしていく。