(米国株式市場1月24日〜28日)今週の合戦の振り返り!代表株価指数は値幅荒く揉み合い。S&P500指数は200MAとの戦い継続。MSFT、TSLA、AAPL決算は好調で相場を支える。FOMC通過で市場が織り込む利上げ確率は上昇。一方、経済指標は悪化しており懸念される。来週はGOOG、AMZN、FBが決算。

(全文無料で読めます)

おはようございます!金曜日の米国は大きくリバウンドしましたね。ずるずると下げた後の大幅リバンドに歓喜した方も多いと思います。

直近はプレから前場と後場が全く異なる動きで起きたら驚天動地なことが多く不安定な相場がつづいていますね。

ただ、調整相場が継続中です。いつ、出口に到達するのかと不安に思っている方も多いと思います。

マネリテ軍が参考にしているオニールのCANSLIMの『M』はMarketの流れを表しています。これが一番重要とされています。このMに関する考え方はオニール流に限らず全投資家に適用可能でオニールの教えの中で最も有用なパートとなっています。

『M』が悪いとファンダメンタルやチャートがよくても腰折れする可能性が高いからです。というわけで、信太郎と秀次郎で毎週土曜日にこの週報を書きながらマーケットの観察を行い現在の環境が投資に適しているのかを定点観察しています。

川に逆らって泳ぐと早く泳げる人でもなかなか前に進まないからの。流れ本当に重要なんじゃよな。(しみじみ)

先週秀次郎の週報でも冒頭でお伝えしていることの復習となりますが現在『M』は先週火曜日からCorrection(=調整相場)となっています。

↓先週の週報

『Correction』中はオニール流の投資家は原則新規投資は行わず8%損失がでたら勿論損切り、利益が出ている銘柄は50MAや21EMAといったポイントをした抜けたら利確してキャッシュポジションを多くしておくという環境です。

先週火曜日にMarket Correctionとなっておりオニール流を実践している方は深手をおわずに市場を静観している方が多いかと思います。ただ、この時期は休む時期ではなく次の先導株を探す時間となります。

というのも、今のような下落相場から上昇相場へ転換した初期は大きくリターンを獲得するチャンスだからです。今はマーケットを観察しながら次の上昇相場で勢いよく発車する「先導株ウォッチリスト(Hunting List)」を作る時期と捉えて刃を研いでおきましょう。

それでは現在のマーケット環境について詳しく振り返っていきたいと思います。

1. 今週の合戦の要約

・主要4指数は200MAより下にいるがS&P500指数は殆ど同じ水準での攻防に

回帰。金曜の動きは出来高は小さく本格的な機関の買いが入ったとは言いにくい

・200MAを下回り下落トレンドとなっている銘柄の比率はS&P500指数で55%、ナスダックで70%という水準になっている

・Market環境は「Correction」が継続。出来高を伴った大きな上昇が待たれる

・MSFT、TSLA、AAPLといった大型ハイテク決算は好調

・エネルギーセクターが好調で半導体が不調

・FOMCはQTに関する声明文がだされ3月利上げを示唆する内容となりタカ派的に受け止められた

・市場が見込む2022年の利上げ回数の中央値は5回に。7回を見込む過激派も徐々に出てきている

・3月利上げを100%織り込む。いきなり50bpsの利上げを見込む確率も10%存在

・市場が織り込む5月時点での2回目、6月時点での3回目の利上げ実施確率が先週から大きく引き上がる。

・国債金利は引き続き短期金利が上昇し長期が小動きなベア・フラットにングが継続している。(金融政策利上げと景気の悪化を見込む動き)

・オプション市場に大きな動きはない。VIXは一時40近くまでいったが27で引け

・AAPLの決算では半導体の供給制約に菅んして改善しているとのコメントあり供給側のインフレが落ち着いてきているとのインプリケーションが与えられている

・個人支出は前月比マイナス。今月発表された小売や景況感指数とともに指標で景気の失速感が浮き彫りになりつつある。需要面のインフレも今後失速するインプリケーションとなるか追加引き続き経済指標を注視する必要あり

2. 代表株価指数動向(&強気相場 or 弱気相場判定)

□ 各株価指数の動き

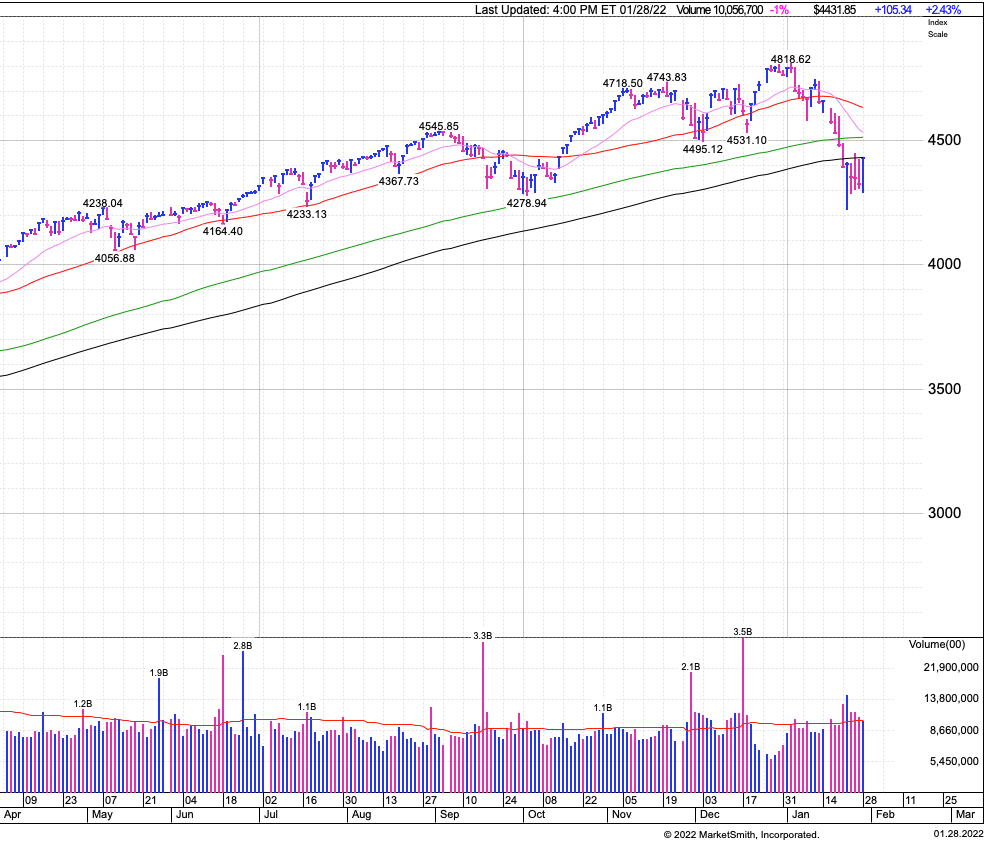

金曜日のリバウンドでナスダックは先週とほぼ同じ水準でひけました。SP500指数は再び200MAとの攻防となっています。これを抜けて来れるか、反発して調整相場が継続なるのか来週大注目ですね。

では重要なSP500とナスダックについて詳しくみていきたいと思います。以下の移動平均線は色は以下となっています。

200MA:黒

100MA:緑

50MA:赤

【S&P500指数】

週足

日足

コロナショック以降初めて200MAを割り込んで1週間が経過しています。金曜日の反発も出来高が低く本格的な反転というには不十分です。

ただ、月曜日の反転から4営業日が経過しており、ここで200MAを上回り大きな出来高を伴った上昇が発生するとFollow through Dayを迎え上昇相場に回帰する可能性もあります。

一方、月曜の安値4222.62を下回れば調整相場継続となります。

S&P500指数で現在200MAを上回っている銘柄の比率は45%と昨年の水準から大きく垂れてきています。半数以上の銘柄が下落トレンド入りしているということを意味します。

【ナスダック総合指数】

週足

日足

ナスダックはS&P500指数に比べて200MAからの下方乖離が大きくなっています。同じく金曜日の出来高は小さくなっています。

ナスダック総合指数については200MAを上回っている銘柄は僅か30%となっています。コロナショックが起こった2020年3月初旬の水準になっています。

□現在は強気相場?弱気相場?

売り抜け日が蓄積し、今週の火曜日より、株式市場ステータスは「Market in correction(調整相場)」に突入しました。キャッシュポジションは既にほぼ100%のはずです。上昇相場転換するタイミング(フォロースルーデイ)をジッと待つ展開になります。

ショート(空売り)などに手を出すのは基本的にやめましょう。現物株の3倍は難しいと巨匠・オニール氏も度々コメントしています。

(売り抜け日とは?)

売り抜け日カウントが以下を満たせば天井圏の下落警戒となります。

● 前日より出来高が増加し且つ指数が0.2%以上下落する売抜日カウントが4週間-5週間で3-5日起こる。(上昇中に発生)

● 2-3週間という短い期間で売抜日が4日あっても注意が必要。

(売り抜け日カウント数とは?)

前日比で0.2%以上のマイナスを前日以上の出来高ともなって記録した日を「売り抜け日」とカウント。4-5週間で4-5日あれば天井から下落の可能性あり。2-3週間という短期間で売抜日が4日ある場合も注意が必要。

「フォロースルーデイ」を迎えたらカウントはリセット。「フォロースルーデイ」は下落局面で前日比プラスで引けた日から4-7営業日後に出来高を伴って大幅に上昇した日のことを指す。また、カウントから25営業日経過後にも消滅する。

ただ、上位の条件を満たさなくても売り抜け日がカウントされることもあります。これは「指数が失速する」という意味のカウントとなっています。

指数が活発な出来高の中で上昇していくなかで、前日と同じような出来高なのに停滞した場合にカウントがなされることがあります。

3.セクター別(1week

□S&P500

V+10.72%、MA7.72%、AAPL+4.88%、XOM4.31%、MSFT4.13%

TSLA△10.34%、INTC△8.28%

純粋に決算がよかった銘柄が買われていますね。AAPLとMSFTとTSLAについては以下で分析しています。

TSLAを分析した秀次郎によるとスパー決算なのに落ちる理由がわからない。市場が悪くバリュエーションがそもそも高すぎるからではないかとのことです。

AAPLに関しては半導体の供給制約が改善しているというコメントがあり、サプライチェーン問題が解決にむかっているインプリケーションとなり、供給面からのインフレが緩やかになっていくことを推察させる内容となっていました。

AAPLの決算見てて一番印象的だったのが半導体の供給制約は存在するが3末は12末より改善していると述べられておること

— 信太郎🏯オニール流投資で再び天下を狙う (@nobutaro_mane) January 28, 2022

AAPLはサプライチェーン起因のインフレの沈静化に対するインプリケーションを与えてくれとると考えることもできる

流石進撃の巨人。示唆深い決算じゃった https://t.co/VXQERoqNPY

大型ハイテクのすばらしいい決算もあり市場を支える要因となったと思う

□ セクターETF騰落率 Highlight(1week)

先週に弾き続きエネルギーが好調ですね。そして相変わらず半導体が不調という構図が続いています。

4. FRB動向

(FRBの金利動向に気をつける)過去を振り返ると、FRBの金利が引き上げられたことがきっかけで弱気相場が始まり不景気に突入した歴史があります。弱気相場が終わるのは金利が下げられた時が多いです。最も簡単で役に立つ金融指標はFederal Fund(FF)レート(政策金利)。

コンピューターによる自動売買や様々なヘッジサービスによってリスクの高い弱気相場で発生する株価の下落から資金を守るために、ポートフォリオの大部分をヘッジするファンドが現れました。金利が急騰する場面は相場が下落しやすい仕組みになっています。

参考元:米FRB特集

□ 先週のイベント(1月18〜21日)

◇ 米NY州製造業業況指数

1月のNY州製造業業況指数はマイナス0.7と、昨年12月の31.9から32.6ポイント低下(市場予想は25.0)。

マイナスは2020年6月以来。米経済が今年は低調な滑り出しに。

◇ 住宅着工件数(季節調整済み)

12月の住宅着工件数は年率換算で前月比1.4%増の170万2000戸と市場予想(165万件)に反し増加

季節外れの温暖な気温が寄与し、昨年3月以来9カ月ぶりの高水準に。

内訳では、変動が激しい集合住宅が13.7%増の52万4000戸。一方、最も大きなシェアを占める一戸建て住宅は2.3%減の117万2000戸。人口密度の高い南部での一戸建て住宅が8.2%減少。

□ 今週のイベント(1月24〜28日)

◇ PCEコアデフレーター

FOMCがインフレを考える上で最も重視している指標。

予想4.8%に対して上振れの4.9%の上昇。こちらも1982年以来の数値

◇ 個人所得

個人所得は前月比予想0.5%に対して0.3%と期待を外す

個人消費は前月比予想△0.6%に対して△0.6%と予想通り

個人消費は減速しておりサプライチェーン(供給網)の問題や新型コロナウイルス感染再拡大が影響し、米経済が年末にかけ失速した可能性を示唆している

以下はロイターの記述です。

グラント・ソーントンのチーフエコノミスト、ダイアン・スウォンク氏は「目下の課題は、経済全体の炎を消すことなく、インフレを抑えることだ」と指摘。「インフレが急上昇した後では、これを行うためのロードマップはない」と述べた。

経済の3分の2以上を占める個人消費支出は前月比0.6%減と、前月の0.4%増からマイナスに転じ、市場予想と一致した。個人消費の内訳はモノが2.6%減。自動車が主導した。一方、サービスはヘルスケアを中心に0.5%増加した。

インフレ調整後の個人消費は1.0%減。11月は0.2%減だった。

□1月のFOMC

今週はなんといっても最注目のFOMCが開催されました。今回はドットチャートや経済見通しについての発表はありませんので声明文とパウエル議長の会見となりました。

FOMC声明文が前回とどのように変更になっているかという点については以下の記事にまとめていますのでご覧ください。

https://manelite.jp/january-fomc/

ポイントとしては以下となっています。

✔︎ インフレに対する懸念のニュアンスを強める

✔︎ soonつまり3月の利上げのほのめかしを行なっている

✔︎ テーパリングは既定路線の通り3末で終了する見通し

更に今回Principles for Reducing the Size of the Federal Reserve's Balance Sheetという題で話題のQTに関する声明をだしておる。その内容は以下ぞ(全文日本語訳)

連邦公開市場委員会は、連邦準備制度のバランスシートの規模を大幅に縮小するための計画的なアプローチに関する情報を提供することが現時点では適切であることに合意した。全ての参加者は以下の要素に合意した。

✔︎委員会は、フェデラルファンド金利の目標レンジの変更を金融政策のスタンスを調整する主要な手段と見なしている。

✔︎委員会は、最大限の雇用と物価安定の目標を促進するために、連邦準備制度のバランスシートの規模を縮小するタイミングとペースを決定する。

✔︎委員会は、連邦準備制度のバランスシートの縮小が、フェデラルファンド金利の目標レンジを引き上げるプロセスが開始された後に開始されることを期待している。

✔︎委員会は、主にシステム公開市場口座(SOMA)で保有する証券から受け取る元本の再投資額を調整することにより、予測可能な方法で連邦準備制度の保有証券を長期的に削減する意向である。

✔︎ 長期的には、委員会は、潤沢な準備金体制において金融政策を効率的かつ効果的に実施するために必要な額の証券保有を維持する意向である。

✔︎長期的には、委員会はSOMAで主に財務省証券を保有し、それによって連邦準備制度の保有が経済部門間の信用の配分に及ぼす影響を最小限に抑えるつもりである。

✔︎ 当委員会は、経済・金融情勢に照らして、バランスシートの規模を縮小するためのアプローチの詳細を調整する用意がある。

政策金利の上下を主な手段としながらもQTを大規模に初回の利上げを実施した後に行うことを宣言しておる。(大規模に…

そして、最後にパウエル議長の記者会見を見ていきましょう。主なポイントは以下となっています。

✔︎ 利上げはまもなく適切になる

✔︎ 利上げペースは現時点で決めていない

✔︎ QTは利上げの後に実施。次回FOMCで議論

✔︎ 賃金も早いペースで上昇。インフレ圧力に

✔︎ 高インフレは必需品の値上げに対応できない人々を苦しめる

全体的に声明文と先ほどのQTの文章を踏襲する形となっています。

3月利上げをほぼ織り込み、QTを早い段階で実施することをほのめかす形となっていますね。

FOMCを受けて各金融機関が利上げの予想速度を引き上げているとのロイター記事がでておりタカ派的に受け止めれています。なんとしてもインフレをとめたいパウエル議長の意図をうけとった形となっています。

25─26日の米連邦公開市場委員会(FOMC)を受け、大手金融機関が米利上げ予想を相次いで変更している。

野村ホールディングスのアナリストは、3月の利上げが50ベーシスポイント(bp)になると予測。5月、6月、7月に3回連続で25bp利上げがあり、12月にも25bpの利上げが実施されるとの見方を示した。パウエルFRB議長は、今回の利上げ局面が前回の正常化局面とは異なることを繰り返し示唆したとみられると指摘している。

BNPパリバは2022年に6回の25bp利上げがあると予測。従来予想は4回だった。23年末のフェデラルファンド(FF)金利誘導目標の予測を25bp引き上げ2.25─2.50%とした。米国株の強気見通しを圧迫する要因になるとしている。

ドイツ銀行は3─6月の各会合で利上げが実施され、9月以降は四半期ごとの引き締めサイクルになると想定。年内に合計5回の利上げを予想した。

TDセキュリティーズは25bpの利上げが4回実施されると予想。また、バランスシートの縮小開始時期予想を従来の9月から5月に前倒しした。

FF金利先物市場は年内に25bpずつの利上げが約5回あるとの見方を織り込んでいる。パウエル議長の会見前は4回だった。

ゴールドマン・サックスやHSBCなどの一部の大手投資銀行は、それぞれ4回、3回の利上げ予想を維持。ゴールドマンのアナリストは「FRBの政策、金融情勢、成長見通しが相互に作用し、実際に連続で利上げを実施するのは難しいかもしれない」と述べた。

□ 金利動向(FF先物金利/市場の利上げ織り込み)

FF金利先物が織り込む利上げ確率について見ていきましょう。要は市場が織り込んでいる利上げ確率ということですね。

因みに今年のんん末時点での利上げ確率は以下となっています。5回が中央値ですが、7回利あげという過激派も現れてきています。

FF金利先物が見込む2022年末時点での利上げ確率

— 信太郎🏯オニール流投資で再び天下を狙う (@nobutaro_mane) January 28, 2022

1回:0.1%

2回:1.3%

3回:8.4%

4回:23.5%

5回:33.2%

6回:24.2%

7回:8.4%

8回:1.0%

4回-6回を見込み中央値は5回という感じにまでなってきておるの。7回まで出始めておるのはなかなか。 pic.twitter.com/9wfIHG2zpW

では直近の利上げ確率を見ていきましょう。

3月16日時点の利上げ確率:

12月31日時点56.5%→1月8日時点77.5%→1月15日時点86.1%→1月21日時点93.4%→本日1月28日時点100%

3月の利上げは既に確定路線ですね。一気に50bps上昇させるという見方も10%存在します。

5月4日時点の利上げ確率:

12月31日時点71%→1月8日時点85.5%→1月15日時点91.9%→1月21日時点96.8%→本日1月28日時点100%

5月4日時点の2回目以上の利上げ確率:

1月15日時点39.0%→1月21日時点48.1%→1月28日時点78.9%

5月の時点で2回目の利上げが行われるのもほぼ既定路線になりましたね。先週から大幅に引き上がっています。

6月15日時点の利上げ確率:

12月31日時点100%→1月8日時点95.4%→1月15日時点→1月21日時点99.5%→本日1月28日時点100%

6月15日時点の2回目以上の利上げ確率:

1月15日時点82.1%→1月21日時点89.8%→本日1月28日時点97.4%

6月15日時点の3回目以上の利上げ確率:

1月15日時点32.1%→1月21日時点41.7%→本日1月28日時点70.2%

□ 国債金利(2・5・10年債利回り)

では各種年限の国債金利を見ていきましょう。

【2年債金利】

【5年債金利】

【10年債金利】

短期金利は政策金利の上昇を見込んで一貫して上昇していますが、10年際は昨年の4月と同水準です。

これは金融政策の利あげを見込みながらも景気はよろしくないということを見込むベアフラットニングが継続しておこっています。

□ ブレイクイーブンインフレ率

ブレイクイーブンインフレ率とは、債券市場が期待するインフレ率を意味します。11月に上昇しましたが、その後のFEDのタカ派的な姿勢もあり沈静化しています。

(2020/01/01-2022/1/28)

インフレは跳ね上がっておるものの、市場がみる期待インフレはそこまで上がってないのです。

FEDのタカ転にプラスして経済指標の欄でお伝えする通り不況入りを視野にいれている可能性があります。

□ FRBのバランスシート(BS)拡大・縮小動向

BSが拡大するということは、市場に流通する資金が増大して、景気を加熱させることに繋がります。

FRBは金利を引き上げる前に、まずはバランスシート(BS)の拡大停止(テーパリング、資産買い入れプログラムの変更)を実行します。すでにテーパリングは始まっており3月には終了します。グラフではまだクリアにわからないですね。これから拡大が鈍化、ストップしていく様が見られると思います。

※資産買い入れプログラムについて、現在では米国債を月400億ドル(2月から200億ドル)、住宅ローン担保証券(MBS)は同200億ドル(2月から100億ドル)のペースで買い入れています。こちらのペースを下げることを「テーパリング」といいます。

テーパリングはBSの「拡大」を細切にして終了させていくことですが、その後利上げ、そして次はBSの「縮小」が待っています(テーパリング→利上げ→BS縮小、QT)。

BSの縮小ですが、量的緩和で購入した債券などが償還された時に再投資しない場合はFEDのBSは縮小していきます。このようにバランスシートを縮小することをQT(Quantitative Tightening)といいます。

前回は4回利上げがおこなわれたあとQTが実施されましたが、今年はインフレ動向次第で前倒しで行われる可能性も頭に入れておきましょう。

5. プットコールレシオ

ここでは年初来からの比率(%)を観察します。直近の投資家心理を確認します。

プットコールレシオ = Put売買金額 /Call売買金額

⑴プットコールレシオ > 1 = Putの売買代金が大きい = 投資家が株式相場下落を期待(悲観的)

⑵プットコールレシオ < 1 = Callの売買代金の方が大きい = 投資家が株式相場上昇を期待(楽観的)

で算出されます。つまりプットコールレシオが1を超えているということはPutの売買代金の方が大きく下落を警戒する投資家が多いことを意味します。これは相場が悲観的なことを意味しており相場の底局面ではプットコールレシオが高くなる傾向があります。

一方、プットコールレシオが1を下回っているということはCallの売買代金の方が大きく上昇を期待する投資家が多いことを意味します。ただ、これは楽観的であるということを意味しており、相場の高値圏ではプットコールレシオは低くなる傾向があります。

S%P500指数のPut Call Ratioの推移は以下となります。一時、1.30を超えましたが、現在は1.02とニュートラルな水準に戻っています。

6. Volatility index(VIX指数/恐怖指数)

VIXとは市場で取引されている価格から逆算された「株式市場のボラティリティ」のことを指します。株価指数は上昇時は緩やかに上昇し、下落時は急落します。市場参加者が高いボラティリティを見込んでいるということは、市場に対して不安を抱いていると想像できます。

VIX指数は株価の先行きにどれほどの振れ幅(ボラティリティー)を投資家が見込んでいるかを示す「株価変動率指数」のうち、米国株を対象にした指数。通常、株安が懸念される局面で上昇し、20を超えると不安心理が高まっていると解釈される。その場合、「株価が今後1年間に約7割の確率で上下20%の範囲で変動する」と投資家が予想していることを示す。

2008年の金融危機の際にVIX指数が80超に上昇して注目を集めた。18年2月と10月にもVIX指数の上昇をきっかけに米国株が下落する場面があった。VIX指数の上昇に連動して機械的な株売りを出す「リスク・パリティ」などと呼ばれるファンドが存在するからだ。

(引用:日経新聞)

S&P500指数(VIX:青)とNASDAQ(VXN:橙)のVIX指数の5年推移は以下となります。

20を超えると不安心理が高まっていると解釈されます。今週の動きでみるとVIXは一時38.70まで急登しましたが、徐々のおちつき 27.66で引けています。

たしかに、コロナショック以降では一番高い水準になってきていますが、リーマンショックやコロナショックの時と比べると、まだパニック相場とまではいかない水準で週を終えているという状況ですね。

7. 空売り比率 (Short Volume)

空売り比率・ショートボリュームはNYSE(ニューヨーク証券取引所)で空売りされている株式の数をNYSEの総出来高との割合で示したものです。

この比率が高ければ投資家が市場をネガティブに見ていることが読み取れます。(「空売残」はShort Interestです。ここでは触れません)

特に暴落局面で注視するのが有効で弱気相場が底をつける時というのは空売りの「急増を示す数値の上昇」が通常2回か3回現れると成長株の巨匠・オニール氏は言及しています。

それではまずS&P500指数の空売り比率は以下となります。S&P500指数で最も取引Volumeが多いETFである「SPY」で見ていきます。

以外にも空売り比率は低い水準で推移しています。空売りで仕掛けているというよりは普通にポジションを落としていることによる下落という可能性がありますね。

とはいえ流石に金曜日の動きはショートカバー的ではあったのでカバーがあまりおこらず蓄積していたという感じかもしれませんね。

ナスダックについても取引ボリュームが大きいQQQでみていきたいと思います。

8. アクティブファンドマネージャーの動向(NAAIM Number)

次にNAAIM Numberです。NAAIM Numberはアクティブファンドの投資動向です。100を超えるということはアクティブファンドがレバレッジをかけていることを意味します。

1月26日時点で53%という水準になっています。だいぶ機関投資家もポジションを落としていますね。2020年5月以降だと最低水準になってきています。

ただ、コロナショックの時は10%になっていたのでまだまだ下を掘る余地はありそうです。

9. 注目経済指標の動向

以下が今週の経済指標発表でした(マネックス経済指標カレンダーを参考)。

PCEコアフレーターはFEDがインフレ指標とする重要指標です。(CPIが注目されるのはCPIが先行して発表されるからです。)

米商務省が毎月末に発表している個人消費の物価動向を示す指標。

個人消費支出(Personal Consumption Expenditure)のデフレーターで、名目PCEを実質PCEで割ったものです。消費段階での物価上昇圧力を測る尺度として用いられます。PCEデフレーターから、価格変動が激しい食品とエネルギーを除いたものを「PCEコアデフレーター」と呼び、FRBが最も重視している物価指標として知られています。同様の指標に消費者物価指数がありますが、PCEデフレーターの方が調査対象が広いため、実際の物価動向を反映しているとされています。

個人消費支出(PCE)価格指数は前年同月比5.8%上昇と、11月の5.7%上昇から加速し、1982年以来の高い伸びとなりました。

一方、個人消費は減少。サプライチェーン(供給網)の問題や新型コロナウイルス感染再拡大が影響し、米経済が年末にかけ失速した可能性を示唆した。

これは先々週の小売や各種景況感指数の悪化から仄めかされていた不況突入の確度を高める数値といえるでしょう。

10.来週の決算

今週はGAFAMTの優等生であるAAPLとMSFTとTSLAが決算を発表しました。

来週はGOOGとFBとAMZNの決算が控えています。今週のように大型ハイテクが相場を支える展開となるのか神経質な決算が続きます。

信太郎がFBとAMZNとPINSを、秀次郎がGOOGとPYPLとUの決算速報を担当します。

まとめ

・主要4指数は200MAより下にいるがS&P500指数は殆ど同じ水準での攻防に

回帰。金曜の動きは出来高は小さく本格的な機関の買いが入ったとは言いにくい

・200MAを下回り下落トレンドとなっている銘柄の比率はS&P500指数で55%、ナスダックで70%という水準になっている

・Market環境は「Correction」が継続。出来高を伴った大きな上昇が待たれる

・MSFT、TSLA、AAPLといった大型ハイテク決算は好調

・エネルギーセクターが好調で半導体が不調

・FOMCはQTに関する声明文がだされ3月利上げを示唆する内容となりタカ派的に受け止められた

・市場が見込む2022年の利上げ回数の中央値は5回に。7回を見込む過激派も徐々に出てきている

・3月利上げを100%織り込む。いきなり50bpsの利上げを見込む確率も10%存在

・市場が織り込む5月時点での2回目、6月時点での3回目の利上げ実施確率が先週から大きく引き上がる。

・国債金利は引き続き短期金利が上昇し長期が小動きなベア・フラットにングが継続している。(金融政策利上げと景気の悪化を見込む動き)

・オプション市場に大きな動きはない。VIXは一時40近くまでいったが27で引け

・AAPLの決算では半導体の供給制約に菅んして改善しているとのコメントあり供給側のインフレが落ち着いてきているとのインプリケーションが与えられている

・個人支出は前月比マイナス。今月発表された小売や景況感指数とともに指標で景気の失速感が浮き彫りになりつつある。需要面のインフレも今後失速するインプリケーションとなるか追加引き続き経済指標を注視する必要あり

ここから先は

¥ 400

Amazonギフトカード5,000円分が当たる

この記事が気に入ったらチップで応援してみませんか?