【FVRR/2021/1Q決算速報】ファイバー、2021年第1四半期の結果は売上◎、EPS◎。市場予想を上回りガイダンスも上方修正。CANSLIM定点観測。

(Fiverrの会社概要・歴史・ビジネスモデル考察は「【FVRR】ギグエコノミーの覇権を狙う画期的なマーケットプレイスを運営するファイバー(Fiverr)の株価の今後の見通しをオニール流に分析!」を参照。)

「Fiverr(ティッカーシンボル:FVRR)」のQ1-2021の結果が出ました。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

※YoY = year over year(前年同期比)

・FVRRの2021年1Q決算は、売上$68.3M/YoY+100%(アナリスト予想:$ 65.14M)。→◎

・EPSは△0.01 (アナリスト予想$△0.12)→◎

・修正EBITDA △0.7mil

・ユーザー数:3.8M /YoY+56%

・ユーザー単価:$216/YoY+22%

アフター△1.57%だがプレでどう反応するか注目

EPS減少はスーパーボール広告費による一過性8mil(EPSベースで$022下押し)の影響。アナリスト織り込み済み。

ガイダンスは強い。

EPSガイダンスはないが売上は以下を見込む

2Q:73-75mil/YoY57%(中央値ベース) (事前予想 70.1mil)

2021年:302-308mil/YoY60%(中央値ベース) (事前予想 288.7mil)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

素晴らしい結果じゃったな!これで株価がどう動くことか。。最近決算良くても腰折れするからの。(グロース株にとって辛い相場じゃな)

![]()

1. Revenue(売上高)

Q1-2021:売上$68.3B/YoY+100%増(アナリスト予想:$ 65.1M)。

アナリストの予想を上回り文句ない結果といえるでしょう。昨年1Qから1段階飛躍しているのが見て取れますね。直近成長率は加速しています。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ 売上推移

※YoY = year over year(前年同期比)

Q1-2019:$23.7M (YoY 41.9%)

Q2-2019:$25.9M (YoY 40.8%)

Q3-2019:$27.8M (YoY 41.8%)

Q4-2019:$29.5M (YoY 42.6%)

Q1-2020:$34.1M(YoY +43.7%)

Q2-2020:$47.1M(YoY 81.8%)

Q3-2020:$52.3M(YoY +87.8%)

Q4-2020:$55.8M(YoY +89.2%)

Q1-2021:$ 68.3M(YoY +100%)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

ガイダンスについては目次7でみていきます。

2. EPS(1株当たりの当期純利益)

Q1-2021:(non-GAAP)EPSは$△0.01 (アナリスト予想△$0.12)

EPSもアナリスト予想はクリア。EPS予想は「Yahoo Finance」で取れます。アナリストは保守的に予想を出すため、決算企業はこれを超えなければ市場から好感されません。

FVRRは4四半期連続アナリスト予想を凌駕しています。

ところでなぜ、昨年4Qは0.12だったのに減少して、マイナス転しているんですか?

![]()

スーパーボールへの広告費8milが一括計上されたからの。これは一過性損失ぞ。この8milの影響がなければ、EPSは$0.21となり前年同期比成長率は138%という水準になるぞ!

![]()

過去のEPS(non-GAAP)とYoYの推移は以下の通りです。

黒転して間もないので成長率が異常なレベルで高いです。しかし、黒転できているのは非常にポジティブですね。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

Q1-2019:$ 0.2

Q2-2019:$-0.19

Q3-2019:$-0.12

Q4-2019:$-0.08

Q1-2020:$-0.08

Q2-2020:$0.1 (YoY163%)

Q3-2020:$0.12(YoY +200%)

Q4-2020:$0.12(YoY +250%)

Q1-2021:$-0.01 一過性除くと$0.21 (YoY 362%)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

3. 調整後EBITDA

調整後EBITDAは△0.7M (前年同期 △2.9M)と大幅に改善。

4. CF (営業CF,投資CF,財務CF)

CFについてみていきます。

依然として営業CFは弱く、投資CFの流出が大きい状況が続いています。とはいえ、成長期にある企業としては適切な行動といえるでしょう。

5. 企業KPI

今回重要なのが企業のKPIです。

5.1 買い手の数

FVRRは買い手がサービスを提供するギグワーカーに対して報酬を支払い、そのうちの20%がFVRRに収益として入る構造となっています。そのため買い手の数が非常に重要になってきます。

買い手の数が大幅に上昇しており成長率は驚異の55%となっています。

5.2 支払い単価

当然、支払い総額という意味では支払い単価が重要なKPIとなってきます。以下買い手の平均支払い単価です。

堅調に支払い額は上昇し、上昇率も加速しています。

多くの買い手を引きつけ、更に単価も上がっているということでFVRRのビジネス自体が上手く回っていっていることを示しています。

6.財務状況(新株発行/設備投資/M&A)

FVRRは上場から2年程度しか経過していないため、新規株式発行を継続的に行なってきました。しかし、直近は発行ペースは落ち着いています。(EPSの算出に用いるのは赤線のDilutedです)

直近希薄化後ベース(Diluted)での株式数が減少しているのは、転換社債付新株予約権が新株にならずに社債となったと考察しておる。Basicは若干じゃが増えておるため。なぜDilutedが減ったのか会計に詳しい衆おったらワシに教えて欲しい!(@nobutaro_mane)

![]()

Diluted(希薄化後)の株式数が減少している要因についてCF計算書に以下の赤枠の記載(直訳:株式オプションの行使)から上記のように推察しています。

また、設備投資については1Qはあまり積極的に行なっていないことが伺えます。以下は投資CFの項目です。

代わりにInvestment in marketable securitiesを125mil分実行しています。設備投資ではなく、証券投資を行なっていることが伺えます。

7.ガイダンス

では肝心の将来の見通しについて見ていきましょう。

7.1 売上高は前回発表や事前のアナリスト予想を上回る

会社からのガイダンスは以下となっています。

第二四半期:

会社予想売上高:$73mil - $75mil (YoY 55%-59%)

アナリスト予想:70.1mil

2021年通年

会社予想売上高:$302mil - $308mil (YoY 59%-63%)

前回予想:$277mil - $284mil

アナリスト予想:288.7mil

以下は決算発表によって更新される前のアナリスト予想です

力強い決算とガイダンスによってどのように見方を変えてくるか楽しみなところです。

7.2 EPSのガイダンスはなし

会社側からのEPSのガイダンスはありませんでした。

まだ更新されていませんが、決算発表前ベースの2QのEPSは$0.12、通期は0.37となっています。どれほど上方修正されるか注視していきましょう。

8.決算を受けた株価の動き

決算を受けた値動きについては、まだプレも出ていないので不明です。

米国株式市場がオープンしたら更新していきたいと思います。

9.CANSLIM定点観測

ここでは、以前にCANSLIM判定を行った2020年第4四半期からアップデートがあった部分を付け足していきます。

「【FVRR】ギグエコノミーの覇権を狙う画期的なマーケットプレイスを運営するファイバー(Fiverr)の株価の今後の見通しをオニール流に分析!」を参照

CANSLIM分析は速報性の観点から本日5月6日の日をまたぐまでに更新しようと思う!

![]()

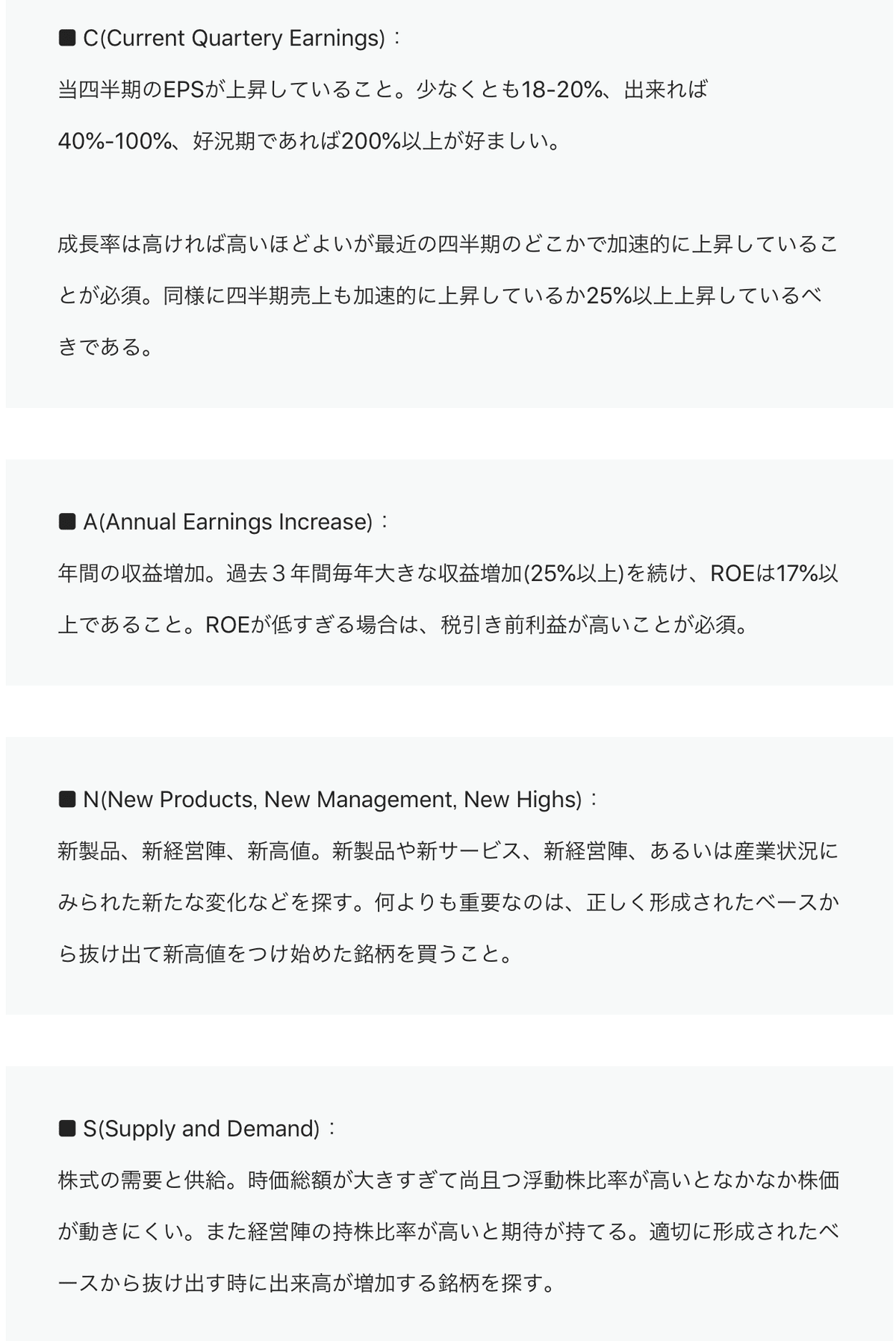

まず、CANSLIMについて纏めたものが以下となります。

FVRRについてCANSLIMを纏めたものが以下となります。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

C:◎→○

A:△

N:○

S:△→×

L:×

I: ○

M:◯ → △

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

9.1 C(=Current Quarteley Earnings) ○→○

C(=Current Quarterly Earnings)を見ていきます。

ここでは以下の2つを判定します。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 当四半期のEPSが前年同期比で25〜30%以上か?

⑵ 売上が25%(または直近3四半期で伸び率が加速)以上伸びているか?

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

まず1つ目ですが直近のEPSは表面上は△0.01とマイナスなので基準はクリアしていません。

しかし、あくまでスーパーボールの一過性要因ということもあり、一過性要因を除くと138%成長しており、十分合格といえる水準となっています。

また、売上に関しては前年同期比で100%成長と大幅に伸長しており文句の付け所はありません。

よって「C」については「○」とさせていただきます。

9.2A(=Annual Earnings Increase) △→ △

過去3年間、EPSが増加している必要があります。この点については昨年度4Qから状況は変わっていないので不変です。

ただ、オニールが基準とするROEが17%という水準には大きく満たない4%ということを加味して△としています。

9.3 N(=New Products, New Management, New Highs) △→△

Fiverrに関してはサービス自体がUpworksの簡易版ということですのでサービスとしては新しいといって問題ないでしょう。

ただ、以下をご覧いただければわかるとおりチャートの買いポイントとなる新高値はどんどん遠ざかっており厳しい状況となっています。

既に最高値の336ドルから考えると△46%と約50%下落しています。

ベースを作っているといえど、下落しすぎると上昇局面で苦しいホルダー達の利食いに苛まされることになるので、短中期的に厳しい状況が続きそうです。

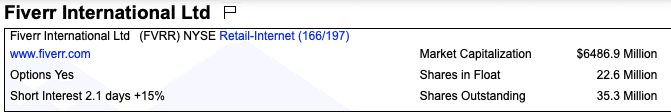

9.4 S(=株式の需要と供給) △

S(=Supply and Demand)を見ていきます。株式の供給が大きいと上がりにくいですし、需要がないと同様にあがりにくいですからね。

Sは以下の複数項目があります。一つずつチェックしていきます。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 浮動株比率(大企業(米国基準で時価総額100億ドル以上)であれば経営陣が1-3%、中小企業であればそれ以上が望ましい)

⑵ 自社株買いをしている企業かどうか。

⑶ 企業の負債比率が低く推移しているかどうか。

⑷ 直近の出来高(機関の大きい買いが確認できるか)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

まず浮動株比率ですが発行済株式数35.3milに対して浮動株は22.6milですので63%となります。

時価総額は64億ドル(約7000億円)から考えると浮動株は4400億円という水準となり、株式の供給は特段多いわけではありません。

ちなみにCEOのKaufman Micha氏をはじめとした経営陣の保有比率は以下となっておるぞ!共同創業者のWiningerもまだ4.5%保有しておるんじゃな!

![]()

CEO(Kaufman Micha):2,123,438 (6%)

Co founder (Wininger Shai):1,682,622 (4.5%)

Kaufmanが2,482,523株から若干保有株数を減らしているのは気がかりですが、十分な数の株式を保有して経営しているので合格です。

次に当然ですが上場して数年の会社ですので自社株買はしていませんが、自社株買の有無は加点要素なので判定に影響はしません。

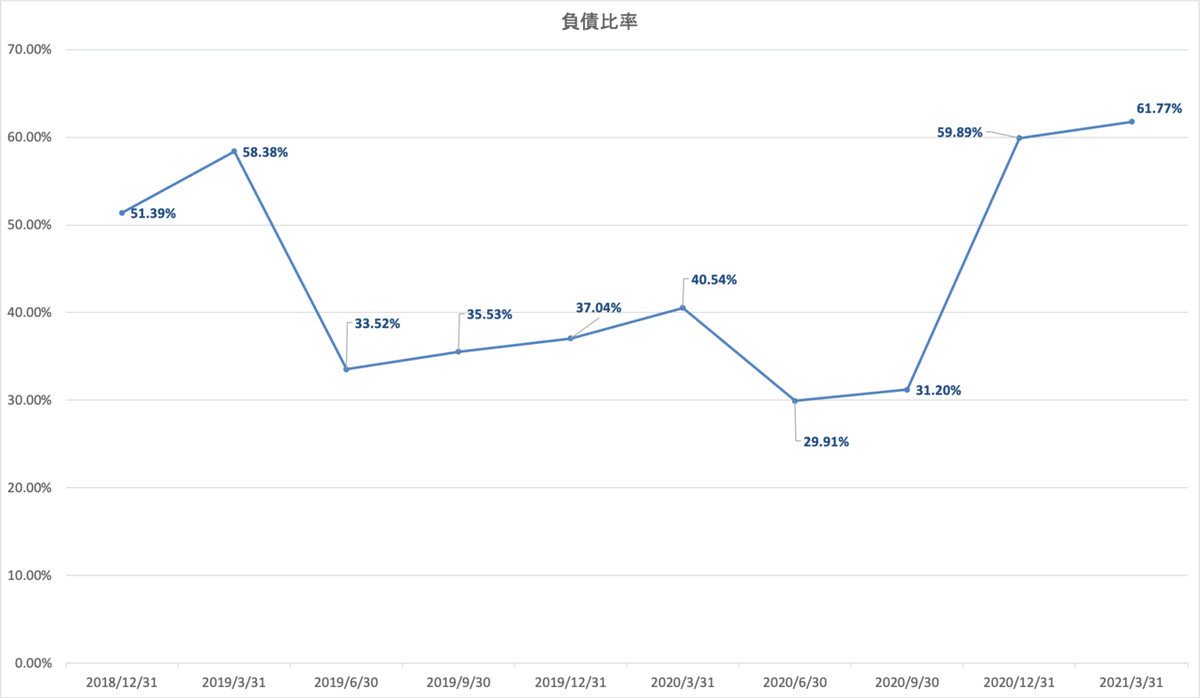

次に総負債比率(総負債÷総資産)は高い水準で推移しています。

負債が高くなると支払利息が圧迫されるのでネガティブではあります。売上高68,320に対して金利支払いは3,974と売上比率として5.8%となります。

純利益が△17,844、一過性要因がなくても約8,000であることを考えると相当程度金利が収益を圧迫していることになります。この点はネガティブです。

更に直近の出来高は機関投資家の買いを確認できる出来高がありません。現状は短期筋や個人投資家の逃げのフローが目立っているような値動きと出来高となっています。

以上の点を総合的に加味して「S」は×と判定します。

9.5 L(=株式の需要と供給) ×

業界の中で主導的な動きをしている銘柄かどうかも重要になります。

FiverrはInvestors Business Dailyでは「Retail-Internet Group」の中では10番となっています。(5月1日時点の8位から悪化しています)

(2021年5月5日時点)

株価の値動きの良さを表すレラティブストレングスは86と依然として高くなっている点は高く評価できます。

オニールはレラティブストレングスが80以上の銘柄でベースを作っている銘柄は魅力的としています。ただ、先ほどお伝えしたとおり既に高値から50%程度下落しており、ベースとしては不完全な形となっています。

よって、総合評価では×のままとなります。

9.6 I(=Institutional Sponsorship)○

この点は前回と変わっていないので変わらず評価は○のままとします。

機関投資家の3末での保有残高が出揃う5月中旬にもう一度見てみようと思います。

現状は以下のとおり機関投資家の保有数量は増加の一途をたどっています。(12末まで)

9.7 M(=Market Direction)○→△

先ほどのオニール流の投資の真髄を表した表現に戻ります。

われわれの投資手法は、強いファンダメンタルを持つ企業、つまり独自の新製品や新サービスによってもたらされた大きな売上と増益を見せる銘柄を見つけ出し、そのような銘柄が適切に形成されたベース期間から抜け出して強気相場で大きく上昇を始める前に、正しいタイミングで買うということだ

-オニールの成長株発掘法-

最高の投資をするためには、そもそも強気相場である必要があるのです。強気相場でないと適切な銘柄を選んでも多くが上昇失敗に終わります。

ナスダックは最高値を伺う動きできしたが、出来高を伴った下落(=機関投資家の売り抜け日)のカウント数が溜まっておりInvestors Busines Dailyでも見通しが悪化しています。

今まではUptrend in Confirmでしたが、現在ではUptrend under pressureとなっています。そのため、前回の○から△に格下げとなります。

9.8 CANSLIMまとめ

FVRRの決算を受けたCANSLIMの変更は以下となります。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

C:◎→○

A:△

N:○

S:△→×

L:×

I: ○

M:◯ → △

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

2021年5月6日時点でのInvestors Business Dailyでの評価は58点と低く、マーケット環境も不透明感がましているという中において筆者としては現状投資対象からは外しております。

ただ、ファンダメンタルは改善してきていますので定点観測を行いマーケットやチャート環境が整えばトライしていきたいと考えています。