【AFRM/Q4-2021決算速報】Amazonと先日提携を発表したBuy Now, Pay Later銘柄の「アファーム(Affirm)」、2021年第4四半期の結果は売上◎、EPS×、ガイダンスはFY22/Q1◎、通年◎。売上が市場予想を上回りAHで大きく上昇。今回も決算の詳細チェックとCANSLIM定点観測。

このマガジンは取り上げた企業の投資を推奨する意図は全くないことを改めて確認いたします。企業の業績チェック、ビジネスモデル、新着ニュースをシンプルに定点観測する読み物です。

(AFRMの会社概要・歴史・ビジネスモデル考察は「【AFRM/米国株銘柄分析】2021年上場「Buy Now, Pay Later」銘柄!「アファーム(Affirm)」の概要, ビジネスモデル, 今後の株価見通し(将来性/成長性)を直近決算とオニール流CANSLIMの観点から考察。SQのAfter Pay買収で動意づく株価の行方や如何に。」を参照。)

「アファーム(Affirm)(ティッカーシンボル:AFRM)」のQ4-2021の決算結果が出ました。

FY Q4 2021 Earnings Supplement

$AFRM Affirm’s Q4-2021決算:

— 秀次郎@戦国のバレンティン (@hidejiromoney) September 9, 2021

・売上:$$261.78M/YoY+71%(予想$226.39M)◎

・EPS:-$0.48/(予想-$0.29)×

*貸倒引当金繰入額などが影響?

・ガイダンス:

FY22/Q1

売上:$240M~$250M(予想$233.89M)◎

FY22

売上:$1.16B~$1.19B(予想$1.17B)◎

AH +18.79% pic.twitter.com/hOATCwAOpI

After Hourで株価は決算を受けて大きく上昇中です。Q4実績は売上が予想を上回りました。EPSは変動が大きい貸倒引当金が理由で失敗しているのだと予測しますが、詳しく見ていきたいと思います。Q3、通期ガイダンスはクリアしています。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

※YoY = year over year(前年同期比)

※予想=アナリスト、市場予想

□ Affirmの2021年Q4決算(FY21)

・売上:$261.78M/YoY+71%(予想$226.39M)◎

・EPS:-$0.48/(予想-$0.29)×

*貸倒引当金繰入額などが影響?

□ 2022年第1四半期(Q1-FY22)ガイダンス

売上:$240M~$250M(予想$233.89M)◎

□ 2022年(FY22)通期ガイダンス

売上:$1.16B~$1.19B(予想$1.17B)◎

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

(9/10時点株価チャート)

■ Revenue(売上高)

Q4-2021:$261.78M/YoY+71%(予想$226.39M)

アナリスト予想をしっかり超えています。

以下は過去の売上推移です。少し勢いは衰えています。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

※YoY = year over year(前年同期比)

Q4-2019:$69.6M

Q1-2020:$88M(YoY+69%)

Q2-2020:$130M(YoY+86%)

Q3-2020:$138.3(YoY+89%)

Q4-2020:$153.3M(YoY+120%)

Q1-2021:$174M(YoY+98%)

Q2-2021:$204M(YoY+57%)

Q3-2021:$230.7M(YoY+67%)

Q4-2021:$261.78M(YoY+71%)←New!!

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ EPS(1株当たりの当期純利益)

Q3-2021:-$0.48/(予想-$0.29)

EPSは市場予想を下回りました。Q3決算時はストックオプション費用の増加などの要因により、業績が主因ではないとの(雑に)説明がニュースリリースではなされています。

今回は貸し倒れ引当金繰り入れ額(将来の損失を見込んで立てる)が前期よりも明らかに大きくなっているなど要因あり、Earning Callで確認してみたいと思います。

過去EPS(non-GAAP)の推移は以下の通りです。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

Q4-2019:-$0.15(N/A)

Q1-2020:-$0.12(N/A)

Q2-2020:-$0.13(N/A)

Q3-2020:-$0.35(N/A)

Q4-2020:$0.14(N/A)

Q1-2021:-$0.12(N/A)

Q2-2021:-$0.12(N/A)

Q3-2021:-$1.00(N/A)

Q4-2021:-$0.48(N/A)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

ずっとマイナスです。U字回復を目指すベンチャーにはありがちなEPSですが、このような場合マイナスだからダメな会社、と見るのではなく、売り上げの成長率、市場予想を上回る決算を出せるかに注目します(Q4-2021もQ3に引き続き、下回ってしまいましたが...)

■ 営業利益(GAAP and Adj. Operating Income / (Loss))

まだまだ営業利益は大きな数字にはなっていないですね。今後しっかりとした黒字体質になり、営業利益率が高くなっていくフェーズが来るのかどうか、今後も各四半期決算は要ウォッチですね。

調整後営業利益は以下の項目が除かれています。

(a)減価償却費および償却費

(b)GAAPベースの営業損失に含まれる株式報酬

(c)商業契約資産の償却費

(d)その他の費用

企業KPI

■ GMV (Gross Merchandising Volume)

Q4-2021:$2.484B/YoY+106%(Pelotonを除くと178%)

GMVとは、Affirmプラットフォーム上で行われた全ての「取引合計金額」を指します。「合計(流通)金額」はその企業のパワーです。

AOVはGMVをAffirmプラットフォーム上で行われた「取引数」で割ったものです。一回の取引辺りどれくらいの金額が動くのかを見る指標ですね。

順調にプラットフォームが成長していることがよくわかりますね。

以下領域で $AFRM は強いです。Q3まではSporting Goods and Outdoorsが24%と突出していました(Peloton頼りから脱出できている)。

・Fashion / Beauty - 20%

・Sporting Goods and Outdoors - 18%

・Home / Lifestyle - 18%

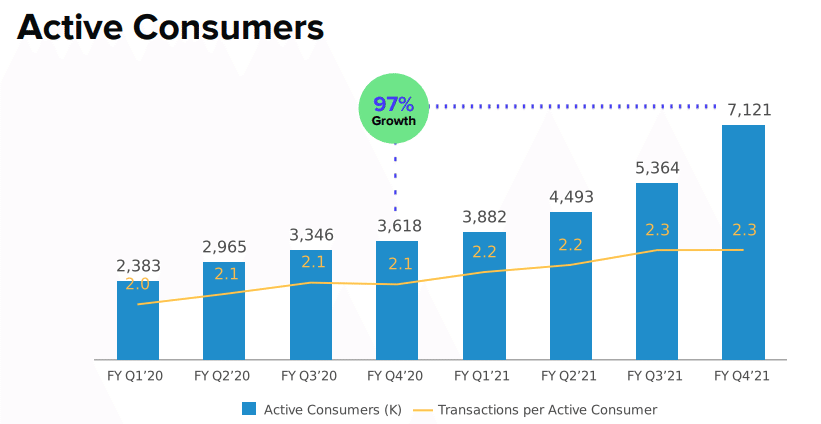

■ Active Consumers

Q4-2021:712.1万人/YoY+97%

ここでいうアクティブコンシューマー数の定義は、「12ヵ月間にAFRMのプラットフォーム上で、少なくとも1回の取引を行った消費者」です。年イチで使えばアクティブユーザーです。

昨年同期から2倍程度に伸びていますね。

「Transactions per Active Consumers」は、アクティブコンシューマーが12ヵ月間で平均で何度取引したかを指します。ずっと2回程度で推移していますね。

AOV(Average Order Value、平均注文金額)は672ドルから495ドルに減少。これはカテゴリーミックスの変化によるもの。

Active Merchants(アクティブな加盟店)

アクティブな加盟店(Merchant)は、2020年6月30日から2021年6月30日にかけて5倍以上の約29,000店に増加(1月と5月に買収したPaybrightとReturnlyの加盟店約3,000店を含む)。

「Williams Sonoma」、「Dick's Sporting Goods」、「Neiman Marcus」などの大規模なパートナーシップや、「Shop Pay Installment」の立ち上げが大きく貢献しているとEarning Callでは述べられました。

財務状況(資本配分/自社株買い/M&A)

■ 資本配分

直近では公募はありません。IPO後、株価は一時上昇し、先日のAmazonとの提携のニュースを受け株価は暴騰。今回決算でも株価上昇しているため、そろそろ公募があるのかもしれませんね。

■ M&A

少し前ですが、1月にカナダ大手のBuy Now, Pay Later企業であるPayBright Inc.の買収を完了。米国およびカナダにおける加盟店と消費者のネットワークが拡大。北米でのプレゼンスを拡大。

2021年5月にReturnlyを買収。

Returnlyは、1,800以上のマーチャントにサービスを提供、10億ドル以上の返品処理を支援し、800万人以上の買い物客に利用されています。特にファッションやアパレルのように返品が非常に多いカテゴリーの高速マーチャントに、ユニークなサービスを提供。

今回の買収でAFRMの返品処理サービスなど、サービスとネットワークの拡大が見込まれます。IPO後に積極的に買収していますね。BNPLの発展に向けて猛ダッシュで業績拡大を狙っていることがよくわかります。

ガイダンス

最後にガイダンスですが、こちらはアマゾンとの提携や、Affirmが力を入れているAffirm Debit+の収益貢献は入っていません。大幅な上振れを期待したいところです。

□ FY2022/Q1

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

・GMV:$2.42 to $2.52 billion

・Revenue:$240 to $250 million(予想$233.89M)◎

・Transaction Costs:$145 to $150 million

・Revenue Less Transaction Costs:$95 to $100 million

・Adjusted Operating Loss:$(68) to $(63) million

・Weighted Average Shares Outstanding:275 million

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

□ FY2022

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

・GMV:$12.45 to $12.75 billion

・Revenue:$1,160 to $1,190 million(予想$1.17B)◎

・Transaction Costs:$605 to $620 million

・Revenue Less Transaction Costs:$555 to $570 million

・Adjusted Operating Loss:$(145) to $(135) million

・Weighted Average Shares Outstanding:290 million

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

(9/10時点アナリスト予想↓↓)

FY2022の売上予想は$1.17B。ガイダンス内の数字ですね。次回決算以降も予想を超える数字が出せるかどうか、しっかり見ていきましょう。

Earning Call(重要と思われるポイントのみ)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

CEOMax Levchin氏:

・この先の1年間で私が最も期待しているのは、Affirm Debit+カード(Debitカード代わりに利用でき、既存の銀行口座にシームレスに接続可能)。

・Debit+は、何百万人もの人々がお金を使うことや節約することへの不安を減らし、人生を楽しむための革新的なアイデアであると信じています。

CFO Michael Linford氏:

・低AOV(平均注文額)セグメントへの拡大に注力した結果、ファッション・美容が初めて最大のカテゴリーとなった。一方、旅行・チケットは急速な成長を続けており、GMVに占める割合は2021年度第3四半期の9%から14%に上昇。

・利息収入は111%増の1億400万ドルだった。ただし、受取利息増加の40%は、前年同期比212%の増加に加え、消費者向けの支払利息ではなく、貸借対照表上で投資目的で保有しているローンの割引額の償却によるものであることに留意する必要がある。消費者向けの金利支払いに関連する受取利息の部分は77%増加し、これは当期に報告された総収入の増加とほぼ一致している。

・総取引費用は1億1,400万ドルとなり、第4四半期の見通しである1億3,500万ドルから1億4,000万ドルを上回った。取引費用は前年同期比で149%増加したが、増加分のほぼすべては、貸倒引当金繰入額が前年同期比で5,800万ドル増加したことに関連している。

・ガイダンスについては、先日発表したAmazonとのパートナーシップによるGMVや収益は含まれていない。現在、統合の初期段階にある。今後の進捗状況や見通しへの影響については、四半期ごとにお知らせする。

・Affirm Debit+カードの展開には大変期待しているが、Fiscal Year 22の見通しには、この新製品からの貢献は含まれていません。この新製品からのGMVおよび収益も、見通しに比べて増加する。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

Question Time:

Q:Shopifyとの関係について。Affirm利用可能な加盟店ベースでどの程度浸透している?どの段階にある?

Max Levchin:私が(唯一)得意とするスポーツであるツール・ド・フランスの第1週目です。本音を言うと、正確にどの段階かはわからないものです。速いとは思っています。加盟店を増やすプロセスは、⑴加盟店教育、⑵加盟店迎え入れ、⑶マーケティング&消費者へのアピール開始、⑷取扱量増加。時間がかかりますが、現状には満足している。

Q:アマゾンの発表に続いて、他の大規模なマーチャント獲得の可能性について、どのようなパイプラインを組んでいる?アマゾンでの利用可能性についても。

Max Levchin:Amazonとはパートナーシップの段階にあり、文字通り毎日試験を続けている。提供できる機会は非常に大きいと思うが、具体的にいつ、どこで、どのように提供できるかは、今回は開示できる範囲を超えている。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

AFRMのCANSLIM定点観測

「CANSLIM」は成長株発掘法の著者、ウィリアム・オニール氏の成長株の見極めに用いられる判断指標です。

オニール氏の理念は以下です。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

・CANSLIMを満たすかどうかで真の成長株かどうかを見極める。

・株価チャートで売買のタイミングを測り大きな利益の獲得を狙う。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

CANSLIMとは以下の頭文字です。これら全てを満たすと「大化け株」となります。(満たしていなくても有望銘柄として売買はOK、投資家の技量が試される)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

・C(=Current Quarterly Earnings=当四半期のEPSと売上)

・A(=Annual Earnings Increase=年間EPSの増加、高いROE水準)

・N(=New Products, New Management, New Highs=新興企業、新製品、新経営陣、正しい株価ベースを抜けて新高値)

・S(=Supply and Demand=株式の需要と供給)

・L(=Leader or Laggard=主導銘柄か、停滞銘柄か)

・I(=Institutional Sponsorship=機関投資家による保有)

・M(=Marker Direction=株式市場の方向)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

筆者がAFRMで行った判定結果は以下の通りでした(Q3→Q4)。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□

C:X → X

A:X → X

N:X → X

S:△ → ◯

L:X → X

I:◯ → ◯

M:◯ → ◯

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

CANSLIM判定は辛いのですが(笑)EPSがIPO間も無くストックオプション費用などでマイナスになっていることなどから、上記のような結果になっています。

Buy Now, Pay Laterの事業ストーリーは抜群。それでは各項目の詳細を見ていきましょう。

■ C(=当四半期のEPSと売上) X

C(=Current Quarterly Earnings)を見ていきます。

ここでは以下の2つを判定します。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 当四半期のEPSが前年同期比で25〜30%以上か?

⑵ 売上が25%(または直近3四半期で伸び率が加速)以上伸びているか?

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 当四半期のEPSが前年同期比で25〜30%以上か?

当四半期のEPSが前年同期比で大きな伸び率を示しているかどうかを見ます。最低目標は25〜30%です。より保守的に見るのであれば40〜500%です。

AFRMのQ4-21のEPSは-$0.48とマイナスです。YoYは計測できず、「×」の判定になります。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

Q4-2019:-$0.15(N/A)

Q1-2020:-$0.12(N/A)

Q2-2020:-$0.13(N/A)

Q3-2020:-$0.35(N/A)

Q4-2020:$0.14(N/A)

Q1-2021:-$0.12(N/A)

Q2-2021:-$0.12(N/A)

Q3-2021:-$1.00(N/A)

Q4-2021:-$0.48(N/A)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑵ 売上が25%(または直近3四半期で伸び率が加速)以上伸びているか?

次に売上の伸びを見ていきます。Q4売上はYoY+71%と25%以上伸びていますので、クリアですね。直近3四半期でも伸び率は加速しています。文句なしです。「◯」です。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

※YoY = year over year(前年同期比)

Q4-2019:$69.6M

Q1-2020:$88M(YoY+69%)

Q2-2020:$130M(YoY+86%)

Q3-2020:$138.3(YoY+89%)

Q4-2020:$153.3M(YoY+120%)

Q1-2021:$174M(YoY+98%)

Q2-2021:$204M(YoY+57%)

Q3-2021:$230.7M(YoY+67%)

Q4-2021:$261.78M(YoY+71%)←New!!

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴EPSは「×」、⑵売上は「◯」です。

C(=Current Quarterly Earnings)はEPSがマイナスはインパクト大きく、厳しめに「×」でしょうか。

■ A(=年間EPSの増加、高いROE水準) X

ここでは以下の2つを判定します。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 年間EPSが過去3年連続で増加しているか?

⑵ 企業のROEが最低でも17%を超えているか?

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 年間EPSが過去3年連続で増加しているか?

年間EPSが過去3年連続で増加しているかどうか、増加率が25〜50%以上の銘柄かを見ていきます。2年目のEPSが下がっている銘柄は除外されます。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

FY2020:-$0.46

FY2021:-$1.72

FY2022:-$0.77(アナリスト予想)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

2年目のEPSは下がってしまっています。IPOしたばかりの企業はストックオプション報酬(AFRMの場合Q3)などがあるのでどうしてもEPSl項目は厳しい判定になりますね。「×」です。

⑵ 企業のROEが最低でも17%を超えているか?

ROEが最低でも17%を超えているかどうかをチェックします。

AFRMはそもそも赤字なのでROEは測れません。ここでもひとまず「×」とします。

⑴⑵合わせて、ここではA(=年間EPSの増加、高いROE水準)は「×」とします。

■ N(=新興企業、新製品、新経営陣、正しい株価ベースを抜けて新高値) X

N(=New Products, New Management, New Highs)を見ていきます。

株価が驚くような上昇を見せるには何か新しいもの(収益増加率を加速的に伸ばす原動力)が必要です。

AFRMは非常に市場が伸びているBuy Now, Pay later事業を展開しています。前回の記事で詳しくN(=New Products, New Management, New Highs)については解説していますのでそちらを参考にしてください。

N(=New Products, New Management, New Highs)のファンダメンタルは問題ありませんが、肝心のチャートです。

N(=New Products, New Management, New Highs)は正しい株価ベースを抜けて最高値であるという条件も加わります。チャートを確認しましょう。

以下は9月10日時点のチャートです。

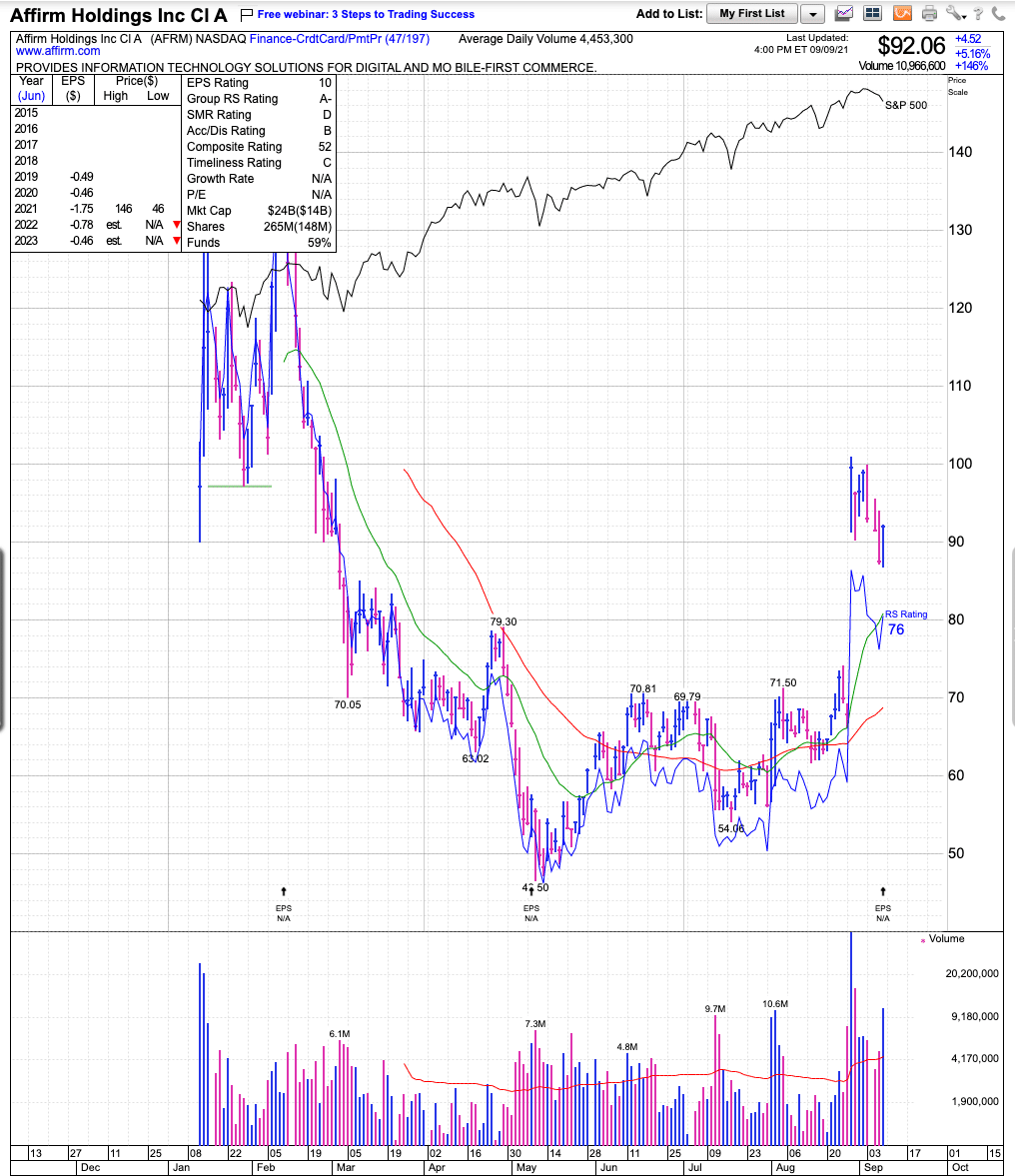

AFRMはIPOして間もないため、マーケット環境に株価が大きく左右されます。8/30に47%の上昇、その後本日の決算発表後にAfter hourで20%ほどの上昇を見せています。

BNPLというトレンドど真ん中銘柄であり、値動きは激しいです。買い場は今かもしれませんが、非常に判断が難しいです。定石通りの動きをするのであれば、最高値の$146.90付近まで株価が上昇するのを待ち、新値をつける前にベースを形成した後に入ることになります。

結論、現時点でAFRMのN(=New Products, New Management, New Highs)は、オニール流に適切に沿った形で考えると「×」です。

■ S(=株式の需要と供給) ◯

S(=Supply and Demand)を見ていきます。

Sは以下の複数項目があります。一つずつチェックしていきます。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 浮動株比率(大企業(米国基準で時価総額100億ドル以上)であれば経営陣が1-3%、中小企業であればそれ以上が望ましい)

⑵ 自社株買いをしている企業かどうか。

⑶ 企業の負債比率が低く推移しているかどうか。

⑷ 直近の出来高(機関の大きい買いが確認できるか)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 浮動株比率(大企業(米国基準で時価総額100億ドル以上)であれば経営陣が1-3%、中小企業であればそれ以上が望ましい)

例えば、発行済株式数が5,000万株ほどの比較的供給量の少ない銘柄ならある程度の買いが入ります(その分リスクも隣り合わせです)。

AFRMの総発行株式は147.58百万株です。

(2021年9月10日時点データ)

AFRMの浮動株の数を見ていきます。

大企業(米国基準で時価総額100億ドル以上)であれば経営陣が1-3%、中小企業であればそれ以上が望ましいです。企業として株価上昇に対する努力への期待度を示します。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

・Shares Outstanding(総発行済株式数):147.58百万株

・Float:(浮動株式数):103.83百万株

・浮動株比率:70.3%

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

AFRMの時価総額は2021年9月10日時点で244.04億ドル(約2.44兆円)なので「大企業」です。

簡易的ではありますが、同社の浮動株比率は65.7%(つまり残りは29.7%)。経営陣が保有している株式比率が1-3%を大きく上回っています。こちらは「◯」です。

⑵ 自社株買いをしている企業かどうか。

上記「財務状況」の項目でも触れましたが、オニール流の「自社株買いをしている企業が望ましい」という点については、 AFRMは満たしていません。アップルやペイパルのように積極的な自社株買いを行う方針は出していません。

「×」です。

⑶ 企業の負債比率が低く推移しているかどうか。

次に、総資本に対する負債比率の低い企業かどうかを見ていきます。

過去2-3年で負債比率が減少していれば、利息支払い費用が削減されEPS向上が見込まれます。

特にIPOしたばかりのグロース株は収益が小さいため、この利息費用のインパクトが大企業に比べて大きいので、しっかり見ておく必要があります。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ 2021年6月30日

総資本:4,866.967 million

負債:2,285.814 million

負債比率:49.7%

■ 2020年6月30日

総資本:1,402.251 million

負債:965.177 million

負債比率:68.8%

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

2年間分しかありませんが、BSが大きくなっているものの負債比率は改善しています。もう一年分見たいこともあり、この項目は「△」にしておきますが、良い兆候ですね。

⑷ 直近の出来高(機関の大きい買いが確認できるか)

最後に、直近の出来高についてです。

(2021年9月10日現在)

2021年2月10日に$146.90の高値をつけ、その後は5月にかけて下落。

安値は5月11日の$46.50です。その後株価は市場環境が改善し回復に向かいました。しかし、7月13日に再度大きな売りが入りました。

7月30日、31日に大きな機関の買いが入ったことが確認できます。これはスクエアのBuy Now, Pay Later事業を展開する「After Pay」社の買収の発表を受け、同じ事業領域であるAFRMの株式にも強い需要が生まれました。

その後、AmzonとAFRMの提携のニュースがありました。

株価は47%上昇。出来高もしっかり伴っています。機関投資家が入っている証拠です。

その後押しが入り、今回の決算が公表されAfter Hourで20%近くの上昇。

2021年8月10日時点でMarket Smithの「Acc/Dis Rating」は「B」です。

Acc/Dis Rating = Accumulation/Distribution Rating(過去13週間における特定の銘柄に対する機関投資家の買い(集積)と売り(分配)の相対的な度合い)

A = 買いが多い

B = ほどほどの買い

C = 買いと売りが同程度

D = 適度な売り

E=売りが多い

今回の決算後の動向(急上昇は機関が入っている確率がかなり高い)も含め、⑷は機関の購入が確認できるので「◯」です。

⑴「◯」⑵「×」⑶「◯」⑷「◯」なので、自社株買いは現実的ではない点も含め、総合判断として「◯」を置きたいと思います。

■ L(=主導銘柄か、停滞銘柄か) X

業界内で最高の業績を記録しているかどうかを測る「L(=Leader or Laggard)」を見ていきましょう。

ここでは業界内上位2-3銘柄に入っているかどうかを判断します。

これは、レラティブストレングス指数が80〜90台かどうかで判断をします。

レラティブストレングス指数とは、ある特定の銘柄の値動きを市場の残りの銘柄の値動きと過去五二週間にわたり比較するものです。 各銘柄に1~99の数値が割り当てられ、高ければ評価が良いと判断されます。

2021年9月10日時点のAFRMのRS Rate76は(8月9日時点は14)でした。急上昇しています。

銘柄検討を実施する大前提となる80の数字を下回っています。一応IBDの業界ランクも確認すると、グループ内23位と冴えません。オニール流ではまだまだこれからと言える銘柄なのかもしれません。

AFRMののL(=Leader or Laggard)は「×」です。

■ I(=機関投資家による保有) ◯

I(=Institutional Sponsorship)を見ていきます。

株価を押し上げるには大きな需要が必要です。投資信託、年金基金、ヘッジファンド、保険会社など。機関投資家に保有されている銘柄であるかどうかが非常に重要になります。

また、その機関投資家は高いリターンを出す優秀な組織体(ファンド)なのか?という点も大切です。

見極め方として、最近の四半期で保有する機関投資家の数が着実に増加しているか、株主数が著しく増加しているか。

また株主となった機関投資家は誰なのかまで詳しく調べます。

「優秀なファンドが大人買いしているか」を満たさなければならないのでかなり高度な判定です。

まずはAFRMの機関投資家保有株数の大まかな直近の動きです。2021年6月末までの動きを見ていきたいところです。1月にIPOしたばかりなので、参考データです。今後、決算発表がある度に、進捗を見ていくことになります。銘柄のメンテナンスというやつですね。株式投資は旅なのです。

順調に増加していますね。BNPLトレンドでどこまで増加するのでしょうか。末恐ろしい銘柄ですね。

(引用:https://fintel.io/so/us/afrm)

以下はMarketSmithで確認できる、AFRMに投資をしている機関投資家(ファンド)の数です。市場の調整があったことから、6月末時点では機関投資家の数は減少しています。その後は増えているはずです。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

Mar-21:299

June-21:245

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

直近の株主は以下の通りです(Yahoo Finance:Holders)。名だたる投資ファンドがAFRM株を保有し続けています。

Top Institutional Holders(機関投資家保有上位)

アクティブファンドの方を詳しく見ていきましょう。

New Economy Fundと、JP Morgan U.S. Equity Fundが新顔です。前回まではトップ10にいませんでした。「優秀なファンド」が直近でAFRMを買っています。前回までの顔ぶれは以下で確認できます。

上記で突出した成績を収めているファンドは以下の通りです。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

□ ファンド名(保有数量順)・・・10year Average Performance(Before Tax)

・Vanguard U.S. Growth Fund・・・19.21%

・Growth Fund Of America Inc・・・15.56%

・Bridge Builder Tr-Bridge Builder Large Cap Growth Fd・・・21.39%(5Y)

・New Economy Fund・・・15.94%

・JP Morgan U.S. Equity Fund・・・16.61%

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

「Growth Fund Of America」は成長株投資家には、もうお馴染みですね。「SQ」「SHOP」「GOOGL」「TSLA」などにも投資をしている非常に優秀なファンドです。各銘柄についてもビジネスモデル概要と決算速報を出していますので目次記事より参考にしてください。

I(=機関投資家による保有) は優秀ファンドに購入されており直近の需給は良いので、「◯」で置きたいと思います。

■ M(=株式市場の方向) ◯

M=Marker DirectionはAFRMに関わらず全銘柄に関わることです。

「強気相場」であればハイパーグロース株を積極的に買っていっても良いとされています。2021年9月10日現在は「確固たる上昇相場」です。

その根拠は週刊レポートで確認してください(毎週末に定期更新)。

米国株式市場:今週の合戦の振り返り!

2021年9月10日時点の株価チャート

7月30日、31日に大きな機関の買いが入ったことが確認できます。これはスクエアのBuy Now, Pay Later事業を展開する「After Pay」社の買収の発表を受け、同じ事業領域であるAFRMの株式にも強い需要が生まれました。

その後、AmzonとAFRMの提携のニュースがありました。

株価は47%上昇。出来高もしっかり伴っています。機関投資家が入っている証拠です。その後押しが入り、今回の決算が公表されAfter Hourで20%近くの上昇。

難しいですね。定石通りの手順を踏むのであれば、もう一段高待って、新高値付近でベース形成後に入っていくことになります。

いずれにせよ、魅力的な銘柄なので今後も引き続き株価値動きを追っていきたいですね。

-FIN-

ここから先は

¥ 400

Amazonギフトカード5,000円分が当たる

この記事が気に入ったらチップで応援してみませんか?