【MARA/米国株銘柄分析】 ビットコインマイニング企業(Marathon Digital Holdings)の概要・ビジネスモデル・今後の株価見通し(将来性/成長性)を決算とCANSLIMの観点から考察。

このマガジンは取り上げた企業の投資を推奨する意図は全くないことを改めて確認いたします。企業の業績チェック、ビジネスモデル、新着ニュースをシンプルに定点観測する読み物です。

「Marathon Digital Holdings Inc(ティッカーシンボル:MARA)」は、米国の「ブロックチェーン・エコシステム」と「デジタル資産の生成」に焦点を当てて、暗号通貨を採掘する(いわゆるマイニング)デジタル資産技術会社です。

MARAってマラソンかい(笑)という感じでしたが、走るどころかビットコインを掘り起こす会社とのことです。

MARAの株価は2020年1月1日〜12月31日で11.86倍(+1,086%)、株価は$0.86→$10.44のテンバガー銘柄となりました。ちなみに、2021年に入り仮想通貨の暴騰モメンタムが発生し、2021年4月20日時点で株価$35.55、YTD+241%のトリプルバガーとなっています。

ちなみに、2021年4月9日に$57.75まで株価が伸びました。とんでもないですね。2020年初頭$0.86からMARAを持っていたら67倍です。1万円買ってたら今67万円。10万円買ってたら670万円。100万円買ってたら6700万円(!!)辛い。

さらにちなみに(笑)、2014年12月23日にAll Time High(過去最高値)の株価$155.680を記録しています。2020年初頭時点の$0.88は当時の株価から99.4%下落しています。なんだこれは。買う気になるはずがない。

今回はそんな仮想通貨の波に乗りに乗って株価暴騰したMARA社の会社概要・ビジネスモデルと今後の「株価」の成長性を決算結果(Q4-2020)とオニールの成長株発掘指標であるCANSLIMの側面から掘り下げていきます。

株式銘柄分析というより、ブロックチェーンとは、マイニングとは?という勉強記事になりそうな気配をすでに感じます。

この記事は秀次郎(Twitterアカウント)が担当者として随時更新していく予定です。中身は目次から知りたいところだけジャンプして読んでください。全部読むのは大変ですし、疲れるので、投資を検討した時に「そういえば」的に活用していただけると有難いです。私自身も活用しています。

MARAの会社概要

-----------------

・企業名:Marathon Digital Holdings(2021年3月1日まではMarathon Patent Group)

・本社:ネバダ州ラスベガス

・設立年月日:2010年

・IPO:2012年2月(NASDAQ Small Cap)

・事業概要:暗号通貨を採掘する(いわゆるマイニング)デジタル資産技術会社(本来は特許関連サービスプロバイダ)

・企業ミッション:ビットコインのエコシステム活性化

-----------------

ベガス本社でビットコインをマイニングする会社を経営。痺れますね。

会社の歴史

■ 創業〜2021年まで:

・2010年2月23日:Verve Ventures, Inc.の名称でネバダ州に設立。

・2011年12月7日:社名をAmerican Strategic Minerals Corporationに変更。ウランとバナジウムの鉱物の探査と開発実施。

・2012年6月:当社は鉱物事業を終了。南カリフォルニアの不動産への投資を開始。

・2012年10月:不動産事業を終了し、知的財産権のライセンス事業を開始。社名をMarathon Patent Group, Inc.に変更。

・2017年11月:Global Bit Ventures, Inc.(GBV、デジタル資産のマイニング会社)との合併契約を締結。

・同年:デジタル資産を採掘するためにカナダにデータセンターを設立。

・2019年9月:SelectGreen Blockchain Ltd.から6000 S-9 Bitmain 13.5 TH/s Bitcoin Antminers(マイナー)の購入を完了。

・2020年5月:M30S+(80TH)マイナーを700台、Bitmain S19 Pro Minersを1,060台購入。採掘速度(ハッシュレート)が約240PH/sに。

・2020年7月:MicroBT社から次世代M31S+ ASIC Minersを700台購入

・2020年8月:ビットメイン社との間で次世代Antminer10,500台(S-19 Pro ASIC Miners)の長期購入契約を締結。

紆余曲折あった会社なんですね。鉱物探査事業や不動産、知的財産権のライセンス事業を営んでいる会社でした。今もライセンス事業は残っていますが、GBVと合併してからはマイニング企業に変身しています。

人生何が起こるかわかりませんね。

CEOの経歴

現在のMarathon DigitalのCEOは、「Merrick Okamoto」氏です。岡本は日本名ですが、日本にルーツがあるかどうかはわかりませんでした。サトシナカモトとか、仮想通貨界隈はなぜか日本名が飛び交います。

「WSJ」によると、以下のような経歴が掲載されています。

------------

・Optex Systems Holdings/会長

・TradePortal.com/社長

・Painewebber & Co/副社長

・Shearson Lehman Brothers/副社長

・Prudential Securities/副社長

------------

大企業社員御用達のプルデンシャル?保険部門ではなく、今は亡き金融部門の副社長だったようです。他は情報がなさすぎて何も書くことがありません。超富裕層は自分の身分をあまり公に出さないっていうあれでしょうか。困りました。

〜茶菓子TIME〜そもそもブロックチェーン/マイニングってなんぞや・・・?

MARAについて話を進める前に茶菓子でも食べながら少しブロックチェーンについて基礎を押さえましょう。

Marathonがマイニング企業ということはわかりましたが、「マイニング」ってなんやねんと私は思いました。なんとなく仮想通貨生み出してるんでしょくらいの認識です。でも、仮想通貨って掘るものなの?へ?という感じです。

しかしこのままでは決算書を見てもチンプンカンプン必至なので、実際に調べてみました。

ビットコイン(BTC)のマイニングとは「取引データを承認する作業」のことで、作業に対する報酬は新しいビットコイン(BTC)で支払われます。大量の石の中から僅かな金などを採掘するのに似ていることから「マイニング」と呼ばれています。(引用:GMOコイン「暗号資産(仮想通貨)のマイニングとは?」)

金を鉱山から掘り起こすようなものではなく、取引データを承認する作業のようです。余計わからなくなってきましたね。ついでに報酬はビットコインで支払われると。ビットコインまみれになってしまいます。

とりあえず、マイニング事業はビットコインを如何に獲得できるかの競争をしているようなものだと思いました。

しかし、これは残念ながら「ブロックチェーン」についての理解が必要になりそうです。

■ ブロックチェーンとは

さて、我々が仮想通貨、ビットコインやイーサリアムが安心して買える理由には、ブロックチェーンが用いられているからです。ブロックチェーンとは、我々みんなで管理する台帳(管理体制を分散)のことを指します。

ブロックチェーンの特徴はわかりやすくいうと以下です。

---------------------

・記録が公開されている

・中央集権的な管理者が不在

・運営コストが低い

・システムダウンしない

---------------------

「ブロックチェーン」とは、ビットコインの中核となる「取引データ」技術のことを指します。取引のデータ(履歴)を「トランザクション」と呼び、そして、複数のトランザクションをまとめたものを「ブロック」と言います。このブロックが連なるように保存された状態が「ブロックチェーン」です。(引用:ブロックチェーンとは?)

トランザクションは「取引データ」、トランザクションを集めたものを「ブロック」とまずは記憶に留めましょう。

---------------------

・トランザクション=取引データ(履歴)

・ブロック=複数のトランザクションをまとめたもの

---------------------

ブロックチェーンはなぜ必要なのか、注目されているのかというと以下のことを可能にするからです。

--------------------

・国際送金(仮想通貨で手数料なしにサクッと世界中に送金)

・SNSなどの個人情報保全(完全プライベート化、Facebookなど中央集権なくなりデータ抜かれない)

・システムダウンしにくい、コストも低い(サーバー代がかからない)

・取引の透明性が高くセキュリティも盤石

--------------------

さて、みんな大好き「仮想通貨」の取引に少し焦点を当てます。

突然ですが、例えば我々の「お金」、日本円は誰が管理をしていますか?

日本政府ですよね。日本政府の一声で、日銀はサクッと円を刷り市場に流通させます。中央集権というやつです。

仮想通貨は我々自身が通貨を管理します。自分達で、データに残すことで証拠を残し合うということです。つまり「自分達で管理できるから日本政府いらんわ」ということです。これは海外でも同じです。非中央集権というやつです。

この仕組みを提供しているのが「ブロックチェーン技術」であり、みんながお互いの通貨を信認供与、管理する形式をP2P、もしくは分散型取引台帳と呼ばれています。

いちいち難しい言葉が多過ぎますよね。

簡単のために仮想通貨に絞って話をしていますが、ブロックチェーンとは「みんなで通貨を管理するための分散型台帳」です。

ここからは、どのようにブロックチェーン技術を用いて通貨に信認を与え、管理しているのかを説明します。

通貨自体を管理する番号は以下のような暗号になります。あれですね、一万円券の透かしみたいな役割を持つ暗号です。

↑仮想通貨の透かし的役割を持つ暗号(ハッシュ値)

この暗号は誰でも確認できます。つまり、世界中の全ての取引が誰でも確認可能となります。

具体的な取引内容は「ハッシュ関数」によって暗号化されます。「e7e9edbc1fb18c....」といったグジャグジャした文字列がハッシュ関数というわけです。不規則な文字列(ハッシュ値)を生成します。

この取引データを「ブロック」に入れることになります。「ブロック」とは、複数のトランザクションをまとめたものです。

上記の通り、取引データを「ブロック」に入れた結果、ブロック内には以下の3つが存在することになります。

---------------------------------

⑴ 取引データ

⑵ 前ブロックのハッシュ値

⑶ ナンス値

---------------------------------

このナンス値は使い捨ての数字です。

ナンスとは、Number used once(一度だけ使用される使い捨ての数字)の略で、ブロックを生成するときに採掘者(マイナー)によって生成される 32 ビットの数値です。ブロックを生成するためには採掘難易度より小さいハッシュを計算することが必要です。もちろん何度計算してもハッシュ値は同じなのでナンスをどんどん変更させてハッシュ値を変えていき、うまくいくナンスを探すことになります。(引用:ビットコイン(Bitcoin)用語集)

取引データ、前ブロックのハッシュ値、ナンス値を使い新しい取引データのハッシュ値を計算します。

そしてこのハッシュ値がブロックとブロックを繋ぐ(チェーンとなり承認)のです。

■ マイニングとは

ようやくマイニングについてなのですが、マイニングは上記のブロックチェーン技術を用いてビットコインを生成・承認します。

正式にマイニングが何かと言うと、ブロックチェーンの承認作業を行うことで、報酬として新規発行したコインを貰える、というものです。(コイン発行=コイン掘り当てる)

さて、マイニングですが、違う言葉でお伝えすると「ナンス値探しの旅」です。どういうこと?

ナンスとは、Number used once(一度だけ使用される使い捨ての数字)の略で、ブロックを生成するときに採掘者(マイナー)によって生成される 32 ビットの数値です。ブロックを生成するためには採掘難易度より小さいハッシュを計算することが必要です。もちろん何度計算してもハッシュ値は同じなのでナンスをどんどん変更させてハッシュ値を変えていき、うまくいくナンスを探すことになります。

上記の取引データ、直前のハッシュ値、ナンス値の3つを揃え、他ブロックと結合させる際に、一定の制限が存在します。

その制限とは、例えば「ハッシュ値上位の4桁が0000である」というようなものです。(例です)

取引データ、一つ前のハッシュ値、そしてナンス値の3つを掛け合わせ、他ブロックと結合する新たなハッシュ値を生成します。

取引データ、一つ前のハッシュ値は固定なので、ハッシュ値を計算する上でここを変数にできません。ナンス値をいじる必要があります。

このナンス値の数字を探して、制限に引っかからないハッシュ値を生み出すこと。つまりブロックとチェーンを繋ぐ(承認)作業を行う。これを行うことが「マイニング」となります。

マイニング業者は、制限をパスするハッシュ値を生成するために、ナンス値を世界中から探してくるのです。

このナンス値を探し出すことが、とても困難な作業なのです。これを頑張って行う代わりに、見事ハッシュ値を生成できるナンス値を探し出し、条件を満たすハッシュ値を生み出す(パズルを解く=承認)業者がマイニング業者です。

あまりにも掘り起こすのが困難なので、マイニング(採掘)と言われています。

このナンス値を探し当てるには膨大な電気代がかかりますので、新興国にマイニング施設が多く設置されることが多いようです。ナンス値を探し当て、ビットコインを発行できれば、報酬はビットコインが貰えます。

マイニング工場には膨大なコンピューターと冷却装置、非常用電源などが置かれています。

以下はMarathon Digitalのマイニング施設です(モンタナ州)。

Source: Marathonpg.com

主要プロダクト(ビジネス)

Marathonのビジネスは元は米国の特許権関連サービスプロバイダー、データセンター運営を行っている企業です。

個人発明家や企業らの特許および特許権の取得に関する事業運営をしていましたが、2017年よりビットコインマイニングを始めました。ビットコイン自体も積極的に購入もしています。もはやいくらビットコインを支配できるかという競争をしている会社です。

現在の主要事業はBTCの発掘事業。仮想通貨トレンドの波に乗り、株価は高騰。「BTCを発掘する」。これ自体は「ゴールド(金)」を掘り起こす事業を行う金鉱株の操業レバレッジを理解するとわかりやすいと思います。

■ 金鉱株銘柄の操業レバレッジを考えてみよう

金鉱株といえば、バリック・ゴールド(GOLD)ニューモント・マイニング(NEM)、アングロゴールド・アシャンティ(AU)、ハーモニー・ゴールド・マイニング(HMY)などが有名ですね。ハイリターンを狙えるセクターですが、ゴールド自体を買うよりも金鉱株を買う方がリスクが高い点も同様です。

このような産金会社を見る時は「操業レバレッジ」を重点的に見る必要があります。

操業レバレッジは少し聞き慣れない言葉ですがつまりこういうことです。

---------------------------------

■ 平常時:

・採掘コスト:▲10

・金価格:20

・鉱山業者の純利益:+10

■ 金価格が2倍:

・採掘コスト:▲10

・金価格:40

・鉱山業者の純利益:+30(平常時の3倍)

---------------------------------

金価格が2倍になると、鉱山業者の利益は3倍になっています。

ちなみに採掘コストが高ければ高いほどレバレッジは効いてきます。

採掘コストを▲15にした場合、金価格は2倍になり、鉱山業者の利益は5倍になります。

---------------------------------

■ 平常時:

採掘コスト:▲15

金価格:20

鉱山業者の純利益:+5

■ 金価格が2倍:

採掘コスト:▲15

金価格:40

鉱山業者の純利益:+25(平常時の5倍!!)

---------------------------------

あら不思議、コストの高い業者の利益は5倍になっていますね。

利益額はもちろん採掘コストが安い業者の方が大きいです。株式投資家は、採掘コストの高い会社へ投資をする際は金価格上昇に伴うこの操業レバレッジを期待して、株価が上昇をする方に賭けていることになります。

仮想通貨のマイニングコストに関しても、高ければ高いほど、BTC価格が上昇した時にレバレッジが聞き利益が大きくなります。金鉱株銘柄企業とは異なり、報酬はお金ではなくビットコインであることも理解しておきましょう。ボラティリティの高い資産の報酬なので、仮想通貨の価値がなくなれば報酬はゼロ、ということです(ありえませんが)。

ここまで操業レバレッジの話をしておいて申し訳ないのですが、結局はMarathon Digitalのようなマイニング事業はビットコインの「保有数」がKPIになります。

Marathon Digitalは2021年3月15日時点で、254ビットコイン以上を生成・保有しています。このビットコインの時価評価が同社の収益に寄与します。

■ Marathonのマイニング事業のリスク

Marathon Digitalの事業リスクファクターとしては、仮想通貨の時価評価が当然ですがまず挙げられます。価値のなくなるものを生み出しても仕方ないですからね。

また、会社資産の40%以上がデジタル資産(有価証券とみなされるかもしれない、まだ不明)となると「投資会社」と認定される可能性があります。

投資会社としての登録を怠ると事業停止、登録後は事業範囲が狭くなる可能性があり、事業拡大(特定の投資や合弁事業を行う能力が制限される)が困難になる可能性があると10-Kでは述べられております。

マイニングでとても儲かるとはいえ、やはり法規制のところで汗を流さなければならないのは、時流の先頭を走る会社が越えていかねばならぬ壁ですね。投資会社にならないように会社としては当然動いているでしょう。

ちなみに競合企業はライオット・ブロックチェーン(RIOT)です。RIOTについてはまた別の機会で。

業績(Q4/2020決算)

マラソンデジタルは、上記で見てきた通り、主要ビジネスがBTCの採掘を行う企業です。自社HPでは「北米最大級のエンタープライズ・ビットコイン・セルフマイニング企業」としています。

金鉱株と同様、BTCを採掘し、BTC価格が上昇すればするほど、マラソンデジタルの収益は上昇します。

企業決算分析をする上で、最優先で見なければならないのは、「実績(売上高・EPS・来期予想ガイダンス)」が決算前のアナリスト予想をしっかり上回っているかどうかです(ガイダンスを出さない企業もあるので注意)。

-----------------------

※YoY = year over year(前年同期比)

・MARAの2020年4Q決算は、売上$2.6M、YoY+848%増(アナリスト予想:$2.6M)。→◯

・EPSは$-0.08(アナリスト予想$-0.01)→×

・業界で最も効率的なビットコイン採掘機を9万台購入し、Q1-2022までに10.37EX/s(エクサハッシュ・パー・セカンド)の生産能力を持つ採掘機を約103,120台に増強。

-----------------------

■ Revenue(売上高):

Q4-2020:売上$$2.6M、YoY+848%(アナリスト予想:$2.6M)。

売上は暗号通貨のマイニング収入から成っています。

---------------------------------

※YoY = year over year(前年同期比)

Q1-2019:$0.2M

Q2-2019:$0.4M

Q3-2019:$0.3M

Q4-2019:$0.3M

Q1-2020:$0.6M(YoY+157%)

Q2-2020:$0.3M (YoY-19%)

Q3-2020:$0.8M(YoY+163%)

Q4-2020:$2.6M (YoY+843%)

---------------------------------

Q4-2020の売上成長率は凄まじいものを感じます。仮想通貨のバブルを最も感じさせてくれるのはMARAなのではないでしょうか。

常にビットコイン価格と運命共同体で売上が決まるビジネスモデルなので、仮想通貨の未来を信じる人向けの投資であることは間違いありません。

■ EPS(1株当たりの当期純利益):

Q4-2020:(non-GAAP)EPSは$-0.08(アナリスト予想$-0.01)。

売上はアナリスト予想を超えるも、EPSはクリアできていません。

EPS予想は「Yahoo Finance」で取れます。アナリストは保守的に予想を出すため、決算企業はこれを超えなければ市場から好感されません。

(Yahoo Finance:MARA)

2020年を通じたEPSは$0.82(YoY+2.5%)。

過去のEPS(non-GAAP)とYoYの推移は以下の通りです。

---------------------------------

Q1-2019:$ -0.16

Q2-2019:$ -0.09

Q3-2019:$ -0.12

Q4-2019:$ -0.15

Q1-2020:$ -0.12

Q2-2020:$ -0.13

Q3-2020:$ -0.06

Q4-2020:$ -0.08

---------------------------------

まだまだEPSがプラスになっていません。赤字会社ですね。費用項目はマイニング機械の減損などが含まれています。

2020年合計で売上$2.6Mに対し、営業損失が$ -4.96Mとなっています。これは役員報酬が多額です。(Merrick Okamoto氏は2020年に276万ドル など)といっても約3億円程度ですね。売上に比べれば大きすぎるのですが。

企業KPI(採掘機の納入/BTC保有数)

モンタナ州ハーディンにある採掘施設に約4,000台のS-19 Pro ASIC採掘機を納入。4月現在追加で6,300台を納入中。3月末までに10,300台の採掘機がすべて設置され、12,920台の採掘機で約1.4EH/sの電力を供給。

12,920台の採掘機で約1.4EH/sの電力を供給:BTCが56,600ドル(2021年3月12日の価格)の場合、1ヶ月あたり550万ドルの粗利益に相当。

2022年1月31日までに100,500台のマイナーをすべて納品予定(約11.8EH/sの発電を見込む)。BTC価格56,600ドルの場合、約46.3百万ドル/月。

Marathon Digitalは2021年3月15日時点で、254ビットコイン以上を生成・保有しています。このビットコインの時価評価が同社の収益に寄与します。

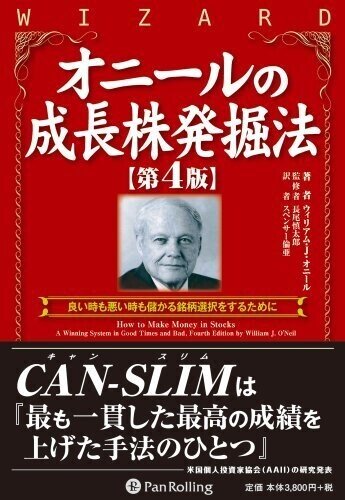

CANSLIM考察

「CANSLIM」は成長株発掘法の著者、ウィリアム・オニール氏の成長株の見極めに用いられる判断指標です。

オニール氏の理念は以下です。

-----------

⑴ CANSLIMを満たすかどうかで真の成長株かどうかを見極める。

⑵ 株価チャートで売買のタイミングを測り大きな利益の獲得を狙う。

-----------

要するに、「ファンダメンタルズ分析と株価チャート」の両輪ということですね。用心深い人だ。

またオニール氏は短期投資・中長期投資などと投資手法を分けず、「正しい銘柄を正しいタイミングで売買する」としています。

短期投資か長期投資かという選択はほぼないはずだ、ということです。

良い銘柄はそもそも売り時を与えてくれず、そのまま何倍株になると言っています。

まずは、CANSLIMを通して、Marathon Digitalはオニールが定義する「成長株」と言えるのかどうかを見ていきましょう。

筆者が行った判定結果は以下の通りでした。

---------------------------------

C:X

A:X

N:X

S:X

L:◯

I:X

M:◯

---------------------------------

ここまで仮想通貨の先端を走っている会社は、「買いでしょ!」と思ってしまいますが、オニール流の銘柄選定法ではそうはいきませんでした。全てが◯の最高の企業を探さなければなりません。

ここまで厳しく銘柄を見るのは、米国株銘柄は6,000以上もあるのだから、最高の銘柄を探すべきである、ということですね。

といってもMARAは仮想通貨の値動き次第で株価が変動しますので、MARAを研究するよりも仮想通貨のファンダメンタルを研究するのが正しいと思ったのは内緒です。

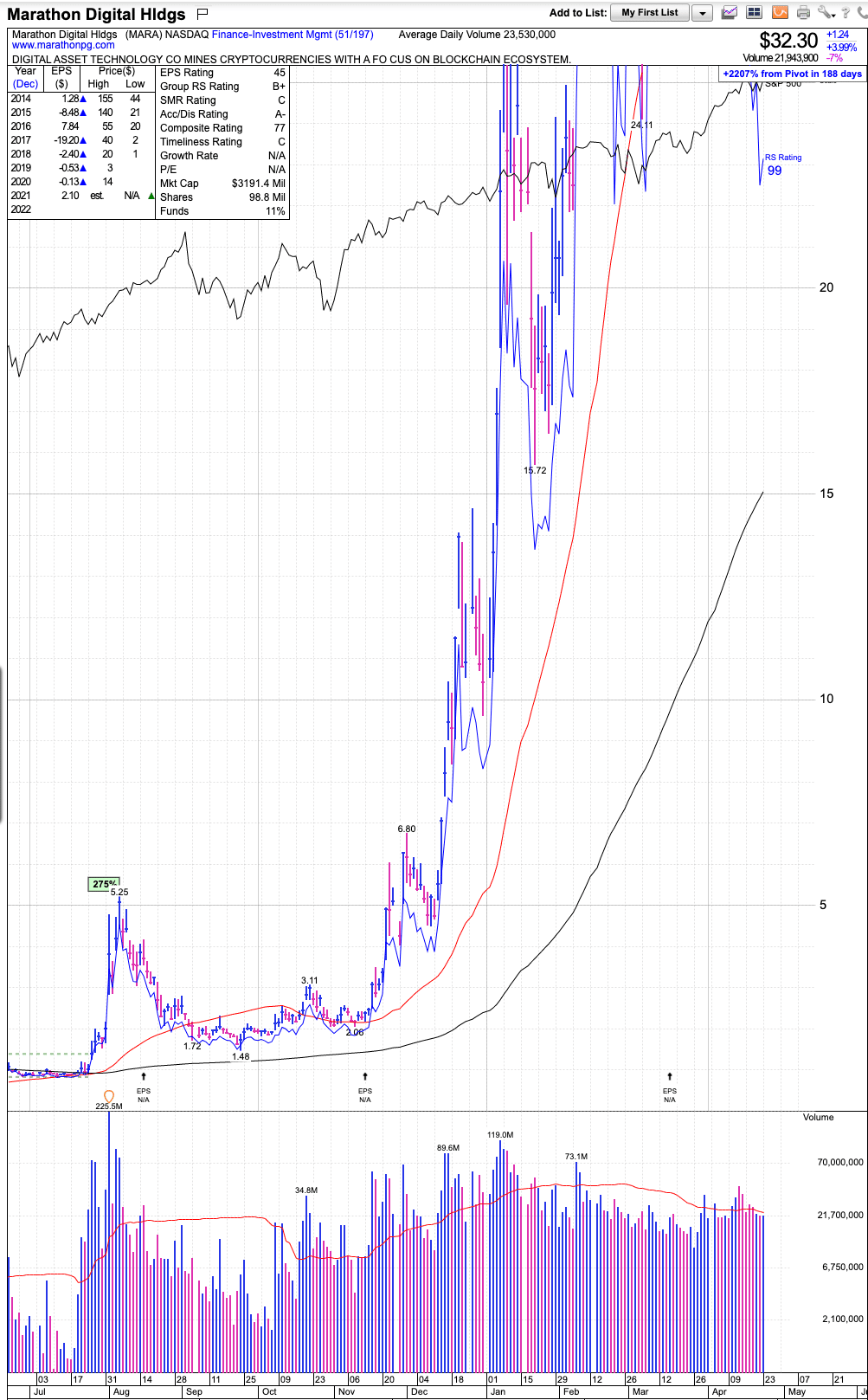

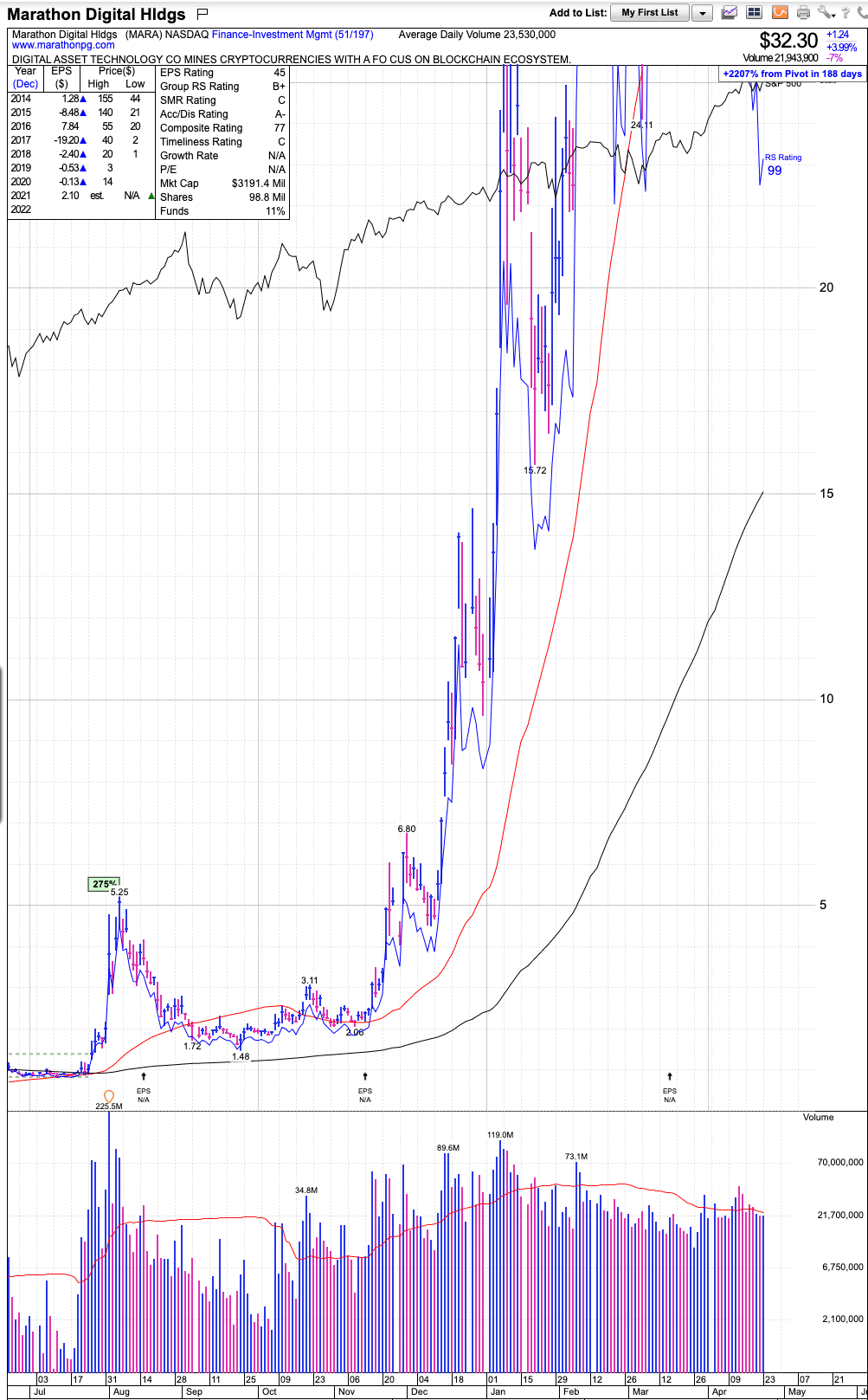

(2021年4月25日時点の株価チャート)

■ C(=当四半期のEPSと売上)X

C(=Current Quarterly Earnings)を見ていきます。

当四半期のEPSが前年同期比で大きな伸び率を示しているかどうかを見ます。

最低目標は25〜30%です。より保守的に見るのであれば40〜500%です。

Marathon DigitalのQ4-20のEPSは赤字でした。前期も赤字です。C(=Current Quarterly Earnings)は「×」です。業態上、CANSLIM判定自体そもそもすべき銘柄なのかどうかすら怪しくなってきました。

■ A(=年間EPSの増加)X

次はA(=Annual Earnings Increase)です。

年間EPSが過去3年連続で増加しているかどうか、増加率が25〜50%以上の銘柄かを見ていきます。

2年目のEPSが下がっている銘柄は除外されます。また、企業のROEが最低でも17%を超えているかどうかをチェックします。

ここでは以下の2つを見ていきます。

-------------------

⑴ 年間EPSが過去3年連続で増加しているか?

⑵ 企業のROEが最低でも17%を超えているか?

-------------------

⑴ 年間EPSが過去3年連続で増加しているか?

Marathon Digitalの過去の年間EPSを見ていきます。

---------------------------------

2017年(参考):$-19.22

2018年:$-2.41

2019年:$-0.52

2020年:$-0.39

---------------------------------

3年連続増加である点は一応「◯」。赤字縮小幅は減少中。

アナリストのコンセンサス予想(2021年4月25日時点)は翌年EPSの上昇を見込んでいます。ただしアナリスト一人の予想なのでほぼ使えない情報です。

2021年:$2.1(YoY+49%)

⑵ 企業のROEが最低でも17%を超えているか?

次にROEです。最低でも17%を超えているかどうかをチェックします。

Marathon Digitalは赤字なのでROEはマイナスです。

EPSは3年で増加しているとはいえ、やはり赤字体質で、来期以降のアナリスト予想も信用できず、ROEはマイナス。A(=Annual Earnings Increase)は、「×」です。

■ N(=新興企業、新製品、新経営陣、正しい株価ベースを抜けて新高値)X

N(=New Products, New Management, New Highs)を見ていきます。

株価が驚くような上昇を見せるには何か新しいもの(収益増加率を加速的に伸ばす原動力)が必要です。

その意味では、マイニングは先進的な技術ではありますが、業界を変えるものかというとどうなのでしょう。すでにマイニング自体に目新たしさはなく、とにかく効率的にビットコインを掘り起こす(承認する)プロセスを実施していくのみですと、N(=New Products, New Management, New Highs)は「×」にしたいところです。

CANSLIMの「N」は株価チャートが正しく形成されたベースから抜け出て新高値をつけ始めた銘柄を買うべきとされていたのでこの点は◯だったでしょう。新高値どころかMARA to the Moon状態でしたからね。

仮想通貨市場がコインベースIPOが盛り上がらなかったことを受け暴落していますのでMarathon Digitalの株価も力なく下げています。

N(=New Products, New Management, New Highs)は「×」になります。もはや×のパーフェクトゲームを迎えそうな雰囲気が出ています。

どこかの運用会社のビットコインETFが承認された時点で、Marathong Digitalの株は再度注目されることになると思いますが、それはまだ先の話ですね。

■ S(=株式の需要と供給)X

S(=Supply and Demand)を見ていきます。

Sは以下の複数項目があります。一つずつチェックしていきます。

---------------------------------

⑴ 浮動株比率(大企業(米国基準で時価総額100億ドル以上)であれば経営陣が1-3%、中小企業であればそれ以上が望ましい)

⑵ 自社株買いをしている企業かどうか。

⑶ 企業の負債比率が低く推移しているかどうか。

⑷ 直近の出来高(機関の大きい買いが確認できるか)

---------------------------------

⑴ 浮動株比率

例えば、発行済株式数が5,000万株ほどの比較的供給量の少ない銘柄ならある程度の買いが入ります(その分リスクも隣り合わせです)。

Marathon Digitalの総発行株式は98.8百万株です。

Marathon Digitalの浮動株の数を見ていきます。

大企業(米国基準で時価総額100億ドル以上)であれば経営陣が1-3%、中小企業であればそれ以上が望ましいです。

企業として株価上昇に対する努力への期待度を示します。

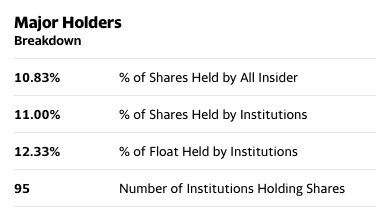

以下はMARAの浮動株比率です。

---------------------------------

・Shares Outstanding(総発行済株式数):98.8百万株

・Float:(浮動株式数):85百万株

・浮動株比率:86%

---------------------------------

MARAの時価総額は2021年4月10日時点で31.91億ドル(約3200億円)なので「中小企業」です。

同社の浮動株比率は86%。浮動株比率が3%を下回っているため、経営陣が株式を十分に保有していることがわかります。仮想通貨に賭ける思いを感じます。

インサイダーも10.83%となっていることが確認できますね。

(2021年4月25日時点)

⑵ 自社株買いをしている企業かどうか?

上記「財務状況」の項目でも触れましたが、オニール流の「自社株買いをしている企業が望ましい」という点については、Marathon Digitalは満たしていません。アップルやペイパルのように積極的な自社株買いを行う方針を出すステージにいません。

⑶ 企業の負債比率が低く推移しているかどうか?

次に、総資本に対する負債比率の低い企業かどうかを見ていきます。

過去2-3年で負債比率が減少していれば、利息支払い費用が削減されEPS向上が見込まれます。

特にIPOしたばかりのグロース株は収益が小さいため、この利息費用のインパクトが大企業に比べて大きいので、しっかり見ておく必要があります。

[2019〜2020年]

[2018〜2019年]

---------------------------------

■ 2020年

総資本:$313,251,239

負債:$1,506,275

負債比率:0.4%

■ 2019年

総資本:$6,619,962

負債:$2,972,290

負債比率:44%

■ 2018年

総資本:$5,194,507

負債:$2,273,633

負債比率:43.7%

---------------------------------

簡易的ではありますが負債比率は2019年から2020年にかけて大きく減少しています。会社に大きく余裕資金ができ、負債が減少していることがわかります。(推測ですが仮想通貨資産の上昇がやはり寄与していると考えます)

⑷ 直近の出来高(機関の大きい買いが確認できるか)

最後に、直近の出来高についてです。

(見難いのでクリックして拡大推奨)

直近3ヶ月は2/8-2/12に集中的に買われ、出来高が大きく上昇。次いで、4/14-16の出来高も急増しており、こちらは連日のMARA株の売りが続きました。

--------------------------

(2月8日)出来高:73.09M 株価前日比:+42.41%

(2月9日)出来高:57.67M 株価前日比:+17.21%

(2月10日)出来高:30.29M 株価前日比:-9.52%

(2月11日)出来高:38.46M 株価前日比:+9.59%

(2月12日)出来高:31.03M 株価前日比:+3.19%

--------------------------

凄まじい上昇です。なぜこんなに買われるのでしょう?

非常にわかりやすいですよね。ビットコインと連動しています。当たり前ですが、連動しています。連動しています。レンドウしています。

暴騰を見せたのも束の間、4/14-16に出来高を伴った株価下落が確認できます。「ぎゃああああああああ」という声が聞こえます。

--------------------------

(4月14日)出来高:23.73M 株価前日比:-15.75%

(4月15日)出来高:35.51M 株価前日比:-1.93%

(4月16日)出来高:14.97M 株価前日比:-7.62%

--------------------------

さて、恒例のビットコイン価格の変動を観戦しにいきましょう。

4月14日にBTCの暴落が始まったのでMARAの下落とドンピシャ。よくやった!

まとめます。自社株買いなし(×)、経営陣が株式を大量に保有している(◯)、負債比率は減少(◯)、直近出来高はBTC次第(たぶんしばらく下火、×)なので、総合的に判断すると、S(=Supply and Demand)は「×」でしょうか。

出来高は機関の買いではなく、個人投機の動きを反映しているものと考えます。小型株は個人の影響も大きくなりますからね。

■ L(=主導銘柄か、停滞銘柄か)◯

業界内で最高の業績を記録しているかどうかを測る「L(=Leader or Laggard)」を見ていきましょう。

ここでは業界内上位2-3銘柄に入っているかどうかを判断します。

これは、レラティブストレングス指数が80〜90代かどうかで判断をします。

レラティブストレングス指数とは、ある特定の銘柄の値動きを市場の残りの銘柄の値動きと過去五二週間にわたり比較するものです。 各銘柄に一~九九の数値が割り当てられ、高ければ評価が良いと判断されます。

2021年4月25日時点のMarathon DigitalのRS Rateは99でした。

銘柄検討を実施する大前提となる80の数字を上回っています。

Marathon Digitalは文句なく、L(=Leader or Laggard)「◯」です。因みに、競合の「RIOT」も99でした。仮想通貨、トレンド性抜群。

■ I(=機関投資家による保有)X

I(=Institutional Sponsorship)を見ていきます。

株価を押し上げるには大きな需要が必要です。投資信託、年金基金、ヘッジファンド、保険会社など。機関投資家に保有されている銘柄であるかどうかが非常に重要になります。

また、その機関投資家は高いリターンを出す優秀な組織体(ファンド)なのか?という点も大切です。

見極め方として、最近の四半期で保有する機関投資家の数が着実に増加しているか、株主数が著しく増加しているか。

また株主となった機関投資家は誰なのかまで詳しく調べます。

「優秀なファンドが大人買いしているか」を満たさなければならないのでかなり高度な判定です。

まずはMarathon Digitalの機関投資家保有株数の直近の動きですがこちらはデータが存在しません。買うわけがないということでしょうか。

参考までですが、以下はMarketSmithで確認できる、Marathon Digitalに投資をしている機関投資家(ファンド)の数です。

--------------------------

Mar-20:8

Jun-20:13

Sep-20:22

Dec-20:43

--------------------------

一応いるみたいですね。一応増えています。

直近の株主は以下の通りです(Yahoo Finance:Holders)。

Top Institutional Holders

Top Mutual Fund Holders

広範な業種に属する米国中小企業株式で構成される「Wilshire 4500 Completion指数」に連動する、みんな大好きバンガード・エクステンデッド・マーケット・インデックス・ファンドなどが入っていますね。

アクティブファンドは、「アンプリファイ・トランスフォーメーショナル・データ・シェアリングETF」が入っています。ファンド形式としてはARK INVESTと同様の業態のファンドです。

同ファンドのパフォーマンスですが、どうせ弱小ファンドだと思っていたところ、凄まじいリターンをあげていました。

1年で約270%、3年で約45%。デジタル関連の投資で成り上がっています。

優秀ファンドかどうかは10年のリターンが見たいところですが、デジタル関連の投資先への千里眼は持ち合わせているように感じます。今後も要チェックや。

いまいち明確に優秀ファンドの購入かどうかは断定できず、I(=Institutional Sponsorship)は「×」という判定になるでしょう。

■ M=(株式市場の方向)◯

M=Marker DirectionはMARA株に関わらず全銘柄に関わることです。

「強気相場」であればハイパーグロース株を積極的に買っていっても良いとされています。

その根拠は週刊レポートで確認してください(定期更新)。

米国大返し〜US Stock Market Magazine

2021年4月25日時点の株価チャート

CANSLIMで銘柄選定ができれば、あとはチャートでタイミングを測るだけです。すでにCANSLIMの判定結果は芳しくありませんが、チャートを一応もう一度見ていきましょう。

上記「S」でも述べましたが、2021年4月に集中的に売られています。これは仮想通貨の下落と一致しています。仮想通貨が「買い」という状況がくればMARA株は買いです。ただし投機です。

今後は現在複数の運用会社が申請しているビットコインETFの承認が見込まれるタイミングで「バイ・ザ・ルーマー(Buy the rumor)」で大きな買いが見込まれます。仮想通貨を買うか、MARA株を買うかという話になると思います。ボラティリティはビットコインよりMARA株の方が値動きを見ると大きそうですね。

以上

ここから先は

¥ 500

この記事が気に入ったらチップで応援してみませんか?