(米国株式市場5月31日〜6月4日)今週の合戦の振り返り!

今週の合戦(米国株式市場)の振り返りをします。

先週の合戦については以下↓↓↓。

注目のZM、CRWDの決算もありました。

それではいきましょう。

1. 今週の合戦の要約

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

・株価4指数は上昇 (エネルギー、不動産、金融といったオールドエコノミーが牽引)

・金曜日の雇用統計を受け現在の米国株式相場ステータスは「Uptrend Under Pressure(上昇相場頭打ち)」から「Uptrend resumes(上昇相場再開)」に引き上げられる。

・5月の結果は予想67.5万人に対して55.9万人と4月に引き続き弱い結果。コロナ前に比べて依然として750万人が失職状態。市場関係者の間でテーパリング早期開始懸念が後退。

・期待インフレ率は下落し10年債利回りも引き続き落ち着いて推移している。

・VIXは下落し年初来最低水準となっておりオプション市場でも投資家は上昇を見込んでいる状態となっている。

・アクティブファンドのポジションは80%と急騰しており、機関投資家も株式市場に戻り始めていることが確認されている。

・決算シーズンは終了し来週は主だった銘柄の決算はない

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

2. 代表指数動向(&強気相場 or 弱気相場判定)

今週は各指数が上昇しました。ナスダック、ラッセル2000は50日移動平均線をお割り込みましたが金曜日の雇用統計発表後に50日移動平均線を回復しています。

5月12日にInvestors Business Dailyは見通しを「Uptrend under pressure」に引き下げていましたが、金曜日の上昇を持って「Uptrend resumes」(上昇相場再開)の引き上げています。

ただ、5月11日以前はConfirmed Uptrendだったことから、まだ確かな上昇相場かどうかを見極めるのは尚早ということです。確かに金曜日は上昇しましたが、出来高が各指数で少なく本格的に機関投資家が動いている様子は見て取れません。

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

・ピンク:NYダウ

・ブルー:S&P500

・グリーン:ナスダック

↓↓↓

(今週の値動き)

以下は年初来の4指数の比較です。ナスダックがやはり非常に弱いですね。ほぼ横ばいというレベル感です。

SP500:黒

ダウ:灰色

ラッセル2000:緑色

ナスダック:赤

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

□ 現在は強気相場?弱気相場?

現在は「Uptrend Under regumes(上昇相場再開)」です。木曜までの「Uptrend under pressure(上昇相場頭打ち)」から引き上げられています。

ただ、5月12日までの「Confirmed Uptrend (確固たる上昇相場)」までは回復していません。

累積売り抜け日はS&P500が6、ナスダックは4。ナスダックは期限切れで水曜日に一つ消えましたが、木曜日の下落で追加され結局変わらずという結果になりました。

(売抜日とは?)

✅前日より出来高が増加し且つ指数が0.2%以上下落する日を売抜日カウント

✅4週間-5週間で3-5日累積でたまると下落懸念が高まる

✅2-3週間という短い期間で売抜日が4日あっても注意が必要。

(注意点)

✅売抜日はカウントから25営業日経過後に消滅。また、カウントした日の終値から5%上昇した時に同じく消滅。

✅フォロースルー日を迎えたら累積売抜日はリセットされる。フォロースルー日とは投資家に有料株を買い戻しても大丈夫なタイミングを教えてくれるものです。

<<フォロースルー日とは?>>

前日比で上昇した日を1日目として、2日目、3日目が直近安値を下回らずに4日目以降に大幅な出来高上昇を伴って急激に上昇した時にフォロースルー日と考える。

3.セクターや個別株の動向(5/28 close to 6/4 close)

NVDA+13.5%、F+7.33%、GM+6.02%、CVX5.28%、CRM+5.16、XOM+4.93%

ABT△5.33%、TSLA△5.04%、

NVDAは決算後から上昇相場が継続していますが、CEOがArmの買収に自信をみせたことで株価の上昇に勢いがつき新高値を取り続けています。一方、TSLAは約6000台のリコールを発表したことを受けて株価が下落しています。

(参照元:finviz)

引き続き昨年度市場を牽引していたハイパーグロース企業は苦しい展開が続いています。ZMやCRWDのようなガイダンスを含めて好決算を出した企業でも軟調に推移しました。

□ セクターETF騰落率 Highlight(1week)

堅調な原油価格を背景としてエネルギー系のETFが力強い動きとなっています。

・(Ishares Msci Brazil ETF) EWZ +9.08%

・( SPDR S&P Oil & Gas Exploration & Production ETF)XOP+ 8.29%

・(Energy select sector SPDR fund)XLE+ 6.99%

□ 業種別 Highlight(1week)

いわゆる、オールドエコノミーといわれるセクターが堅調で、ヘルスケアや情報技術といったハイテクセクターが弱くなっています。

・Energy(エネルギー)+6.20%

・Real Estate (不動産) +3.41%

・Financials(金融)+2.26%

・Consumer Discretionary (一般消費財) △1.82%

・Healthcare (ヘルスケア) △ 1.33%

(参照元:Fidelity)

4. FRB動向

金融相場は金融政策を司る中央銀行によって操作されているといっても過言ではありません。以下はオニールの本に記載されている部分の抜粋です。

(FRBの金利動向に気をつける)

過去を振り返ると、FRBの金利が引き上げられたことがきっかけで弱気相場が始まり不景気に突入した歴史がある。

弱気相場が終わるのは金利が下げられた時が多い。最も簡単で役に立つ金融指標はFederal Fund(FF)レート(政策金利)。

コンピューターによる自動売買や様々なヘッジサービスによってリスクの高い弱気相場で発生する株価の下落から資金を守るために、ポートフォリオの大部分をヘッジするファンドが現れた。金利が急騰する場面は相場が下落しやすい仕組みになっています。

彼の執筆当時は現在のような非伝統的金融政策は行われていませんでした。そのため、現在ではバランスシートの拡大の度合いや長期金利の推移を含めて見ていく必要があります。

□ 今週のHighlight

今週はなんといっても雇用統計に焦点が置かれる一週間でした。

6月3日:前哨戦となるADP雇用統計で強い結果がでて更に史上最高のISM非製造業景況指数がでたことで金利上昇を招き株式市場は下落。

6月4日:雇用統計が発表。予想に比して弱い内容で金利が下落し株式相場を押し上げた。

□ ドットチャートの動き

3月時点でのドットチャートは以下の通りです。現状は2021年での利上げは見込んでいません。次回は今月15日発表となり見通しに変化がないか注目されています。

□ 米雇用統計

FRBが一時的なインフレのオーバーシュートを容認している現状では労働者の本格的な回帰が注目の的となっています。

4月の雇用統計では予想に比して約70万人も低いという衝撃的な結果を受けて金融緩和継続観測が強まり長期金利は下落しました。

5月の結果は予想67.5万人に対して55.9万人と引き続き弱い水準にとどまっています。結果として金利は下落し金曜日の株式市場の上昇の火付け役になりました。

FRBは昨年12月、労働市場の改善に向け「一段の大幅な進展」が見られるまで超緩和的な政策の引き揚げに着手しないと表明しました。

当時、米国の雇用の増加ペースは新型コロナウイルスのパンデミック(世界的大流行)発生前の水準を約1000万人下回っていましたが、5月の結果を含めて、そのあと回復できたのはこの4分の1程度。依然として760万人の雇用が失われたままになっているほか労働参加率もなお低い状況となっています。

優遇しすぎていると話題の失業保険が切れるのが9月であることを考えるとそれまでは軟調に推移する可能性があります。

一方で同時に発表された時間当たり平均賃金の伸びは前月比で0.5%。前月は0.7%だった。

これは前年同月比の伸びでいうと2.0%と前月の0.4%から急拡大しました。レジャー・接客の伸びは1.3%と、3カ月連続で1%を超えています。

飲食・接客業界向けの全米求人情報サイトPoachedjobs.comによると、主任待遇の調理師に支払われる報酬は時給最大30─35ドルとなっています。(サイゼリヤで働いて時給4000円近くもらえるということです)

それでは、この雇用統計の結果を市場関係者がどう見ているかいくつかレポートを参照していきます。

OANDAのシニア市場ストラテジスト、エドワード・モヤ氏は「雇用者数の伸びはやや残念だった」とし、このことはFRBがテーパリング(量的緩和の縮小)着手を急ぐ必要がないことを示していると指摘。「経済にとり悪いニュースは、超緩和的なFRBにとっては朗報となる」と述べた。

ナショナル・バンク・オブ・カナダのエコノミスト、ジョセリン・パケ氏は、5月の伸びを勘案しても米国の非農業部門雇用者数は新型コロナウイルス禍前の水準をなお760万人下回っていると指摘。「米労働市場の回復にはまだ長い道のりが残されている」と語った。

参照:ロイター

クリーブランド地区連銀のメスター総裁は今回の雇用統計を受け、CNBCに対し「堅調な内容だったが、一段の進展を望んでいる」と述べている。

バンク・オブ・アメリカ(BofA)のエコノミスト、ミシェル・メイヤー氏とジョセフ・ソン氏は今回の雇用統計について「FRBがテーパリング(量的緩和の縮小)の実際の開始はまだかなり先になると明確に示しながら、その準備に向け、引き続き極めて慎重に、一歩ずつ進んでいくことを示している」との見方を示した。

FRBは15─16日の連邦公開市場委員会(FOMC)にも、月額1200億ドルの債券買い入れをいつ、どのようにして縮小していくか、討議を開始する可能性がある。ただアナリストの間では、8月26─28日にワイオミング州のジャクソンホールで開かれる経済シンポジウムまで何も決定されず、買い入れペースの実際の変更は来年まで実施されないとの見方が大勢だ。

参照:ロイター

雇用が期待されたほど速く回復していない一方、インフレが予想以上に上昇していることで、事態が複雑化する可能性がある。これにより、FRBは雇用水準が十分でない中でも、早期の金融引き締めを迫られる恐れがある。5月の雇用統計では賃金が予想より大きく伸びた。将来的に物価圧力が高まる可能性がある。

参照:ロイター

賃金が持続的に上昇した場合、インフレ率はパウエル連邦準備理事会(FRB)議長が想定するような一過性の動きにとどまらず、高進が長引く可能性もある。しかし、エコノミストの間では、FRBが今回の統計を受け政策変更に向けた討議を加速させるとは考えにくく、早急の量的緩和縮小(テーパリング)はあり得ないとの見方が大勢だ。

参照:ロイター

テーパリングを急ぐ必要はないという見解が多くなっています。ただ、インフレに対する懸念もありFRBの金融政策に対する見方は複雑化してるといえるでしょう。

ちなみに雇用統計に対するコメントを行うと発表したバイデン会計も注目されましたが、特段材料視される内容とはなりませんでした。手厚すぎる失業給付に対する批判も沸き起こっています。

バイデン米大統領は4日、底堅い内容となった5月の米雇用統計を「歴史的な進展」と称賛し、「この成功は単なる偶然ではない」と言明した。

しかし、エコノミストの間では労働力不足への不安はなお根強いほか、野党・共和党からは、新型コロナウイルス経済対策の一環として実施されている失業保険給付の上乗せが職場復帰の足かせになっているとの批判も聞かれる。

JPモルガン・チェースのマイケル・フェローリ氏は雇用統計について、「十分に良いと言えるが、目を見張るような内容ではない」と述べた。米50州の半数に当たる25州が今週、週300ドルの失業給付上乗せ措置を9月期限前の打ち切る方針を発表。いずれも共和党が州知事を務めており、バイデン大統領のコロナ対策を反故にしている。

共和党全国委員会(RNC)のマクダニエル委員長は「バイデン大統領と民主党は米国民の再就職を妨げ、いずれ経済を停滞させる」と述べた。

参照:ロイター

□ FRBのバランスシート(BS)拡大・縮小動向

FRBは金利を引き上げる前に、まずはバランスシート(BS)の縮小(テーパリング、資産買い入れプログラムの変更)を実行することを見込まれています。

BSが拡大するということは、市場に流通する資金が増大して、景気を加熱させることに繋がります。現状、FRBのバランスシートはコロナ以降の巡行ペースで拡大を続けています。

(2006/1/22-2021/06/02)

※資産買い入れプログラムについて、現在では米国債を月800億ドル(約8兆4千億円)、住宅ローン担保証券(MBS)は同400億ドルのペースで買い入れています。こちらのペースを下げることを「テーパリング」といいます。

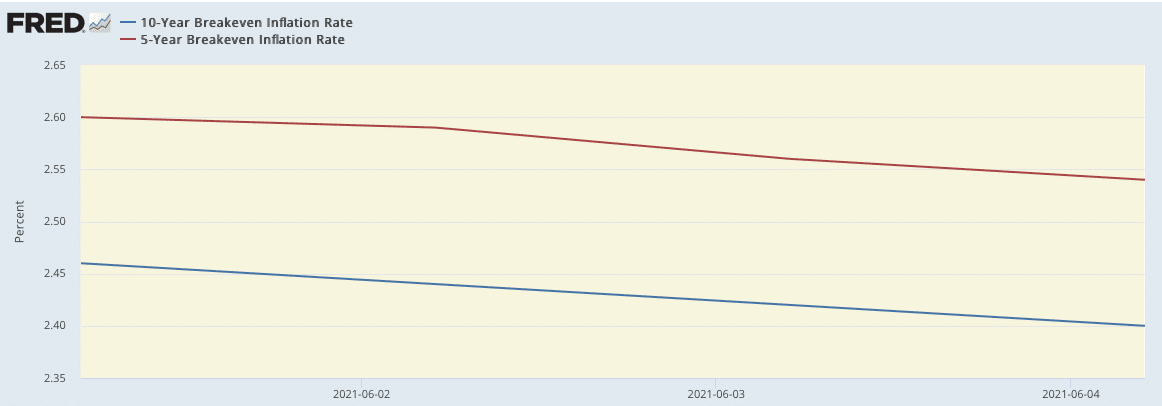

□ ブレイクイーブンインフレ率

ブレイクイーブンインフレ率とは、債券市場が期待するインフレ率を意味します。

この1年間「5年ブレークイーブンインフレ率」と「10年ブレークイーブンインフレ率」は上昇基調で進んできましたが、5月に入り一服感を見せています。

(2020/01/01-2021/06/04)

(2021/05/31-2021/06/04)

市場が期待するインフレ率は下がってきています。経済回復のピークを織り込み切った段階といえるでしょう。FRBが「一時的に」インフレ率は高騰すると考えていた段階が過ぎようとしています。

□ 長期金利(5・10年債利回り)

長期金利の動向は株式市場関係者は非常に注意深く見ています。10年債利回りと株式のバリュエーションはシーソーゲームの関係にあるからです。金利が上がれば(債券が売られれば)株の評価は下がります(あえて、非常に簡易的に表現しています、評価が下がるのはそれだけではありません)。

(2020/01/01-2021/06/4)

2020年3月のコロナショック後から長期金利は低下し、2021年の3月以降、大きく利回りは上昇しました。

直近は落ち着きを取り戻し、一時は1.7%台まで上昇した10年債利回りも、1.5%-1.6%台で落ち着いています。ハイパーグロース株などへはポジティブな状況になりつつあります。

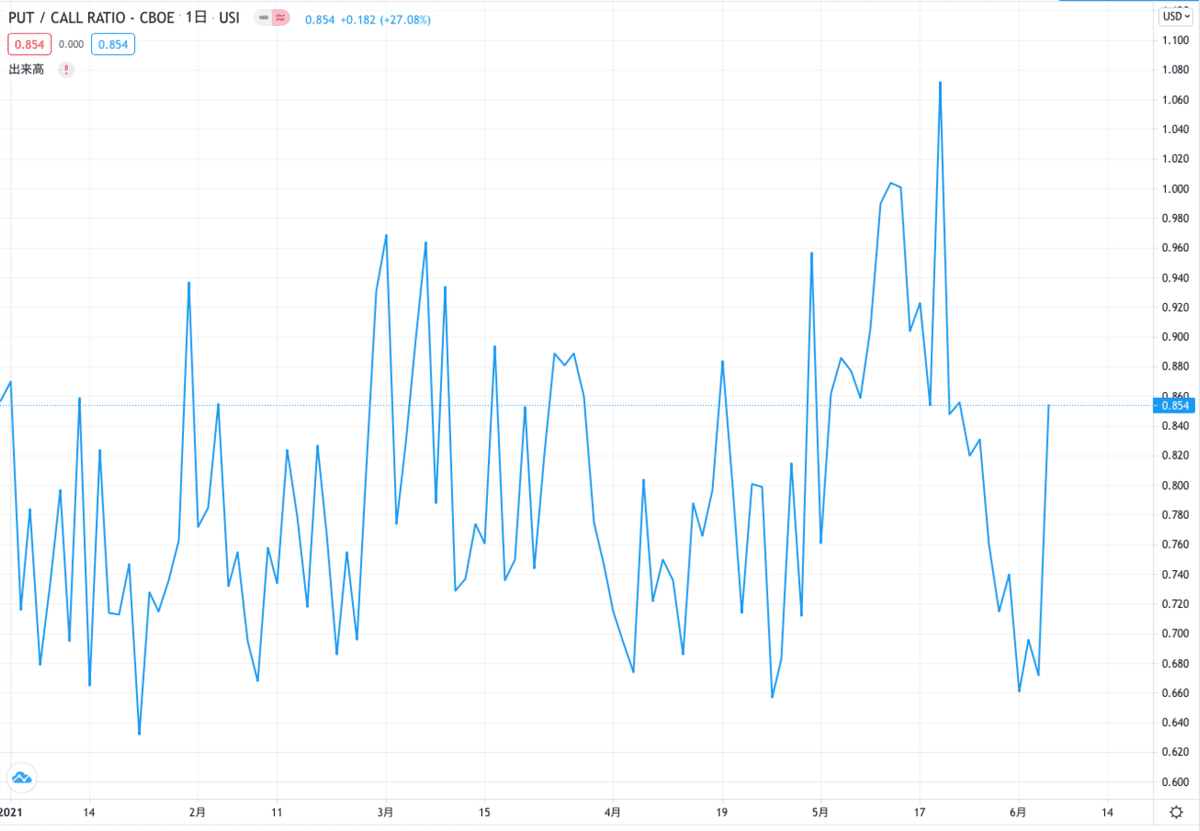

5. プットコールレシオ

ここでは年初来からの比率(%)を観察します。直近の投資家心理を確認。

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

・プット(Put)=投資家が株式相場下落を期待

・コール(Call)=投資家が株式相場上昇を期待

つまりプットコールレシオ が高い数値の場合はオプション市場で下落を見込む投資家が多く、低い時は上昇を見込む投資家が多いことを意味しています。

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

(S&P500指数)

0.85まで今週金曜日の急上昇しています。つまり下落に備えてヘッジしている投資家が増えたことを意味しています。

(ナスダック総合指数)

ナスダックにおPutcallレシオは低い水準で引き続き落ち着いた水準となっています。つまり、上昇を見込んでいる投資家が多いということになります。

6. Volatility index(VIX指数/恐怖指数)

VIXとは市場で取引されている価格から逆算された「株式市場のボラティリティ」のことを指します。

株価指数は上昇時は緩やかに上昇し、下落時は急落します。市場参加者が高いボラティリティを見込んでいるということは、市場に対して不安を抱いていると想像できます。

分かりにくいという方は以下のツイートも参考にしていただければと思います。

今日TLにプットオプションとかコールオプションとかでて混乱した衆も多いと思うがオプションは保険と思えば理解しやすいぞ

— 信太郎🏯投資に挑む天下人 (@nobutaro_mane) May 31, 2021

プットオプション

保険料払う代わりに価格下落しても権利行使価格で売却可能

コールオプション

保険料払う代わりに価格上昇しても権利行使価格で購入可能

VIX指数は株価の先行きにどれほどの振れ幅(ボラティリティー)を投資家が見込んでいるかを示す「株価変動率指数」のうち、米国株を対象にした指数。通常、株安が懸念される局面で上昇し、20を超えると不安心理が高まっていると解釈される。その場合、「株価が今後1年間に約7割の確率で上下20%の範囲で変動する」と投資家が予想していることを示す。 2008年の金融危機の際にVIX指数が80超に上昇して注目を集めた。18年2月と10月にもVIX指数の上昇をきっかけに米国株が下落する場面があった。VIX指数の上昇に連動して機械的な株売りを出す「リスク・パリティ」などと呼ばれるファンドが存在するからだ。(引用:日経新聞)

S&P500指数とNASDAQのVIX指数の推移は以下となります。

(S&P500指数)

VIXが20を超えると危険とされていますが、現状は雇用統計を受けて16.43と年初来で最も低い水準に近づいています。

(ナスダック総合指数)

ナズダックは20以上と高い水準ではありますがVIXと同様に下落基調を継続しています。

両者の過去5年の推移は以下となっています。コロナ前の水準にはまだなってはいませんが、安定して下落基調を維持しています。

青:VIX

赤:VXN(ナスダック)

7. 空売り比率 (Short Volume)

空売り比率・ショートボリュームはNYSE(ニューヨーク証券取引所)で空売りされている株式の数をNYSEの総出来高との割合で示したものです。

この比率が高ければ投資家が市場をネガティブに見ていることが読み取れます。(「空売残」はShort Interestです。ここでは触れません)

特に暴落局面で注視するのが有効で弱気相場が底をつける時というのは空売りの急増を示す数値の上昇が通常二回か三回現れるとオニールは言及しています。

それではまずS&P500指数の空売り比率は以下となります。S&P500指数で最も取引Volumeが多いETFであるSPYで見ていきます。

¥

空売り比率が金曜日に大幅に低下しています。空売りをしかける投資家が大幅に減少しています。

次にナスダックです。ナスダックはVolumeがあるNASDAQ100インデックスに連動するQQQの空売り比率です。SPY同様、空売り比率が金曜日に大幅に減少しています。

8. 機関投資家やアクティブファンドマネージャーの動向

センチメントインジケーターは、個人投資家、機関投資家、海外投資家の過去12か月の株式ポジションと比較したもの。スコアが1を超えていたら、ポジションが増大していることを示し、-1を下回るとポジションが縮小していることを示しています。

今回、センチメントインジケーターは先週から更新されていませんでした。以下は先週のデータとなります。

次にNAAIM Numberです。NAAIM Numberはアクティブファンドの投資動向です。100を超えるということはアクティブファンドがレバレッジをかけていることを意味します。

以下が直近のNAAIM Numberですが今週急速にアクティブファンドが株式市場に戻ってきているのが確認できます。

機関投資家が購入を再開したとみることができるでしょう。

9. 注目経済指標の動向

先週はISM製造業指数、ISM非製造業指数、ADPで強い経済が確認された一方、引き続き弱い雇用統計で経済指標で右往左往しました。

6月15日-16日に行われるFOMCヘ注目が向けられていきます。

10.米国企業決算スケジュール

決算シーズンは殆ど終了しており、主だった銘柄で来週決算の銘柄は殆どありません。

まとめ

最初の内容をまとめると以下となります。

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

・株価4指数は上昇 (エネルギー、不動産、金融といったオールドエコノミーが牽引)

・金曜日の雇用統計を受け現在の米国株式相場ステータスは「Uptrend Under Pressure(上昇相場頭打ち)」から「Uptrend regimes(上昇相場再開)」に引き上げられる。

・5月の結果は予想67.5万人に対して55.9万人と4月に引き続き弱い結果。コロナ前に比べて依然として750万人が失職状態。市場関係者の間でテーパリング早期開始懸念が後退。

・期待インフレ率は下落し10年債利回りも引き続き落ち着いて推移している。

・VIXは下落し年初来最低水準となっておりオプション市場でも投資家は上昇を見込んでいる状態となっている。

・アクティブファンドのポジションは80%と急騰しており、機関投資家も株式市場に戻り始めていることが確認されている。

・決算シーズンは終了し来週は主だった銘柄の決算はない

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄