【MSFT/2021/4Q決算速報】、2021年第4四半期の結果は売上◎、EPS◎、ガイダンス◎。Azureの成長率は50%以上を維持。クラウド事業比率が高まる。CANSLIM定点観測。

(MSFTの会社概要・歴史・ビジネスモデル考察は以下を参照してください。)

株価が右肩あがりに上昇してきている「MSFT」のQ4-2021の結果が出ました。

$MSFT マイクロソフト 4Q決算を発表

— 信太郎🏯オニール流投資で再び天下を狙う (@nobutaro_mane) July 27, 2021

・売上:$46.2B/YoY+21.3%(予想$44.1B)◎

・EPS:$2.17/YoY+48.6%(予想$1.9)◎

・Azure YoY+51%

・以下を含むCommercial Cloud YoY+36%

✔︎Office 365 Commercial

✔︎Azure

✔︎LinkedInの一部

✔︎Dynamics365

✔︎その他のクラウド事業

AH:△0.87% pic.twitter.com/tjh4cZd6lF

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

※YoY = year over year(前年同期比)

MSFTの2021年4Q決算は

・売上$46.2B/YoY+21.3%(アナリスト予想:$ 44.1B)。→◎

・EPSは$2.17/YoY+48.6%(アナリスト予想$1.9)→◎

ガイダンスは以下の通り、前四半期に出したガイダンスと市場予想を大幅に上回る結果を発表

しかし、AAPLに続いてAHは△0.9%

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

1. Revenue(売上高)

Q4-2021:売上$46.2B/YoY+21.3%増(アナリスト予想:$ 44.1B)。

順調の売上高を伸ばしていることが見て取れます。直近4半期で成長率は上昇しています。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

年度末の決算期は6末

Q1-2020:$33.1B (YoY +13.7%)

Q2-2020:$36.9B (YoY +13.7%)

Q3-2020:$35.0B (YoY +14.5%)

Q4-2020:$38.0B(YoY +12.8%)

Q1-2021:$37.1B(YoY +12.4%)

Q2-2021:$43.1B(YoY +16.7%)

Q3-2021:$41.7B(YoY+19.1%)

Q4-2021:$41.7B(YoY+19.1%)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

2. EPS(1株当たりの当期純利益)

Q4-2021:(non-GAAP)EPSは$2.17/YoY+48.6%(アナリスト予想$1.9)

成長率は売上高と同様に上昇基調にあります。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

年度末の決算期は6月末

Q1-2020:$1.38 (YoY +21%)

Q2-2020:$1.51 (YoY +37%)

Q3-2020:$1.40 (YoY +22%)

Q4-2020:$1.46(YoY +6%)

Q1-2021:$1.82(YoY +32%)

Q2-2021:$2.03(YoY +34%)

Q3-2021:$1.95(YoY+39%)

Q4-2021:$2.17(YoY+48%)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

3.MSFTのKPI

MSFTは大きく分けて3つの事業領域に分かれています。それぞれの売上高と営業利益の推移は以下となります。

各事業領域の概要については以下の記事を参照してください。あくまで当記事は決算速報となります。

それでは、それぞれの詳細の推移をみていきましょう。

■:Productivity and Business Processes

法人及び消費者向けの

✔︎ Office

✔︎ Office 365

を主に提供している事業分野です。マイクロソフト Officeとは、ワード、エクセル、PPTなどのビジネス分野で使用頻度の高いソフトウェアをまとめた総称です。

その他には以下の分野が含まれています。

✔︎ Dynamics

✔︎ Dynamics CRM Online

✔︎ LinkedIn

【売上高推移】

【営業利益推移】

売上並びに営業利益率の上昇が加速しています。ただ、前年4Qが凹んでいる反動という側面が強いので継続的な傾向となると考えるのは早計です。

■:Intelligent Cloud

サーバーやクラウド事業を司っている領域です。

✔︎ Azure (市場の注目度高い)

✔︎ Windows Server

✔︎ Enterprise Service

✔︎ System Center

以下をご覧いただければ分かる通り、継続的に安定して成長しています。

【売上高推移】

【営業利益】

AWSと競合しているクラウド事業であるAzureは、このIntelligent Cloudの中に含まれています。徐々に成長率は低下してきているとはいえ50%程度の成長率を引き続き維持しています。(尚、Azureは成長率しか開示されておらず売上高の絶対値は不明です)

■:More Personal Computing

伝統的なOS収入に加えて、SurfaceやXboxなどのより個人に近い分野からくる収益となります。

✔︎ Windows OSのライセンス収入

✔︎ Surfaceなどの携帯端末

✔︎ Xboxなどのゲーミング製品

✔︎ 検索エンジン「Bing」からの広告収益

3つの分野の中では最も成長率が低い分野となります。

【売上高推移】

【営業利益】

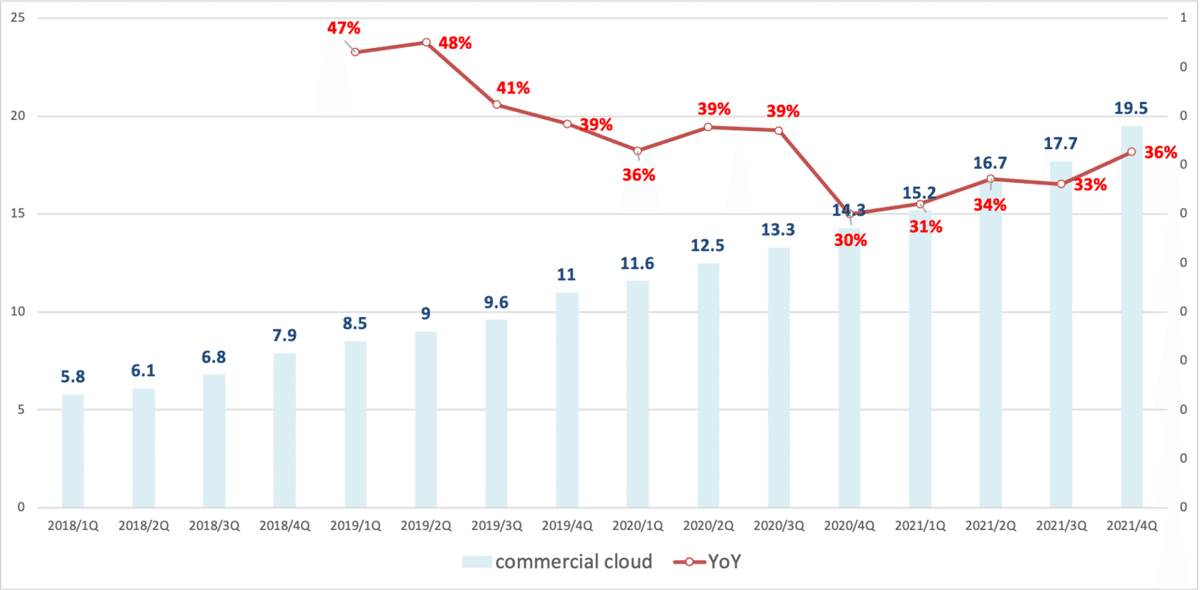

■:Commercial Cloudの売上高と成長率の推移

単純にクラウド事業だけを切り分けた指標としてCommercial Cloudという括りを設けてMSFTは発表しています。

Commercial Cloudは以下の製品やサービスが含まれておるぞ!

・Office 365 Commercial

・Azure

・LinkedInの一部

・Dynamics365

・その他のクラウド事業

![]()

Commercial Cloudは以下の通り右肩上がりとなっています。

また、Commercial Cloudの売上高に占める比率は既に40%を超える水準となっており、今後のMSFTの命運を握るのは間違い無くこの分野といえるでしょう。

4.ガイダンス

MSFTは次のQuarterのガイダンスを毎回だしています。

上記の情報を元に2021年1Qの結果とYahoo financeの予想と横並びで比較したものが以下となります。

アナリスト予想を上回るガイダンスをだしています。これを受けてアナリスト予想も上方修整されることが期待されます。

5. CF (営業CF,投資CF,財務CF)

CFは以下となっています。稼いだ営業CFを投資CFと財務CFで使用しているという状況です。

営業CF:22.7B/前年同期18.7V

投資CF:△10.8B/前年同期△4.5

財務CF:△11.37B/前年同期△12.26B

MSFTは10年以上増配企業で自社株買と配当を継続的に増やし株主還元を実施しています。

総還元性向は70%と水準で推移しています。

6. 財務状況

MSFTの財務状況は安定しています。以下は総負債比率ですが、下落基調にはなっていますが今期は若干ではありますが上昇しています。

7.MSFTをオニール流のCANSLIM分析を行う

CANSLIM分析は成長株投資の神として崇められるオニールが編み出した分析手法です。以下でまとめています。

当マガジンは各銘柄のCANSLIMを定点分析を行っています。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

C:△ → ○

A:○ → ◎

N:◎ → ◎

S: × →△

L:△ → ○

I: △ → ×

M:◎ → ◎

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

2021年7月28日時点のMSFTのInvestors Business Daily上の総合評価は98点と殆ど最高水準となっています。因みに前回観察した2021年6月24日時点でMSFTのInvestors Business Daily上の総合評価は91点でしたので、評価が引き上がっています。

■ C(=Current Quarterly Earnings)○

まずはファンダメンタルで一番重要な「C」です。「C」は直近EPSに関する指標です。直近の成長率は高くCの絶対条件は満たしているのですが、次の四半期以降の成長率が減速することを加味して◎ではなく○としています。

「C」の条件

● 最低条件は前年同期比直近EPS成長率は25%以上

→ 合格

● 強気相場の時は前年同期比直近EPS成長率は40%以上

→ 合格

● 過去10四半期に以前に比しEPS成長率が加速している

→ コロナを機に成長が加速している

● 直近売上成長率は少なくとも25%以上上昇、又は直近直近3四半期で売上増加率が加速していることが最低条件

→ 約20%程度で推移しており満たしていないが直近加速しているので合格

(補足条件)

● 2四半期続けて大幅にEPSが成長

→ 2四半期連続で大幅に成長している

● 翌四半期、翌々四半期も力強い成長が予想されている

→ 翌四半期以降減速が予想されている

● 今後2年間で成長の軌道にのるガイダンスがある

→ 今後の成長率は今年より減速が見込まれている

● 同業他社でEPSの成長率が高い銘柄が少なくとも1つ以上存在

→ Computer Software-Desktop Group競合のADBEも高い成長率

(注意点)

● EPS成長率が66%以上の減少が二四半期続けば危険

→ 問題なし

■ A(=Annual Earnings Increase)◎

次はAです。Aは年間EPSの推移です。以下の通りほぼ完璧に近い水準でみたしているので◎とします。

「A」の条件

● 過去3年連続で年間EPSが増加。EPS Stabilityが25以下

→ 3年連続増加。EPS Stabilityは4以下と抜群の成績を残している。

● 年間EPSの増加率が25%-50%以上の銘柄を選択

→ 年間EPS成長率は39.52%と加速している

● ROEが17%以上(出来れば25%以上)

→ ROEは43%となっており余裕で満たしている

(補足条件)

● アナリストのコンセンサス予想が翌年EPSが上昇すると見込んでいる

→ EPSの上昇を見込んでいるが減速が見込まれている

● 実際のEPSに比べて営業CFが20%以上大きい

→ 満たしている

年間EPSの増加率が低いですが水準としては惜しいレベルなのと、その他がほとんど完璧に近いレベルですので○としています。

【年間EPSの推移】

【営業CF/純利益】

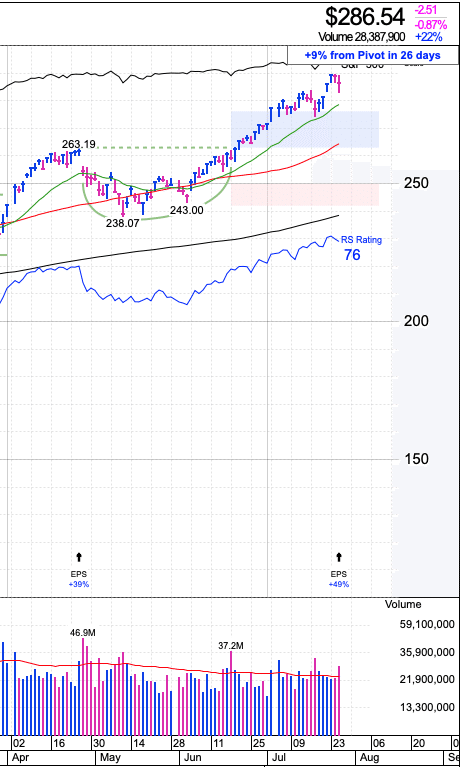

■「N」(=New Products, New Management, New Highs=新興企業、新製品、新経営陣、正しい株価ベースを抜けて新高値)◎

次は「N」です。Nは新しい何かを持っているかということになります。以下の通り全てを満たしており「◎」としています。

「N」の条件

● 成長著しい新興企業

→ 新興企業ではないが2015年から新らしく生まれ変わっている

● 新しい画期的な製品やサービスを提供

→ 比較的新しいAzureが快進撃を満たしている

● 素晴らしい経営陣

→ ナデラ氏就任後に成長が再開しており卓越したCEOであることは疑いの余地がない。

● 正しい株価ベースを抜けて新高値

→ 新高値をとって勢いを増している

MSFTはベースを上抜けて新高値を取っています。チャート的には素晴らしい形となっています。

■ S(=Supply and Demand) △

次は株式の需要と供給についての項目です。自社株買をおこなっているものの、発行済株式数が多いこと、直近上昇時だけでなく下落時の出来高も大きいため△としています。

ただ、「S」は急騰するための条件として必要な項目です。GAFAMのような大型銘柄で、この項目が悪かったから即座に投資対象から外すというのも早計です。

「S」の条件

(供給側)

● 発行済株式数が多い銘柄は上昇しにくい

→ 発行済株式数は75億株と非常に多い(オニールは5億株でも多いとしている)

● 長期間かけて自社株買を継続している企業

→ 自社株買を行なっている

(需要側)

● 株価下落時で出来高が枯れてきているか、上昇時に出来高を伴っている

→ 株価上昇時の出来高が伴っている場合もあるが、下落時も出来高をともなっており混沌としている。

(補足条件)

● 経営陣が発行済株式の1%-3%以上を保有(中小型株なら3%以上)

→ CEOのナデラ氏ですら保有株比率は0.02%となっています。

● 過去2-3年の間に総資本に対する負債率が減少している

→ 減少傾向が継続しているが、今期はわずかに上昇した。

(注意点)

● 過度な株式分割を行う企業は危険

→ 株式分割はおこなっていない。

現在の浮動株数は74億株から考えるとCEOのナデラ氏の保有株である160万株ですら0.02%となっています。

160万株でも250ドルで換算すると約4億ドルつまり約400億円なのでとんでもない金額であることは間違いありません。株価を引き上げるインセンティブは十分にあると評価しても問題ないでしょう。

直近、最高値を取っています。

6月22日にPivotを迎えてから継続的に上昇をしていますが上昇時の出来高がPivotの時以降小さくなっているのと、度々下落する際に出来高が伴っていることは懸念される点ですね。

ただ、上昇によって構築されたポジションを定期的にがつんと消化しながら上昇しているとみると健全と考えることもできます。

■「L」(=Leader or Laggard=主導銘柄か、停滞銘柄か)○

主導株か停滞銘柄かという基準としてLがあります。Lの条件は以下なのですがレラティブストレングスが前回の67から78に上昇しているので○に引き上げます。

「L」の条件

● 業界内で上位2-3位の銘柄を狙う(時価総額ではない)

→ 業界の中で1位

● レラティブストレングス指数が80以上(大化け銘柄の平均は87)

→ レラティブストレングスは78と惜しい水準

(注意点)

● 共振株(=おこぼれ企業)には投資しない

→ おこぼれ企業ではない

● レラティブストレングス指数が60以下の企業に投資してはいけない

→ レラティブストレングスは78

■「I」(=Institutional Sponsorship=機関投資家による保有)△

株価を引き上げるのは機関投資家です。機関投資家の買が確認されているかの条件についてオニールは以下の基準をお伝えしています。機関投資家の投資残高が増えていない点を受けて△としたいと思います。

「I」の条件

● 直近四半期で、株主数が著しく増加しているか?(一番重要)

→ 減少に転じている

● 最近の数四半期で、保有している機関投資家の数が着実に増加しているか?

→ 直近の1月-3月のレポートでは僅かながら減少している。

● 株主となった機関投資家は優秀か?

→ インデックスファンドが多くなっていますが一流ファンドが目をつけている。

過去4四半期の投資しているファンドの数は以下となります。徐々に増えています。著しく増加しているというわけではありません。

Sep-20:7715

Dec-20:7937

Mar-21:8122

Jun-21:8103

一方、保有残高は以下の通りとなります。3末の時点で保有残高は若干少なくなっています。残高は停滞気味ということができるでしょう。

6末においては7月中に集計がなされるので今後が注目です。

【機関投資家】

流石世界有数の企業だけあって機関投資家はバンガードやブラックロックといったインデックスファンドを運用している企業の数が上位を占めています。

では、機関投資家が運用するファンド単位の順位でみると以下となっています。一位は皆さん、大好きなインデックスファンドの雄であるVTI、2位はVOO、3位はSPYとインデックスファンドがずらりと並んでいます。

【ファンド】

ほとんどがインデックスファンドです。アクティブファンドでトップはCapital Groupが運用するGrowth Fund Of America Incとなります。

以下の通り2001年から今まで一貫してS&P500指数を上回るリターンを挙げており、優秀なファンドといって問題ないでしょう。

更に10位のInvestment Company Of AmericaもCapital Groupによって運用されており、こちらもS&P500指数を上回る成績を上げています。

■ M (= Market Direction) ◎

市場全体がUptrendなのかどうかという点は非常に重要になります。

銘柄自体が良くても市場全体の調子が悪いと適切なベースを上抜けたファンダメンタルが良好な銘柄でも上昇しないという事態になります。

Mの条件についてはCANSLIMの目次記事の中でまとめておるぞい!

![]()

2021年7月28日時点のオニールのInvestors Business Dailyの評価はでは「Confirmed Uptrend (確固たる上昇相場)」から「Uptrend under pressure (下方圧力ありの上昇相場)」に引き上げられています。

毎週マーケットレポートを纏めていますので以下のマガジンで定点観察していただければと思います。

ただ、今は中国の株式市場の煽りを受けて若干雲行きが怪しくなってきています。注視が必要となってきているといえるでしょう。