【TSLA/Q1-2021決算速報】米総合エネルギー・テクノロジー企業テスラ、2021年第一四半期の結果は売上◎、EPS◎。市場予想を上回る。CANSLIM定点観測。

このマガジンは取り上げた企業の投資を推奨する意図は全くないことを改めて確認いたします。企業の業績チェック、ビジネスモデル、新着ニュースをシンプルに定点観測する読み物です。

(テスラの会社概要・歴史・ビジネスモデル考察は「【TSLA/米国株銘柄分析】2020年にテスラ株を買えなかった君へ。「テクノキング」率いる総合エネルギー・テクノロジー企業の概要・ビジネスモデル・今後の株価見通し(将来性/成長性)を決算とCANSLIMの観点から考察。」を参照。)

「Tesla, Inc.(ティッカーシンボル:TSLA)」のQ1-2021の結果が出ました。

$TSLA Tesla, Inc.(テスラ)Q1-2021決算:

— 秀次郎@TSLA株のことは 夢のまた夢 (@hidejiromoney) April 26, 2021

売上:$10.389B/YoY+74%(予想$10.29B)◎

EPS:$0.93/YoY+304%(予想$0.79)◎

生産:180,338台/YoY+76%

納車:184,877台/YoY+109%

修正後EBITDA:1.84B/YoY+94%

ベルリン/テキサス新工場建設順調。数年は年平均50%の納車台数増加を見込む。

AH -1.89% pic.twitter.com/KKQzObBnZ3

$TSLA 取り急ぎ

— 秀次郎@TSLA株のことは 夢のまた夢 (@hidejiromoney) April 26, 2021

【TESLA/Q1-2021速報】米総合エネルギー・テクノロジー企業テスラ、2021年第一四半期決算の結果は売上◎、EPS◎。市場予想を上回る。CANSLIM定点観測。https://t.co/EulNCjnOLd

After Hourで株価は下げていますが、その要因になり得るものを↑のツイートにぶら下げる形で情報を集めているのでそちらも参考にしてください。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

※YoY = year over year(前年同期比)

・TSLAの2021年1Q決算は、売上$10.389B/YoY+74%(アナリスト予想:$10.29B)。→◎

・EPSは$0.93/YoY+304%(アナリスト予想$0.79)→◎

ガイダンス=(Q4-2020と同様)2021年以降は年平均50%成長での車両販売台数を見込むと発表。

・生産台数:180,338台/YoY+76%、納車台数:184,877台/YoY+109%

・モデルS/X生産台数は0台、モデル3生産台数は180,338台/YoY+107%

・モデルS/X納車台数は2,030台/YoY-83%、モデル3/Y生産台数は182,847台/YoY+140%

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

2021年第一四半期決算結果

■ Revenue(売上高)

Q1-2021:売上$10.389B/YoY+74%増(アナリスト予想:$10.29B)。

2021年第一四半期のテスラの売上はアナリスト予想もしっかりクリアしました。前年同期比の成長率は加速しています。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ 売上推移

※YoY = year over year(前年同期比)

Q1-2019:$4.541B

Q2-2019:$6.350B

Q3-2019:$6.303B

Q4-2019:$7.384B

Q1-2020:$5.985B(YoY +32%)

Q2-2020:$6.036B(YoY -5%)

Q3-2020:$8.771B(YoY +39%)

Q4-2020:$10.744B(YoY +46%)

Q1-2021:$10.389B(YoY +74%)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

商品構成がモデル「S」、高級SUV「モデルX」から大衆向け「Model3/Y」(テスラとして4、5車種目)へと移行を継続し、平均販売価格が前年同期比 -13%となっています。低価格隊の中国製車両の構成比が高くなりました。(モデルS/Xはアップデートされ2021年より生産・納車拡大予定)

自動車関連売上は以下の通りです。

自動車販売(ブランド力含む)の力強さを感じさせる成長率です。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ 自動車関連売上推移

Q1-2019:$3.724B

Q2-2019:$5.376B

Q3-2019:$5.353B

Q4-2019:$6.368B

Q1-2020:$5.132B(YoY +38%)

Q2-2020:$5.179B(YoY -4%)

Q3-2020:$7.611B(YoY +42%)

Q4-2020:$9.314B(YoY +46%)

Q1-2021:$9.002B(YoY 75%)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

自動車メーカーが規制による罰金を回避すべく、テスラより購入する「クレジット」の推移は以下の通りです。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ クレジット関連売上推移

Q1-2019:$0.216B

Q2-2019:$0.111B

Q3-2019:$0.134B

Q4-2019:$0.133B

Q1-2020:$0.354B(YoY +64%)

Q2-2020:$0.428B(YoY +286%)

Q3-2020:$0.397B(YoY +196%)

Q4-2020:$0.401B(YoY +202%)

Q1-2021:$0.518B(YoY +46%)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ EPS(1株当たりの当期純利益)

Q4-2020:(non-GAAP)EPSは$0.93/YoY+304%(アナリスト予想$0.79)

EPSもアナリスト予想はクリア。EPS予想は「Yahoo Finance」で取れます。アナリストは保守的に予想を出すため、決算企業はこれを超えなければ市場から好感されません。

過去のEPS(non-GAAP)とYoYの推移は以下の通りです。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

Q1-2019:$ -0.57

Q2-2019:$ -0.22

Q3-2019:$0.37

Q4-2019:$0.41

Q1-2020:$0.23

Q2-2020:$0.44

Q3-2020:$0.76(YoY +105%)

Q4-2020:$0.80(YoY +95%)

Q1-2021:$0.93(YoY+304%)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

昨年Q3/Q4-2020の2四半期でも素晴らしい成長を見せましたが、Q1-2021はさらなる成長力を見せています。

■ 営業利益率・調整後EBITDA

Q1-2021の営業利益率は5.7%(Q4-19は4.7%)。調整後EBITDAは1.84B/YoY+94%。

利益効率をしっかりと向上させていますが、クレジット収益、ビットコイン収益を除いた利益率は下がっているとのことで、株価がAfter Hourで下がっているという見解もあります。

■ フリー・キャッシュフロー

Q1-2021のフリーキャッシュフローは$0.293B。前年同期のFCは$-0.895B。

Q3-2020は1.395B、Q4-2020は1.868Bと順調でしたが、大幅に下がっています。Q4-2019のFCは1.013B、Q1-2020は$-0.895Bと毎年1QにFCが悪化する傾向にあります。

今回はBTC投資$1.5Bも影響(投資CF)。

Q1-2021の営業CFが$1.641B、Q4-2020は$3.019B、Q1-2020は$-0.44B。

株価はAfter Hourで-1.5%となっていますがこれが多少嫌気されているのでしょうか。こちらは通年で見ていきたいところです。

企業KPI

■ 生産台数・納車台数

現在のテスラで最も重要な指標は「生産台数」と「納車台数」です。これは自動車会社を分析する上ではマストです。トヨタ自動車の分析をする上でも真っ先にこの指標を見にいくべきです。

Q1-2021のモデルS/Xの生産台数は0台(モデルアップデート中)。納車台数は2,030台(YoY-83%)

モデルY/3の生産台数は180,338台(YoY+76%)。納車台数は182,847台(YoY+109%)。

合計の納車台数は事前プレスリリースで184,800と発表されていましたが、Q1-2021は184,877台と業績が上振れしました。

モデルY/3の生産台数、納車台数をしっかり伸ばしており、自動車カンパニーとしての成長は著しいものと判断できます。

後続でモデルS/X Plaid(アップデート)の生産・納車も2021年に拡大予定ですのでさらなる飛躍が期待できます。

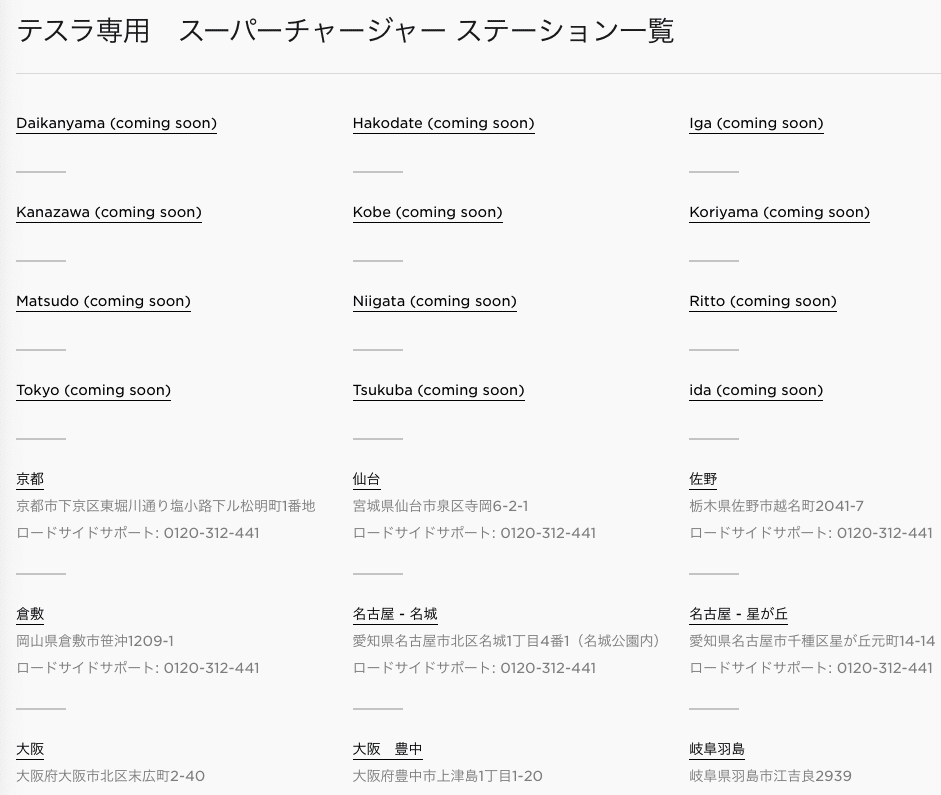

■ スーパーチャージャーステーション・チャージコネクタの数

Q1-2021のスーパーチャージャーステーションの数は2,699ヶ所、YoY+41%。

スーパーチャージャーコネクタの数は24,515でYoY+45%です。

日本ではまだステーションは28ヶ所です。世界全体の1%。これはQ4-2020から変化はありません。代官山、神戸、金沢など12箇所にステーション開設中。

■ 太陽光発電システム導入ボリューム/エネルギー貯蔵システム導入ボリューム

太陽光発電システム導入ボリューム(Solar deployed (MW))は92(YoY+163%)。

エネルギー貯蔵システム導入ボリューム(Storage deployed (MWh) )は445(YoY+71%)。

自動車事業以外も順調に伸びていますね。エネルギー貯蔵システム導入ボリュームは毎年年後半に向け導入が増加する傾向があります。

財務状況(在庫水準/資本配分/自社株買い/M&A)

■ グローバルベースでの在庫台数

自動車在庫供給日数(新車の期末在庫を四半期の販売台数で割って75日の取引日で算出した供給日数)は2020-2021年は以下の推移となっています。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

Q1-2020:25日

Q2-2020:17日

Q3-2020:14日

Q4-2020:11日

Q1-2020:8日

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

自動車企業は市場の需給をしっかり読み、在庫が積み上がらないよう可能な限り正確に生産台数を計画する点が肝です。

2020年のQ1、Q2は新型コロナの影響で一時的に在庫が積み上がりましたが在庫レベルは縮小。昨年はコロナ禍で急激な需要の減退、増加でサプライチェーンマネジメントが問われる年でしたが、しっかりと乗り越え自動車産業でお馴染み「ジャスト・イン・タイム」がしっかりしています。

※在庫増加=倉庫費用が嵩み、製品も劣化=安値で買い叩くか処分に迫られ利益率が圧迫されてしまいます。在庫が増加するということは、企業が想像した以上に需要が減少していることの裏返しでもあります。

テスラの需給マネジメントは今回のような特殊ケースも沈静化しており、素晴らしいと思います。

■ 資本配分

テスラは2020年に、株高を背景に公募増資を3回行い資金調達を実施しました。

公募増資とは、広く一般の投資家(不特定多数)を対象に株式を新たに発行し資金を調達することです。株式数が増加するということはつまり、既存株主の一株あたりの持分が減少する=EPSは縮小してしまう動きです。

2021年に入ってから、公募増資の動きはありません。

■ 設備投資額

Q1-2021時点で$1.35Bとなっています。昨年同期は$0.456Bですので、2.9倍となっています。Q4-2020は$1.15Bでした。設備投資額が大きくなっています。

テスラの成長戦略の肝となる現地生産・現地配送。

これを実現すべく、ベルリンギガファクトリー(新型モデルSの最初の納入が間もなく開始)、上海ギガファクトリー(Tesla Semiの納入も2021年に開始予定)建設中。すでに建物内に機械の搬入を開始しており順調。サイバートラックに関する見解はなし。

ビットコイン投資(Purchase of digital assets)が$1.5B。$0.272Bを売却済み。

ガイダンス

今回も明確なガイダンスはありませんでしたが、納車台数は今後数年で年平均50%増の伸び続く見通しとの発表でした。WebCastを確認した上で更新します。

CANSLIM定点観測

ここでは、以前にCANSLIM判定を行った2020年第四四半期からアップデートがあった部分を付け足していきます。

「CANSLIM」は成長株発掘法の著者、ウィリアム・オニール氏の成長株の見極めに用いられる判断指標です。

オニール氏の理念は、①「CANSLIMを満たすかどうかで真の成長株かどうかを見極める。」②「株価チャートで売買のタイミングを測り大きな利益の獲得を狙う。」というものです。CANSLIMを通して、テスラはオニールが定義する「成長株」と言えるのかどうかを見ていきましょう。

因みに、オニール氏の判断指標を使っても、そこには個人の「意思」が入るため必ず株で勝てるということではありません。しかし、株式投資をする上で、最低限どのデータを見るべきか、どのように判断をしていくかといった「型」を身につけられる大きなメリットがあります。

「型」を身につけ、自分の相場観を養い、勝率が高い「自分の型、自分の投資手法」を確立していきましょう。

筆者が行った判定結果は以下の通りでした。CANSLIMは残念ながら満たしていません。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

C:◯

A:X

N:X

S:△

L:◯

I:X

M:◯

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ C(=当四半期のEPSと売上) ◯

C(=Current Quarterly Earnings)を見ていきます。

ここでは以下の2つを判定します。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 当四半期のEPSが前年同期比で25〜30%以上か?

⑵ 売上が25%(または直近3四半期で伸び率が加速)以上伸びているか?

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 当四半期のEPSが前年同期比で25〜30%以上か?

当四半期のEPSが前年同期比で大きな伸び率を示しているかどうかを見ます。

最低目標は25〜30%です。より保守的に見るのであれば40〜500%です。

TSLAのQ1-21のEPSはYoY+304%でした。大幅にクリアしています。

⑵ 売上が25%(または直近3四半期で伸び率が加速)以上伸びているか?

売上が25%(または直近3四半期で伸び率が加速)以上伸びているという条件を見ていきます。

テスラのQ1-2021は売上10.398B、YoY+74%でした。

EPS、売上双方の条件をクリアしているので、C(=Current Quarterly Earnings)は「◯」です。

■ A(=年間EPSの増加) 前回と同様 X

年間EPSの推移を測るものなので、Q4-20から判定に変更はありません。

■ N(=新興企業、新製品、新経営陣、正しい株価ベースを抜けて新高値) 前回と同様 X

Q4-20から判定に変更はありません。新高値を更新した時点で◯となります。

アップデートとしてはベルリンギガファクトリー(新型モデルSの最初の納入が間もなく開始)、上海ギガファクトリー(Tesla Semiの納入も2021年に開始予定)建設中。すでに建物内に機械の搬入を開始しており順調。サイバートラックに関する見解はなし。

■ S(=株式の需要と供給) △

Sは以下の複数項目があります。一つずつチェックしていきます。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 浮動株比率(大企業(米国基準で時価総額100億ドル以上)であれば経営陣が1-3%、中小企業であればそれ以上が望ましい)

⑵ 自社株買いをしている企業かどうか。

⑶ 企業の負債比率が低く推移しているかどうか。

⑷ 直近の出来高(機関の大きい買いが確認できるか)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 浮動株比率

Q4-20から変更なし。Q1-21は公募もありませんでした。◯です。

⑵ 自社株買いをしている企業かどうか?

実施していません。Xです。

⑶ 企業の負債比率が低く推移しているかどうか?

こちらは年間で見る指標です。Q1-21まで財務健全性は高まっているので◯です。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ 2021年第1四半期

総資本:52,972 million

負債:28,507 million

負債比率:53.8%

■ 2020年

総資本:52,148 million

負債:28,418 million

負債比率:54.5%

■ 2019年

総資本:34,309 million

負債:26,199 million

負債比率:76%

■ 2018年(10- Kの数字を引用)

総資本:29,740 million

負債:23,427 million

負債比率:78.8%

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑷ 直近の出来高(機関の大きい買いが確認できるか)

こちらは、本日決算を発表したばかりなので、今日の相場を終えたタイミングで更新します。機関の買いがしっかり入ったのを確認してから株は買っても問題ありません。

まさかのAH-2.5%とか、株価下落してるけどね(笑)

![]()

■ L(=主導銘柄か、停滞銘柄か) ◯

業界内で最高の業績を記録しているかどうかを測る「L(=Leader or Laggard)」を見ていきましょう。

これは、レラティブストレングス指数が80〜90代かどうかで判断をします。

テスラは94なので◯。INVESTORS BUSINESS DAILYでも最高ランクです。

テスラは文句なく、L(=Leader or Laggard)「◯」です。

■ I(=機関投資家による保有) X

I(=Institutional Sponsorship)を見ていきます。

株価を押し上げるには大きな需要が必要です。投資信託、年金基金、ヘッジファンド、保険会社など。

機関投資家に保有されている銘柄であるかどうかが非常に重要になります。

また、その機関投資家は高いリターンを出す優秀な組織体(ファンド)なのか?という点も大切です。

見極め方として、最近の四半期で保有する機関投資家の数が着実に増加しているか、株主数が著しく増加しているか。

また株主となった機関投資家は誰なのかまで詳しく調べます。

「優秀なファンドが大人買いしているか」を満たさなければならないのでかなり高度な判定です。

まずはテスラの機関投資家保有株数の直近の動きです。

(引用:Fintel「Institutional Ownership and Shareholders」)

昨年末まで大きな機関の買いが入っておりました。直近の機関の買いまでは確認できませんが(機関は購入から45日以内にSECに取引記録を提出)、今年に入り爆発的な買いは当たり前ですが、ないことがわかります。

参考までですが、以下はMarketSmithで確認できる、テスラに投資をしている機関投資家の数です。テスラを保有するファンド自体は2021年に入っても増えていることがわかります。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

Mar-20:1,412

Jun-20:1,678

Sep-20:1,969

Dec-20:2,469

Mar-21:2,594

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

直近の株主の異動は(Yahoo Finance:Holders)、「Growth Fund Of America Inc」のシェアが2.77%→2.39%となっています。

テスラ保有筆頭アクティブファンドである「Growth Fund Of America Inc(AGTHX)」の10-year average annual return (%)=14.96%となっています。S&P500の過去30年の換算1yrリターンの10%程度を上回っているため、優秀ファンドです。こちらのファンドのシェアが低くなっている点は少し注意が必要です。

直近四半期(1-3月)で機関投資家の保有数量の増加も見られず、優秀なファンドのシェアも微減しており、厳しく判定するとI(=Institutional Sponsorship)は「X」という判定になるでしょう。

ただし、本日決算を発表したばかりなので、次の決算まで動向を引き続き確認し、データ更新します。

■ M=(株式市場の方向) ◯

M=Marker Directionはテスラ株に関わらず全銘柄に関わることですので、週刊でレポートを作成していますのでそちらを参考にしてください。

「米国大返し〜US Stock Market Magazine」

「強気相場」であれば、グロース株も積極的に投資可能です。4月27日現在は強気相場です。

2021年4月27日時点の株価チャート

こちらは、本日決算を発表したばかりなので、今日の相場を終えたタイミングで更新します。機関の買いがしっかり入ったのを確認してから株は買っても問題ありません。

-以上-

ここから先は

¥ 400

Amazonギフトカード5,000円分が当たる

この記事が気に入ったらチップで応援してみませんか?