【FVRR/2021/2Q決算速報】ファイバー、2021年第2四半期の結果は売上◎、EPS◎。ガイダンス下方修正で予想下回る。CANSLIM定点観測。

(Fiverrの会社概要・歴史・ビジネスモデル考察は「【FVRR】ギグエコノミーの覇権を狙う画期的なマーケットプレイスを運営するファイバー(Fiverr)の株価の今後の見通しをオニール流に分析!」を参照。)

「Fiverr(ティッカーシンボル:FVRR)」のQ2-2021の結果が出ました。

FVRRはいつもマーケットが開く前に決算を出す傾向にあるの。

結論としては、今期の売上とEPSは悠々とクリアするも、ガイダンスが非常によろしくない結果となっておる。

![]()

何か新たなコメント等あれば以下ツイートに頂けますと幸いです。

$FVRR

— 信太郎🏯オニール流投資で再び天下を狙う (@nobutaro_mane) August 5, 2021

2Q決算速報

売上 75.26M/YoY59.69% (予想:74.82M) →◎

EPS 0.19 /YoY 905 (予想:0.1) →◎

Active Buyer 3998M /YoY43%

Annual spend per buyer $226/YoY22.8%

Outlookはリプライ参照 pic.twitter.com/bHehLUjkIl

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

※YoY = year over year(前年同期比)

・FVRRの2021年2Q決算は、売上$75.26M/YoY+59.69%(アナリスト予想:$ 74.82M)。→◎

・EPSは0.19 (アナリスト予想$0.1)→◎

・ユーザー数:3.998thousand /YoY+43%

・ユーザー単価:$226/YoY+22.8%

問題は売上のガイダンスの悪さ。コロナの規制緩和によって顧客数が伸び悩むとの想定のもと事前に発表されていたYahoo financeのアナリスト予想の平均を3Qと通年共に大きく下回り鈍化懸念を示す。

プレでどう反応するか注目

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

1. Revenue(売上高)

Q2-2021:売上$75.26M/YoY+59.69%増(アナリスト予想:$ 74.82M)。

アナリスト予想を超えてポジティブではありますが、明らかに成長率が減速しているのが見て取れます。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ 売上推移

※YoY = year over year(前年同期比)

Q1-2019:$23.7M (YoY 41.9%)

Q2-2019:$25.9M (YoY 40.8%)

Q3-2019:$27.8M (YoY 41.8%)

Q4-2019:$29.5M (YoY 42.6%)

Q1-2020:$34.1M(YoY +43.7%)

Q2-2020:$47.1M(YoY 81.8%)

Q3-2020:$52.3M(YoY +87.8%)

Q4-2020:$55.8M(YoY +89.2%)

Q1-2021:$ 68.3M(YoY +100%)

Q2-2021:$ 75.3M(YoY +59.69%)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

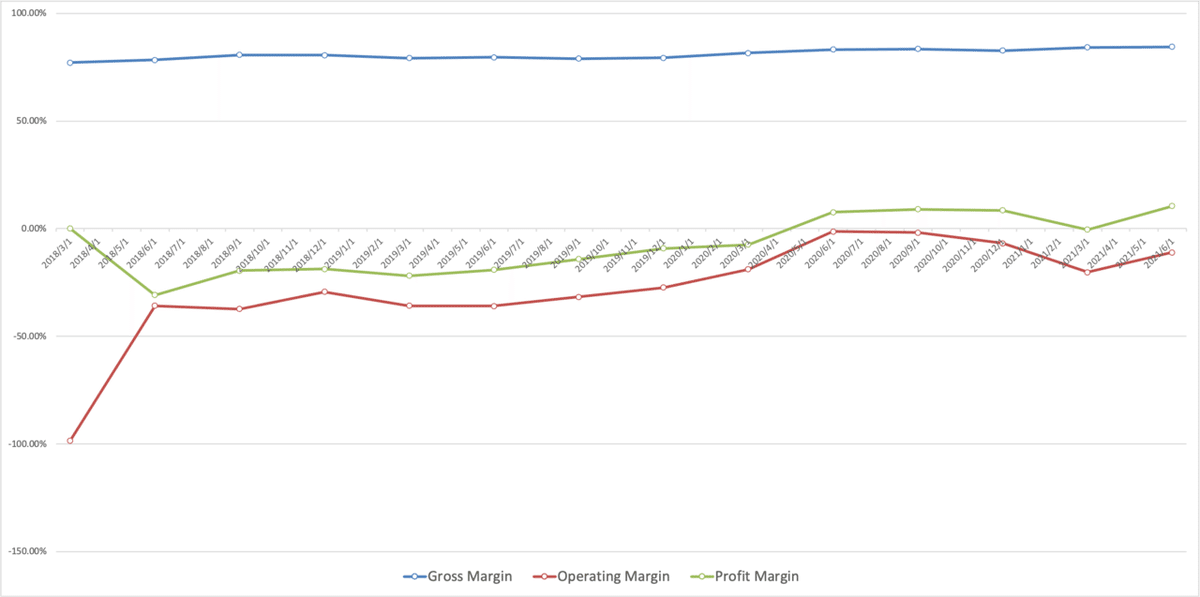

利益率はGross Margin、Operating Margin、Non GAAP profit marginともに改善しています。

2. EPS(1株当たりの当期純利益)

Q2-2021:(non-GAAP)EPSは$0.19(アナリスト予想$0.10)

EPSもアナリスト予想はクリア。EPS予想は「Yahoo Finance」で取れます。アナリストは保守的に予想を出すため、決算企業はこれを超えなければ市場から好感されません。

FVRRは4四半期連続アナリスト予想を凌駕しています。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

Q1-2019:$ 0.2

Q2-2019:$-0.19

Q3-2019:$-0.12

Q4-2019:$-0.08

Q1-2020:$-0.08

Q2-2020:$0.1 (YoY163%)

Q3-2020:$0.12(YoY +200%)

Q4-2020:$0.12(YoY +250%)

Q1-2021:$-0.01 一過性除くと$0.21 (YoY 362%)

Q2-2021:$0.19 (YoY+90%)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

EPSの成長率の推移は以下となります。前期はスーパーボールの広告費という一過性要因で凹みましたが、一過性を除くと+362%ということを考えると今期は減速していることが鮮明となっています。(予想されていたことですが)

ただ、次の項目で説明する通りガイダンスが悪いことを考えると、来期以降のEPSが懸念されます。

3.ガイダンス

FVRRはEPSのファイダンスを出していませんが、売上のガイダンスを出しています。売上成長率は3Qは2Qよりも、通年ベースでも鈍化されることが見込まれ、両方ともYahoo Financeのアナリスト予想を大きく下回っています。

ちなみに1Q発表時点の2021年通年の売上予想は平均$305Mであったことから、ガイダンスが鈍化しています。

ガイダンスでは以下の記載が掲載されています。

当社の21年第3四半期の見通しおよび2021年通年のガイダンスの更新は、ここ数週間に見られたポストCOVIDの新たな効果を反映したものです。世界の多くの地域でCOVID規制が解除され、人々は家の外で過ごす時間が増え、画面を見る時間が減りました。オンラインでの活動が減ることで、新規顧客層の活動は控えめになり、今までの顧客活動は減少します。これに伴い、以下のガイダンスを提供します。COVID-19パンデミックをめぐる継続的な影響や前例のない状況が世界の経済に及ぼす不確実性を考慮し、投資家の皆様には最新のビジネス動向を随時お伝えしていきます。

6末の決算ではガイダンスが非常に重要視されている傾向にあります。このガイダンスはネガティブに取られることが想定されます。

4.企業KPI

FVRRはギグエコノミーの仲介企業なので、サービスの購入者数と支払い単価が重要になります。

4.1買い手の数

買い手の数は3.9M人と順調に上昇してきていますが、成長率が今期腰折れしてきています。

4.2支払い単価

また、サービス購入単価については以下となります。購入単価は順調に伸びてきています。

5.CF (営業CF,投資CF,財務CF)

FVRRのCFは以下となります。依然として営業CFで投資を賄っているというわけではなく、財務CFで調達した資金を投資に充当しているという構造が続いています。

営業CF:15,515M (前年同期 5,238M)

投資CF:△41,747M (前年同期 △37,155M)

財務CF:△10,637M (前年同期 131,194M)

6.財務状況

財務状況は以下となります。FVRRの総負債比率は以下の通りとなっています。60%程度で推移しています。

負債比率が高い場合は支払利息が収益を圧迫していないかが懸念されます。以下はGAAPベースでのPLになります。

営業損失8,344Mに対して、支払利息含めた営業外損が4,944Mとなっており収益の圧迫が見られます。

上記の図をみて、なぜEPSが0.19とプラスなのか疑問に思われた方もいらっしゃると思うので簡単に解説します。

米国株の決算ではSECに提出するGAAPベースでの収益や利益だけでなく、企業が自社の実力と考えるNon GAAPベースの収益をだします。

以下はFVRRのGAAPベースの純損失13,229MからNon GAAPベースの純利益7,854Mに調整していく流れをブレイクダウンしたものです。

各種償却や株式報酬などを除外してNon GAAPを算出しています。

7.CANSLIM定点観測

CANSLIM分析は成長株投資の神として崇められるオニールが編み出した分析手法です。以下でまとめています。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

◎、○、△、×の4段階評価です。

C:○

A:△

N:○→△

S:×

L:×

I: ○ → △

M:△ → ○

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

2021年8月5日時点のPINSのInvestors Business Daily上の総合評価は61点と低い数値になっています。

■ C(=Current Quarterly Earnings)○

まずはファンダメンタルで一番重要な「C」です。「C」は直近EPSに関する指標です。直近の成長率は高くCの絶対条件は満たしているもののガイダンスが悪いことを加味して○としています。

「C」の条件

● 最低条件は前年同期比直近EPS成長率は25%以上

→ 合格(90%成長している)

● 強気相場の時は前年同期比直近EPS成長率は40%以上

→ 合格(90%成長している)

● 過去10四半期に以前に比しEPS成長率が加速している

→ コロナを機に成長が加速しているが今後鈍化が見込まれている

● 直近売上成長率は少なくとも25%以上上昇、又は直近直近3四半期で売上増加率が加速していることが最低条件

→ 59%増加しているが鈍化が懸念されている

(補足条件)

● 2四半期続けて大幅にEPSが成長

→ 前期は一過性の損失でマイナスだった

● 翌四半期、翌々四半期も力強い成長が予想されている

→ 翌四半期以降高い成長率でありながらも減速が予想されている

● 今後2年間で成長の軌道にのるガイダンスがある

→ 今後の成長率は今年より減速が見込まれている

● 同業他社でEPSの成長率が高い銘柄が少なくとも1つ以上存在

→ UPSTも高い成長率を出している

(注意点)

● EPS成長率が66%以上の減少が二四半期続けば危険

→ 問題なし

■ A(=Annual Earnings Increase)×

次はAです。Aは年間EPSの推移です。2021年と2022年の数値は予想ですが、一過性の要因もあり一過性要因もあるとはいえ2021年は前年比でマイナスが見込まれています。更に、ROEは基準を満たしていないことから×とします。

「A」の条件

● 過去3年連続で年間EPSが増加。EPS Stabilityが25以下

→ 2021年は一過性要因もありマイナス成長が予想されている。EPS Stabilityはまだ利益が出始めて日が浅いのでN/Aとなっている。

● 年間EPSの増加率が25%-50%以上の銘柄を選択

→ 年間EPS成長率は今期はマイナスとなることが見込まれている。

● ROEが17%以上(出来れば25%以上)

→ ROEは2%と不合格 (来年ベースだと11.5%)

(補足条件)

● アナリストのコンセンサス予想が翌年EPSが上昇すると見込んでいる

→来年は大きなEPSの上昇を見込んでいる

● 実際のEPSに比べて営業CFが20%以上大きい

→ 満たしている

■「N」(=New Products, New Management, New Highs=新興企業、新製品、新経営陣、正しい株価ベースを抜けて新高値)△

次は「N」です。Nは新しい何かを持っているかということになります。サービスや経営陣は文句ないのですが、株価が下落局面継続ということを加味して△とします。

「N」の条件

● 成長著しい新興企業

→ 2010年にできた比較的新しい企業

● 新しい画期的な製品やサービスを提供

→ まだまだ拡大するギグエコノミーを取り込んでいけるサービス

● 素晴らしい経営陣

→ Micha Kaufmanjは数々の企業を立ち上げる敏腕

● 正しい株価ベースを抜けて新高値

→ 株価は最高値の半値程度に落ち込んでいる(決算を受けてPreで$170)

株価推移は以下となります。最高値の336ドルから下落して立ち直ってきたところで今回の決算で暴落となっています。

■ S(=Supply and Demand) ×

次は株式の需要と供給についての項目です。

「S」はあくまで急騰するための条件として必要な項目です。GAFAMのような大型銘柄で、この項目が悪かったから即座に投資対象から外すというのも早計です。

「S」の条件

(供給側)

● 発行済株式数が多い銘柄は上昇しにくい

→ 2300万株と比較的少ない

● 長期間かけて自社株買を継続している企業

→ IPO後まもなく株式数を増やしている

(需要側)

● 株価下落時で出来高が枯れてきているか、上昇時に出来高を伴っている

→ 下落時にも大きな出来高が伴っており売り枯れが確認できていない

(補足条件)

● 経営陣が発行済株式の1%-3%以上を保有(中小型株なら3%以上)

→ CEOが6%保有しており合格

● 過去2-3年の間に総資本に対する負債率が減少している

→ 60%程度で安定しており減少はしていない

(注意点)

● 過度な株式分割を行う企業は危険

→ 株式分割はおこなっていない。

株式数はIPOして日が浅いので比較的少ないですが、徐々に発行済み株式数を増加させてきています。

また、株価は直近下落する局面でも出来高が大きく、特に今回の決算を受けた暴落では大きな出来高が想定されることから株式の需給という点でも芳しくないですね。

■「L」(=Leader or Laggard=主導銘柄か、停滞銘柄か)○

主導株か停滞銘柄かという基準としてLがあります。業界順位とレラティブストレングスともに満たしておらず×と評価します。

「L」の条件

● 業界内で上位2-3位の銘柄を狙う(時価総額ではない)

→ 業界の中で9位 (Retail-Internet Group首位はSSTK)

● レラティブストレングス指数が80以上(大化け銘柄の平均は87)

→ レラティブストレングスは66と低い水準

(注意点)

● 共振株(=おこぼれ企業)には投資しない

→ おこぼれ企業ではない

● レラティブストレングス指数が60以下の企業に投資してはいけない

→ レラティブストレングスは66でぎりぎりセーフ

■「I」(=Institutional Sponsorship=機関投資家による保有)△

株価を引き上げるのは機関投資家です。機関投資家の買が確認されているかの条件についてオニールは以下の基準をお伝えしています。徐々に機関投資家は増えながらも機関投資家の投資残高が増えていない点を受けて△としたいと思います。

「I」の条件

● 直近四半期で、機関投資家の株主数が著しく増加しているか?(一番重要)

→ ゆるやかに上昇している

● 最近の数四半期で、保有している機関投資家残高が着実に増加しているか?

→ 3末時点で機関投資家の残高が減少している

● 株主となった機関投資家は優秀か?

→ 優秀なファンドによって保有されている

過去4四半期の投資しているファンドの数は以下となります。6末で減少に転じています。

Sep-20:161

Dec-20:214

Mar-21:216

Jun-21:224

一方、保有残高は以下の通りとなります。3末時点で残高が減少しています。(6末については8月中に集計がなされます)

因みにFVRRの上位保有ファンドは以下となっています。

1位のFranklin Custodian Funds-Dynatech Fundについて成績を見ていきましょう。YTDはS&P500指数にまけていますが、長期的にS&P500指数に勝ち続けています。

また2位のMutual Fund Ser Tr-Eventide Gilead Fundについてもみていきましょう。同様にインデックスに対してプラスのリターンを出し続けています。

優秀なファンドが投資しているという点は合格といえるでしょう。

■「M」(=Institutional Sponsorship=機関投資家による保有)○

市場全体がUptrendなのかどうかという点は非常に重要になります。

銘柄自体が良くても市場全体の調子が悪いと適切なベースを上抜けたファンダメンタルが良好な銘柄でも上昇しないという事態になります。

Mの条件についてはCANSLIMの目次記事の中でまとめておるぞい!

![]()

2021年8月5日時点のオニールのInvestors Business Dailyの評価はでは「Confirmed Uptrend (確固たる上昇相場)」となっています。しかし、グロース企業には厳しい環境が続いており◎ではなく○としたいと思います。

毎週マーケットレポートを纏めていますので以下のマガジンで定点観察していただければと思います。