【NET】絶え間ないネットワーク環境を改善する企業「Cloudflaire Inc」(=クラウドフレア)を銘柄分析!売上高、顧客、顧客単価が堅調に増加している2019年IPO企業をビジネスモデル、業績推移に加えてCANSLIM分析を実施。

(このマガジンは取り上げた企業の投資を推奨する意図は全くないことを改めて確認いたします。企業の業績チェック、ビジネスモデル、新着ニュースをシンプルに定点観測する読み物です。)

(全文無料で読めます)

本日は大躍進を続けているクラウドフレアを取り上げようと思います。

まさに快進撃じゃな!

2019年のIPO銘柄の中の勝者であることに間違いわないの!今はハイグロ全般売りの煽りを受けてベースを形成しにかかっておるが。

ただ、正直何をしている企業かわかない。

クラウドフレアの文字列でなんでTickerがNETなんだ!!と疑問に思われてる方も多いことと思います。

ベールにつつまれたクラウドフレアについて事業概要、業績推移、CANSLIMと紐解いておる故、是非ともご覧あれ!

1.会社概要

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

・企業名: Cloudflaire, Inc.(ティッカーシンボル:NET)

・本社:San Francisco

・設立年月日:2009年

・IPO(上場):2019年8月15日(NASDAQ)

・主要事業概要:CDN等

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

2.クラウドフレアの歴史

以下の歴史を見てもらえば分かる通り、セキュリティ企業として元々名をあげておる企業だったんじゃ

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

2009年:インターネット上の不正行為を監視するオープンソースプロジェクト「Project Honey Pot」に携わっていたMatthew Prince、Lee Holloway、Michelle Zatlynの3人によって設立

2011年:ブラックハットのハッキンググループであるLulzSecのウェブサイトにセキュリティサービスを提供したことでメディアに注目。。

2014年:Cloudflareは、非公開の顧客に対してピーク時に毎秒400ギガビットを記録した当時史上最大のDDoS攻撃を緩和。 2014年11月には、独立系メディアサイトを標的とした毎秒500ギガビットの別の大規模なDDoS攻撃から防御。

DDoS攻撃はDos攻撃の進化版です。DoS攻撃とは、1台のコンピューターから攻撃をしてくるサイバー攻撃です。それに対してDDoS攻撃は、複数のコンピューターから一斉にサイバー攻撃をしてくるという違いがあります。そのため、DDoS攻撃は、DoS攻撃よりもさらに膨大なデータが送られてくるようになり、攻撃対象に対して、より過剰な負荷がかかるのです。

参照:NTT

2019年:8月にナスダックにIPO。Cloudflareは、新しいフリーミアムVPNサービスであるWARPを発表

2020年:クラウドフレアは10万人以上の顧客にDNSサービスを提供し、2,500万以上のインターネット資産をカバー。クラウドフレアの共同創業者でCOOのミシェル・ザトリンがPresident(=会長)に就任し、米国の上場テクノロジー企業では数少ない女性presidentの一人となった

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

3.クラウドフレアの経営陣

現在のCEOは共同創業者の一人であるマシュー・プリンスです。

既にビリオネアの仲間入りをはたしています。(約1000億円以上の資産家)

簡単な経歴は以下です。

1996年、ハートフォードのトリニティ・カレッジで英文学とコンピュータ・サイエンスの学士号を取得しました。トリニティ・カレッジ在学中は、「The Trinity Tripod」の編集長、「The Trincoll Journal」の共同設立者、Writing Associateのメンバー、Student Network Administratorの一員、Debate Societyにも所属していました。

2000年にはシカゴ大学で法学博士号を取得し、「The Phoenix Legal Magazine」の編集長、「The Legal Forum Topical Law Review」の編集長も務めました。2009年には、ハーバード・ビジネス・スクールでMBAを取得しています。

参照:Evverybodywiki

米国CEO学びすぎ問題(定期)

東大卒です!なんて恥ずかしくて言えんわいwww

大学名でマウントを取るのは日本のガラパゴス化現象。米国ではどの大学で何を修めたか、そして何個修めたかまでが重要ぞ!!!!(怖い)

日本の高学歴なんて雑魚ですね!

米国の一流CEOは皆んな複数の学士、修士、博士を持っていますね!あー米国エリート殿方の奥になりたいですよ!!ぷんぷん

4.クラウドフレアの事業概要

では肝心のクラウドフレアの事業についてみていこうと思うぞ!

Cloudflareの使命は、より良いインターネットの構築を支援することじゃ!

なるほど!

だから、TickerはNETなんですね!!

本当にざっくりとインターネット使用の環境を改善させ続けることに尽力している企業と捉えればよい!

誰もがインターネットが現在の世界の最も重要なインフラの一つになっていることは疑いないでしょう。

企業は従来、VPN、ファイアウォール、ルーティング、トラフィックの最適化、ロードバランシングなどのネットワークサービスを提供するために、オンプレミス(物理的に存在するという意味です)のデータセンターに配備されたさまざまなハードウェアデバイスに依存してきた。

従来、企業は物理的なサーバーを管理することでパフォーマンスやセキュリティ対策をおこなっていました。しかし、様々なベンダーから提供され、異なる標準規格に基づき、数世代に渡って提供されるこれらの高価なソリューションの購入、統合、管理、更新、および維持に多大な時間を費やしていました。

そこで出てきたのがクラウドじゃ!

クラウドは新興企業が多大なコストを支払ってオンプレミスの設備投資を行う必要性がない点もフレンドリーじゃな。

クラウドフレアは企業がネットワーク層でセキュリティ、パフォーマンス、信頼性に対処するソリューションを提供することを目的として立ち上げられた企業じゃ!

私たちは、世界中のあらゆる規模の企業に幅広いネットワークサービスを提供するグローバルなクラウドプラットフォームを構築しています。

クラウドフレアではネットワークハードウェアの管理や統合にかかるコストや複雑さを解消することが企業の目的です。

IPOした2019年時点でFortune 1,000社のうち約10%がCloudflareの有料顧客となっています。また、インターネット全体では、上位100万サイトの約10%、上位10万サイトの約17%、上位1万サイトの約18%が、有料または無料でCloudflareのプラットフォーム上の製品を少なくとも1つ利用しているとのことです。

クラウドフレアの特徴としては包括的なサービスを提供しているということがいえるかの。

次の項目で説明するがCDNやDNS、データ保管、セキュリティと幅広いサービスを提供しておる。

CDNに特化したFSLYやセキュリティに特化したCRWDとは違い顧客のニーズを包括的に取りに行っているのが大きな特徴といえるぞ!

クラウドフレアでは使いやすく、手頃な価格で提供することを目指しているとしています。新規顧客は最小限の技術的スキルと専門的なサービスを必要とせず、わずか数分で当社のプラットフォームを使い始めることができるという簡単さも売りにしています。

更に顧客がいずれかの製品を導入した後は、通常はワンクリックで他の製品を追加することができるということでアップセルの余地を多分に有しておるのも強みじゃな!

クラウドフレアが提供しているサービスは以下じゃ!

様々な製品を開発するスピリットとしてEarning Callで以下のようにのべられています。

ビジネスの常識では、集中して一つのことをうまくやるべきだと言われています。それは良い会社を作るための素晴らしい戦略ですが、Cloudflareのやり方ではありませんでした。私たちは、単なる優良企業ではなく、より良いインターネットの構築を支援するという使命を果たし、象徴的な企業になることを目指しています。

私たちは、どのようなビジネスでも、他のことを気にせずに接続できるネットワークを構築しています。それは、お客様が必要としているものです。そのためには、さまざまなことを行い、時間をかけてそれらすべてに精通する必要があります。1つ1つの機能がプラットフォームとしての地位を確立していくのです。

よりよいインターネットを構築するためにできることは全てやっていくという気概が素晴らしいですね。

5.クラウドフレアが提供している代表的なサービスの例

クラウドフレアは総合的にクラウドにおけるネットワークサービスを提供しています。そのため上記のようにサービスは多岐にわたり年々増え続けています。

その中でも代表的なサービスについてお伝えしていきたいと思います。

◼️CDN (=Contents Delivery Network)とは?

最も根幹となるサービスがCDNです。CDNといえば1年以上前にマネリテで分析したFSLYが懐かしいですね。

CDNとはユーザーがサイトに早くアクセスできるシステムのことです。

インターネットを利用するユーザーが急激に増加し大容量化する現代、ネットワークの負荷は高まり続けています。サーバーがパンクしたら復旧に時間がかかりますし、大きな機会損失を被ります。

そこでウェブコンテンツが効率的に配信できるように考案されたのがContents Deliverty NetworkつまりCDNです。

CDNとはユーザーから近い場所にキャッシュサーバーを使い、キャッシュサーバーがオリジナルコンテンツに変わってコンテンツを配信することで効率的なコンテンツ配信ができるようにするサービスじゃ!

CloudflaireはS1で以下の通り、広範なネットワークサービスを有していると発表しておる。2019年時点の話ゆえ、今は更に拡大改善しておることが想定されるぞい!

当社のネットワークは、90カ国以上の193都市に広がり、大手ISPやクラウドサービス、企業など、世界中の8,000以上のネットワークと相互接続しています。当社は、先進国のインターネット接続人口の98%、全世界のインターネット接続人口の93%から100ミリ秒以内の距離で事業を展開していると推定しています(参考までに、瞬きは300~400ミリ秒)

CDN企業として以下のサービスを提供しているので、基盤となるのはCDNとみていただけばと思います。

◼️DNS (=Domain Network Server)とは?

DNSとは数値とアドレスを結びつけるシステムのことです。インターネットに接続されているPCはIPアドレスによって区別されています。

このIPアドレスを人間が覚えやすい名前で扱うことができるような文字列がドメイン名であり、IPアドレスとドメイン名の対応づけを行うシステムです。

また、このシステムを提供しているサーバをDNSサーバといいます。クラウドフレア特有というわけではなく一般的なサービスではあります。

◼️ロードバランサとは?

ロードバランサとは過剰なアクセス等を制限するシステムです。ロードバランサーにリクエストを集約して適切にサーバーに振り分けて負荷を分散するシステムです。

ロードバランサ-は主に以下の3つの役割を果たしています。

✔︎ 速度低下の防止

✔︎ ダウンしたサーバーへ情報を送らない

✔︎ サーバーのメンテナンス

◼️サーバーセキュリティ

クラウドフレアはサーバーセキュリティも提供しています。いわゆ今流行りのゼロトラストセキュリティですね。

ゼロトラストとは、エンドポイントとサーバ間の通信を暗号化するとともに、すべてのユーザーやデバイス、接続元のロケーションを“信頼できない”ものとして捉え、重要な情報資産やシステムへのアクセス時にはその正当性や安全性を検証することで、マルウェアの感染や情報資産への脅威を防ぐ新しいセキュリティの考え方です。

参照:野村総研

S1にはクラウドフレアのセキュリテイについて以下のように書かれておった!

クラウドストライクと同じくユーザーの数が多くなればなるほどサービスの質が向上するという仕組みになっておる!

当社の機械学習システムは、お客様のご要望ごとに製品を改善し、セキュリティ、パフォーマンス、信頼性をグローバルに最適化しています。当社のプラットフォームを利用している2,000万を超えるインターネットプロパティ(ドメイン、ウェブサイト、アプリケーション・プログラミング・インターフェース(API)、モバイルアプリケーションなど)は、グローバルなセンサーネットワークを構成しています。このセンサーネットワークは、インターネットの免疫システムのように機能しており、混雑時のルーティングやトラフィック状況に応じた最適化を行い、当社の顧客のいずれかに対するサイバー攻撃のデータを利用して、すべての顧客をよりよく保護しています。これらの洞察を活用して、毎日、サイバー脅威をブロックしており、2019年6月30日に終了した3ヵ月間では、1日あたり平均約440億件のサイバー脅威をブロックしています。

クラウドのセキュリティについては以前CRWDで詳しくお伝えしていますので参考にしていただければと思います。

6.市場規模と占有率は?

現在の市場規模は72B(約8兆円)と想定されていますが、2024年には100B(約11兆円)にまで拡大することが見込まれています。

全てのTAMの中の占有率を定義するのは難しいですが、CDNという広いくくりでみるとクラウドフレアは圧倒的な地位を築いています。

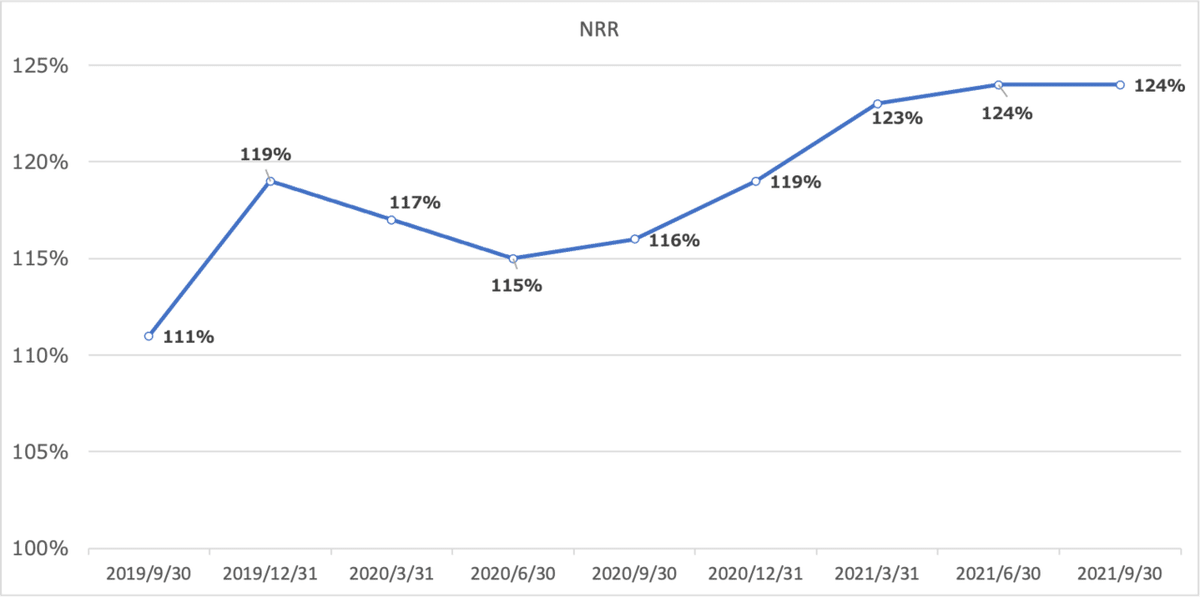

CDNを基盤としながらも、サービスを増やしてアップセルを実現しているのでNet Retention Rateは非常に高い水準を維持しています。

【NRR(=Net Retention Rate)】

既存顧客の売上が前年比でどれほど増減しているかを示す指標です。NRRが100を上回っていれば、契約の延長に加えてアップグレードが行われていることを意味します。

7.クラウドフレアの業績推移

それでは2021年3Qまでのクラウドフレアの業績をみていきたいと思います。

◼️堅調に伸びる売上高

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ 売上推移

※YoY = year over year(前年同期比)

Q3-2020:$114.2M(YoY +55%)

Q4-2020:$125.9M(YoY +50%)

Q1-2021:$138.1M(YoY +51%)

Q2-2021:$152.4M(YoY +53%)

Q3-2021:$172.3M(YoY +51%)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

安定して50%程度の高い成長を継続できておるの!

◼️各種系比率と利益率

ではNon GAAPの営業利益率と純利益率の推移が以下となります。

まだまだ利益がでる水準となっていないことが読み取れます。ようやく損益分岐点を超えてきたという水準ですね。

では、実際何に経費がかかっているのかという点を内訳としているのが以下です。売上高が増えているにも関わらずSales & Marketing比率が一定となっています。

つまり売上を拡大するためにガンガン攻めているということじゃん!成長企業においてはしかるべきアクションじゃと思う!

実際、最新のEarning Callで以下の通りCEOは語っています。

驚異的な成長を遂げることができる限り、私たちは利益を研究開発や販売・マーケティングのマシンに注ぎ込むことができると考えています。

今後数年間は、損益分岐点の真下か真上で推移することが予想されています。私たちは利益を銀行に預けるのではなく、ビジネスに還元し、イノベーションに投資し、より多くのお客様に当社のプラットフォームを利用していただきたいと考えています。

◼️EPSと成長率

最も重要なEPSとEPS成長率は以下となります。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ 売上推移

※YoY = year over year(前年同期比)

Q3-2020:$-0.02

Q4-2020:$-0.02

Q1-2021:$-0.03

Q2-2021:$-0.02

Q3-2021:$0.01

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

ようやく初めて利益がでたという水準でまだ、EPSがぐいぐいと伸びていく水準というわけではないの。

先ほどEarning Callの内容を伝えた通り今後数年間は製品開発とセールスに力をいれるとしておるからEPSがどんどん伸びるのはまだ先のフェーズじゃな。

◼️ガイダンス

ガイダンスは以下となっています。売上成長率は50%程度ですが、引き続きまだ利益を出す水準ではないということですね。

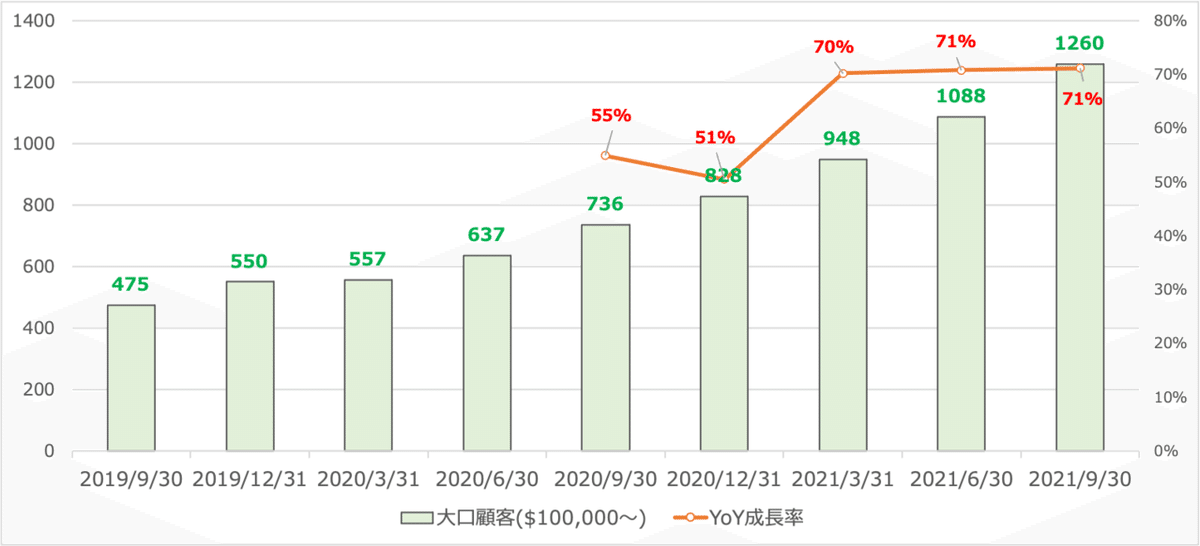

◼️KPI (顧客数 & NRR)

重要なKPIとして顧客数とNRRが発表されています。

NETでは年間利用料が$100,000以上の顧客数について発表しています。大口顧客は直近YoYで70%程度の高い成長率を実現しています。

また、クラウドフレアは毎年様々なサービスをリリースしています。そのため、既存の顧客に対してどれだけアップセルでできるかも重要になってきます。

その点で重要となってくるのがNRRです。

【NRR(=Net Retention Rate)】

既存顧客の売上が前年比でどれほど増減しているかを示す指標です。NRRが100を上回っていれば、契約の延長に加えてアップグレードが行われていることを意味します。

クラウドフレアのNRRは以下の通り高い水準を維持しています。

つまり既存の顧客がサービスに満足して利用を拡大させているということがいえるの!

Earning Callの中で契約顧客の平均年間支払額は、2年前の上場時の平均7万2,000ドルから10万ドル以上に増加していることも言及されていました。素晴らしいアップセルが実現できているということですね。

8. 財務とCF

財務健全性と収益の影響についてみていきたいと思います。

負債比率がどんどん上昇していますね。では収益を圧迫しているのかという観点でみてみます。

今期は純利益は1.35Mでしたが、支払い金利は△0.1Mという水準でした。特段大きく収益を圧迫しているという水準ではありません。

現在は転換社債で資金調達をおこなっています。今後株式に転換されることで希薄化されるのが懸念点ですね。

発行済株式数は上場後は安定していますが徐々に上昇に転じてきているのは懸念されるところです。

CFは以下の通りとなっています。まだまだ営業CFで投資を賄えるというレベルにありません。財務CFで資金を賄っているという状態が続いています。

まあ上場して若い企業は基本的にはこの構図じゃから心配することはなかろう

9. オニール流のCANSLIM分析

オニールは米国では伝説として取り上げられているグロース株投資家です。

ファンダメンタルが良好な銘柄を良いタイミングで仕込む必要があるのです。そのファンダメンタル部分がCANSLIMです。

CANSLIM分析手法について詳しく知りたいという方は以下のまとめ記事をご覧いただければと思います。

以下では各条件について整理しながらNETについてオニール流に分析を行なっていきたいと思うぞ!

CANSLIMは初耳という衆もわかりやすいように書いていこうと思うゆえ、付いてきてくれい!

因みにオニールが運営するInvestors Business Dailyでは11月30日時点で86点となります。(比較的高い評価となっています)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

C:△

A:△

N:◎

S:○

L:△

I: ◎

M:×

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ C(=Current Quarterly Earnings)△

まずはファンダメンタルで一番重要な「C」です。「C」は直近EPSに関する指標です。判定項目を総合的に加味して「△」となります。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

「C」の条件

● 最低条件は前年同期比直近EPS成長率は25%以上

→ 合格(直近150%だがプラ転した時点のバグの要素あり)

● 強気相場の時は前年同期比直近EPS成長率は40%以上

→ 合格

● 過去10四半期に以前に比しEPS成長率が加速している

→ ようやくプラ転したところで今後2年は損益分岐で推移するとCEOコメントあり

● 直近売上成長率は少なくとも25%以上上昇、又は直近直近3四半期で売上増加率が加速していることが最低条件

→ 50%程度成長しており大幅クリア

(補足条件)

● 2四半期続けて大幅にEPSが成長

→ 前期はEPSはマイナス

● 翌四半期、翌々四半期も力強い成長が予想されている

→ まだ利益を伸ばしていくフェーズではない

● 今後2年間で成長の軌道にのるガイダンスがある

→まだ暫く売上拡大に注力

● 同業他社でEPSの成長率が高い銘柄が少なくとも1つ以上存在

→ 同業ともいえるCRWDも高い成長率を実現している

(注意点)

● EPS成長率が66%以上の減少が二四半期続けば危険

→ 問題なし

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ A(=Annual Earnings Increase) △

次はAです。Aは年間EPSの推移です。2019年8月末に上場しているのトラックレコードは短いですが、2018年△0.73、2019年△0.48、2020年△0.12、2021年△0.05(予想)と上昇基調となっています。

基本的に判定は難しいのですが、将来の成長という点も加味して「○」とします。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

「A」の条件

● 過去3年連続で年間EPSが増加。EPS Stability(後述)が25以下

→ 上昇基調。EPS Stabilityはまだ算出されるレコードがない。

● 年間EPSの増加率が25%-50%以上の銘柄を選択

→ まだマイナスなので成長率はでていない

● ROEが17%以上(出来れば25%以上)

→ マイナスなのででていない

(補足条件)

● アナリストのコンセンサス予想が翌年EPSが上昇すると見込んでいる

→ まだ今後数年は損益分岐あたりをさまようことがCEOにより述べられている

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■「N」(=New Products, New Management, New Highs=新興企業、新製品、新経営陣、正しい株価ベースを抜けて新高値)◎

次は「N」です。Nは新しい何かを持っているかということになります。最高値の更新を目指す展開となっているので「○」とします。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

「N」の条件

● 成長著しい新興企業

→ 設立約10年なので新興企業

● 新しい画期的な製品やサービスを提供

→ 常に新しいサービスを生み出し続けている

● 素晴らしい経営陣

→ Matthew Princeは経営者として二社目で腕は確か

● 正しい株価ベースを抜けて新高値

→ 新高値を取って今はベースを形成している

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

週足でみると以下の通り右肩上がりで上昇してきています。非常に高い期待を持たれていることがわかりますね。

■ S(=Supply and Demand) ○

次は株式の需要と供給についての項目です。供給は多いですが、需要面がしっかりしているので「○」とします。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

「S」の条件

(供給側)

● 発行済株式数が多い銘柄は上昇しにくい

→ 発行済株式数2億5200万株と既に多い(時価総額は6兆円)

● 長期間かけて自社株買を継続している企業

→ IPOから日が浅く寧ろ発行気味

(需要側)

● 株価下落時で出来高が枯れてきているか、上昇時に出来高を伴っている

→ 直近13週間の機関投資家の買い集めを評価するAcc/Dis RatingはBと優秀

→ Up/Down Volume ratioは1.6と優秀。

Up/Down Volume ratioは価格が上昇した日の出来高と、価格が下落した日の出来高の比率を作成して算出します。U/D ratioが1より大きい場合は、その期間に買い手が売り手よりも多く強気の比率となる。U/Dレシオが1より小さい場合は、調査期間中に買い手よりも売り手が多く、レシオは弱気になります。

(補足条件)

● 経営陣が発行済株式の1%-3%以上を保有(中小型株なら3%以上)

→ 保有株は18,278,196株で7%ほどを保有

● 過去2-3年の間に総資本に対する負債率が減少している

→上昇基調ではあるが支払い利息の負担感は低い

(注意点)

● 過度な株式分割を行う企業は危険

→ 株式分割はおこなっていない。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

「L」(=Leader or Laggard=主導銘柄か、停滞銘柄か)△

主導株か停滞銘柄かという基準としてLがあります。Lの条件は以下となります。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

「L」の条件

● 業界内で上位2-3位の銘柄を狙う(時価総額ではない)

→ 業界の中で18位 (11月1日時点)。1位はTTGT

● レラティブストレングス指数が80以上(大化け銘柄の平均は87)

→ レラティブストレングスは99と合格

(注意点)

● 共振株(=おこぼれ企業)には投資しない

→ おこぼれ企業ではない

● レラティブストレングス指数が60以下の企業に投資してはいけない

→ レラティブストレングスは92と合格

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■「I」(=Institutional Sponsorship=機関投資家による保有)◎

株価を引き上げるのは機関投資家です。総合的に加味して◎とします。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

「I」の条件

● 直近四半期で、株主数が著しく増加しているか?(一番重要)

→ 直近四四半期で以下の通り上昇している

Dec2020:765

Mar2021:879

Jun2021:1012

Sep2021:1093

● 最近の数四半期で、保有している機関投資家の残高が着実に増加しているか?

→ IPO時より一貫して徐々に増加されている

● 株主となった機関投資家は優秀か?

→優秀なファンドが投資している

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ M(=株式市場の方向) ✖️

M=Marker Directionは全銘柄に関わることです。

「強気相場」であればグロース株を積極的に買っていっても良いとされています。2021年12月8日現在では残念ながら市場の状況は「調整相場」です。パウエル議長の発言によって金融引き締めが意識され、オミクロンの発生により相場のボラは上昇しており注意が必要な状況となっています。

その根拠は週刊レポートで確認してください(毎週末に定期更新)。

米国株式市場:今週の合戦の振り返り!

ここから先は

¥ 500

Amazonギフトカード5,000円分が当たる

この記事が気に入ったらチップで応援してみませんか?