(米国株式市場7月19〜23日)今週の合戦の振り返り!代表株価指数が総じて上昇、ヘルスケア・情報技術セクターが市場を牽引。VIXは月曜より下り坂でポジションを立てやすい環境に。来週は天王山、GAFAM-Tの決算とFOMCが開催。

おはようございます。一週間お疲れ様でした。東京オリンピックがついに開幕しましたね!

そんな中、右往左往する株式市場。今週の合戦(米国株式市場)も振り返っていきましょう。

先週の合戦については以下↓↓↓

どうも、秀次郎(@hidejiromoney)です。今週の週報は私がまとめていきます。

![]()

1. 今週の合戦の要約

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

・代表株価指数が総じて上昇、ラッセル2000も漸く上昇。(ヘルスケア・情報技術セクターが市場を牽引)。市場参加者はまだ多くはなく、決算の様子見をしている大口が多数いると見受けられる。

・現在の米国株式相場ステータスは「Uptrend Under Pressure(上昇相場頭打ち)」から「Uptrend Resumes(上昇相場再開)」にアップグレード。質実剛健な決算を出す銘柄にBetしていきたい環境。

・市場が期待するインフレは若干上昇傾向も、10年債利回りは1.2〜3%台を継続(一時は1.1%台も)

・VIXは19日(月)に急上昇するもその後はなだらかに下落。ポジションを増やしやすい相場環境に。

・来週はGAFAM-Tの決算。現状すでに決算発表を行った企業の業績は非常によく、市場は楽観視している可能性あり。決算ミスが大きなサプライズとなり下落に繋がる銘柄が出ることもあるので注意。

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

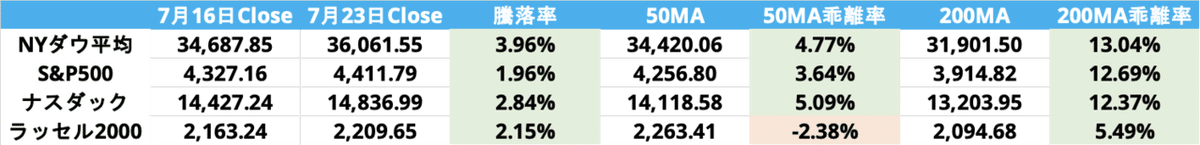

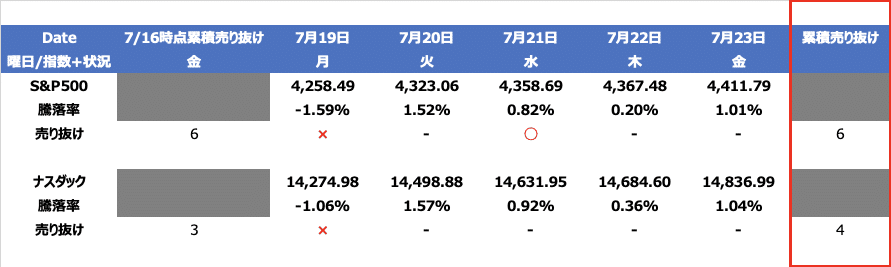

2. 代表株価指数動向(&強気相場 or 弱気相場判定)

□ 各株価指数の動き

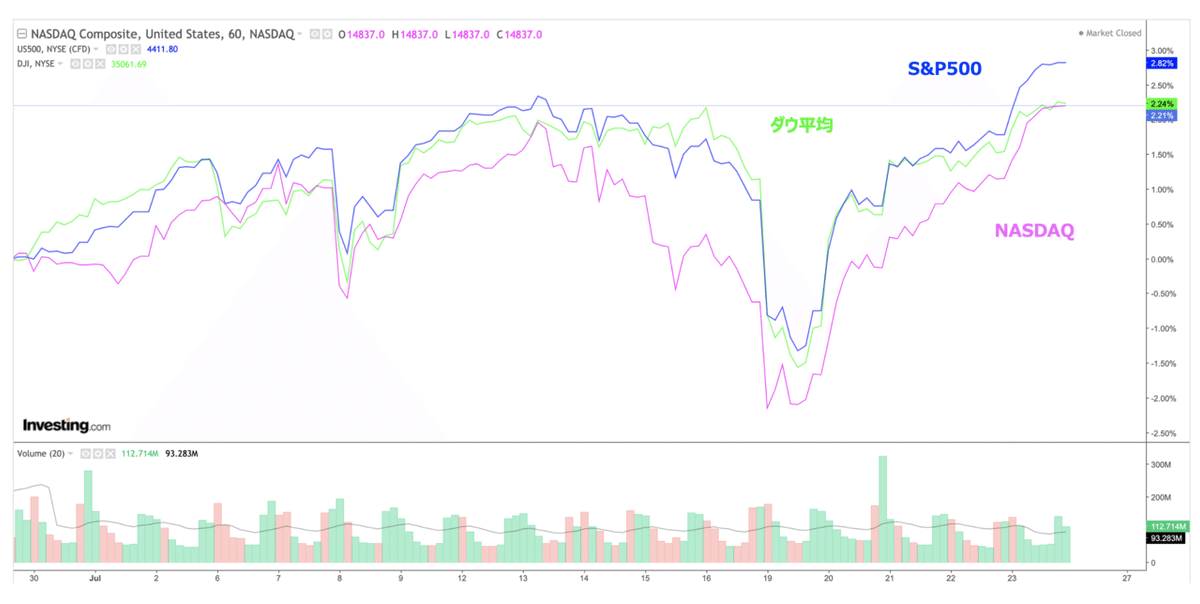

今週は代表株価指数が総じて上昇です。先週は8月のジャクソンホール会合を前にテーパリング、利上げなど様々な憶測が飛び交う不安定な市場でした。月曜日に指数が大きく下落し、下落トレンド入り間近と思われましたが、火曜日よりリバースし、その後4連騰です。

辛抱強く保有株を持ち続けていたホルダーの皆様、おめでとうございます。秀次郎は市場参加者が少なすぎたことを懸念して振り込めず、思いっきり取り逃がしています。死にたい。

![]()

今週はようやくラッセル2000も上昇。

(ダウ、S&P500、NASDAQの直近1ヶ月の動き)

□ 現在は強気相場?弱気相場?

累積売り抜け日はS&P500が6、NASDAQは4(先週比+1)。ステータスは「Uptrend Under Pressure(上昇相場頭打ち)」から「Uptrend Resumes(上昇相場再開)」となっています。積極的に買って良い水準に戻りました。来週はGAFAM-Tの決算です。決算結果によっては、マーケットの動きに大きな影響がもたらされるでしょう。

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

(売り抜け日カウント数とは?)

前日比で0.2%以上のマイナスを前日以上の出来高ともなって記録した日を「売り抜け日」とカウント。4-5週間で4-5日あれば天井から下落の可能性あり。2-3週間という短期間で売抜日が4日ある場合も注意が必要。

「フォロースルー日」を迎えたらカウントはリセット。「フォロースルー日」は下落局面で前日比プラスで引けた日から4-7営業日後に出来高を伴って大幅に上昇した日のことを指す。また、カウントから25営業日経過後にも消滅する。

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

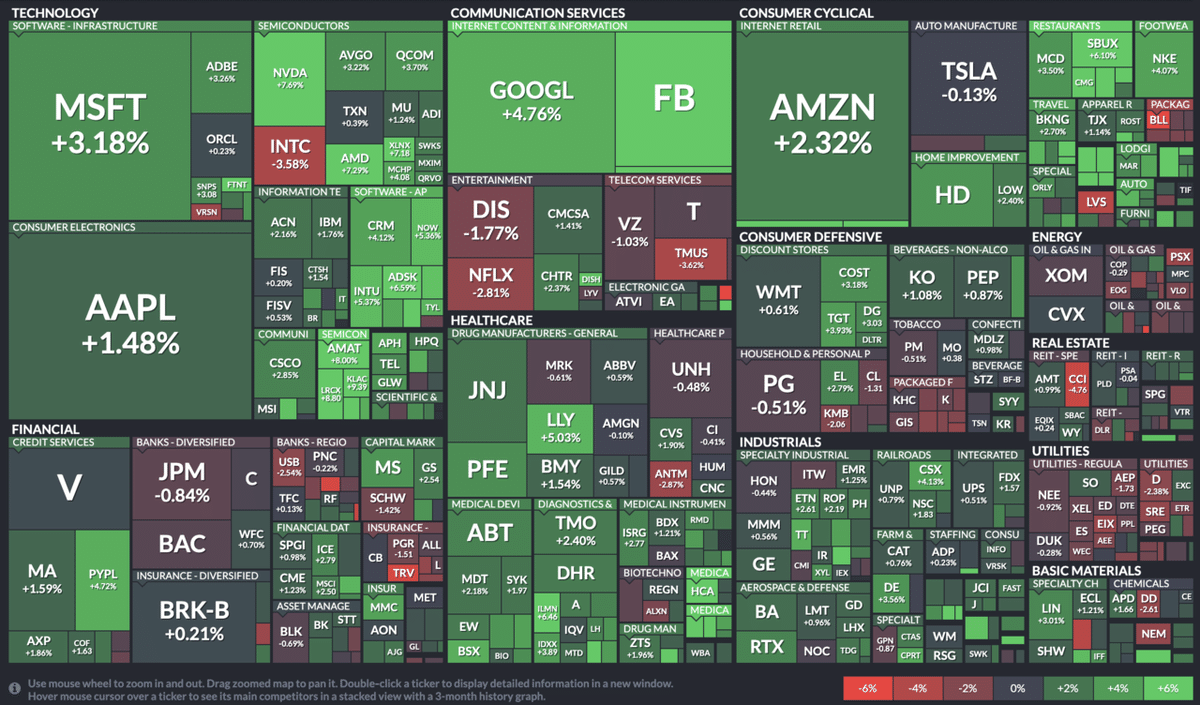

3.セクター別(1week)

□ S&P500

FB+8.39%、NVDA+7.69%GOOGL+4.76%、PYPL+4.72%。MSFT+3.18%

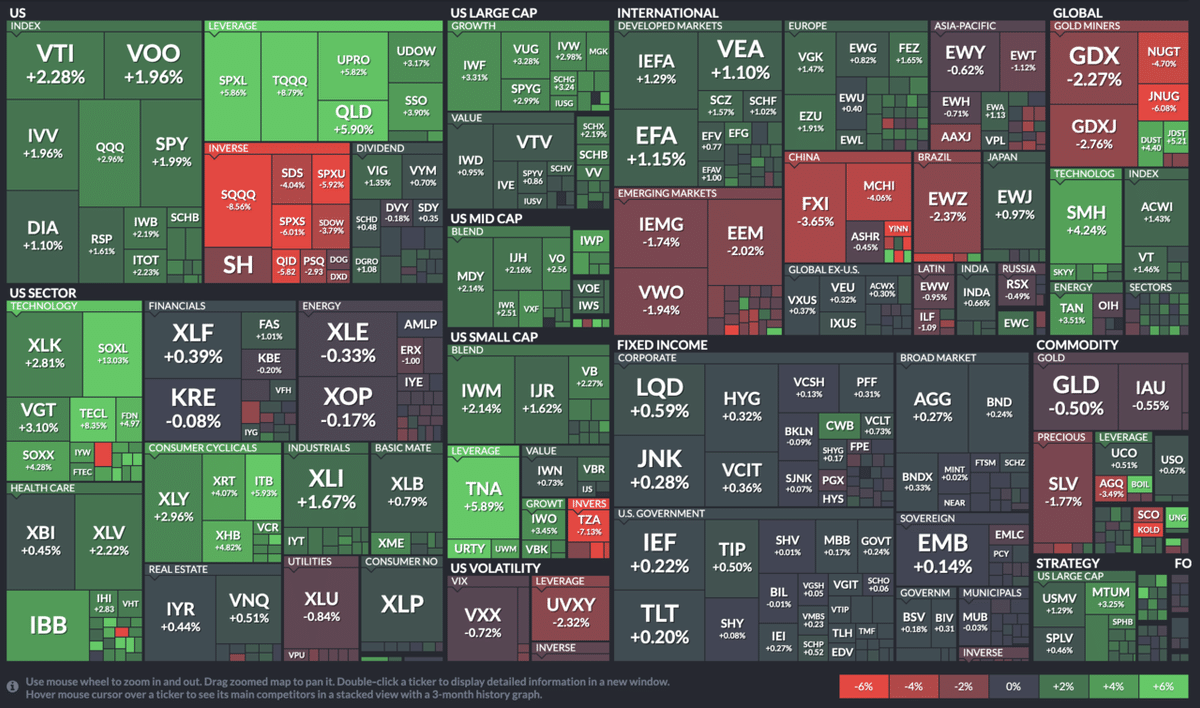

□ セクターETF騰落率 Highlight(1week)

(Cocumer Cyclicals)ITB+5.93%

(US Technology)FDN+4.97%

(Global Technology)SMH+4.24%

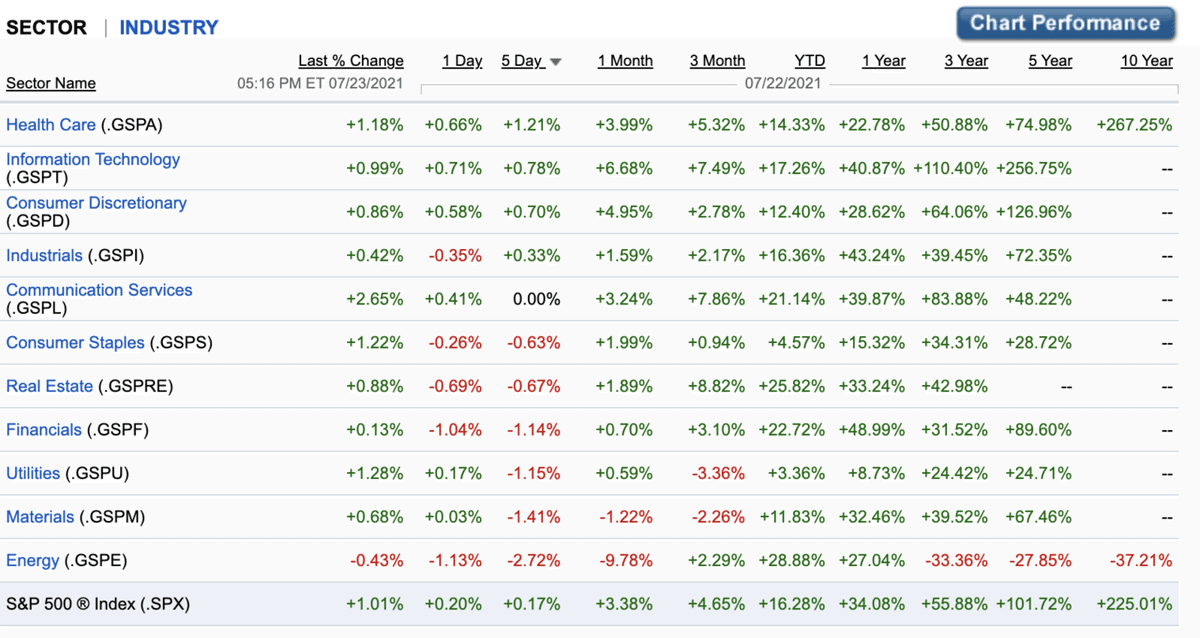

□ 業種別 Highlight(1week)

(参照元:Fidelity)

・ヘルスケア+1.21%

・情報技術+0.78%

・一般消費財+0.70%

4. FRB動向

(FRBの金利動向に気をつける)過去を振り返ると、FRBの金利が引き上げられたことがきっかけで弱気相場が始まり不景気に突入した歴史があります。弱気相場が終わるのは金利が下げられた時が多いです。

最も簡単で役に立つ金融指標はFederal Fund(FF)レート(政策金利)。コンピューターによる自動売買や様々なヘッジサービスによってリスクの高い弱気相場で発生する株価の下落から資金を守るために、ポートフォリオの大部分をヘッジするファンドが現れました。

金利が急騰する場面は相場が下落しやすい仕組みになっています。

□ 今週のHighlight

・来年2月に任期満了を迎えるFRBパウエル議長は、バイデン大統領の顧問の間で再任への幅広い支持を得ているが、決定は9月以降になる見込み。バイデン氏にはまだ提案されていないと、ブルームバーグが関係筋の話として報じた。

・米労働省が7月22日に発表した17日までの1週間の新規失業保険申請件数は前週比5万1000件増の41万9000件と、予想外に増加し、5月半ば以来約2カ月ぶりの高水準に。

・7月10日までの1週間の失業保険受給者総数は2万9000人減の323万6000人となり、仕事に復帰する人が増えている可能性も示唆。

先週はパウエル議長の議会証言などがありましたが今週は特に大きな進展なしです。先週分は以下の週報を参考に。

□ 今後の予定:

7/27-28にFOMCが開催予定です。

8月26〜28日にジャクソンホール会合、対面形式(世界の中央銀行首脳らを集めて開催する経済シンポジウム)。テーパリング・利上げについて何か発信するかどうか注目です。7月24日現在、パウエル議長の発言からも、債券市場の動きからしてもテーパリングは延期されるのではないか、という雰囲気が感じられます。

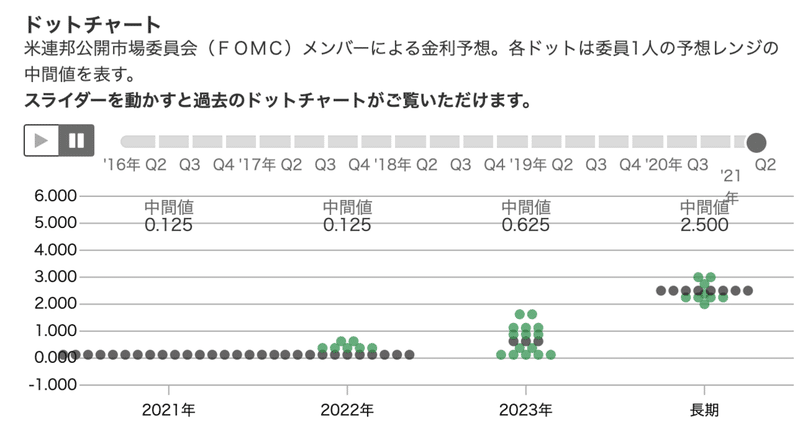

□ ドットチャートの動き

更新は3月・6月・9月・12月です。3月から引き続き、2021年での利上げは見込んでいません。

6月の会合で、2023年時点で現状から2回の利上げが見込まれると発表されました。2023年の中央値が2021年3月時点では0.125%、今回は0.625%です。

利上げ見通しに加え、経済見通しについても発表がありました。

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

・2021年GDP見通し:前回6.5%→今回7.0%

・2021年のインフレ率:前回2.4%→今回3.4%

・2021年のコアインフレ率:前回2.2%→今回3.0%

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

□ 米雇用統計

次回は2021年8月6日 21:30(日本時間:JST)発表予定

<7月2日発表>

・新規雇用者数85万人 (予測70万人)

・失業率 5.9% (予想5.7%)

・平均時給 前月比+0.3%(前年比3.6%)

・求人件数は過去最高の930万件

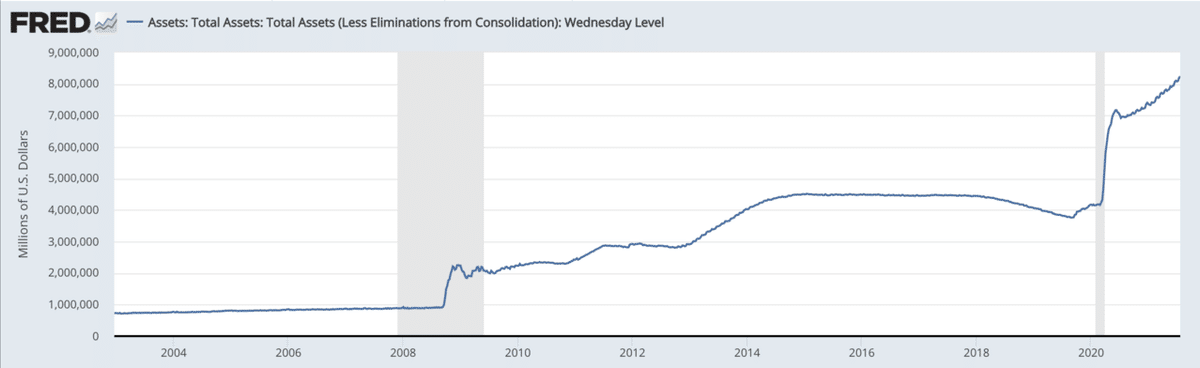

□ FRBのバランスシート(BS)拡大・縮小動向

FRBは金利を引き上げる前に、まずはバランスシート(BS)の縮小(テーパリング、資産買い入れプログラムの変更)を実行することを見込まれています。

BSが拡大するということは、市場に流通する資金が増大して、景気を加熱させることに繋がります。

(2002/12/18-2021/07/21)

(Assets: Total Assets: Total Assets)

現状はまだまだBSの拡大は継続しています。景気はよいにも関わらず、BS拡大は継続。テーパリング時には強い株式市場の下落があるかもしれません。

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

※資産買い入れプログラムについて、現在では米国債を月800億ドル(約8兆4千億円)、住宅ローン担保証券(MBS)は同400億ドルのペースで買い入れています。こちらのペースを下げることを「テーパリング」といいます。

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

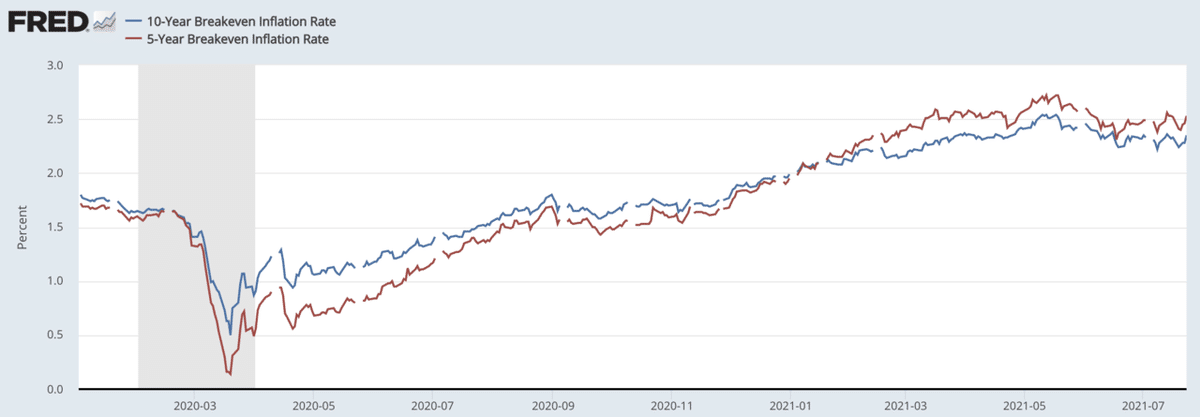

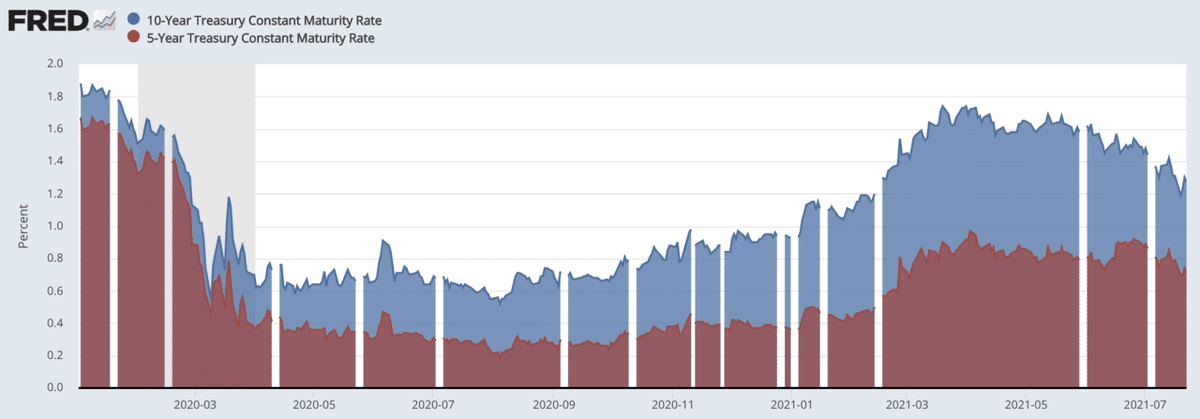

□ ブレイクイーブンインフレ率

ブレイクイーブンインフレ率とは、債券市場が期待するインフレ率を意味します。

この1年間「5年ブレークイーブンインフレ率」と「10年ブレークイーブンインフレ率」は上昇基調で進んできましたが、5月に入り一服、6月にはいってからの下落傾向を維持しています。10年ブレークイーブンインフレ率は2.5%以下の水準で二週間ほど前より落ち着いています。

(2020/01/01-2021/07/23)

(10/5-Year Breakeven Inflation Rate)

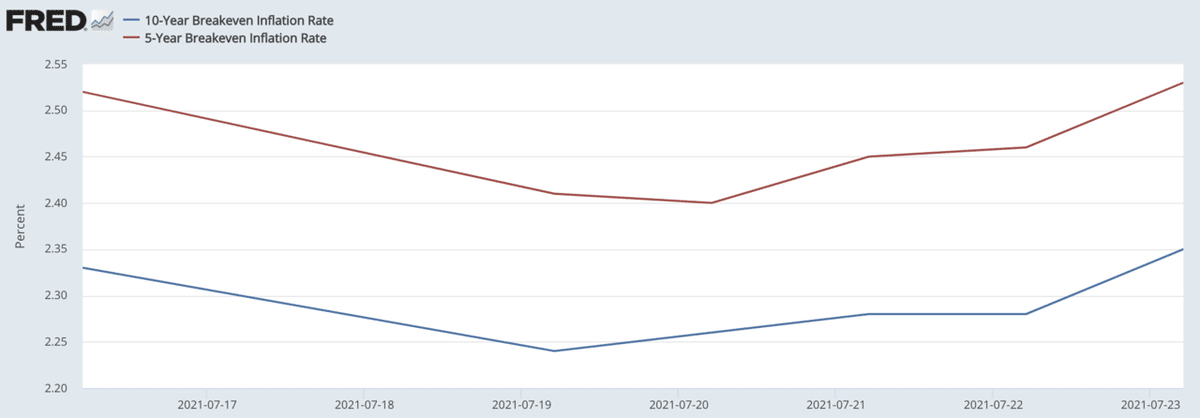

(2021/07/16-2021/07/23)

今週、上昇に転じています。高インフレを見込む層と見込まない層で拮抗していることがわかります。新規失業保険申請件数は直近は増加、受給者は減少とどっちつかずな結果になっているのも影響しているものと思います。

・米労働省が7月22日に発表した17日までの1週間の新規失業保険申請件数は前週比5万1000件増の41万9000件と、予想外に増加し、5月半ば以来約2カ月ぶりの高水準に。

・7月10日までの1週間の失業保険受給者総数は2万9000人減の323万6000人となり、仕事に復帰する人が増えている可能性も示唆。

□ 長期金利(5・10年債利回り)

長期金利の動向は株式市場関係者は非常に注意深く見ています。10年債利回りと株式のバリュエーションはシーソーゲームの関係にあるからです。金利が上がれば(債券が売られれば)株の評価は下がります(あえて、非常に簡易的に表現しています、評価が下がるのはそれだけではありません)。

(2020/01/01-2021/07/15)

(10・5 Year Treasury Constant Maturity Rate)

1.2-3%台で現在は落ち着いています。先週と同様の動きです。債券市場はこれ以上のインフレを見込んでおらず、金融緩和縮小も後ろ倒しされるのではないかという観測が散見されます。

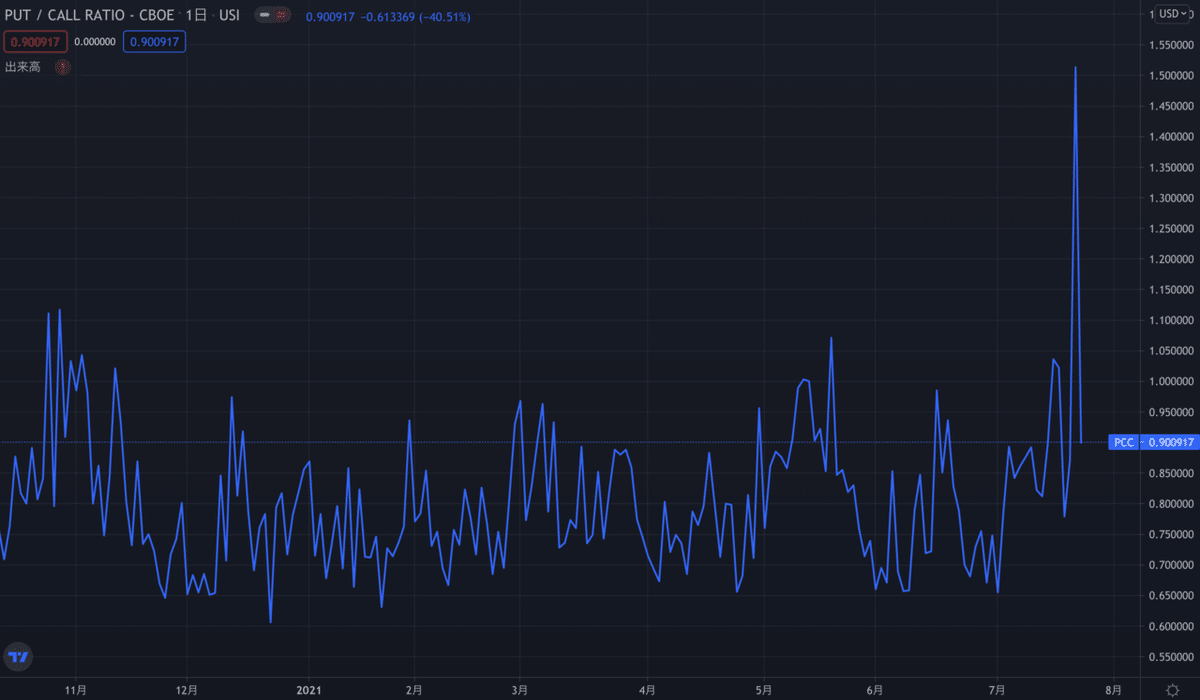

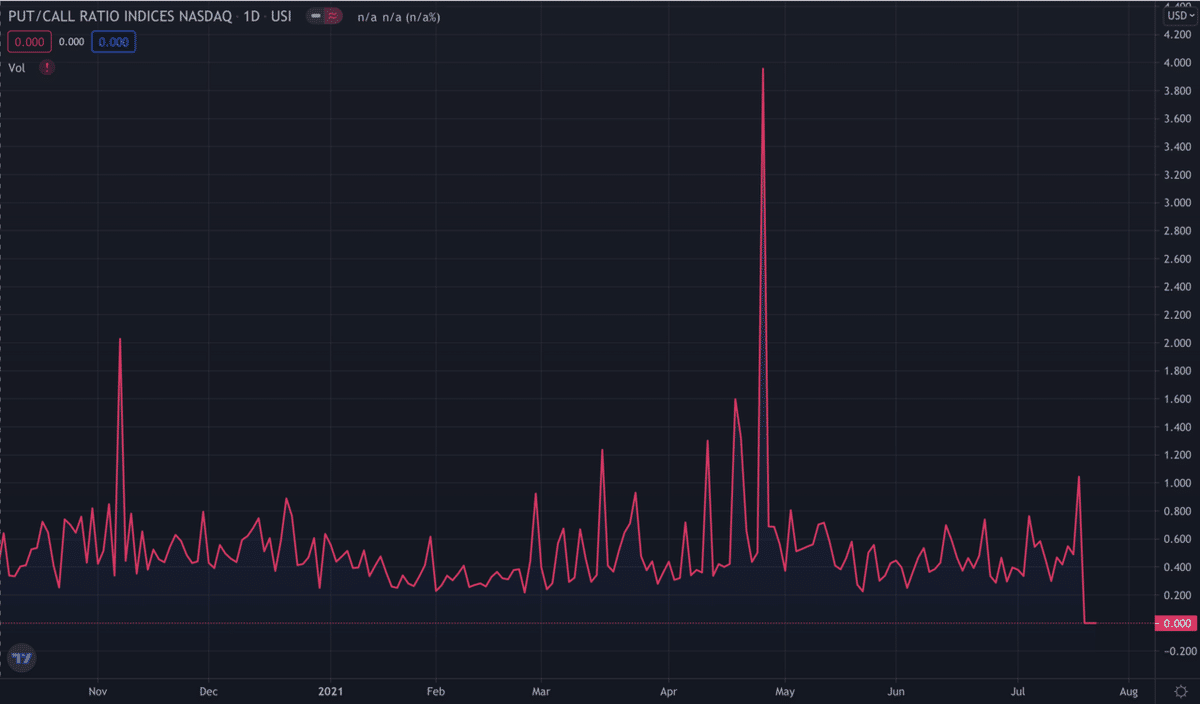

5. プットコールレシオ

ここでは年初来からの比率(%)を観察します。直近の投資家心理を確認。

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

・プット(Put)=投資家が株式相場下落を期待(%が高い時)

・コール(Call)=投資家が株式相場上昇を期待(%が低い時)

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

(年初来/S&P500)

(年初来/NASDAQ)

・S&P500は0.9009%(投資家は下落を期待)

・NASDAQは0ですが、こちらはまだデータが更新されていない可能性ありますので別途また更新します。

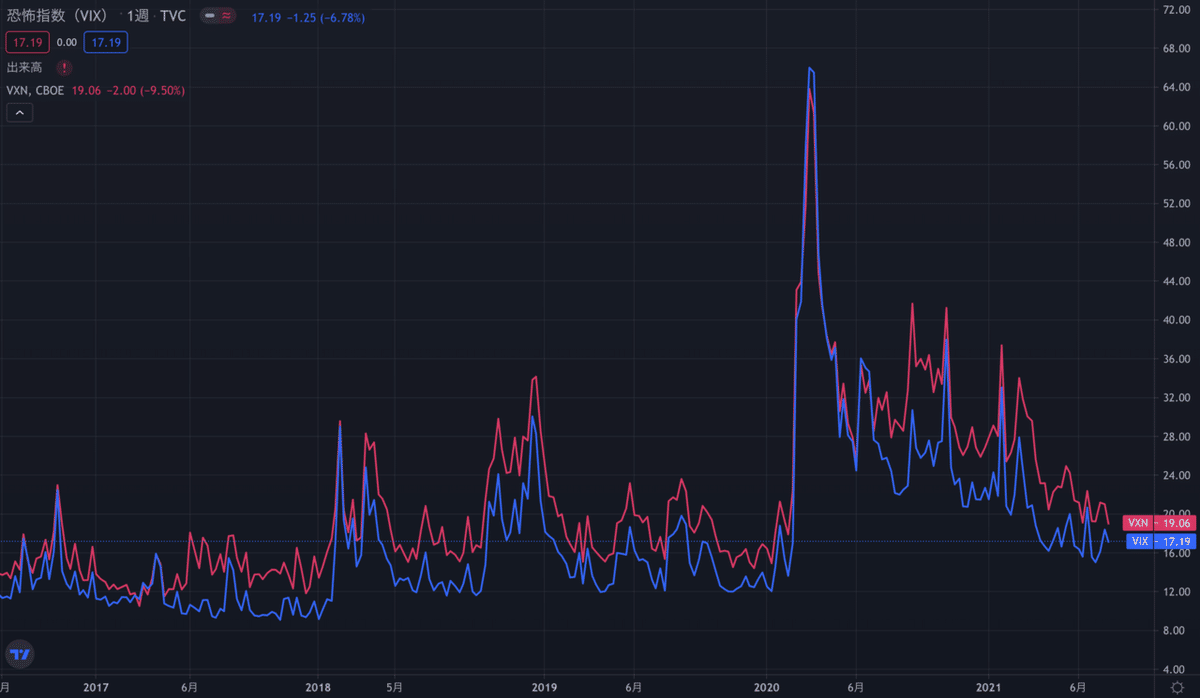

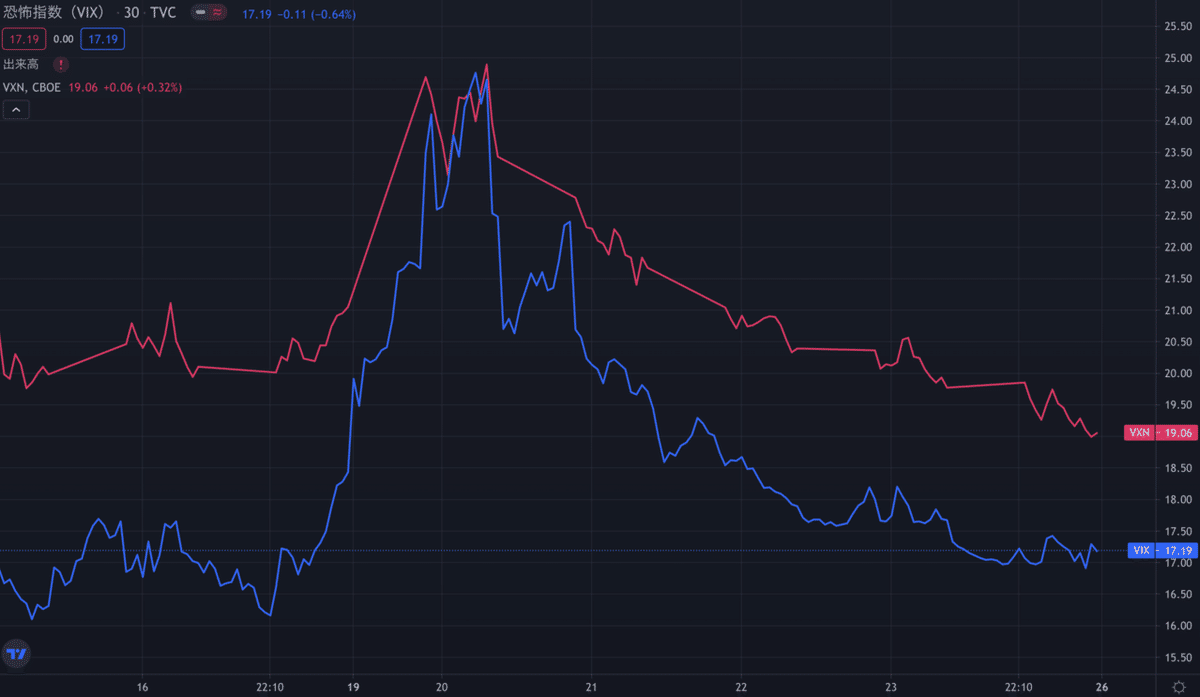

6. Volatility index(VIX指数/恐怖指数)

VIXとは市場で取引されている価格から逆算された「株式市場のボラティリティ」のことを指します。株価指数は上昇時は緩やかに上昇し、下落時は急落します。市場参加者が高いボラティリティを見込んでいるということは、市場に対して不安を抱いていると想像できます。

VIX指数は株価の先行きにどれほどの振れ幅(ボラティリティー)を投資家が見込んでいるかを示す「株価変動率指数」のうち、米国株を対象にした指数。通常、株安が懸念される局面で上昇し、20を超えると不安心理が高まっていると解釈される。その場合、「株価が今後1年間に約7割の確率で上下20%の範囲で変動する」と投資家が予想していることを示す。

2008年の金融危機の際にVIX指数が80超に上昇して注目を集めた。18年2月と10月にもVIX指数の上昇をきっかけに米国株が下落する場面があった。VIX指数の上昇に連動して機械的な株売りを出す「リスク・パリティ」などと呼ばれるファンドが存在するからだ。

(引用:日経新聞)

S&P500指数とNASDAQのVIX指数の推移は以下となります。

・(今週)NASDAQ:19.06、S&P500:17.19

・(先週)NASDAQ:21.06、S&P500:18.55

先週に比べてVIXは低下しています。7/19(月)は双方22-23の水準まで跳ね上がっていました。月曜日に多くの参加者が強いリスクを感じていたことが見受けられます。

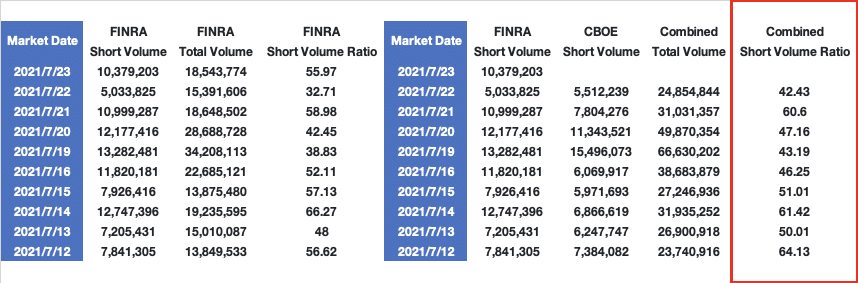

7. 空売り比率 (Short Volume)

空売り比率・ショートボリュームはNYSE(ニューヨーク証券取引所)で空売りされている株式の数をNYSEの総出来高との割合で示したものです。

この比率が高ければ投資家が市場をネガティブに見ていることが読み取れます。(「空売残」はShort Interestです。ここでは触れません)

特に暴落局面で注視するのが有効で弱気相場が底をつける時というのは空売りの急増を示す数値の上昇が通常2回か3回現れると成長株の巨匠・オニール氏は言及しています。

それではまずS&P500指数の空売り比率は以下となります。S&P500指数で最も取引Volumeが多いETFであるSPYで見ていきます。

空売り比率が42.43と、先週には64まで跳ね上がっていた水準から落ち着いています。安心ですね。

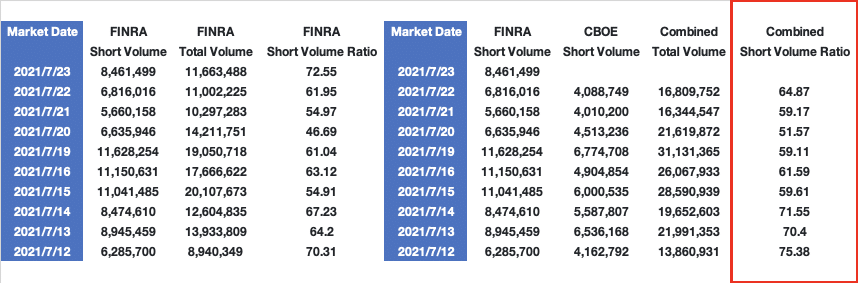

次にナスダックです。ナスダックはVolumeがあるNASDAQ100インデックスに連動するQQQの空売り比率です。SPYと連動する動きを見せていますが、空売り比率は比較して高い水準で留まっています。

8. 機関投資家やアクティブファンドマネージャーの動向

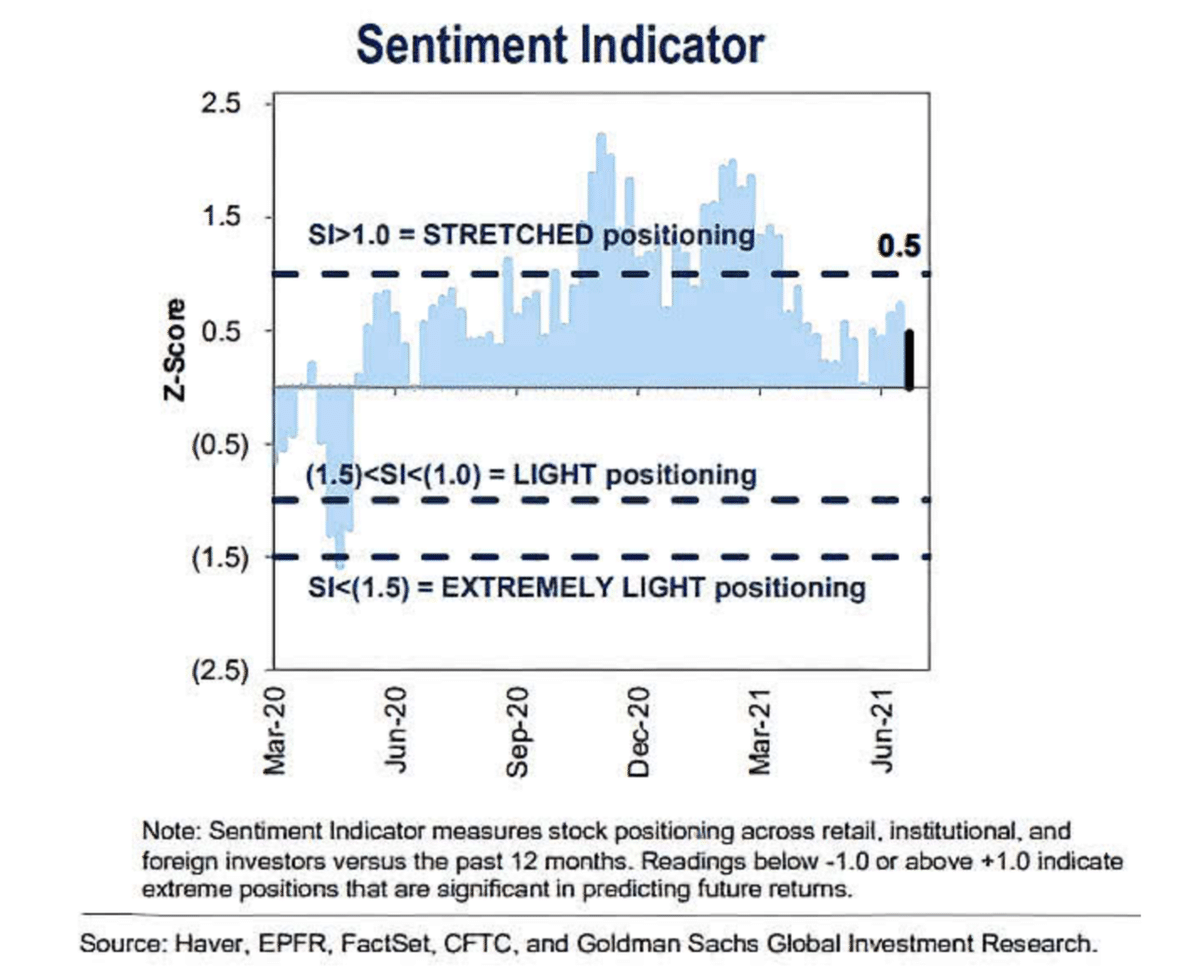

□ センチメントインジケーター

センチメントインジケーターは、個人投資家、機関投資家、海外投資家の過去12か月の株式ポジションと比較したもの。スコアが1を超えていたら、ポジションが増大していることを示し、-1を下回るとポジションが縮小していることを示しています。

7月19日更新「0.5」(7月12日は「0.7」)。ファンドポジションは小さくなっており、代表株価指数の出来高を見る限り、市場参加者は実際に少ないです。一部の銘柄に投資家が集中し、株価指数が上昇している状況が続きます。

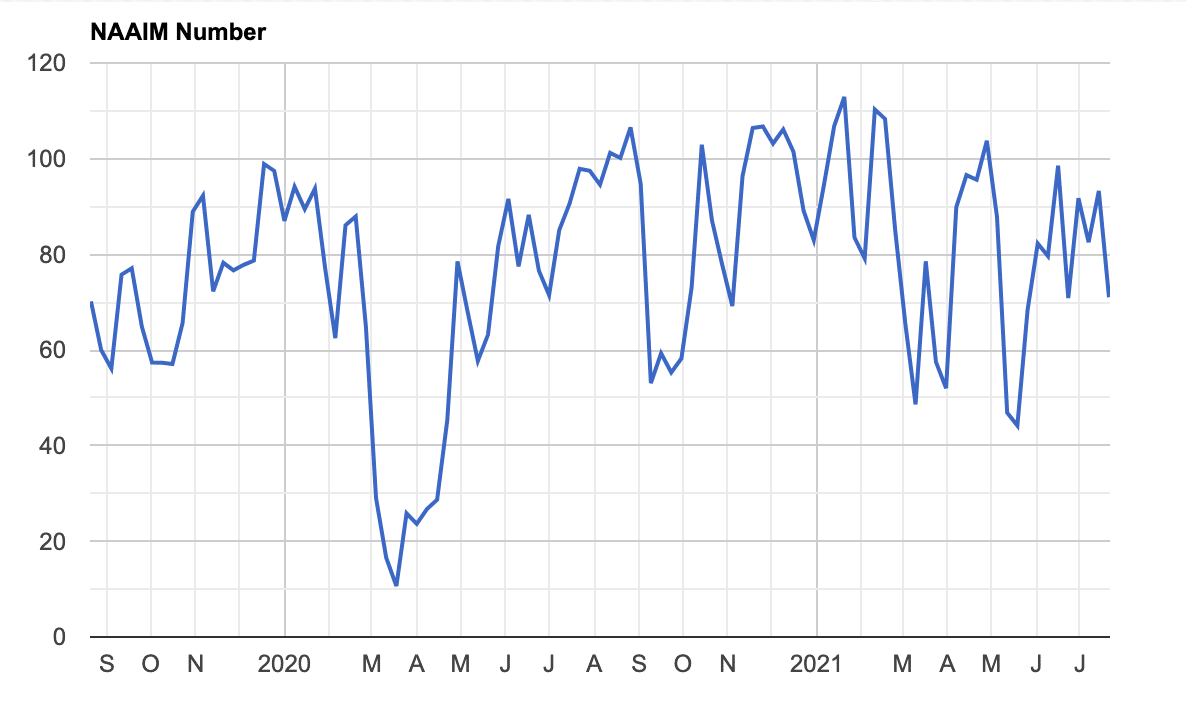

□ NAAIM Number

次にNAAIM Numberです。NAAIM Numberはアクティブファンドの投資動向です。100を超えるということはアクティブファンドがレバレッジをかけていることを意味します。

上半期の動向を見ると、1、2月はアクティブファンドの積極的な買いが入っていたことがわかります。3月は50%くらいまで引き下げ。4月は再び100を超えました。4月に比べ、5月は大きく下げています。

6月に入り、一旦ポジションを引き上げる局面もありましたが再び100%に近づいています。

7月もポジション調整が見られましたが、再び100%に近い水準まで戻し、そしてまたレバレッジをかける動きを封じています。

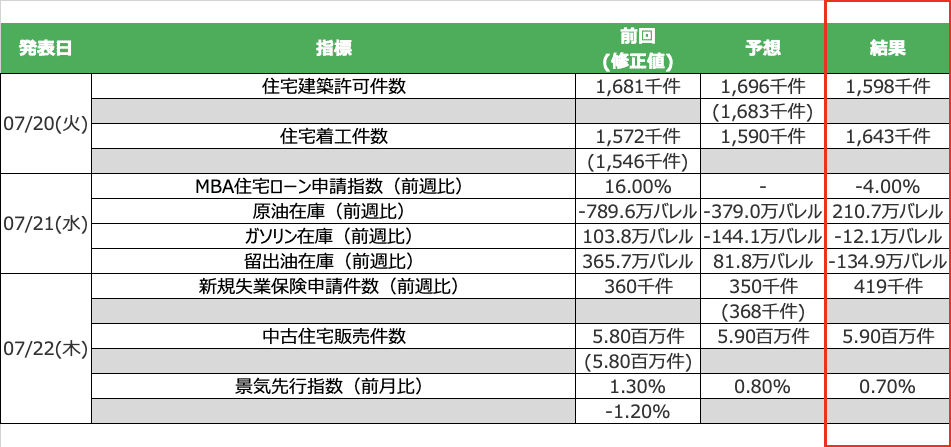

9. 注目経済指標の動向

今週は新規失業保険申請件数が前週比で増加したことが一部サプライズでした。来週はGDP、FRB政策金利(上下限金利)、個人消費などの発表があり、決算期も相まって緊張感がある日々が続きそうです。

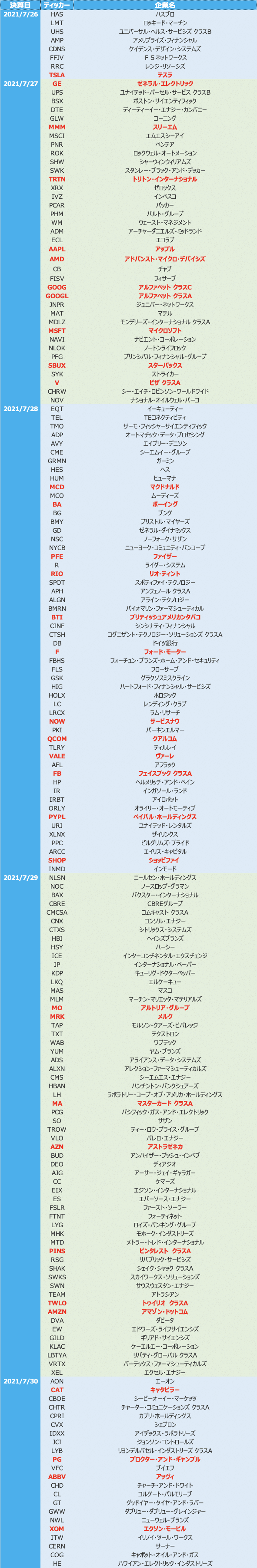

10. 米国企業決算スケジュール

決算本格化です。いよいよGAFAM-T Weekです。GAFAM、TSLAの決算は市場に大きなインパクトを与えます。トップバッターはTSLA、次いでAAPL、GOOG、MSFT、FB、AMZNとなります。

その他マネリテ編集部で速報を出す予定なのはPINS、PYPL、SHOPです。それぞれの企業の概要とビジネスモデル、過去の決算については以下のデータベースとなる記事をご覧ください。

今週のまとめ

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

・代表株価指数が総じて上昇、ラッセル2000も漸く上昇。(ヘルスケア・情報技術セクターが市場を牽引)。市場参加者はまだ多くはなく、決算の様子見をしている大口が多数いると見受けられる。

・現在の米国株式相場ステータスは「Uptrend Under Pressure(上昇相場頭打ち)」から「Uptrend Resumes(上昇相場再開)」にアップグレード。質実剛健な決算を出す銘柄にBetしていきたい環境。

・市場が期待するインフレは若干上昇傾向も、10年債利回りは1.2〜3%台を継続(一時は1.1%台も)

・VIXは19日(月)に急上昇するもその後はなだらかに下落。ポジションを増やしやすい相場環境に。

・来週はGAFAM-Tの決算。現状すでに決算発表を行った企業の業績は非常によく、市場は楽観視している可能性あり。決算ミスが大きなサプライズとなり下落に繋がる銘柄が出ることもあるので注意。

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄