【PYPL/Q1-2022決算速報】オンライン決済サービスを提供するペイパル、2022年第1四半期の結果は売上◎、EPS◯、ガイダンス×、AH上昇。今回も決算&Earnings Callチェックでペイメント&キャッシュレス市場を俯瞰。

(全文無料で読めます)

このマガジンは取り上げた企業の投資を推奨する意図は全くないことを改めて確認いたします。企業の業績チェック、ビジネスモデル、新着ニュースをシンプルに定点観測する読み物です。

(ペイパルの会社概要・歴史・ビジネスモデル考察は「【PYPL/米国株銘柄分析】オンライン決済サービスを提供するペイパルの会社概要・ビジネスモデル・今後の株価見通し(将来性/成長性)を決算とCANSLIMの観点から考察。」を参照。)

「PayPal(ティッカーシンボル:PYPL)」のQ1-2022の結果が出ました。

$PYPL (ペイパル)Q1-2022決算:

— 秀次郎@戦国のバレンティン(旧メタ次郎) (@hidejiromoney) April 27, 2022

・売上:$6.48B/YoY+8%(予想$6.41B)◎

・EPS:$0.88/YoY-28%(予想$0.88)○

・TPV:$323B/YoY+15%

・Active Accounts:429M/YoY+1%

Q2-22ガイダンス:

・売上:$6.79B/YoY~+9%(予想$7.09B)×

・EPS:~$0.86(予想$1.12)×

AH +5.70% pic.twitter.com/bHeaqZGu7u

After Hourで株価は上昇中です。今回の決算もガイダンスがアナリスト予想を下回ってしまいましたが、なぜか上昇です。場中ではどうなるのか、見守っていきたいところです。

株価チャートは現在以下の通りとなっております。

(2022年2月2日時点)

無理ゲー感炸裂しています。50日移動平均線(赤)が200日移動平均線(黒)を追い抜き、株価がその50日移動平均線を超えてくるまでは基本的にトレードはせず静観すべき銘柄でしょう。

◇ お知らせ

本文に入る前に、一点大事なお知らせです。今まで本記事のような決算速報は無料で配信してきましたが、今後さらなる「クオリティの底上げ」と、「発信領域の拡大」をしていくべく、2022年5月1日より有料マガジンにて発信させていただく運びとなりました。今後とも末永く、何卒よろしくお願い申し上げます。

苦節3年。多大な労力をかけ軍備を整えて参ったが、時は今、領土拡大すべく5月1日より猿と共に「米国株〜俺たちのAll Time High〜マガジン」を携え進軍することと致した!

— 信太郎🏯オニール流投資で再び天下を狙う (@nobutaro_mane) April 17, 2022

これまで以上に質の高い情報を広範囲に展開していきたいと考えておる!何卒宜しゅう頼む!https://t.co/dY4n70BLai

(マガジンの詳細説明記事)

前回決算は↓↓↓です。それでは今回の決算も見ていきましょう。

2022年第1四半期の結果

※YoY = year over year(前年同期比)

・売上:$6.48B/YoY+8%(予想$6.41B)◎

・EPS:$0.88/YoY-28%(予想$0.88)○

・TPV:$323B/YoY+15%

・Active Accounts:429M/YoY+1%

Q2-22ガイダンス:

・売上:$6.79B/YoY~+9%(予想$7.09B)×

・EPS:~$0.86(予想$1.12)×

■ Revenue(売上高)

◇ Q1-2022:$6.48B/YoY+8%(予想$6.41B)◎

アナリスト予想をクリアしていますが、首の皮一枚という感じです。引き続き、eBay Marketplacesの収益圧縮が響いているとの報告がなされています。eBayを除く売上はYoY+15%となっています。

Q1-19:$4.13B(YoY+12%)

Q2-19:$4.30B(YoY+22%)

Q3-19:$4.38B(YoY+19%)

Q4-19:$4.96B(YoY+17%)

Q1-20:$4.6B(YoY+12%)

Q2-20:$5.3B(YoY+22%)

Q3-20:$5.5B(YoY+25%)

Q4-20:$6.12B(YoY+23%)

Q1-21:$6.03B(YoY+31%)

Q2-21:$6.24B(YoY+19%)

Q3-21:$6.18B(YoY+13%)

Q4-21:$6.91B(YoY+13%)

Q1-2022:$6.48B(YoY+8%)←New!!

前回の決算では、インフレ圧力がペイパルにも襲いかかっているとの話がEarnings Callではありました。

Q4-2021コメント↓

現在株式市場ではインフレ、金融緩和引き締めなどが話題に上がり続けていますが、このインフレ圧力が実際にペイパルのユーザーにも影響を及ぼしていたとのことがEarnings Callでは話がありました。オミクロンが来た上で政府の景気刺激策も廃止されればお手上げというのは、確かに。とも思いますね(今まで追い風だっただろとも思いますが)。

サプライチェーンの問題は、当社のクロスボーダー商品と中小企業のお客様に大きな影響を与えました。インフレ圧力は、一部のユーザー層の支出に影響を与えました。COVIDバリアントの脅威が高まり、旅行やイベントの予約が減少したほか、政府の景気刺激策が廃止されたことも影響しました。

今回は以下のようなコメントがありました。

国の売上は20%増加し、海外の売上は5%減少しました。eBayを除くと、海外売上は5%増加し、これは昨年第1四半期の47%増に次ぐものでした。数量ベース経費は25%増加し、前年同期の42%から49%になりました。この約700ベーシスポイントの増加は、主にボリュームミックスによる資金調達コストの増加、および8400万ドルの信用準備金の取り崩しによるものです。

■ EPS(1株当たりの当期純利益)

◇ Q1-2022:$0.88/YoY-28%(予想$0.88)○

EPSは予想に一致です。前四半期は外しましたが、今回は数字を掻き集めてなんとか届いたという感じです。YoYはマイナスなので、分かりやすく鈍化していますね。これでは株価は上がっていきません。

Q1-19:$0.66(YoY+16%)

Q2-19:$0.71(YoY+22%)

Q3-19:$0.76(YoY+31%)

Q4-19:$0.83(YoY+20%)

Q1-20:$0.66(YoY+0%)

Q2-20:$1.07(YoY+50.70%)

Q3-20:$1.07(YoY+40.79%)

Q4-20:$1.08(YoY+30.12%)

Q1-21:$1.22(YoY+84.85%)

Q2-21:$1.15(YoY+7.48%)

Q3-21:$1.11(YoY+3.74%)

Q4-21:$1.11(YoY+2.78%)

Q1-2022:$0.88(YoY-28%)←New!!

ペイパルはQ2-2020からQ1-2021で仮想通貨バブルや政府給付金などの追い風でやってきました。しかし、2021年後半からは力尽きたという感じですね。ペイパルも金融緩和の影響もありますが、一時は株高だったので、もう何年もの成長を織り込んでしまったという感じでしょうか。

■ GAAP/Non-GAAP営業マージン

株式市場ではNon-GAAP(調整後実力値)が重視されます。

Non-GAAP営業マージンは20.7%(Q1-21は27.7%)。GAAP営業マージンは11.0%(Q1-21は17.3%)。マージン毎四半期のように圧縮されています。利益率の高いビジネスが不調であることを示しています。

■ フリー・キャッシュフロー

FCFは$1,051M、前期の1,537Mから大幅に減少。FC Marginは16%と直近では最低の水準。

オワコン感が漂っています。

企業KPI

■ トータル・ペイメント・ボリューム(TPV)

Q1-2022:323B(YoY+13%)

TPVはユーザーの総支払い金額です。ペイパルの最も重要な指標です。ペイメントボリュームをひたすら増やす努力を同社は長年実施してきているのです。3年間のCAGRは26%となっています。

今回も前年同期比+13%と成長率は下がりました。仮想通貨トレンドの追い風がなくなったのが業績に影響していると前四半期までは思っていましたが、明らかに高インフレによる消費者の買い控えがこの数字に表れているように思います。

e-Bayを除くTPVはYoY+17%、3年間のCAGRは29%。

P2P取引量(PayPal、Venmo、Xoomを含む)はYoY+6%の$89BでTPVの28%を占めます。Venmoの取扱高はYoY+12%の$58B、3年間のCAGRは40%。

Venmoは決済SNS。若者向けであり、Covid-19下では、追加経済対策の給付金による追い風があり、また仮想通貨決済も非常に活発でした。一応まだ取扱高は増加していますが、Q1のYoY+63%からわかりやすく減速していますね。

Venmoを受け入れる事業者は増加の一途を辿っています。今後は地道な経営がまた続くと思います(本来ペイパルは堅実なペイメント事業ですからね)。

さらに、Venmoは第1四半期に約60%の成長を遂げ、好調な収益実績をあげました。取引高は12%増の580億ドルで、前年同期の63%増に次ぐ伸びとなりました。Venmoは現在、米国で8,500万以上のアカウントを持っています。そして、来年の目標は、主要なP2Pプラットフォームであり続けながら、Venmoでの商取引をさらに促進することです。Venmoのデビットカードやクレジットカードを使ったPay with Venmo取引、ビジネスプロファイル、オフラインでの購入の推進は進んでいます。

また、アマゾンとの統合計画も進んでおり、今年後半に開始する予定です。PayPalとVenmoの両社は、デジタルウォレットを消費者の日々の金融生活の中心に据えるべく、懸命に取り組んでいます。デザインを一新したPayPalのデジタルウォレットアプリは、現在50%以上のユーザーがインストールしており、アプリユーザーはより多くの機能を利用し、その結果、アカウントあたりの平均収益を増加させています。

■ アクティブアカウント/新規アクティブアカウント(NNAs)

アクティブアカウント数は4.29億/YoY+9%。新規アクティブアカウントは240万でこの増加はVenmoが牽引したとのこと。前四半期の新規アクティブアカウントは980万だったので非常にペースが鈍化しています。

■ Transaction回数

52億回(YoY+18%)。こちらは安定して伸びています。e-Bayの決済を54%失ってもこの成長率は凄いだろう?と言っています。

Processed 5.2 billion payment transactions during Q1-22, up 18%, despite 54% decline in eBay transactions. Excluding eBay, transactions

grew 24%.

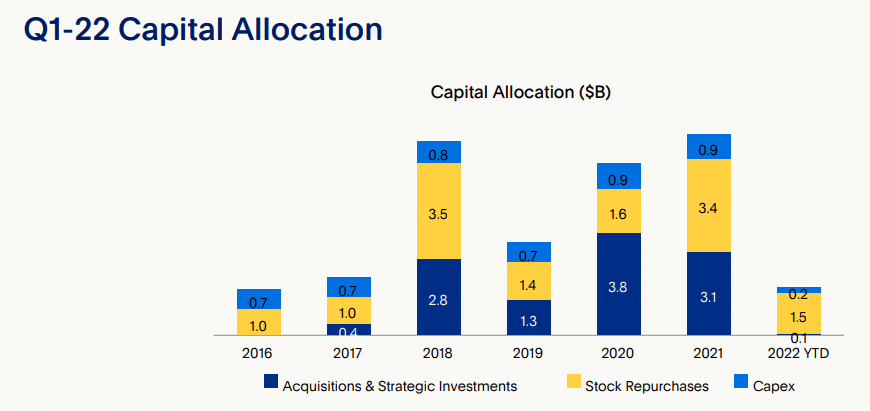

財務状況(資本配分/自社株買い/M&A)

資本配分

Q1-2021は15億ドル(1,100万株、平均133.93ドル)で自社株買いを実施。引き続き株主還元を行なっています。Q2-2021の時は平均株価が275.12ドルだったのですね。今は半値以下になっており金融引き締めの恐ろしさを感じます。

2020年は年間で自社株買いは合計16億ドルを実施。Q1-2021に平均株価249.26ドルで530万株の自社株買いをさらに実施。13億2,000万ドルの資本を株主に還元しました。

Q2-2021では平均株価261.82ドルで765,000株の自社株買いを行い、2億ドルの資本を株主に還元。Q3-2021は平均275.12ドルで127万株の自社株買いを行いました。3億5,000万ドルの株主還元を実施。

Q4-2021は平均187.36ドルで800万株の自社株買いを行いました。15億ドルの株主還元を実施。

PaypalはFCFの30-40%を自社株買いに充てる方針をとっており、2025年まで継続することを計画しています。

自社株買いはEPSを引き上げますので株式市場で好感されます。アップル(AAPL)と同様に、株主還元に非常に積極的ですね。

M&A

2021年3月にCurvを2億ドルで買収することを発表。5月に返品サービス「ハッピーリターンズ(Happy Returns)」を買収に合意。オンラインの小売業への参入を目指します。ピンタレスト(PINS)の買収の噂が流れましたが、こちらは進展はありません。

2021年9月に日本の後払い決済業者「ペイディ」を買収していましたね。

$PYPL 米決済ペイパル、後払い新興のペイディを買収 3000億円: 日本経済新聞 https://t.co/4kWoNG2TSj

— 秀次郎@戦国のバレンティン(旧メタ次郎) (@hidejiromoney) September 9, 2021

2022年は買収どころではないですね。

ガイダンス(業績見通し)

Q2-22ガイダンス:

・売上:~$6.79B/YoY~+9%(予想$7.09B)×

・EPS:~$0.86(予想$1.12)×

FY-22ガイダンス:

・売上:~$28.2-28.7B/YoY~+11-13%(予想$29.28B)×

・※EPS:~$3.81-3.93(予想$4.63)×

・TPV:YoY~+13-15%

・フリーキャッシュフロー:>$5.0B

※FY-22ガイダンスのEPSには引当金の取り崩しや税金による12ポイント(%)の逆風が含まれる(いずれにせよ予想には届きませんが)。

2月上旬と比較して、マクロ環境が悪化していることは明らかです。ロシア、ウクライナ、中国が世界的な不確実性を高め、インフレ圧力やサプライチェーン圧力を強めています。また、ペイパルに限って言えば、パンデミックから脱却した後の消費者の電子商取引支出の正常化を予測することは非常に複雑です。その結果、2022年のガイダンスを引き下げ、中期的な見通しを見直すことが賢明であると考えています。

通期では、50 億米ドル超のフリー・キャッシュ・フローを創出する見込みです。また、資本配分につい ても、事業への有機的投資、自社株買い、無機的成長の間でバランスをとっていく予定です。しかし、明確にしておきたいのは、現時点では変革的な買収は当社の成長アジェンダではないということです。当面の間、買収を行う場合は、当社の技術や能力と明確で揺るぎない整合性がある、単純な買収に集中するものと考えています。

Earnings Call(役員説明とQ&A)

こちらに日本語訳(調整済み)で全文記事にしてあります。重要ポイントは上記の決算数字項目に落とし込み、以下記事内ではハイライトにしています(太字)ので参考にしてください。

ここでは市場が最も関心を寄せている最初の質疑応答を記載します。

Q1)Lisa Ellis/MoffettNathanson

お二人の声が聞けてうれしいです。ジョン 寂しくなりますね。ダン、これはあなたへの質問ですが、たぶん、さっきの正式な挨拶の締め括りを踏まえてのことでしょう。この6~8カ月間の課題を振り返って、PayPalが事業の軌道を修正するために、今後やるべきことの上位3~4つは何だとお考えですか?

Daniel Schulman/President, CEO & Director

リサ、あなたの声を聞けてうれしいです。私もジョンと同じように感じています。さて、ここ数四半期、私たちにとってビジネスを正確に予測することが難しい時期が続きました。しかし、過去5年間、私たちは一貫してマーケットシェアを拡大してきました。ですから、ひとつには、私たちの哲学と予測に関する方法論を見直す必要があると考えています。それについては、また後ほどお話ししたいと思います。それについては、また後ほどお話します。

第二に、私たちが非常によくやらなければならないことは、それほど多くはないと考えています。チェックアウトについては、後で詳しくお話ししますが、チェックアウトにおける当社の地位を向上させるためのさまざまな取り組みがありますし、次世代チェックアウトについても考えています。

また、デジタルウォレットにも力を入れる必要があります。私たちは、デジタルウォレットが業界の未来を左右するものだと確信しています。それがPayPalの未来です。エンゲージメントの観点から、私たちがやろうとしていることの核心です。ですから、この2つのことは、私たちが本当にダブルダウンする必要があることなのです。

3つ目は、パンデミックに陥る前の状態に戻ることです。オペレーティング・モデルに焦点を当て、確実に簡素化と合理化を行い、プロダクト・マネージャーの手にもっともっと説明責任を持たせ、ビジネス全体にわたって本当にエンドツーエンドの説明責任と所有権を推進する必要があると思います。

このように、私たちがやらなければならないことは、明らかにたくさんあります。その中で、いくつかの実行については順調に進み始めていると感じています。第1四半期はその一部で、いくつかの指標は......緑の芽が見えています。しかし、私たちは集中し続け、モデルの簡素化と営業レバレッジを推進し続けなければなりません。

Q2)Tien-Tsin Huang/JPMorgan Chase & Co.

まず、ジョンにお礼を申し上げ、あなたのご健勝をお祈りします。今後の見通しについてお聞きします。リサが何が変わるのかについて良い質問をしたのは知っていますが、通期の収益とEPSの見通しと、90日前と現在の状況についてより良く理解したいと思っています。eBayの前提は同じようですね。

この変化のうち、マクロ要因によるものと、戦略転換の影響についてもう少し詳しく教えてください。もちろん、保守的な考え方がどの程度影響したのか、また、おっしゃる通り、見通しが悪く、CFOの席が埋まっていることなども考慮した上で、お聞かせください。

John Rainey/CFO & EVP, Global Customer Operations

もちろんです、Tien-Tsin。では、私から。まず、コメントありがとうございました。そして、おそらくガブリエルもこの件に飛びつくと思います。しかし、私たちはガイダンスについてどのように考えているのか、少し説明したいと思います。前四半期に15%から17%という売上レンジを提示した際、もし状況が改善されなければ、そのレンジの下限を目指すと明確に申し上げました。

これは、今後、状況が少し悪くなることを想定しているという点で、今日のガイダンスとは異なるアプローチです。パンデミック後のeコマースのトレンドの回復や正常化を予測することは、非常に困難です。私たちは、このような状況に陥らないよう、少しづつですが追いかけています。

ですから、このガイダンスを出したときと現在の状況を比べてみると、状況は改善されていないだけでなく、明らかに悪化していると思うのです。ウクライナで戦争が勃発しました。中国のような国では、サプライチェーンの問題が深刻化しています。さらにインフレが進行し、裁量的な消費と非裁量的な消費に偏る当社の顧客基盤に不釣り合いな影響を及ぼしていると思います。これらのことが、今期の見通しの策定に影響を及ぼしています。

ガブリエル、何か補足することはありますか?

Gabrielle Rabinovitch/SVP, Corporate Finance & IR

はい、もちろんです。ジョン、ありがとう。Tien-Tsinが収益の見通しを下方修正したのは、Johnが述べたマクロの悪化と、それが中核市場における当社の全体的な成長予測に意味するものに加えて、Johnの指摘するように、当社のプラットフォームで何が起きているかを見てみたからです。これは、eコマースや消費者行動に関するものです。しかし、私たちはより自由裁量的なプラットフォームを持っているため、消費に与える影響はより大きいと考えています。

そのため、年初に比べ、世界的に電子商取引の動きが鈍くなっており、それが当社のプラットフォームにも表れています。これは、消費パターンやオフラインとオンラインのミックスという点でも反映されています。このように、新年を迎えるにあたって考えていることがあります。しかし、現実的な見通しを立て、それに基づいて見通しを調整したいと思います。

収益面での最後の貢献は、世界的な成長率の低下予想に基づいて、PayPalのいくつかの取り組みに対する見通しを調整したことです。そのため、マクロの影響を考慮した上で、より新しい取り組みが年内に実現できると思われるものについては、保守的な考えで一貫性を持たせたいと考えています。

EPSの面では、これらの要因の一部が反映されていますが、数量的な観点からもお知らせしたいと思います。Braintreeの業績が大きく伸びています。そのため、ノーブランドのプロセッシング・ミックスが事業全体の収益性に影響を及ぼしています。そのため、EPSはその分減少しています。

さらに、長期的な利益成長を実現するために重要だと考えている分野には、引き続き多額の投資を行っています。これがEPSに対する全体的な影響です。もうひとつ、ロシアでのトランザクション・サービスの停止はEPSに影響を与えますので、それについては見通しを修正しました。

ーFINー

ここから先は

¥ 400

Amazonギフトカード5,000円分が当たる

この記事が気に入ったらチップで応援してみませんか?