直販投信の知られざるメリット・デメリット 【現役社員が解説!】

直販投信と聞くと、みなさまはどのようなイメージをされますか。

直販とは「直接販売」の略であり、自社で投資信託の運用を行い、お客さまに直接お届けするのが直販投信です。

直販投信の良い所と言えば…販売手数料がないこと? 顔が見えること?

悪い所と言えば…商品数が少ないこと?

今回は、直販投信で働く社員自身が、一般的にはあまり語られることのない直販投信のメリット・デメリットについて詳しく解説したいと思います。

メリット① ファンドの哲学・理念に共感した資金が集まる

直販投信では、他社を介さない販売活動によって、理念や哲学、運用方針を直接にお伝えすることができるため、それらに共鳴・共感して下さるお客さまにお集まりいただくことができます。

それが運用サイドとしては大きなアドバンテージとなり得ます。

例えば、当社では、運営理念や運用方針として、

・一般生活者の皆さまの財産形成を長期投資でお手伝いする

・短期的な成績は追わない

・暴落時には、積極的に応援買いをする

ということを明言しています。

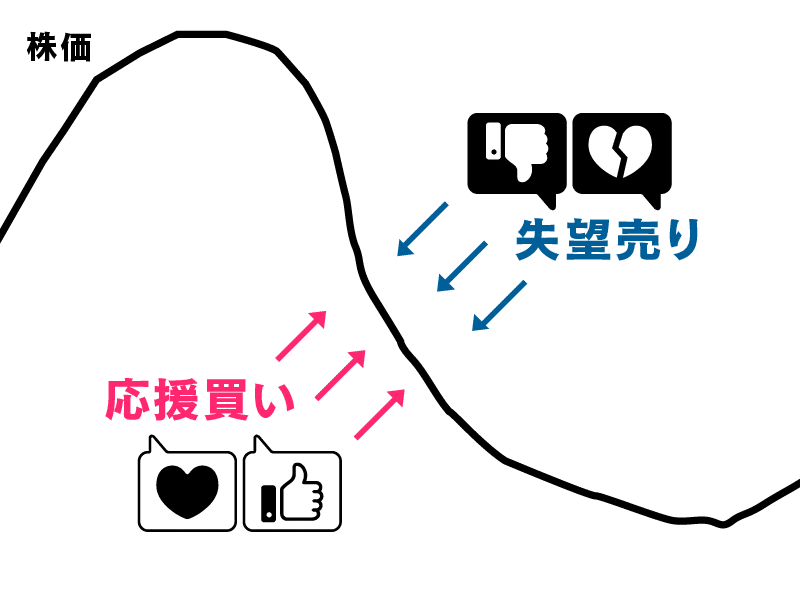

結果的に、短期的な値上がり益を求める資金ではなく、長期的な資産形成を目的とする資金が多く集まります。そして、その違いが現れるのが暴落時です。

仮に多くの販売会社を通じて、短期志向などファンドへの共感性の低い資金を集めてしまうと、暴落時に資金の流出が発生し、運用サイドとして一番買いたい時に手元に現金がなく、応援買いができない可能性が高くなります。

よく「お金に色はない」といいますが、例えば短期か長期か、運用目的は何か、ファンドに共感している資金なのか、など”お金の見えない色”によって、ファンドの運用自体が変わってくるのです。

直販投信では、共感性の高い資金が集まりやすく、自分たちの目指す運用・運営を体現できる可能性が一般的なファンドより高まるはずです。それが長期的には大きな差となるのではないかと考えています。

メリット②運用方針・哲学を貫ける

運用業界では、直接販売するのではなく、銀行や証券会社に販売を委ねているケースが一般的です。懸念されるのは、お客さまの資産形成を第一に考えるよりも、販売会社が売りやすい商品を設計することに重きが置かれてしまう可能性が高くなるということです。

また、販売サイドが力を持ちすぎると、運用方針・哲学といった一番大切にすべきものが歪められることも考えられます。

直販投信では、販売を自社で行っているため、他社からの影響を受けることはありません。だからこそ、一貫した運用を行うことが可能であり、地に足のついた歩みを進めることができると考えています。

メリット③ 透明性が高い

直販投信は銀行や証券会社と異なり、自社で運用しているファンドのみ販売します。

また、直販投信1社で取り扱うファンドは1本~数本程度と限られていることや各社独自のコンセプトやビジョンを掲げていることからも、レポートや発信物に力を入れている傾向が見られます。

最近では、各種SNSやYouTubeなどでの発信に力を入れている直販投信も多く、

・投資資金がどのように運用されているのか

・どんな企業に投資されているのか

・誰が運用、運営しているのか

など詳しく知ることができ、より安心感を持って投資していただけるのではないかと思います。

例:当社も頑張って発信しています!!

長期投資だより-さわかみ投信のWEBマガジン- (sawakami.co.jp)

メリット④ 投資を実感できる

直販各社では、セミナーや勉強会を始め、様々なイベントを開催しています。

運用者の顔を見て、直接話を聞ける機会があるというのは、直販投信ならではの文化ではないでしょうか。

例えば、当社では年に1回「運用報告会」という大きなイベントを開催しています。

その名の通り、ファンドの1年間の運用報告に加え、実際に投資している企業様にお越しいただき、直接お話を聞ける場を設けるなど、投資をより身近に感じていただけるような機会を作っています。

また、セミナーや勉強会の後には、懇親会を開催することもあります。社員と直接、話ができるだけでなく、投資家仲間から成功体験を聞ける、投資について意見交換できるような機会も作っています。

デメリット① 銀行・証券会社で取扱いがない

直販という名の通り直接販売しか行っていないため、他の販売会社では取り扱いがなく、手に入りづらい部分があることはデメリットとして挙げられます。

実際に、直販投信の商品は、銀行や証券会社では販売していないケースが見受けられます。証券会社で口座開設をすれば、多岐にわたるファンドから選択・購入できますが、直販投信に限ってはファンド購入にあたり新たに口座開設をする必要があり、口座管理が煩雑だと感じるかもしれません。

ただし、最近ではHPを通した資料請求やネットでの口座開設など、直販投信も各社サービスを充実させているため、さして取り上げるほどの大きな問題ではないかもしれません。

デメリット② 商品ラインナップが少ない

直販投信では銀行や証券会社に比べ、取扱いのあるファンドの数が少ない傾向にあり、上述の通り1~数本程度の品揃えであるところが多いです。

より多くの種類の商品と比較して選びたいという方にとってはデメリットになり得ます。

デメリットの裏に隠されたメリットとは?

さて先ほどはデメリットを取り上げましたが、もう少し掘り下げて考えてみると、実はデメリットの裏にメリットが隠されていることが分かります。

「銀行・証券会社で取扱いがない」というデメリットの裏に隠されているメリットとは何でしょうか?

直販投信のファンドは、どこでも手に入るわけではないことから、購入時点で既に一定のハードルが設けられていることになります。

ある一定の障壁が設けられていることで、ファンドの哲学や理念に共感いただいているお客様に多くお集まりいただけるようになります。

結果的にこれが「ファンドの哲学・理念に共感した資金が集まる」というメリットに繋がるのです。

また、「商品ラインナップが少ない」というデメリットも、ファンドの本数が少ない分、1つのファンドにより多くのリソースとエネルギーを費やすことができるというメリットになり得ます。これが質の高い運用や直販投信ならでは密度の濃いサービスや情報発信に繋がるのではないでしょうか。

直販投信はまだまだ発展途上

一般的に投資信託を選ぶ際は、ファンドの過去の成績や手数料の多寡に注目されがちです。

しかし、実際のところ最終的な投資成果というのは、「①ファンドのリターン」と「②お客様の投資行動」の2つによって決まり、これを「インベスターリターン」と言います。

前述のように、販売会社を広げて、ファンドへの共感性の低い顧客資金を集めてしまうと、結果的に志す運用ができなくなり、インベスターリターンは低くなることでしょう。

また、運用手腕によってファンドのリターンが高められたとしても、お客さまがファンドの理念、哲学を理解せず、非合理的な投資行動を取ってしまうと、最終的にご享受いただくインベスターリターンは低くなるでしょう。

直販投信における販売部門は、運用者とお客様の間に立って、①運用者が運用しやすく、また ②お客様が最終的な投資成果を享受しやすい環境づくりをすることで、最終的なインベスターリターンを高めていく役割を担っています。

このように販売と運用が一体となってお客様に投資成果をお届けするというのが、直販投信ならではの魅力であると考えています。

残念ながら、業界におけるシェアは1%(2023年現在)など、直販投信はまだまだ発展途上です。

ですが、真にお客様の利益に資する、長期的な財産形成のお手伝いができるのは「直販モデル」に他ならないと私たちは考えています。

もし、この記事を読んで興味を持っていただけましたら、ぜひ一度、直販投信を覗いてみて下さい。

共同執筆:西岡 孝朗(直販部)/ 高橋 誉主(直販部)

■公式ページはこちら