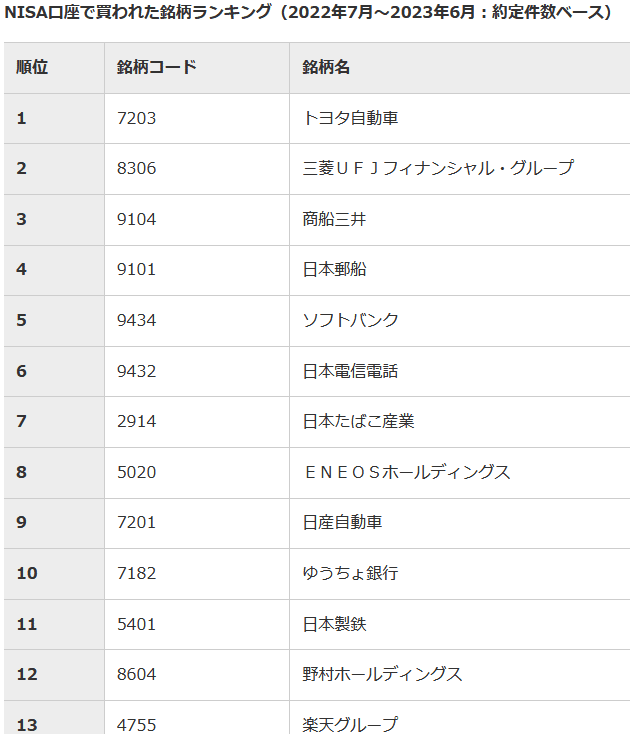

2023年NISA人気銘柄分析 第3回:日本たばこ産業[2914]

日本たばこ産業

概要

今回は高配当銘柄として広く知られる日本たばこ産業(以下JT)について解説していく。

NISAの人気銘柄として長らくランキング上位に位置している。

チャイナショック後も、そして驚くことにコロナショック後も人気は色褪せない。

グローバルたばこカンパニーを指標しており、紙巻きタバコと加熱式たばこの販売を主軸としている。

また1998年に鳥居薬品を2008年に加ト吉(現テーブルマーク)を買収するなど、たばこ事業以外への拡大も志している。

会社業績

2011年に売上高が激減していることが判る。

これは日本の会計基準から国際会計基準(IFRS)に切り替えた影響が大きい。

そのため、国内たばこ事業における物流関連の売上高が代理人取引と判断できるようになり、これを売上高から控除する方式に変更となった。

よりJTの実態が判りやすくなったと言える。

また、2010年10月よりタバコの値上げが行われた影響もあるだろう。

国際会計基準が適用された2012年3月期からのデータを見てみよう。

売上高は緩やかな上昇傾向にある。

営業利益、純利益はあまり変化がないように感じられる。

特筆すべきは原価率の低さ、営業利益率の高さだろう。

高配当を維持する力の源と言える。

8/10点

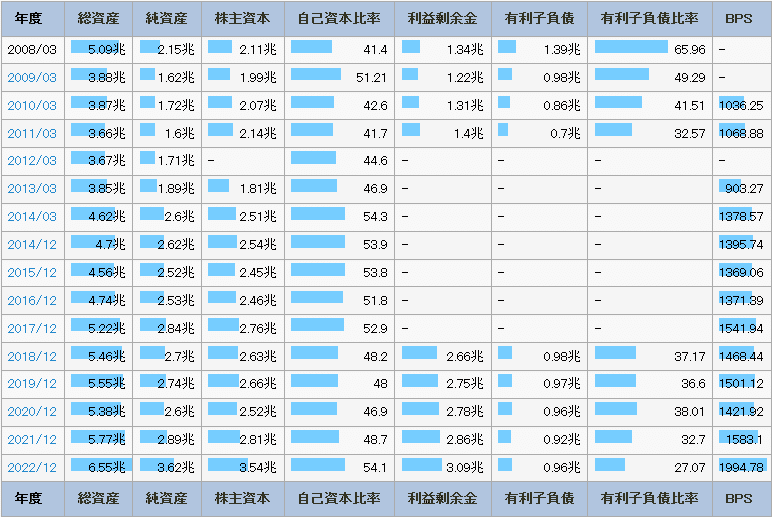

財務状況

財務状況は至って健全で言うことはない。

自己資本比率は5割を超えておりどっしりとしたものだ。

総資産をゆっくりと積みましており流石の安定感が伺える。

BPSも上昇傾向にあり企業としての足腰の強さが判る。

高配当を維持しつつ利益剰余金を積みましてすらいる。

全体として変化は緩慢としたものだが、これは強い。

しかし、あまり成長しているようには見えない。

これだけ稼いでいるのにである。

どこに現金を回しているのか。

7/10点

キャッシュフロー

そう、利益の大半を配当金(財務CF)に回しているのである。

JTは株主還元方針として「資本市場における競争力のある水準として配当性向75%を目安とする」ことを打ち出している。

75%、とんでもない数字だ。

これでは他業種を買収したり投資を行うことなど出来ない。

会社として大きくなれないのも頷ける。

現金こそ積み上げているがこれは配当金を払い続けるための内部留保なのだ。

5/10点

配当

JTの強みそのものと言っていい配当金。

順調に増え続けている。

流石にコロナショックで一度減配を経験したもののすぐに取り戻している。

配当性向は公約通り75%となっている。

JTの余剰金は配当金のために存在するため、当然自社株買いは少ない。

これからの総配当性向も75%に近い数字が並ぶだろう。

2023年9月6日の株価で配当金は6.45%。

NISAで買われ続けるわけである。

10/10点

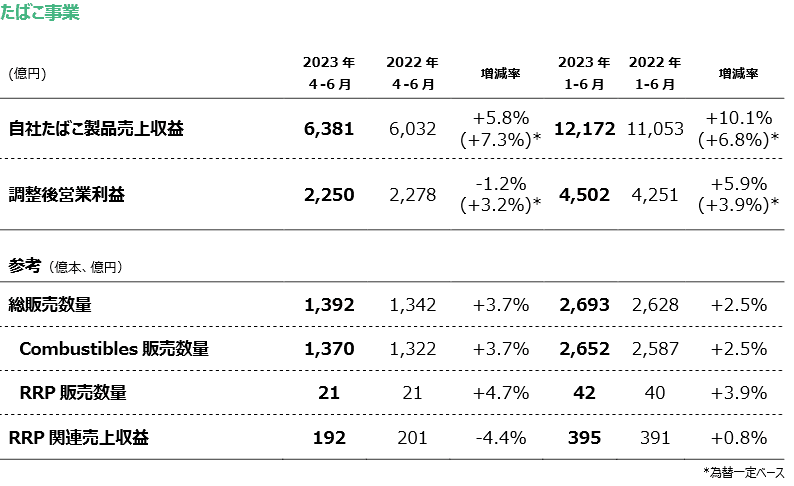

将来性

日本人の喫煙率は減少傾向にある。

平成元年で60%を超えた喫煙率は現在30%を下回っている。

しかし問題はない。

JTの海外売上比率は6割を超えており、既に主軸は海外にある。

国内市場の減退を賄うだけの戦場を得ている。

また、世界のたばこ市場は成長傾向にありJTの売上数量も好調だ。

これは紙巻きタバコ、加熱式タバコを問わない。

成長市場でシェア争いをしていることは心強い限りだ。

6/10点

終わりに

企業としてのJTは成長性に乏しい。

その意味ではNISAで買い付けるには相応しくないだろう。

しかし、数々の経済危機を乗り越えてきた多少のことでは動じない大企業だ。

この安定感を持つ企業が毎年5%以上の配当金をくれるというのだから、その一点で購入する価値があると言える。

ただ、世界経済は5%ほど毎年成長しておりJTはその意味では相対的に後退している。

もちろん配当金を払い続けることはできるだろうが、将来性という意味ではやはり難しい業界だ。

海外に目を向けるにしても販売させてくれる国は限られる。

これでは新規開拓もできない。

そして2022年3月に始まったロシアによるウクライナ侵略だ。

JTにとって海外の稼ぎ頭である2カ国が戦争当事国となった。

よりによって双方ともにたばこの生産拠点を抱えている。

JTの業績の25%をロシア市場が支えており、撤退も難しい。

当面は制裁措置を遵守した上で営業を継続するとの発表があった。

JTの筆頭株主は財務大臣だ(33%)。

そのため、この決定は国の決定に等しくしばらくの間は運営が続行されるだろう。

しかし、先行きは不透明なままだ……。

私なら買わない。

会社業績:8/10点

財務状況:7/10点

キャッシュフロー:5/10点

配当:10/10点

将来性:6/10点

合計:36点

この記事が気に入ったらサポートをしてみませんか?