資金調達はストーリーで行う時代:金融機関と創業者の力関係の変化(1/4)

変化するテックIPO

投資銀行は、IPOする企業を着飾り、GAAP会計などのマナーを教え、投資家訪問に連れ回し、最終的には社会にデビューさせます。

このような役割を何十年にもわたって担ってきた投資銀行ですが、ここ数年、この仕組みが崩れ始めています。すべての分野ではありませんがーーほとんどの分野で投資銀行は未だに同じ役割を果たしていますーーテック分野では投資銀行の重要性と役割が縮小し、コモディティ化しています。

歴史的に見ても、資金調達は困難であり、公開市場の投資家は新しく上場する企業をほとんど意識していませんでした。投資会社はテック企業には力を入れていませんでした。また、特にエンタープライズ・スタートアップに関しては、個人投資家は経験が少なく、馴染みがありませんでした。このような環境では、個々の企業の独自性ではなく、資本市場の特異性が重要になりました。このモデルでは、企業はそれほど特別な存在ではありません。重要なのは、投資家が投資対象として期待する形に企業を適合させるための標準化されたプロセスなのです。企業は潜在的な可能性を秘めていても、公開市場の投資家コミュニティに自分たちを紹介する方法を知らないのです。

どの市場でも、企業の力はその取引に付加された価値に比例します。投資銀行は、IPOを目指す企業の質と厳しさを保証する重要な役割を担っていると考えていますが、今日ではそうではないようです。投資銀行はIPOプロセスのロジスティックのみを管理するようになり、IPOの条件を決定する上での重要性は低下しています。投資銀行が門番であったのは、市場にどの企業が優れているかを伝える必要があったからです。しかし、現在では発見性が制約になることはありません。企業の知名度が高まったため、売り側の相対的なレバレッジと重要性が低下しています。

優秀な創業者は、自分のストーリーを所有することで重要な影響力を得られることを理解しています。創業者や企業は、投資家に対して直接的かつ複合的な方法で自分たちのストーリーを伝えることができるようになってきています。SPACとダイレクト・リスティングが注目に値するのは、そのコスト構造ではなく、企業がIPOをより直接的に売り込むことができるという点です。

企業と公開市場の投資家がより直接的に結びつくことは、かつてないほど容易になっています。現在、多くのテック・エクイティ・ファンドは、公開市場と非公開のプレIPO(さらにはアーリーステージ)の両方への投資を行っています。Tiger、Coatue、Durable、D1、あるいはT Rowe PriceやFidelityのような会社は、銀行員から企業を紹介してもらう必要はありません。彼らはすでに何年も企業を追跡しており、創業者とその企業を直接知りたがっています。創業者は、IPOを支えてくれる投資家と直接関係を築くことができます。むしろ、その関係を投資銀行のプロセスで主に仲介させることは、プロセスに摩擦をもたらし、効果的ではありません。

また、ほとんどのテックスタートアップは、株式公開の時点で知名度が格段に上がっています。これは特に消費者向けのスタートアップに当てはまります。Airbnb、Roblox、Robinhood、Coinbaseなどの企業は、広く利用され、知られています。あなたの製品が投資家(またはその家族)に日常的に使われていて、メディアにも大きく取り上げられていれば、投資家向けのロードショーを何度も行うことはそれほど重要ではありません。日常的に製品を使用して直接体験することは、どんなロードショー・プレゼンテーションよりも優れたマーケティングです。消費者向けではない企業でも、その知名度は高まっています。今日、企業が株式を公開する頃には、数十年前に公開した企業よりも桁違いに多くの支持を得ています。あとは単純に、投資家のがテックに興味を持つようになったことです。5億ドルではなく500億ドルでIPOできる企業は、より魅力的な存在です。

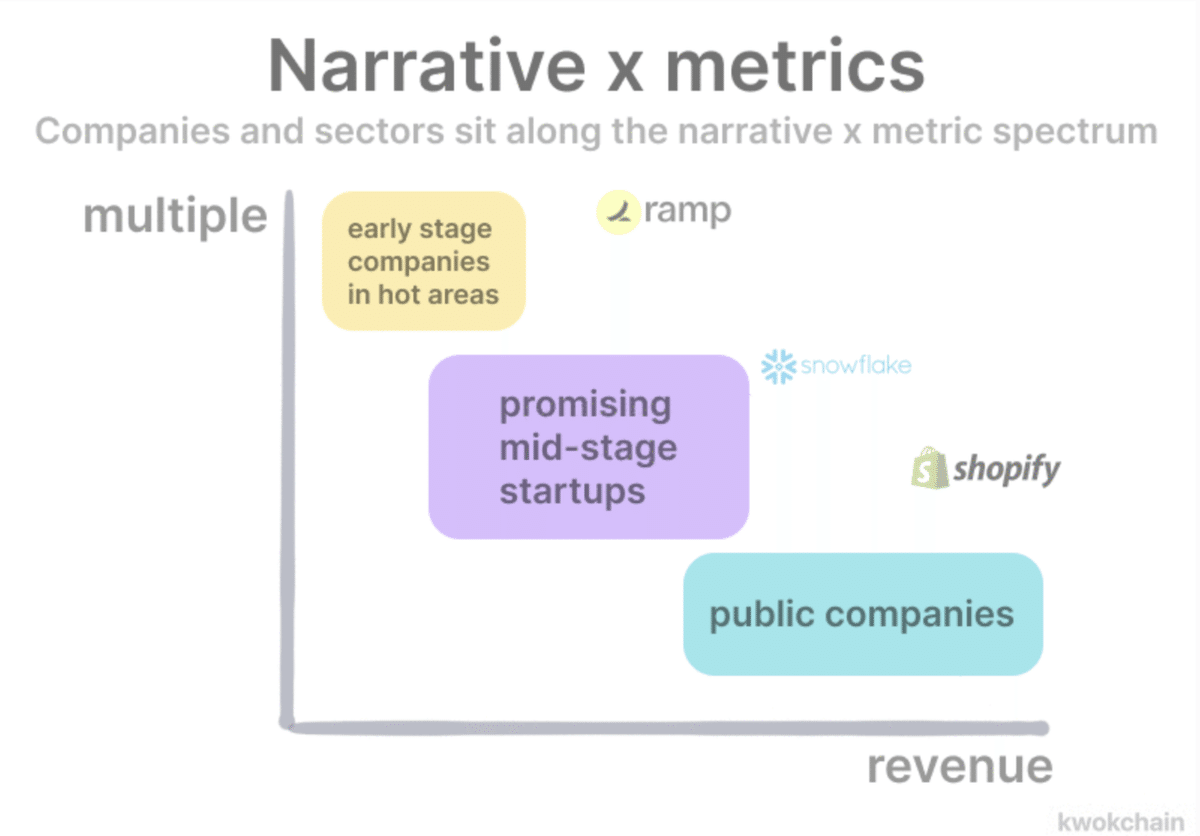

現在の状況のもう一つの特徴は、企業が公開市場で得られる収益倍率の幅が非常に広いことです。2倍から2000倍まで、さまざまな倍率があります。これは、小規模なSPACでも、大規模な直接上場企業でも同じです。これらの企業を分けるのは、魅力的なストーリーを公開市場にどれだけ効果的に伝えることができるかということです。

倍率の幅が非常に大きい場合、「まあまあのIPO」と「すごいIPO」の違いは、ビジネスの将来性に対する人々の信念や信頼の有無にかかっています。それは投機かもしれません。トラクションに基づいている場合もあります。しかし、それだけではなく、今日のビジネスをどのように考えるべきか、なぜそれが一貫性や予測可能性だけでなく、継続的な複利効果をもたらすのかを説明する創業者の能力も重要です。

資本が簡単に得られる世界で創業者として重要なのは、いかに自分を説明し、誤解を解き、正しい方法で一般市場に理解してもらうかということです。

資金調達は、すでにストーリーが原動力となっている

この公開市場の説明に聞き覚えがある方は多いはずです。

公開市場の方向性は、アーリーステージのベンチャーエコシステムですでに行われていることなので、驚くべきことではありません。

過去10年間のスタートアップ企業の資金調達では、ラウンドの規模が拡大し、さらに重要なことに、企業のクラスごとに分岐しています。同じレベルの収益を上げている企業でも、評価額の範囲には桁違いのものがあります。5倍で調達する企業もあれば、300倍以上のARR倍率で調達する企業もあります。収益を上げる前の企業では、評価の幅はさらに大きくなります。

さらに重要なことは、ベンチャーエコシステムでは、創業者が資金調達プロセスを推進し、投資家に直接売り込むべきだという認識が一般的になっていることです。半世紀前、企業は資金調達のために銀行員を雇っていました。今では、そんなことをしている会社をベンチャー企業がまともに相手にするわけがありません。

スタートアップの進捗状況や将来性を最もよく伝えることができるのは、CEOの仕事です。ビジネスの状況を把握し、ビジネスを変化させる能力に長けているのはCEOだけです。そして、資金調達の時だけでなく、毎日、誰にでもそれを伝える責任があるのはCEOだけなのです。

資金調達のピッチには、物語、変曲点、実績の3種類があります:

・物語ピッチは、「こうなるかもしれない」という魅力的なストーリーが原動力となります。

・変曲点ピッチは、発見された秘密が原動力となります。投資家が理解するのに十分な鋭さがあれば、今が理想的なリスク調整後の投資時期であることを認識させるような、会社が何らかの変曲点に到達したことを示します。

実績ピッチは、すでに行われたことの結果によってもたらされます。会社はブラックボックスであっても、投資家は指標だけを見て投資することもできます。

しかし、これには秘密があります。それは、実績ピッチというものは、もはや存在しないということです。なぜなら、すべての企業が知っているように、最高の日は常にこれからやってくるからです。

皮肉なことに、最高の実績を持つ企業は、将来の可能性を最も評価されたがっています。誰も過去の栄光に甘んじたくはないのです。そして、最高の倍率を達成するためには、さらなる可能性を秘めているというストーリーが必要です。

資金調達とIPOは、企業が一息ついてストーリーを形成するのに適したタイミングです。日々の業務に追われがちな企業が、数年単位で自社のビジネスについて真剣に考えるための機会なのです。ところが、自社の物語を注意深く抽出することの重要性は、資金調達に限らず、継続的に行われるべきものになってきています。

🚀🚀🚀

原文:Narrative Distillation

著者:Kevin Kwok

免責事項

当該和訳は、英文を翻訳したものであり、和訳はあくまでも便宜的なものとして利用し、適宜、英文の原文を参照して頂くようお願い致します。当記事で掲載している情報の著作権等は各権利所有者に帰属致します。権利を侵害する目的ではございません。

あなたのおすすめの海外記事を教えて下さい!翻訳して皆さんに共有させて頂きます💁♂️➡️➡️Twitterへ