アジアで大人気のデリバリーサービス「foodpanda」のビジネス変遷を調べてみた

こんにちは!暇さえあればアジアのスタートアップを調べる生活を始めて3ヶ月が経ちました。Shodaiです。今回はアジア全体でサービスを展開しており、特にタイで認知度の高い(気がする)フートデリバリーサービス「foodpanda」について見ていきましょう。

目次は以下の通りです。

1. foodpandaって?

2. foodpandaの資金調達の歴史からわかること

3. Delivery Heroの決算をチェック!

foodpandaって?

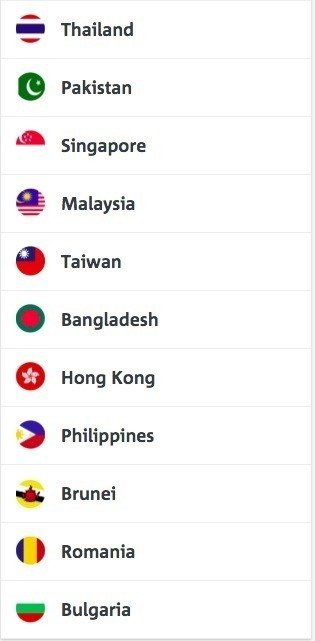

foodpandaは、アジア・東欧12ヶ国でフードデリバリーサービスを展開しております(2018年時点)。進出国は以下の通り。

なかなか面白いラインナップですよね。アジアですとシンガポール、タイなどの王道以外に、ブルネイやパキスタンへビジネスを展開しております。そしてさらに驚きなのが、東欧(ルーマニア・ブルガリア)でもサービスを提供しております。

実はfoodpandaはアジア発の企業ではなく、2012年にベルリン(ドイツ)に設立された「Foodpanda GmbH」が提供するサービスです。なんとドイツ企業だったんですね。

サービス内容はとてもシンプルで、アプリもしくはウェブサイト上で、ユーザーが好きなフードをデリバリー予約することができます。「わざわざレストランに行くのめんどくさい」「家から出たくない」という人には最高のサービスですね。日本でも2016年にUber Eatsが進出してから、デリバリーで食事を済ます人がとても増えた印象です。

foodpandaの資金調達の歴史からわかること

次はfoodpandaの資金調達状況を見ていきましょう!アジアのテック企業は未上場企業が多く、IR資料が公開されていないことが多いため、これまでの資金調達先や金額からビジネス状況を推測して行く必要があります。

foodpandaは2012年の創業以来、Seed RoundからSeries Eまで合計7回、$300M以上の資金を調達しております。凄まじいですね。

調達先はご覧の通り。(crunchbaseから引用)

創業から1年足らずの2013年2月に、Rocket Internetから$20Mも資金を調達しております。額もすごいですが、Rocket Internetが投資したって部分が面白いですね。Rocket Internetはドイツでスタートした企業で、世界中の成功しているビジネスモデルをもろパクリし、まだローンチされていない国で創業させ、圧倒的資金力で他が参入する前にビジネスをスケールさせるという、他では類を見ないことをしています。

foodpandaの戦略について、2013年当時の記事で以下のように述べられています。

FoodPanda says that it is continuing to add more, with the focus remaining Africa, Asia, Eastern Europe and Latin America. Given that FoodPanda focuses almost exclusively on less affluent markets, and that Just-Eat raised its most recent round, $64 million, last year at one of the lower points of the European recession, it’s seems that this is at least one online business model that works despite larger economic forces at play.

当時はアメリカのGrubHub、ヨーロッパだとDelivery HeroやJust-Eatがフードデリバリー市場で一歩リードしていた状況で、foodpandaは競合がまだ進出していないアフリカやアジア、東欧、南アメリカに積極的に展開していく旨を示しています。

実際に各国のフードデリバリーのスタートアップを買収するなどして、foodpandaはその後世界各国へ進出していきました。実際に2014年には、ハンガリーやクロアチア、セルビアなど、中央ヨーロッパ5カ国でそれぞれフードデリバリーのスタートアップを買収し、進出に乗り出しています。(参考記事はこちら)

一方で2015年には、foodpandaはロシア事業をMail.ruという競合に$100Mで売却しています。ここから察するに、市場が成熟していない時点でできるだけ多くの国に進出し、そこから売却などを通じてよりポテンシャルの高い市場のみに絞っていっているようですね。

その後2015年には、SeriesEの資金調達で、Goldman SachsやRocket Internetから合計210ミリオンUSDもの資金を調達しております。foodpandaはこの時点で40カ国、580都市に進出しておりました。foodpandaの注力地域が、まだインフラが整っておらず、モバイル市場も成熟してない途上国であったため、より多くの資金が必要であったのでしょう。

そして2016年、なんとfoodpandaは競合のDelivery Heroに買収されます。どちらもドイツ発の企業で、同じくRocket Internetから投資を受けているので、いわゆる買収ってよりも、Rocket Internetが参加の企業を統合した、といったイメージでしょうか。

Delivery Heroの決算をチェック!

foodpandaを買収したDelivery Heroは上場企業であるため、IR資料が公開されています。以下で数字を見ていきましょう!

こちらが2018年Q1の数値です。

Orders(オーダー数)、GMV(取引総額)、Revenues(売上)をKPIとして追っているようですね。オーダー数はグローバル全体で8910万回、GMVは€1150M、売上は€170Mとのこと。全ての数値において、前年より大幅に成長しております。

1オーダーあたりの取引額を計算してみると、2017年Q1が€13.81 (831.5/60.2)に対し、2018年Q1は€12.90 (1150.1/89.1)と、減少しています。つまりオーダー数は増えたのですが、一回あたりのオーダーにおける注文額は減ってしまっているみたいですね。

またグローバル全体でのテイクレート(取引総額における売上の割合)を計算してみると、2017年Q1が13.92%に対し、14.82%となっています。テイクレートは改善されているようですね。フードデリバリーのテイクレートってこんなに高いんですね。メルカリのテイクレート10%が、他のECと比べるととても高いのですが、Delievry Heroはそれを大きく上回っております。

気になるので、各エリアの1オーダーあたりの取引額とテイクレートを計算して見ましょう。

1オーダーあたりの取引額は、全エリアで減少していました。これはおそらく、ユーザー数を一気に増やしたため、ライトユーザーの増加に伴い1人当たりの注文額が減少したのか、はたまた掲載店舗を増やした影響で、少額のフードメニューが増加したのか。

また、1オーダーあたりの取引額で面白いと思ったのが、これらの数値は物価との相関関係がないようですね。1番物価が安いであろうアジアの1オーダーあたりの取引額はMENA(Middle East & North America)やアメリカを凌駕しております。

テイクレートに関しては、エリアごとにばらつきはあるものの、13~16%前後に収まっています。このテイクレートの高さは、フードデリバリーサービスの強みですね。

まとめ

foodpandaのサービス概要から資金調達の流れ、そして買収先のDelivery Heroの決算分析、いかがだったでしょうか。

Rocket InternetはLazadaにしろ、foodpandaにしろ、とにかくローンチからの海外展開のスピードが早いですね。他に真似される前に途上国の成長市場で一気にシェアを取るという戦略には脱帽です。

Delivery Heroはfoodpanda買収後、オーダー数、GMV、Revenue共に伸びていますが、1オーダーあたりのGMVが減少しているのがネックですね。ここは想定内として、とにかくオーダー数を増やして行くことに注力するのか、1オーダーのGMVも増やして行くのか、今後の展開が楽しみです。

Shopeeの記事でもGMVやテイクレートの分析をしたので、ぜひ読んで見てください!

Twitterのフォローもぜひぜひ!