#10 貸借対照表を読み解く~効率性の指標~

貸借対照表の構造から始まり代表的な指標を解説するシリーズですが、貸借対照表についてはいったん今回で終わりです。

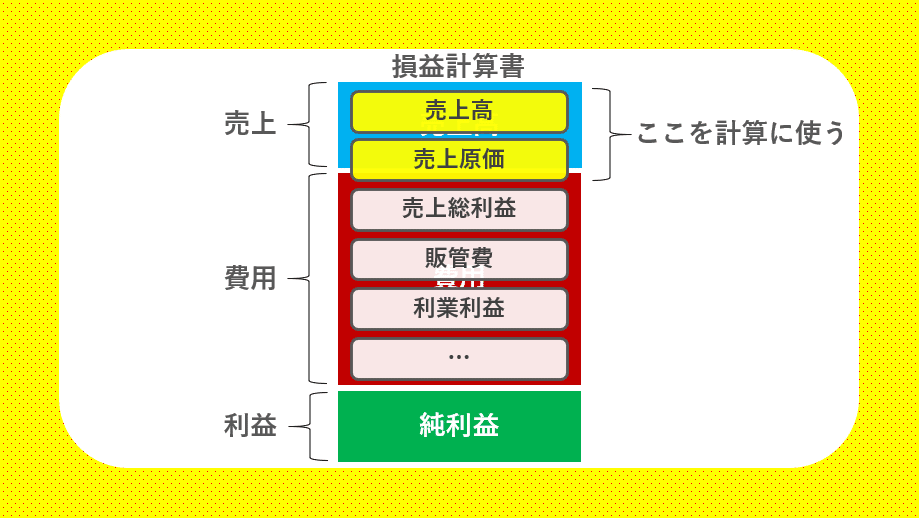

最後は効率性の指標ですが、なぜ効率性の指標を最後にしたのかというと、効率的に経営できているかどうかは貸借対照表だけでは計算できない!からです。つまり、損益計算書(以下、PL)も必要になります。

まずは手元に自社の貸借対照表と損益計算書を用意して、いつものボックス図を確認しましょう。

このマガジンをはじめから順にお読みいただいている方は、もう暗記しましたね。

そして、お手元の貸借対照表を見てみると、このような科目があることを確認できると思います。

売掛金、棚卸資産、買掛金です。

さらに損益計算書を見てみると、売上高、売上原価という科目があります。

これらの数字を使って効率性をみることができます。

効率性の指標には、

①総資産回転期間

②売上債権回転期間

③棚卸資産回転期間

④仕入債務回転期間

という4つの代表的な指標があります。

①は飛ばして、②~④の解説にいきます。

あなたが1月1日に100万円の商品を売ったとします。そして、お得意さんなので、支払いは2ヵ月後の3月1日でいいことにしました。お得意さんは2ヶ月の間にお金の工面をすることができるので大喜びです。

この場合、損益計算書には商品が売れた1月1日に100万円の売上を計上しますが、まだ代金回収できていないので、バランスシートには現金ではなく売掛金という科目に100万円が計上されます。

売掛金というのは「支払いを受ける権利」です。それが100万円分あるということです。権利はあるがカネはない、という状態です。

無事に3月1日に約束どおり支払ってもらえたら(売掛回収)、バランスシートの売掛金は100万円減り、現金が100万円増えます。

この、売掛金が現金になるまでの期間がどのくらいあるかを表したものが、売上債権回転期間です。

代金の回収はお客さんによってバラバラなことも多いですが、自社では代金回収にこのくらいの日数がかかってるんだな、ということが分かるのです。

計算式はこうです。

売上債権回転期間(月)=売上債権÷(年間売上高÷12)

売上債権回転期間(日)=売上債権÷(年間売上高÷365)

月数で知りたい時は12、日数で知りたい時は365を使います。

実際に先ほどの例で計算してみます。分かりやすくするために、毎月100万ずつ売上をあげ、その全てを2ヵ月後に支払う約束にしているというケースにします。

毎月100万の売上なので、年間にすると1200万円の売上高です。支払は2か月後なので、売上の2か月遅れで100万ずつ回収していきます。

売掛金は、前月の売掛金に売上を足して回収分を引いていきます。そうすると、毎月200万の売掛金が残ります。期末売掛金というのは、決算日の売掛金です。※受取手形がある場合は売掛金に足します。

これを元に売上債権回転期間を計算すると、

200÷(1200÷12)=2、となり売上債権回転期間(月)は2か月となります。

日数で計算すると、200÷(1200÷365)=66.833…なので、約61日です。約2か月ですね。

これで、自社の売上はいつ現金になるのか?が計算できるわけです。

これが売上債権回転期間です。

売上債権回転期間の解説で1300字オーバーしてしまいましたが、棚卸資産回転期間も仕入債務回転期間も同じ理屈です。

棚卸資産回転期間は在庫が売上に変わるまでの期間であり、

仕入債務回転期間は、材料等を仕入れてから支払い(つまり現金が出ていく)までの期間です。

計算式はこうなります。

棚卸資産回転期間(月)=棚卸資産÷(売上原価÷12)

仕入債務回転期間(月)=仕入債務÷(売上原価÷12)

ちょっと違うのは、棚卸資産と仕入債務の時は、売上高ではなく売上原価を使います。

以下のスライドを見てください。

商売の流れが左から右へ進むにつれて、財務諸表の数字は図のように変わっていきます。仕入債務は棚卸資産の代金のことであり、棚卸資産は売上原価と変化していきます。損益計算書はスカスカです。これを見ると会社の財務状況を把握するために貸借対照表がいかに重要かが分かりますね。

また、費用収益対応の原則というものがあり、これは仕入れに要した費用は経費とせずに、売り上げた分だけを売上原価として費用計上するという原則です。商品の材料を買っても損益計算書上の費用(売上原価)にはならないということです。

これが棚卸資産回転期間と仕入債務回転期間に売上原価を使用する理由です。

つまり棚卸資産回転期間とは、棚卸資産が商品として販売され売上になる(=棚卸資産が売上原価に変わる)までの期間のことです。

そして仕入債務回転期間とは商品の材料を仕入れてから支払いまでの期間なのですが、これが一番分かりにくいです。長い方が資金繰りはよくなる、という理解でいいと思います。

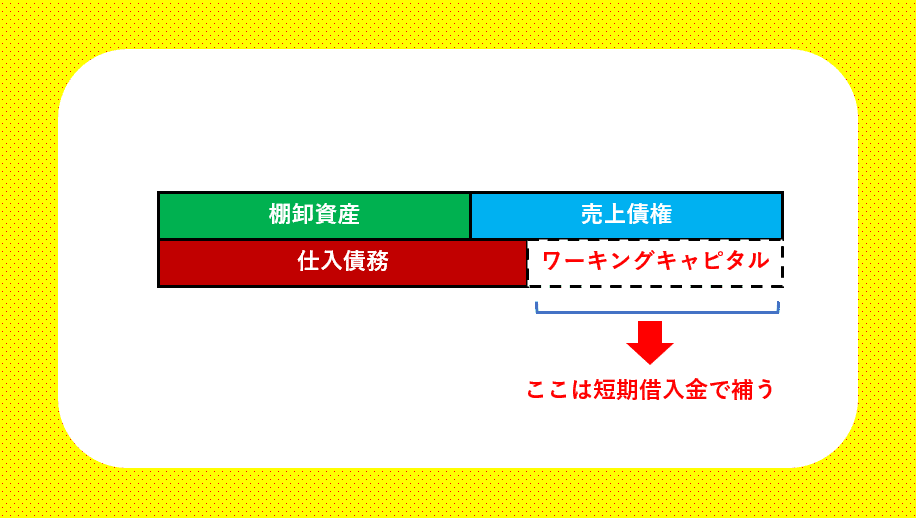

分かりにくいので図にすると、

あくまで一例ですが、仕入、売上、仕入れ代金の支払い、売上金の回収を時系列にするとこのような感じになります。売掛金が回収できてから仕入れ代金の支払いができればよいですが、そうでない場合はどこかからお金を持ってこないと支払いができません。このお金のことを運転資本(ワーキングキャピタル)と言います。

このワーキングキャピタルがいくら必要かは、

売掛債権+棚卸資産-仕入債務=ワーキングキャピタル

という計算で出すことができます。ワーキングキャピタルは通常、短期借入金で補うことが多いと思います。運転資本よりワーキングキャピタルと言ったほうがかっこいいと思います。

また、売上債権回転期間+棚卸資産回転期間ー仕入債務回転期間で、キャッシュ・コンバージョン・サイクル(略してCCC)という指標が出ます。これを言えたらかなりかっこいいです。

効率性の指標がまあまあ大作になりましたが、最後に残っている総資本回転期間ですが、これは総資産÷(年間売上高÷12)で算出します。会社の全ての資産と同じ額を稼ぐのに何ヵ月かかってるか?を見ることができます。または売上の何ヵ月分を資産に投じているか?と解釈することもできます。これも短い方が効率がよいとみられる指標になります。

さて、ここまで回転期間の解説をしてきましたが、回転期間の逆数で回転率というものもあります。

売上債権回転期間(月)は、売上債権÷(売上高÷12)ですが、

売上債権回転率は、売上高÷売上債権×100と逆数になっています。

同様に総資本回転率、棚卸資産回転率、仕入債務回転率がありますが、自社の経営分析に関してはどちらかを知っていればよく、パーセンテージよりも日数のほうが分かりやすいという点で、回転期間にスポットをあてました。

まもなく3000字に届きそうですが、ここで終わりにします。

次回は、このままカネ系でキャッシュフロー計算書にいくか、別のジャンルにいくか迷い中です。

最後までお読みいただきありがとうございました。

いいなと思ったら応援しよう!