キャピタルアロケーション ー どんな会社、どんな業種のオーナーなのか? #10

このマガジン は株価指数に連動するETFのポートフォリオを定点観測することで、その種のポートフォリオを保有することは、どんな会社、どんな業種の「オーナー」になることなのか、を眺めてみる試みです。

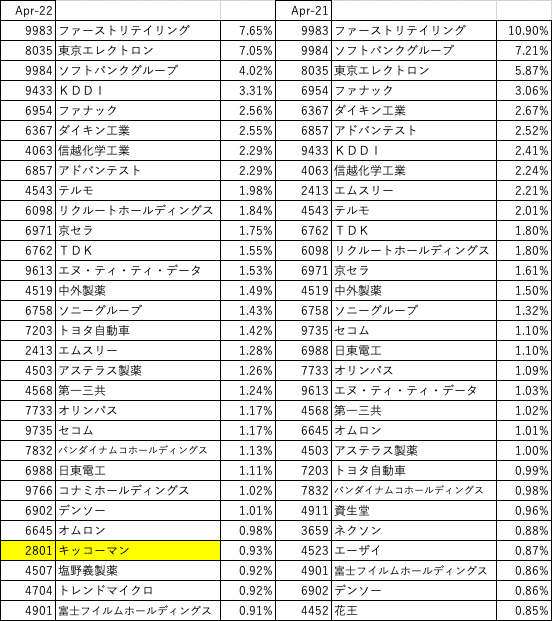

1. TOPIX

このETFのデータを基にして作成した表です。

黄色で塗った会社が30社のうち、1社あります。

実は、このデータは2019年4月末、2020年4月末、2021年4月末も持っています。黄色で塗った会社1社は、その3つの時点ではトップ30にいなかった会社です。その一方、2022年4月末含めて4つの時点全てでトップ30に入っていたのは23社です(前回は20社)。

前月末との比較では、トップ30の入れ替わりはゼロでした。

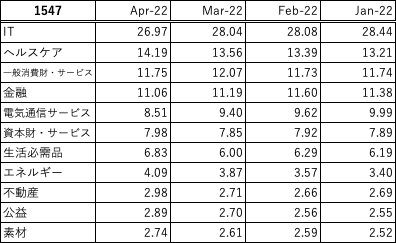

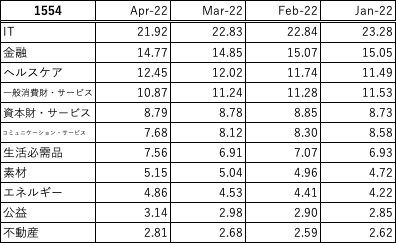

業種別はこちらのETFのデータから。

2. 日経株価指数

こちらで黄色に塗った1社もTOPIXと同様、2019年4月末、2020年4月末、2021年4月末にはトップ30に入っていなかった会社です。一方で、2022年4月末含めて、4つの時点でトップ30に居続けているのが30社のうち21社です(前回は19社)。

前月末との比較では1社、入れ替わっています。

業種別はこちらのETFのデータ からです。

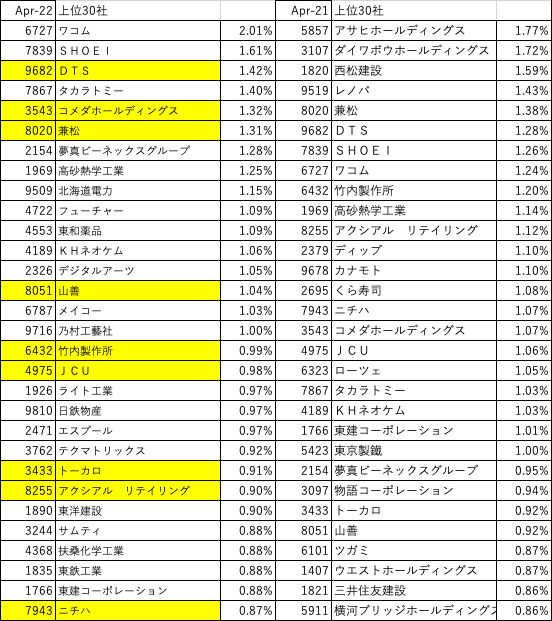

3. Russell/NOMURA Small Cap Coreインデックス

こちらは2020年4月末、2021年4月末のデータから、3つの時点でトップ30に入っているのは黄色で塗った1社のみです。TOPIX、日経225とは様子がまるで違います。

前月末との比較では3社が入れ替わっています。

業種別です。

4. JPX 日経中小型株指数

黄色で塗った9社が2020年4月末、2021年4月末、2022年4月末ともにトップ30入りしている会社です。前回は9社が3時点全てでトップ30に入っていました。

前月末との比較では3社が入れ替わっています。

業種別です。

5. S&P 500

黄色で塗った5社 は 2019年4月末、2020年4月末、2021年4月末ともにトップ30に入っていませんでした。2019年年4月末、2020年4月末、2021年4月末、2022年4月末の4時点ともにトップ30入りしているのは18社です。

前月末との比較で入れ替わっているのは2社です。

業種別は こちらのETF で。

6. MSCI ACWI Index

2020年4月末、2021年4月末にはトップ30に入っていなかったのが、黄色で塗った4社です。2020年4月末、2021年4月末、2022年4月末、この3時点全てでトップ30入りしているのは20社です。

前月末から2社入れ替わっています。

業種別は 日本を除いたポートフォリオになっているこのETFからです。

上位10社、上位20社、上位30社への集中度の推移

上のデータを作成した6つのETFについて、上位10社、上位20社、上位30社のウエイトがどうなっているのか、どんな風に変化してきたのか、を見たのが下表です。

上位10社

上位20社

上位30社

この上位投資先への集中度には特に関心を持っています。

こんな仮説を持っています。

パッシブ運用の割合が高まれば高まるほど、インデックスファンドの上位投資先への集中度が高まる。

パッシブ運用は通常、時価総額の大きな会社から順に「買収」していくことになると考えられます。ですから、パッシブ運用が相対的に増えると、時価総額の大きな会社への集中度が高まっていく。こう考えたのです。

上記の表を見る限り、上位の会社への集中度がじわじわと高まっているように感じられます。こうした状況をどう考えるのか、どう捉えるのか。

これこそが僕がこの定点観測で抱いている「問い」です。

じっくりと観察を続けていきたいと考えています。

次回をお楽しみに。