キャピタルアロケーション ー どんな会社、どんな業種のオーナーなのか? #31 と 投信概況 第175回

このマガジン は株価指数に連動するETFのポートフォリオを定点観測することで、その種のポートフォリオを保有することは、どんな会社、どんな業種の「オーナー」になることなのか、を眺めてみる試みです。

投資信託協会 の月次発表資料からざっくり数字を拾う「投信概況」もこちらに書いています。

投信概況のバックナンバーです。

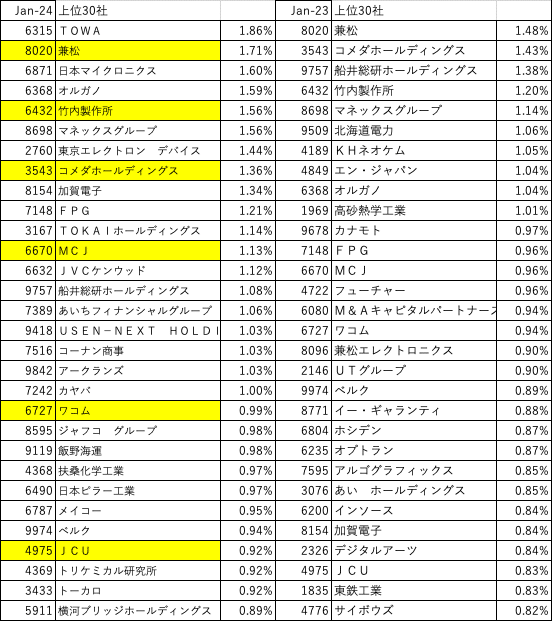

1. TOPIX

このETFのデータを基にして作成した表です。

実は、このデータは2021年1月末、2022年1月末、2023年1月末も持っています。2024年1月末のトップ30のうち黄色で塗った2社が上記の3つの時点で一度もトップ30に居なかった会社です。一方、2024年1月末含めて4つの時点全てでトップ30に入っていたのは24社です(前回は24社)。

前月末との比較すると、入れ替わりは1社でした。

業種別はこちらのETFのデータから。

前月との比較では、順位の入れ替わりはありません。

2. 日経株価指数

2021年1月末、2022年1月末、2023年1月末、3つの時点で一度もトップ30入りが無かったのが黄色で塗った2社です。2024年1月末含めて、4つの時点でトップ30に居続けているのが30社のうち23社です(前回は23社)。

前月末との比較では入れ替わりは1社です。

業種別はこちらのETFのデータ からです。

前月末との比較では、輸送用機器、サービス業の順位が入れ替わりました。

3. Russell/NOMURA Small Cap Coreインデックス

このETFは昨年3月に上場廃止になりました。

https://nextfunds.jp/data/2023/td_230310a.pdf

4. JPX 日経中小型株指数

黄色で塗った6社が2022年1月末、2023年1月末、2024年1月末ともにトップ30入りしている会社です。

前月末との比較では5社が入れ替わっています。

業種別です。

前月末と比べると、順位の入れ替わりはありません。

JPX 日経インデックス 400 及び JPX 日経中小型株指数の構成銘柄の定期入替について

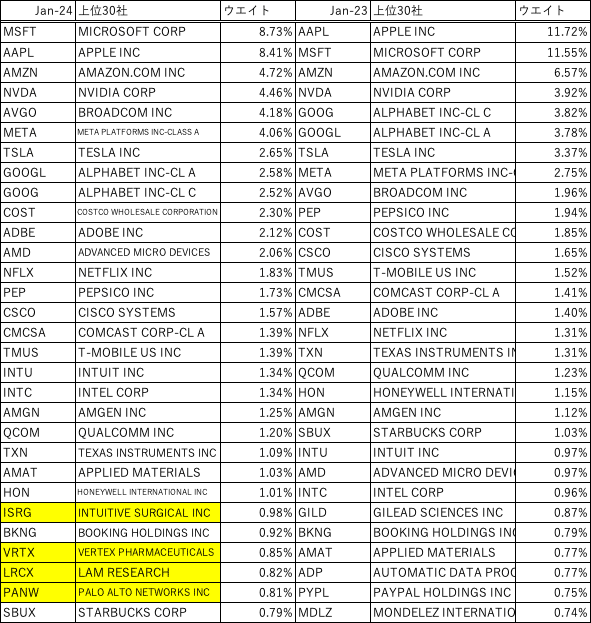

5. S&P 500

30社のうち 2021年1月末、2022年1月末、2023年1月末の時点で一度もトップ30入りしたことがなかった会社は黄色で塗った1社でした。2021年1月末、2022年1月末、2023年1月末、2024年1月末の4時点ともにトップ30入りしているのは17社です(前回は18社)。

前月末との比較では1社、入れ替わりました。

業種別は こちらのETF で。

前月末との比較では、電気通信サービスと資本財・サービスの順位が入れ替わりました。

6. MSCI ACWI Index

2022年1月末、2023年1月末の両方の時点でトップ30に入っていなかったのが、黄色で塗った4社です。2022年1月末、2023年1月末、2024年1月末、この3時点全てでトップ30入りしているのは20社です(前回は17社)。

前月末との比較では1社入れ替わっています。

業種別は 日本を除いたポートフォリオになっているこのETFからです。

7. NASDAQ 100

黄色で塗った4社は2023年1月末はトップ30に入っていませんでした。

業種別はこちらのETFからです。

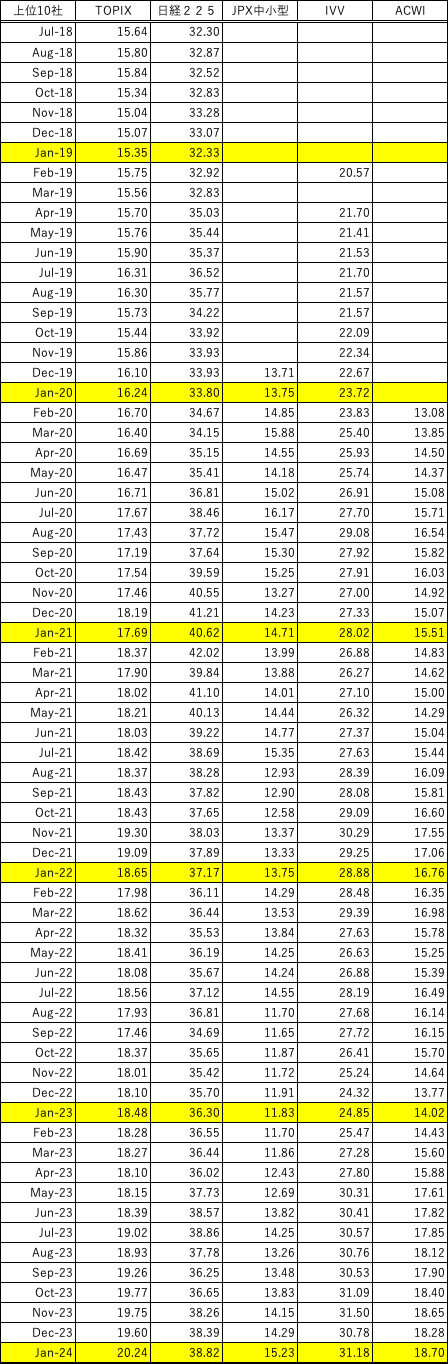

上位10社、上位20社、上位30社への集中度の推移

上のデータを作成した6つのETFについて、上位10社、上位20社、上位30社のウエイトがどうなっているのか、どんな風に変化してきたのか、を見たのが下表です。

上位10社

上位20社

上位30社

この上位投資先への集中度には特に関心を持っています。

こんな仮説を持っています。

パッシブ運用の割合が高まれば高まるほど、インデックスファンドの上位投資先への集中度が高まる。

パッシブ運用は通常、時価総額の大きな会社から順に「買収」していくことになると考えられます。ですから、パッシブ運用が相対的に増えると、時価総額の大きな会社への集中度が高まっていく。こう考えたのです。

上表を見る限り、多くの株価指数で上位の会社への集中度がじわじわと高まっているように感じられます。こうした状況をどう考えるのか、どう捉えるのか。これこそが僕がこの定点観測で抱いている「問い」です。

じっくりと観察を続けていきたいと考えています。

投信概況 2024年1月末

noteに引っ越して12回目です。

データはこちらからです。

株式投信の残高が190兆円を突破しました。これまでの最高値を更新です。200兆円が見えてきました。

1月は設定額>解約額となりました。

個人的に注目の投信会社です。

次回をお楽しみに。