全員の前提として一致していることから疑え。現代ポートフォリオ理論、市場ポートフォリオを疑え。

「アクティブファンド」で検索してみると、最初に出てきたのがこのページでした。

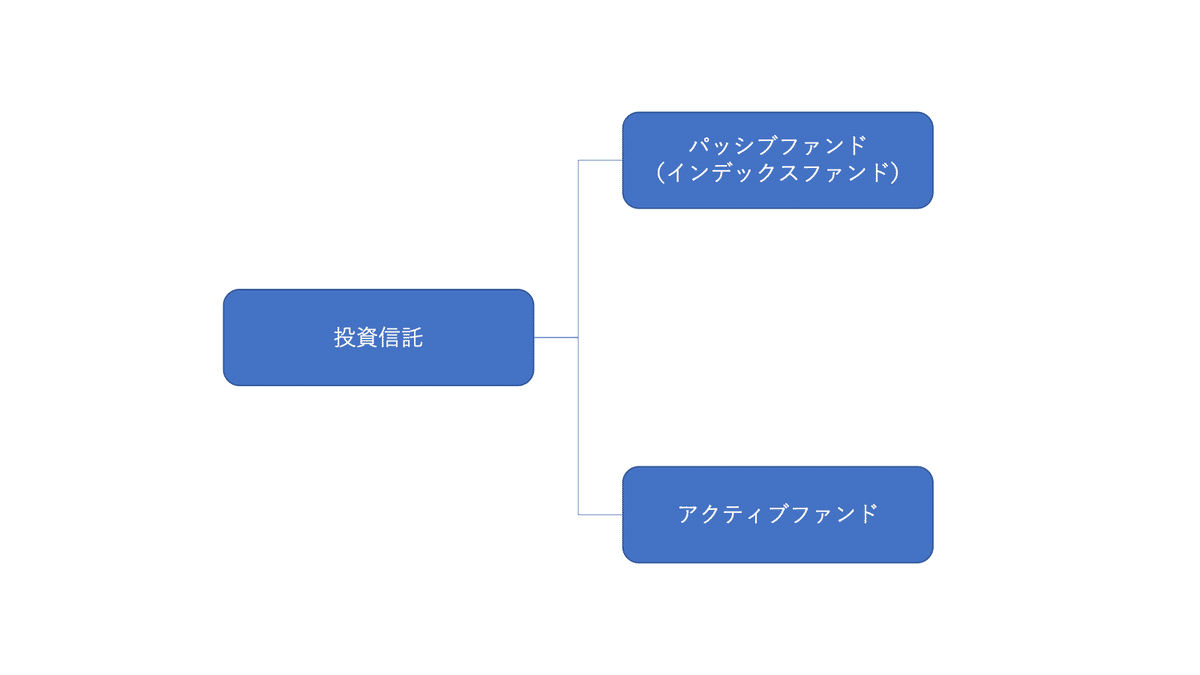

投資信託はアクティブファンドとインデックスファンドの2種類に分類することができます。まずインデックスファンドは、日経平均株価やTOPIXといった指数に連動するように設計された投資信託です。一方、指数を上回る、または指数に捉われずにリターンの獲得を目指す投資信託がアクティブファンドです。

投資信託を2つに分けてください。というお題を掲げたとします。

おそらくですが、玄人、素人問わず、上記のページと寸分違わず

投資信託は

アクティブファンドとインデックスファンドの2種類に

分類することができます。

99%の人がこう答えるもの、と想像しています。

これは非常に綺麗なわけ方です。

考え方として別に間違ったものだとも思いません。

しかし、最近気づいたことですが、99%の人たちがこのわけ方をして、そこから特段何も考えないっていうのはおかしくないか、と。他にわけ方があるんじゃないか?と。

鳥井弘文さんのブログです。

全員の前提として一致していることから疑え。

投資信託のわけ方の文脈で言うと、このわけ方、99%の人たちが納得しているのには、ある前提があります。

現代ポートフォリオ理論、市場ポートフォリオ、CAPM などなど、これらがこのわけ方の前提になっている。

現代ポートフォリオ理論やら、市場ポートフォリオやらを疑ってみるべきじゃないか、って思いました。

こうした前提の存在が、市場平均(ベンチマーク)に「勝った」「負けた」を投資、資産運用の世界に持ち込まれ、根付き始め、今や至る所に蔓延っているのが現状だと感じます。

伊藤レポート 3.0 でも指摘されている通り、GPIFもパッシブ運用だらけです。

https://www.meti.go.jp/press/2022/08/20220831004/20220831004-a.pdf

↑の記事でも引用しましたが、

「良い企業にできるだけ多くの資本を託し、投資先企業と共に成長を楽しむ」という資本主義の大原則

と、スパークスの阿部修平さんは述べられています。

市場平均を上回ること、それ自体を目的にしても上手くいかないはずです。市場平均に比べてどうだったか、それは結果論に過ぎません。

一方で、上記の通り、GPIFは市場平均並みの成果を得るためにせっせとパッシブ運用比率を高めています。しかし、それは「良い企業にできるだけ多くの資本を託し、投資先企業と共に成長を楽しむ」判断、行動なのでしょうか。

実際、この本の中で、こんなことも書かれていました。

スパークス創業後の1990年代、国内の機関投資家ではなく、まず中東や欧州をはじめとする海外の機関投資家から投資してもらったことを思い出します。彼らがスパークスのファンドに投資してくれたのは、理論に沿った分散投資ができているかどうかという理由ではなく、スパークスが1社1社の経営者と会って、魅力的な経営者、会社を見つけることができる運用会社だと期待してくれたからだと思います。

創業以来、インデックスとの対比で運用成果を考えていなかったのですが、結果的にインデックスを大きく上回るパフォーマンスを出せたことから、運用会社としての創業時の土台を築くことができたと思います。

阿部さんが、ベンチマークとの対比、勝った負けたは結果論に過ぎない、とおっしゃっていると受け止めました。

何が言いたいか、というと、ですね、

会社、投資先の価値を調査、探究する投資会社、投資方針と「それ以外」

投資信託をこのようにわけることも可能だ!ってことです。

投資、資産運用に何を求めるか、それは人それぞれだと思います。

市場平均並みの成果で御の字、あるいは、市場平均には勝ちたい。こういう投資家がたくさん存在しています。まるでそれが「全員の前提として一致している」かのように。

でも、それ以外の考え方がもっとたくさん存在しても良いと思うんです。

「良い企業にできるだけ多くの資本を託し、投資先企業と共に成長を楽しむ」

これが何よりも大事。結果、市場平均とは異なる成果になるでしょう。でも、それを受け入れる。社会に価値を提供する会社への投資は、時間が必要ですが、報われる(プラスの果実を得られる)と思います。市場平均の成果を下回ることもあるでしょう。でも、それでもいいんじゃない、って。

「良い企業にできるだけ多くの資本を託し、投資先企業と共に成長を楽しむ」

これを実現するには、投資判断する人は探究者であり調査家である必要があります。良い企業、会社を探し出して、調べ上げて、分析して、比較して、判断する。そうしたプロセスをしっかりと経た投資を実践しているか否か、それを基準に投資信託をわけることも可能なはず。

企業価値を探究するためにめちゃくちゃ時間をかけて調査しているファンド、と「それ以外」という具合に、わけられます。

現代ポートフォリオ理論、市場ポートフォリオを「大前提」にするんじゃなくて、疑う人が増えた方がいいんじゃないかなあ、と思っています。

一つの「アンラーン」でもあると思います。

ここから先は

チップを頂いた際は、TableforKidsへの寄付に使わせていただきます。 https://tfk.yumeshokunin.org/