日本の上場会社にはハイリーアクティブファンドで投資する

スパークス・アセット・マネジメントさんのレポートです。

2016 / 12 / 02 日本株情報まいこばなし 第124号 「良いアクティブ運用とは?-対ベンチマーク運用の衰退とハイリーアクティブ運用の再起-」

「ハイリーアクティブ運用」とタイトルにありますが、ハイリ―アクティブ運用とは

ベンチマークと大きく乖離した銘柄組み入れを行う中小型株投資や厳選投資

です。

この「ハイリーアクティブ運用」と比較されているのが「対ベンチマーク運用」です。

「対ベンチマーク運用」とは

ベンチマークとの比較を重視したアクティブ運用

であり、これが支持を集めたことによって

アクティブリターンをトラッキングエラーで割ったものが評価軸として用いられ、本来の投資成果である絶対リターンが軽視されました。

というわけです。

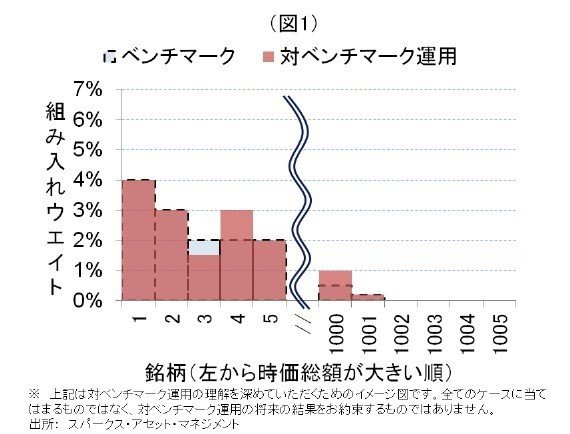

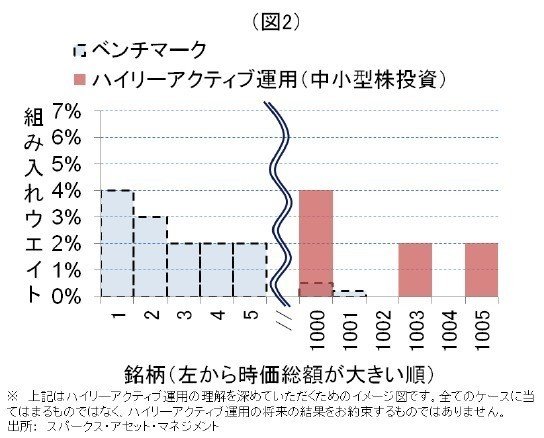

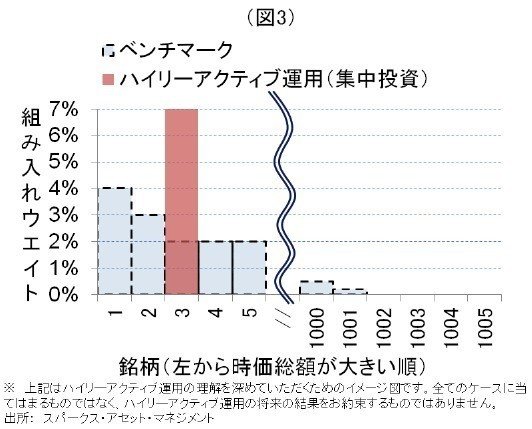

ハイリーアクティブ運用 と 対ベンチマーク運用 との違いを上手に説明しているチャートがありました。

対ベンチマーク運用のポートフォリオのイメージです。

ハイリ―アクティブ運用のポートフォリオのイメージです。

市場がウエイトを決めてくれる市場ポートフォリオを持てば良いのだ、とお考えの方には全く響かないとは思いますが、

そもそも企業への投資とは、企業の実態価値の成長へ投資したり、実態価値に比べ大幅に割安な市場価格で投資したりするものです。

私はこの考え方に全く異論がありません。

この原則を踏まえて、ハイリーアクティブ運用のパフォーマンスの傾向が説明されています。

最も強く共感したのは、この部分です。

アクティブシェアが高いからといって良いアクティブ運用とは限りません。徹底した企業調査をしたうえで、ハイリーアクティブ運用をしていることが大事です。

そして、実態価値の成長への投資を実践していればしているほど、短期的なアンダーパフォームから逃げずにしっかりと良い銘柄を持ち続けます。場合によっては1~2年ほど信念を持って、持ち続けることもあるでしょう。なので、短期的にベンチマークに対してアウトパフォームしているかどうかは、良いアクティブ運用と関係ないといえます。

お金を託すファンドマネジャーを選ぶに当たり課題だと感じるのは、「徹底した企業調査」をどのように実行しているか、についての説明があまりに少ないということではないでしょうか。スパークス・アセット・マネジメントさんはその点に意識されているな、と感じます。それは月次レポートを見れば分かります。

一例がこちらです。

http://www.sparx.co.jp/mutual/uploads/pdf/gen.pdf

このファンドはまさに「ハイリーアクティブ運用」です。レポートから綿密な調査がベースにあることを感じることができます。

あと、このレポートでは触れられていませんが、この「ハイリーアクティブ運用」を考えるに当たり、それを支持する、採用する投資家の姿勢も重要です。

「熱いオーブンの上で立ち続けることができる我慢強」さが投資家に求められると思います。

日本の上場会社に投資をするなら、私は「ハイリーアクティブ運用」なファンドマネジャーにお金を託します。