『農林中金<パートナーズ>長期厳選投資 おおぶね』ウオッチ #68 / おおぶねJAPAN(日本選抜)、おおぶねグローバル(長期厳選) ウオッチ #56 (2024年11月末)

2023年から 『おおぶね』シリーズの月次定点観測をひとまとめにしました。

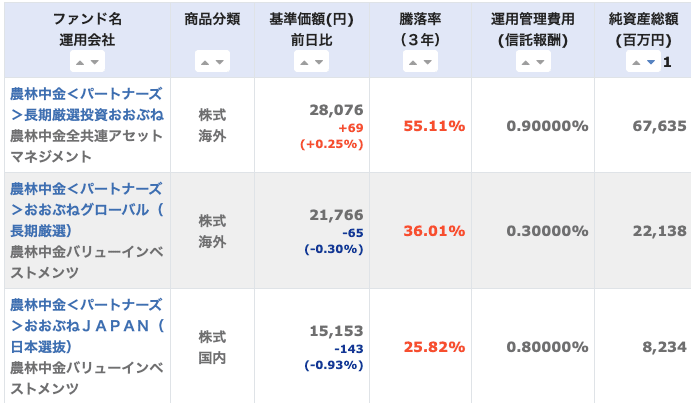

この3つのファンドです。毎月、コツコツと買い足しています。

おおぶねは 2019年5月、おおぶねJAPANとおおぶねグローバルは 2020年4月から投資を始めました。とても楽しく投資を続けられています。

楽しく投資を続けられている理由は、actuality ”手触り感” です。

定点観測のバックナンバーは下記のリンクからご覧ください。

まずは受益権総口数の推移です。

受益権総口数の推移

おおぶね(米国)

2024年11月は前月末比で2.3億口の増加。

ファンドへの資金純流入の連続記録を81ヶ月に伸ばしました。

おおぶねJAPAN

2024年11月は前月末比 0.6億口の増加。ファンドへの資金純流入となりました。

こちらは公募販売開始以降2024年9月まで54ヶ月連続でファンドへの資金純流入でしたが、2024年10月で初めて資金流出となりました。しかし、この11月は資金純流入に戻しました。

おおぶねグローバル

2024年11月は前月末比 0.3億口の増加。

こちらは56ヶ月連続でファンドへの資金純流入となっています。

2024年12月13日時点のデータです。

おおぶねシリーズ、3本のファンドで純資産総額の合計が980億円です。

1,000億円が見えてきましたねw

ファンドを通じて「オーナー」になっている投資先

です。

これを眺める時間をとても楽しみにしています。

おおぶね(米国)

月次レポートです。

https://www.ja-asset.co.jp/fund/140829/pdf/2024/11/pdfg140829_202411.pdf

投資先の上位10社を前月末、前年同月末と比較しました。

投資先は28社。前月末から1社減です。

上位10社のメンバー、前月末から3社入れ替わりました。

前年同月末と比べると投資先数は増減なしです。4社入れ替わっています。

組入期が数字で記載されていますが、これはマザーファンドのどの期にその投資先が登場した、投資開始となったか、です。

マザーファンドは

第1期が 2015年11月30日~2017年2月15日

第2期が 2017年2月16日~2018年2月15日

第3期が 2018年2月16日~2019年2月15日

第4期が 2019年2月16日~2020年2月17日

第5期が 2020年2月18日~2021年2月15日

第6期が 2021年2月16日〜2022年2月15日

第7期が 2022年2月16日〜2023年2月15日

第8期が 2023年2月16日〜2024年2月15日

となっています。

現在、第9期に入っています。

一番右端が S&P500指数に連動することを目指すETF IVV での各社のウエイトです。MICROSOFTが上位10社から外れたので、10社のIVVでのウエイト合計は3.4%となっています。

業種別です。

前月末との比較では、金融と情報技術の順位が入れ替わりました。

2024年6月で終わったファンド第7期の運用報告書を基に以下の記事をアップデートしています。次の記事をご覧ください。

おおぶねJAPAN

月次レポートです。

https://www.nvic.co.jp/wp/wp-content/uploads/2024/12/id200001_report1_2412.pdf

投資先は55社、前月末から1減です。

「原則として各銘柄のウェイトに差は設けません」とのことですので、トップ10に入ることに大きな意味があるわけではないようにも思います。

上位10社のメンバー、前月末と見比べると6社入れ替わっています。

アシックスさん、SHOEIさんが初登場です。

前年同月末と見比べると10社全部入れ替わっています。

「原則として各銘柄のウェイトに差は設けません」です。こうしたポートフォリオの場合、順位の変動が大きくなるはずです。

上位10社で日経225に選ばれている会社ですが、5社となっています。前月末と比べると1減です。

アシックスさん、SHOEIさんともにファンドの第5期(2023年12月〜2024年12月:進行中)に投資開始と推測されます。

第4期までの様子はこちらで眺めています。

おおぶねグローバル

月次レポートです。

https://www.nvic.co.jp/wp/wp-content/uploads/2024/12/id401002_report1_2412.pdf

投資先数は前月末から1増の27社です。

前月末と見比べると、上位10社のうち5社が入れ替わっています。前年同月末と見比べると、5社入れ替わっています。

このファンドも組入比率を見ると均等ウエイトに近い方針が取られていると見られますので、1ヶ月単位で見ると入れ替わりが多くなるものと思います。

2024年3月で終わった第4期の運用報告書までを眺めてみた記事です。覗いてみてください。

PBR =PER x ROE

おおぶねJAPN、おおぶねグローバルのレポートには”ポートフォリオのバリュエーション水準”というデータが毎月載せられています。

おおぶね(米国)も載せてほしいわあ、届けこの願い。と独りごちてみる

そこで思い起こしたいのが、この記事です。

PBR を 因数分解すると

PBR (株価純資産倍率)= PER(株価収益率) x ROE (株主資本利益率)

です。

ポートフォリオの特性に、PBRとPERが記載されていれば、ROEも算出できるわけです。

2020年4月末以来のPER、PBRの推移をグラフにしています。

ROEと平均時価総額をグラフにしました。

折れ線グラフがROEです。

これを見ると、おおぶねグローバルの投資先のROEは19.85%に対して、おおぶねJAPANの投資先は10.57%。日本の会社のROEが相対的に低いことが見てとれます。

おおぶねJAPANの前年同期は9.40%でしたので1.17ポイント上昇しました。おおぶねグローバルの前年同期は18.21%。こちらは1.64ポイントの上昇となっています。

おおぶねJAPANのレポートにはTOPIXに連動するポートフォリオのPER, PBRも記載されています。

PBR (1.28) = PER (14.46) x ROE (8.85%)

iShares ACWI のページにもPER, PBRが「ポートフォリオの特性」として載せられています。

PBR (3.39) = PER (23.73) x ROE (14.28%)

ACWI連動のポートフォリオと比べて、おおぶねグローバルのポートフォリオがROEで5.56ポイントリードしています。

こんな資料もありました。稼ぐ力、価値を創る力の重要性をあらためて感じています。https://t.co/gde1l3nC6j pic.twitter.com/3KfxEwXVtr

— renny | 投資家 (@renny_29) June 14, 2023

パフォーマンス

おおぶね(米国)

1年リターンの推移です。月末の分配金込(課税考慮せず)基準価額を基に算出しています。

2023年11月末〜2024年11月末は+28.9%。23期間連続のプラスとなりました。

ファンド設定来のデータ数は77。マイナスとなったのは3期間です。中央値は15.0%です。

5年リターン。データ期間数は29。

2019年11月末〜2024年11月末は +120.8% でした。年率換算すると17.16% となります。

おおぶねJAPAN

1年リターンの推移です。

2023年11月末〜2024年11月末は+11.2%。

まだまだこれからですね。

おおぶねグローバル

2023年11月末〜2024年11月末は+15.4%。

こちらもまだまだこれから。じっくり腰を据えて見ていきます。

コツコツ投資 実際のところ

3つのファンド、僕のコツコツ投資の実際のところです。

ここから先は

チップを頂いた際は、TableforKidsへの寄付に使わせていただきます。 https://tfk.yumeshokunin.org/