過去の自分の経験を捨てて学び直す「アンラーン」

関: 実は失敗した案件、たくさんあるんです。自分の経験からこの分野は難しいだろうとか、この経営者は人柄がな・・・とか。創業者の「隠れた真実」を見誤ってしまった経験はありますよ、やっぱり。

市川: 今の関さんでしたら、もっと広い視点で見られるんじゃないか、ということですか?

関: 過去の自分の経験を捨てて学び直す「アンラーン」を、今は意識的にできるようになっているんじゃないかなとは思います。

『ESG投資で激変! 2030年会社員の未来』298頁

先日、ご紹介した本。

著者の市川さんと関さんの対談が収録されています。読み終えて少し時間が経って、思い起こされたのがこの「アンラーン」という言葉でした。

(対談の一部は下記のページに掲載されています、ぜひ!)

僕自身にとって「アンラーン」ってあったっけ?

そんなことを自問してみました。

そこで思い起こされたのが2015年6月の行動です。

具体的には、あるアクティブファンドへの毎月コツコツ投資を始めたことです。

当時の僕のポートフォリオはこんな具合でした。

2015年5月末時点です。

7割近くがインデックス運用のファンドで占められていました。

毎月コツコツ買い足していた金額では、半分以上をインデックス運用のファンドに割り当てていました。その意味では、少しアクティブ運用に傾き始めていました。

しかし、インデックス運用での経験が10年以上積み重なっていたこともあり、フィー、つまり、信託報酬の多寡をかなり強く意識していました。

インデックスファンド、アクティブファンドを問わず「フィーの多寡が成果を決定する」。そうした考えを持っていました。それまでの10年以上の”経験から得られた”もの、当時はそう考えていたように思います。

2015年6月から毎月、買い足し始めたファンド

当時のブログです。

この時期から毎月、買い足し始めたファンドはこちらです。

最初にこのファンドをちゃんと調べてみたのが2014年2月のことでした。

信託報酬 の 1.64%(税抜)は少し(かなり?)お高めではあります。

ちゃんと?書いてました、「フィーが高いよ!」って。

その一方で、なぜこれだけの成績が残せるのか、という疑問がありました。

というのも、当時は「それなりの、いや、できるだけ分散した方がいいのでは」とバグ然と思っていましたから。

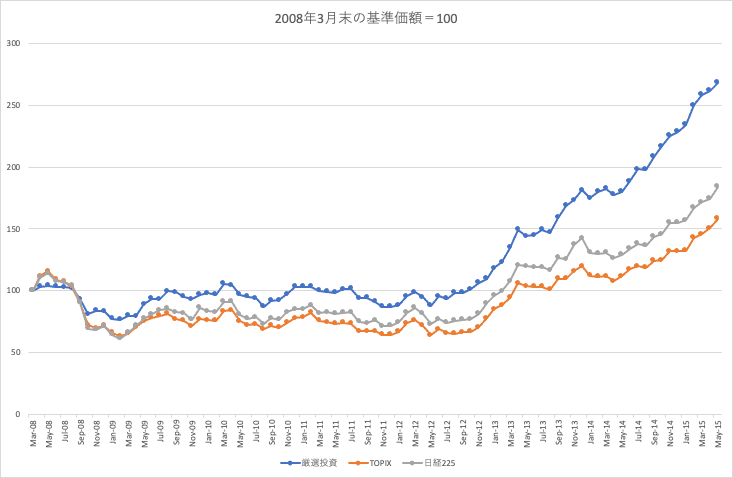

僕がこのファンドへの投資を開始する前の基準価額(月末時点)の推移です。

TOPIX、日経225に連動するETFと比べていますがブッチギリでした。

ローリングリターン 1年、(2008年3月末〜2009年3月末)以降、(2014年5月末〜2015年5月末)までの75期間について確認した結果が以下です。

TOPIXとは 69勝6敗、日経225とは 54勝21敗。

圧倒的に勝っていました。

なんで?フィーは高いのに? という問いに対する、僕なりの当時の整理は「投資先を絞り込んでいるから」、ファンドの愛称の通り「厳選しているから」というものでした。

実は、ほぼ同じタイミングで同じように投資先を絞り込んだアクティブファンドへの投資、毎月買い足すコツコツ投資を始めていました。現在、このファンドは全て解約して保有していませんが、成績面は今ひとつでした。ただ、成績面が理由で解約したのではなくて理由は別でした。

月次レポートがつまらない、まったく読み応えがない。

これが解約理由でした。

一方の”厳選投資”は月次レポートが充実。現在も非常に素晴らしい発信を続けてくれています。

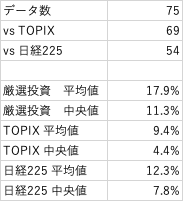

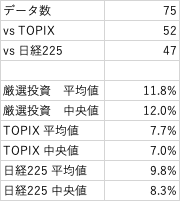

2015年5月末以降のファンドの値動きです。

僕が投資を始めるまで、に比べると勝ちっぷりは控えめ?ですけれど、大きくアウトパフォームしています。

僕が投資を始めた2015年6月末からのローリングリターン 1年を確認しました。

(2015年6月末〜2016年6月末)から(2021年8月末〜2022年8月末)のデータ期間数は75です。偶然ですけど、最初のまとめと期間数は同じ数になりました。

TOPIXとは 52勝23敗、日経225とは 47勝28敗と勝率はやや落ちますが、勝ってますね。

”厳選投資”への投資を続けることで、過去の自分の経験を捨てて学び直すことが出来たと思います。大きなものは2つ。

その1 投資の成果を決めるのはその投資先。つまり、どの会社に投資しているか、なんだ。

その2 インデックスファンドはフィーの多寡が極めて重要(目標とするポートフォリオは1つだから)。しかし、アクティブファンドにとっての重要性はそこまでではない。

こうした機会をもたらしてくれた”厳選投資”。その愛称が頭に刷り込まれたせい?か、「厳選」という言葉が自分の中でキーワードのようになっていきました。

この学び直しの結果、「アクティブファンド」というのは実にさまざま、色々あるなあ、というのを日々感じるようになりました。

アクティブファンドをどうわけるか?

投資信託をMECEに「わける」とこんな風になります。

パッシブファンド(インデックスファンド)とアクティブファンド。

この2つにわけることができます。

「アクティブファンド」にも色々あるよね、ってことで「アクティブファンド」をさらにわけようと試みたのが下のスライドです。

「厳選投資」という言葉に引っ張られたせいで、こんな風にわけて考えていました。

そこからこんな風にわけていました。

しかし、このわけ方にはずっとスッキリしない違和感を持っていました。

なんか違うな、って。

この違和感をつくっていたのが「過去の経験」だったのだ!

最近、それに気づくことができました。

何が原因だったのか。

それはこのわけ方にあったのです。

投資信託=パッシブファンド(インデックスファンド)+アクティブファンド

このわけ方を入り口として所与にすること。これが「過去の経験」を捨てていないこと、「過去の経験」に囚われていたことだった、ってことです。

違和感の正体はそこでした。

そこで「過去の経験」を捨て去って、自分に問いかけました。

僕の好きな、好む投資とは、どんな投資か?

なぜインデックスファンドへの追加投資をやめたのか?

僕が好む、今追求したい投資とは、

です。NVICさんのオーナーズマニュアルからです。

もう少し強い言い方をするなら、「構造的に強靭な企業®」は、「人間にとって不可欠な財・サービス(=付加価値)」を「排他的ともいえる程の強さ(=競争優位)」で提供し続けることのできる企業なのです。このような事業、企業は、世界中を探してもそれほど沢山あるわけではありません。だからこそ、そういう企業を見つけたらその値段(=株価)を慎重に吟味してオーナーになることで、時間の経過とともにその企業価値増大を楽しみ、豊かになることができるというものが、NVICの運用哲学なのです。

「おおぶね」シリーズはもちろん、”厳選投資”もそうですし、”結い 2101"だってそう。僕が毎月買い足している投資信託で実践したい、体験したいのは

時間の経過とともにその企業価値増大を楽しみ、豊かになる

このプロセスです。

投資信託・ファンドをわける際に、自分にとって重要視すべきなのは、ファンドが企業価値を意識しているか、それを探究しているか、ということです。

インデックスファンドへの追加投資を止めよう、もういいや、と判断した理由の一つは「自分の投資の成果がどこからやってきたか、実のところよくわからない」でした。「企業価値」という点でいくと、インデックスファンドが企業価値を探究したりすることはありません(市場の評価にただただ追随するだけです)。

一方で、アクティブファンドも色々あります。投資先を取っ替え引っ替えしているファンド。この種のファンドが「企業価値」を意識して投資判断しているとは、僕には到底思えません。この種のファンドのレポート、情報発信をみると、市況や株価の動向ばかりを語っていて、投資先の「企業価値」を語ることはまずありません。つまり、この種のファンドも企業価値を探究していないことになります。

ここから、投資信託は次のようにわけるべきだ、ということになります。

投資信託=「企業価値を探究しているファンド」+「それ以外」

「それ以外」には、パッシブファンド(インデックスファンド)、そして、企業価値への意識(関心)に乏しいとみられるアクティブファンドが含まれます。

忙しめに売買する、投資先を入れ替えるアクティブファンドですね。こうしたアクティブファンドでは「時間の経過とともにその企業価値増大を楽しみ、豊かになる」のは不可能でしょう。企業価値増大した頃にはもう別の投資先に行ってしまっているのですから。

こう考えると、フィー、投資信託を運営する関係者の皆さんへお支払いする報酬についても明瞭になります。

「企業価値を探究する」その仕事への対価

=フィー(信託報酬)

企業価値を探究する。その探究の仕事、プロセスはもちろん、それをきちんと丁寧に受益者・投資家に伝える。これはプロフェッショナルの仕事でしょう。チームをつくり、文化をつくり、経験を重ねる。こうして企業価値の探究が強さを増していく、僕はそう考えています。

こうした投資会社の皆さんの営みにたいして、その仕事に対しての対価が、フィー(信託報酬)になります。

基準価額の騰落が重要ではない、とは言いません。しかし、短期(数ヶ月や1年やそこら)のパフォーマンスを見るくらいなら、企業価値の探究がどのように行われているか、その探究が「企業価値増大を楽しむ投資」につながっているか、それに注意を払うべきだと思います。

”厳選投資” で得ることが出来た、「過去の経験」を捨て去ったことで得られた学びが、その後のさまざまな出会いにつながったように思います。

たとえば、NVICさんとの出会い。

きっかけは奥野さんが編著された本の感想をブログに書いたことでした。

”厳選投資”への投資を行なっていなかったら、この本を手に取ることはなかったかもしれません。

もう一つ付け加えると、このリレーエッセイの存在です。

このリレーが始まったのが2014年2月です。

このリレーが「過去の経験」を捨てる大きな助けになっていました。

こうした整理が出来て、今スッキリした気分になっています笑

でも、この整理もいずれ過去になるわけで、それを捨てて新しい学びを得ようとする、そんな姿勢を保ちたい。そう考えています。

「アンラーン」大事ですね!

ここから先は

チップを頂いた際は、TableforKidsへの寄付に使わせていただきます。 https://tfk.yumeshokunin.org/