おおぶねJAPAN(日本選抜)、おおぶねグローバル(長期厳選) ウオッチ #28

農林中金バリューインベストメンツ (NVIC)さんが設定、運用する2つのファンド、おおぶねJAPAN(日本選抜)、おおぶねグローバル(長期厳選)。

この2つのファンドについての定点観測です。

おおぶねJAPAN(日本選抜)

受益権総口数・純資産総額

ファンド自体は2019年12月に設定されていますが、公募販売が実質的にスタートしたのは2020年4月なので起点は2020年3月末です。

28ヶ月連続で受益権総口数は前月末比増加、資金純流入です。

ただ。7月の増加口数は0.04億口。ちょっぴり心配です。次回に注目です。

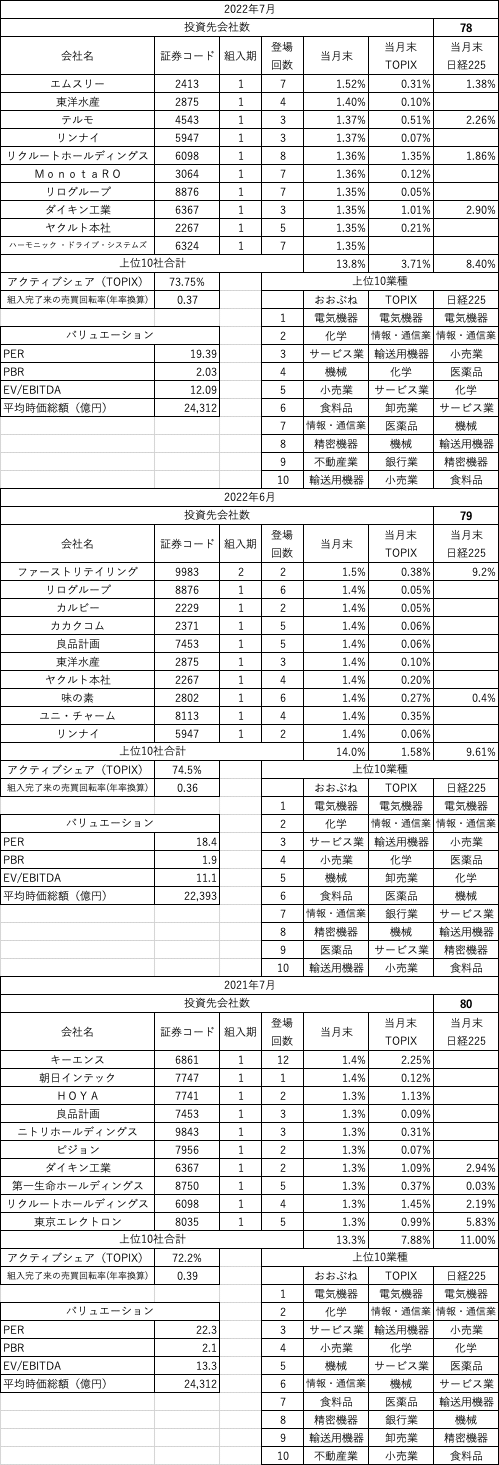

投資先上位10社・上位10業種・アクティブシェア

最新の月次レポートです。

https://www.nvic.co.jp/data/fund/obune_japan/id200001_report1_220817.pdf

上位10社に、初登場の会社はありません。

投資先は78社、前月末から1社減です。

レポートでは次のように説明されています。

当ファンドでは組み入れ企業のモニタリングや、新規組み入れ候補企業の分析をシステマチックに行っており、7月には2社売却(ピ ジョン株式会社、株式会社クラレ)し、1社新たに組み入れました。今回は、新たに組み入れたヤマハ株式会社・・・

「原則として各銘柄のウェイトに差は設けません」とのことですので、トップ10に入ることに大きな意味があるわけではないようにも思います。

上位10社のメンバーですが、前月末比で6社が入れ替わり、前年同期比で8社が入れ替わっています。上記の通り、ウエイトに差が無いので上位10社の入れ替わりが激しいのは当然のことだと考えられます。

上位10社の日経225との重複ですが、4社となっています。前月末と比べると2社増です。

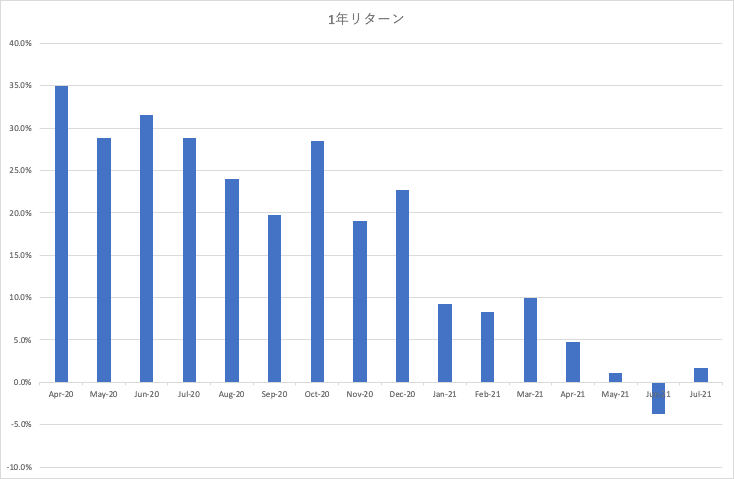

パフォーマンス

1年リターンの推移です。

今年に入って6ヶ月連続でマイナスとなっていましたが、7ヶ月ぶりにプラスとなりました。全然気にしていません。ゆっくり見守ります。

おおぶねグローバル

受益権総口数・純資産総額

こちらも28ヶ月連続で、受益権総口数が前月末比増加、資金純流入となっています。

投資先上位10社

最新の月次レポートです。

https://www.nvic.co.jp/data/fund/obune_global/id401002_report1_220817.pdf

投資先数は前月末から増減なしの25社です。

上位10社に初登場の投資先はありません。

上位10社のメンバーですが、前月末比では5社、前年同期比では6社、入れ替わっています。

パフォーマンス

1年リターンの推移です。

前回は設定来初のマイナスとなりましたが、今回はプラスとなりました。

PBR =PER x ROE

この2つのファンドのレポートには”ポートフォリオのバリュエーション水準”というデータが毎月載せられています。

そこで思い起こされたのが、この記事です。

PBR を 因数分解すると

PBR (株価純資産倍率)= PER(株価収益率) x ROE (株主資本利益率)

です。

ポートフォリオの特性に、PBRとPERが記載されていれば、ROEも算出できるわけです。

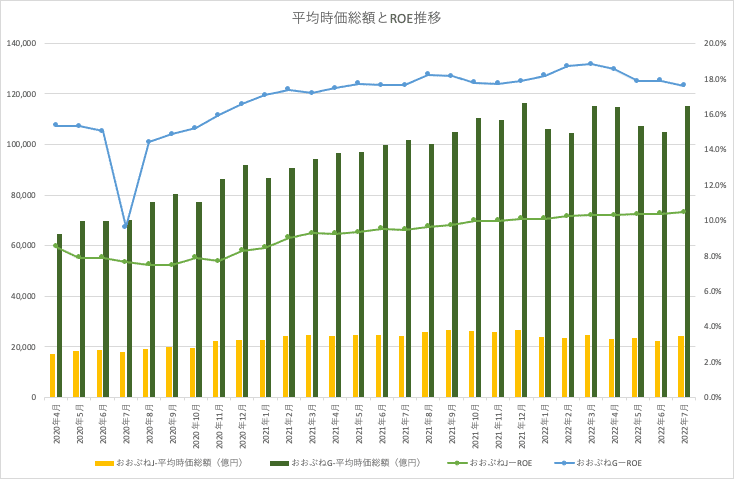

そこで、2020年4月末以来の推移をグラフにしてみました。

ROEと平均時価総額をグラフにしました。

折れ線グラフがROEです。これを見ると、おおぶねグローバルの投資先のROEは約17%台に対して、おおぶねJAPANの投資先は10%を超えている程度。日本の会社のROEが相対的に低いことが見てとれます。おおぶねJAPANの前年同期は9.48%でしたので0.99ポイント改善しています。おおぶねグローバルの前年同期は17.62%。こちらは0.02ポイントの悪化となっています。ちょっとずつですが差は詰まっている・・・のかな?

2022年7月末の日経平均 指数ベースでは

PBR (1.69) = PER(16.34) x ROE (10.34%)

ということになりますね。

加重平均だと ROE は9.17% となります。

TOPIXの2022年7月末 おおぶねJAPANの月次レポートの数字で計算すると

PBR (1.14) = PER (12.22) x ROE (9.32%)

米国の会社を主な投資先としている『農林中金<パートナーズ>長期厳選投資 おおぶね』の定点観測はこちらです。

これまで投資先の詳解が掲載されていた月次レポート、2022年からメンバー限定となりました。

メンバーの皆さんはメンバーズサイトへ!

バックナンバー

下記のページにバックナンバーがあります。

ここから先、コツコツ投資の実際、日記「的」他は「有料」とさせていただきます。

ここから先は

チップを頂いた際は、TableforKidsへの寄付に使わせていただきます。 https://tfk.yumeshokunin.org/