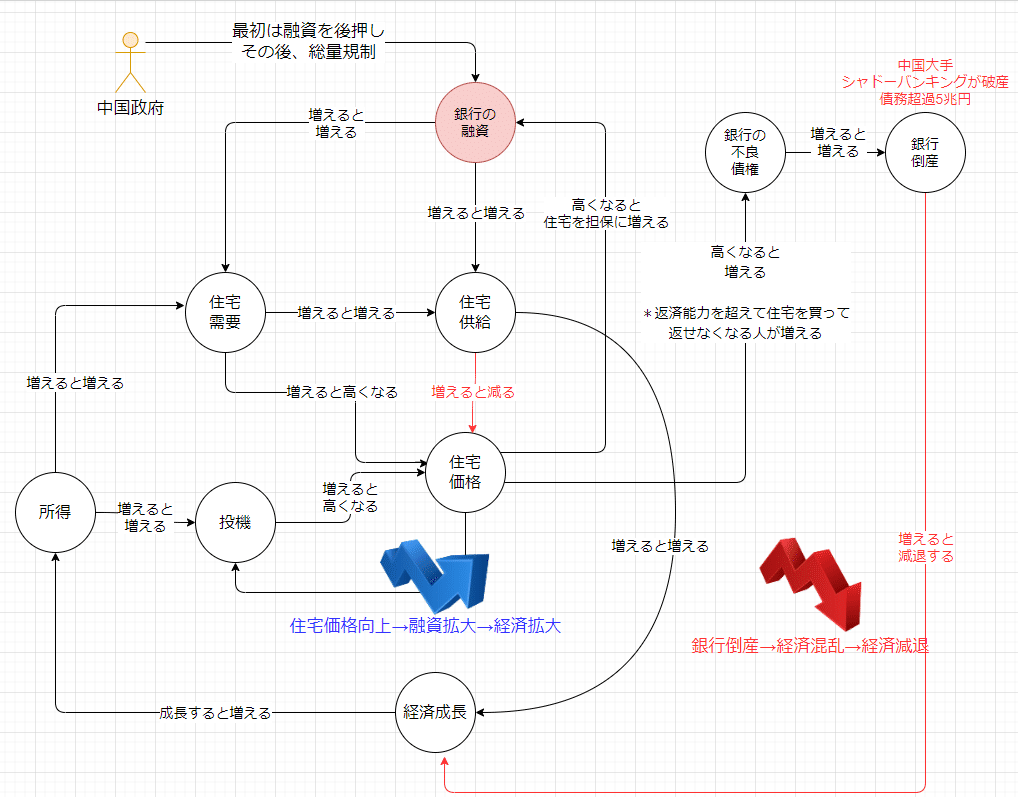

ループ図でひも解く中国の不動産バブルの崩壊(中国の不動産バブルをどうすれば防げたのか?)

2021年に中国の大手デベロッパー恒大集団が破産した。負債金額は48兆円。同年に中国の大手シャドーバンキングも破産。負債総額は5兆円。

https://news.yahoo.co.jp/articles/a932c3fe4f0a5eda505ade4df022936272451958

中国は不動産バブルがはじけて、大変なことになっている。中国政府も売れ残った住宅の買い支えなどの政策を打ち出しているが、焼け石に水で、中国の経済は急激に失速した。

これは、まさに日本のバブルと同じ構図だ。

https://jp.reuters.com/world/china/XVU6VKLZ25LLLPHK437S62MM7M-2024-05-17/

なぜ中国は日本のバブルから学ばなかったのか不思議だ。

中国不動産バブルの形成

中国の不動産バブルの構図は、日本と同様に経済成長が引き金となっている。

経済成長の結果、国民の所得が増加し、その結果急速な都市化も重なって、住宅を欲しがる人が増加した。

大手デベロッパーは、膨らんだ住宅需要をもとに住宅供給を加速させた。

中国政府もこの流れを後押しし、銀行は個人にも、デベロッパーにも積極的に融資を行った。

住宅を作れば売れる、売れれば、給与として、一般市民に還元される。その結果、経済はさらに成長し、住宅需要も増え、住宅価格はますます高騰する。

住宅価格が高騰すれば、投資目的、投機目的の売買も増加し、さらに住宅価格が高騰し、住宅を建てる際に実際にかかる費用(材料費、人件費)から算出される適正価格を大きく逸脱した価格で売買が行われる。

この適正価格から大きく逸脱した実が伴わない住宅価値を担保に、さらに銀行は個人にもデベロッパーにも融資を行う。まるで砂の城の上に砂の城を重ねて作るように。

このように、ほぼ日本のバブルと同様に、中国の不動産バブルが形成された。

中国バブル崩壊

中国バブルの崩壊も、日本とほぼ同じ構図だ。

銀行が、適正価格から大きく逸脱した実が伴わない住宅価値を担保に、個人にもデベロッパーにも融資を行った結果、ローンを返せない個人が増えたり、バブルに浮かれて馬鹿みたいに住宅を作り自滅するデベロッパーの増加により、急激に不良債権は増加した。

中国政府は慌てて、「三本のレッドライン」と呼ばれる銀行の不動産融資に対する総量規制を行った。

但し、時既に遅く中国の大手シャドーバンキングが破産。負債総額は5兆円。

融資が受けられなくなった個人の住宅需要は減退し、住宅価格は下落。

住宅価格が下落し、且つ融資を受けられなくなったデベロッパーは資金繰りが悪化し破産。(恒大集団破産。負債金額は48兆円)

中国不動産バブルが崩壊した。

どうすれば、中国不動産バブルの崩壊を防げたのか?

中国不動産バブルの原因は、日本のバブルと同様に政府の後押しを受けた銀行が、過度な融資をし過ぎたことが原因だ。

過度な融資とは、実業の収益に対して、過度な融資を指す。

企業であれば、実業の稼ぎである営業利益に対して、返済不可能な融資であり、一般市民であれば、給与に対して返済不可能な融資を指す。

つまり、相場により左右される砂上の楼閣のような住宅価格を担保に融資を行うのではなく、実業の収益に対して、適正な融資を行っていれば、バブルがはじけることは無く、不動産市場も緩やかなソフトランディングができたはずだ。

最後に

ループ図で中国不動産バブル崩壊を整理した内容がこちらです。