【グループ通算制度】住民税の欠損金①(加算対象通算対象欠損調整額)について解説

1.グループ通算制度下の住民税の計算方法

グループ通算制度は、連結納税制度と同様、地方税には適用されず、住民税は単体納税を前提とした税額計算が行われます。

一方で、住民税額は算出された法人税額をベースに税額計算がなされるため、グループ通算で計算された税額に一定の調整を行った後に税額計算を行う必要があります。

具体的には、他の通算法人から使わせてもらった欠損金や他の通算法人に使わせた欠損金などの影響をなかったことにする調整が行われます。これによって単体納税と同様の結果となるように税額が計算されることとなります。

計算式で表現すると以下の通りです。

住民税額=(グループ通算制度で算定された法人税額+加算調整額-減算調整額)×住民税率

2.各調整計算

住民税額を計算するにあたっての加算調整額と減算調整額については、以下の通りとなります。今後、これらを数回に分けて解説したいと思います。

【加算調整額】

①加算対象通算対象欠損調整額・・・本稿にて解説

②加算対象被配賦欠損調整額・・・第2回にて解説

【減算調整額】

①控除対象通算適用前欠損調整額・・・連結納税制度の「控除対象個別帰属調整額」に相当

②控除対象通算対象所得調整額・・・第3回にて解説

③控除対象配賦欠損調整額・・・第4回にて解説

3.加算対象通算対象欠損調整額とは

加算対象通算対象欠損調整額とは、通算グループ内で損益通算が行われた場合に、他の法人の欠損金を自社で利用し損金算入した金額に法人税率を乗じた額をいいます。住民税は単体納税が前提となりますので、国税で損金算入されてしまった他社の欠損金を加算することでなかったことにしているイメージです。

加算対象通算対象欠損調整額=通算対象欠損金額×法人税率

4.計算例

数字例でみてみましょう。

まずは例によって、単体納税の場合の住民税額の計算です。

単体納税では、課税所得(150)をベースに計算した法人税額(34.8)をもとに住民税が計算されます(3.6)。

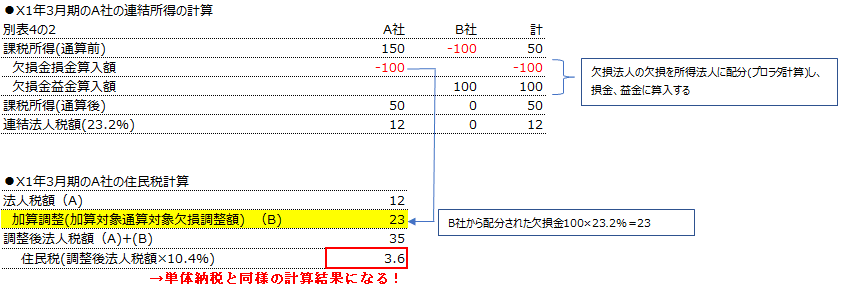

では、グループ通算制度のケースではどうなるでしょうか。

グループ通算制度では、B社で発生した欠損金(100)が所得法人A社に配分され、A社で損金算入されることとなります。

一方、住民税の計算上、B社から配分された欠損金100を損金算入したままでは、単体納税と計算結果が異なってしまいます。そこで加算対象通算対象欠損調整額(23)を法人税額に加算してあげることによって、単体納税と同様の課税標準となり、住民税額は3.6と、単体納税のケースと同様となります。

5.連結納税制度との比較

では、従来の連結納税制度の場合はどうなるのでしょうか。4.と同様の数字例でみてみます。

連結納税制度では、欠損金を所得法人に配分するというプロラタ計算の考え方ではなく、あくまで全体での税額計算(全体の課税所得100をベースに税額計算)を前提にしており、欠損金を利用した、利用させてあげたの関係はグループ間での税額精算によって解消することとなります。

この場合、B社はA社に対して12の節税効果をもたらしているので、A社から12の税額を受取る権利を得ることとなります。A社は12の税額をB社に払うとともに、全体計算での税額23は外部(税務署)に支払うこととなります。(なお、グループ間の資金授受は任意です)。

そのため、当ケースでは、A社の住民税額は単体納税と同様となっており、特段の調整は不要となります(なお、B社は控除対象個別帰属税額が発生しますが、詳しくは下記で解説しています)。

以上のことから、加算対象通算対象欠損調整額は、グループ通算制度特有の調整項目であり、配分(プロラタ)計算を行うことによって生じた新たな概念となります。

6.総括

ここまで、加算対象通算対象欠損調整額の考え方について解説いたしました。初見ですと名称に面くらってしまいますが、地方税の単体納税の考え方にたちかえって数字を考えていくとすんなり理解できるかと思います。

次回に続きます。