ちょっと珍しい資金調達 その②【私募債】

銀行の担当者

「御社は財務内容が非常に優秀です。

今回は私募債を使って、資金調達してみませんか?」

金融機関の担当者から、突然このような提案を受けたことはありませんか?

目的通り資金調達ができれば、御の字ですが、

契約の内容については把握できているといいですね!

今回は、

ちょっと珍しい資金調達 シリーズ②です!

私募債発行による資金調達について解説していきます。

それでは、早速いきましょう!

シリーズ①はこちらです!

社債発行による資金調達とは

会社が資金調達する手段は大きく分けて

直接金融 か 間接金融 の2種類です。

直接金融は株式や社債を発行して、貸し手から直接資金調達するもの。

間接金融は金融機関から借入して資金調達するものです。

例えば、楽天グループ株式会社は、

下表のような条件で社債を発行して、

資金調達をしています。

このような資金調達をするためには、格付機関から格付を取るなど、中小企業ではとても辿り着けない、いくつものハードルがあります。

私募債とは

上記の楽天の資金調達は

公募債といって、投資家から広く資金調達する方法です。

一方、今回、金融機関から提案を受けている方法は、

私募債といって、特定の限られた投資家から資金調達する方法になります。

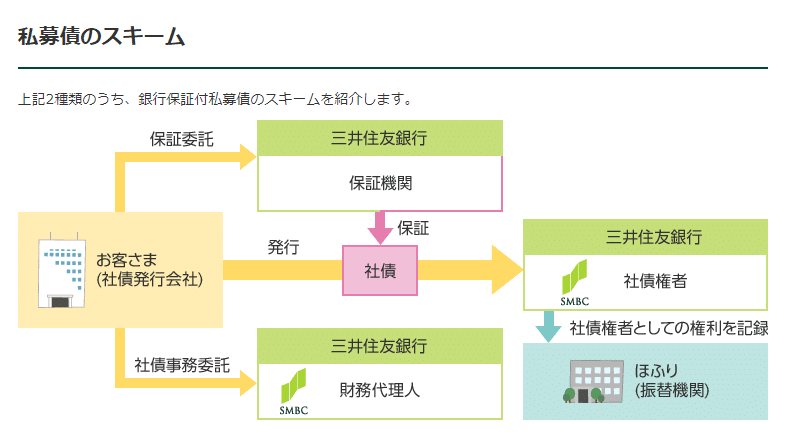

具体的なスキームを見てみましょう。

資金調達したいお客さまは、楽天と同じように社債を発行します。

発行した社債は銀行が全額購入してくれます。

社債が売れた金額がお客さまの口座に入金され、資金調達完了です。

「社債なんて発行したことないけど。。」

大丈夫です。社債の発行も銀行が手続きしてくれます。

「全部、銀行がやってくれることはわかったけど、なんか回りくどいな」

「普通の融資じゃダメなの?」

「銀行が購入する社債に、銀行が保証しているの?」

なんだか、色々複雑ですね!

次に、私募債 を活用するメリットを検討してみます。

メリット

銀行員が私募債を提案する際には、

おおよそ以下のメリットを説明されます。

銀行員の説明するメリットが本当に自社のメリットになるか、

良く検討しましょう。

①「期日一括償還、定時償還により、資金繰りが安定しますよ」

◎良い

5年一括償還や7年一括償還など、長期に渡って返済なく、手元に資金を用意しておけることは確かに魅力的ですね!

▲要検討

返済がないということは、金利は常に調達した全額に掛け算されます。

毎月返済していく方が、金利負担は少なく済みそうですね。

②「ステータスになりますよ」

・私募債発行には一定の財務基準のクリアが求められています。

・貴社が私募債発行したことはHPから調べることができるようになります。

これらのことから、私募債発行が一定のステータスになると提案されます。

◎良い

これまで取引のない金融機関から、融資の提案などを受けられるとメリットがありそうです。

取引のない金融機関が貴社の融資に参入することで、既存の金融機関の融資条件が改善するかもしれません。

▲要検討

後述しますが、近年の低金利により私募債発行は融資よりも金利(及び手数料)負担が多くなることがあります。

「他の金融機関の目に留まる」このためだけに、目先の資金調達の金利負担を増やしてしまうのは得策ではないでしょう。

×悪い

取引先の拡充に役立つことはまずないと思われます。

このように

私募債発行の事実は、証券保管振替機構のHP上に公表されますが、

一般の事業会社がこちらを見て、

取引開始を検討することはまずないと思われます。

③「節税になりますよ」

一般的な融資では、毎月の返済の度に、利息を払っていきます。

一方で、銀行の提案する私募債は、金利及び手数料の大半を、

私募債の発行時に支払う必要があります。

◎良い

私募債発行の決算期が特需的に利益が出ていたとすると、その期の法人税を抑える効果はありそうです。

▲要検討

2年目以降は、利息の支払いが少なくなるため、反対に法人税が増えそうです。

検討のポイント(まとめ)

色々と説明してきましたが、私募債の提案を受けた際に、

真っ先に聞いてもらいたいワードはこちらです。

「出来上がり金利はどうなんですか?」

出来上がり金利 とは、銀行員が使う言葉で、

諸手数料を含めた、資金調達に必要な経費の総額を

調達額(借入額)で割り戻した利率のことを言います。

私募債のスキーム図で見た様に、

通常の融資にはない様々な手続きがありました。

それらの手続きのすべてをその銀行に任せるわけです。

銀行が手続きをするからには手数料がかかります。

私募債の利率(クーポンレート)は例えば0.07%だったり、

既存融資よりも格安の数字を見せられます。

しかし、

社債発行の事務手数料

社債の保証料

これらを合計して割り戻す、いわゆる「出来上がりの金利」を

銀行員に算出させると、

通常の融資のほうが安かった!ということが多いように感じます。

表面金利に惑わされない為に!

こちらも参照ください!

おまけ

銀行員が私募債を提案する理由は?

→私募債発行時にまとまった手数料収入を得られるため。です。

力強い提案の裏には、必ず儲けがありますね。