mixiをDCF法でざっくりバリュエーション

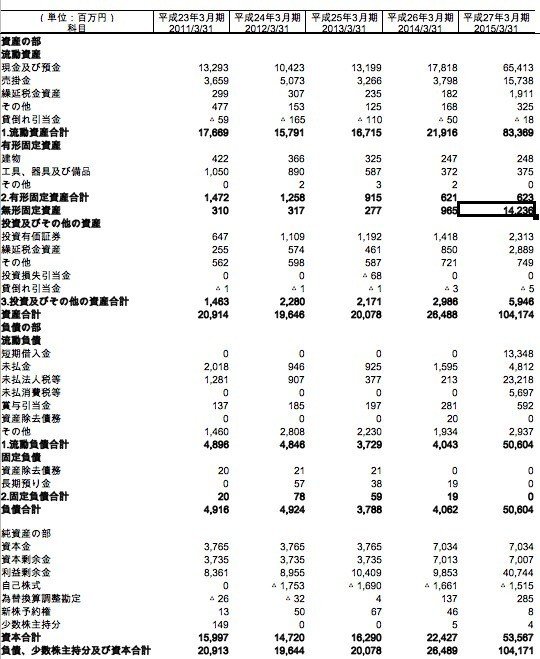

まずは2011年3月期〜2015年3月期までのBS・PL・CFの数値を、有価証券報告書からexcelシートに落とし込みます。

※今回は2016年3月期以降を将来としてバリュエーションしています。

6月くらいに2015年度の決算が発表されると思うので、

またその時に2016年3月を基準にバリュエーションしてみます。

以降が重要です。

次に上記の業績の分析を行います。

●投下資本

2015/03の資本合計が急に大きくなっています。

モンスターストライク凄いです。

負債ベースと資産ベースで大きく異なるのは、モンスターストライクのヒットで積み上がったキャッシュを投下資本としてカウントしないからです。

最終的にキャッシュは、非事業価値として認識します。

●資本コスト

株式は、2016/2/10の時価総額です。

株式コストですが、

・リスクフリーレートは、10年物の国債の利回りがマイナスになったりしているので0%にしました。

・マーケットリスクプレミアムは、一般的であるらしい6.5%を使用しています。後でこれをいじって安全余裕率を持たせます。(株式コストそのものをいじっても良いと思います。)

・ベータはブルームバーグから参照しています。

・上記からCAPMの公式より、株式コストを7.1%とします。

そして、有利子負債と株式の時価総額を加重平均し、WACCを求めます。

有利子負債コストは有価証券報告書から参照しています。

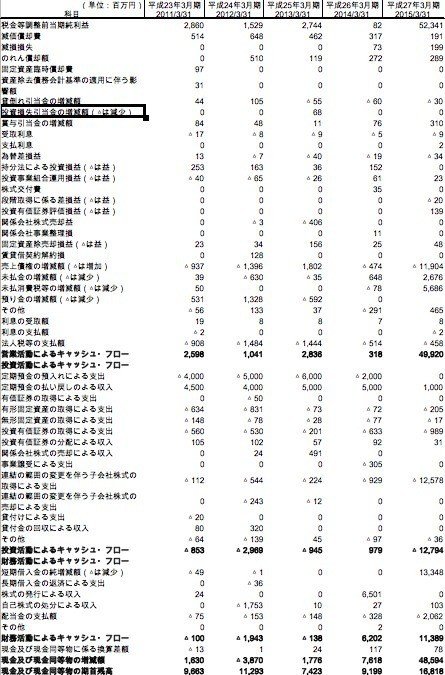

●リターンとフリーキャッシュフロー

2014年3月は、mixiにとって一番しんどい時期だったようです。

それまで、SNSがメインで、2012年から2014年まで売上が右肩下がりでした。

2014年3月期にいたっては、ROIC − WACCスプレッドがマイナスと、

企業価値を毀損している状況だったようです。

そしてモンスターストライクの登場で2015年3月度は蘇りました。

最後にメインの将来のフリーキャッシュフローをWACCを使って現在価値に割り引いて企業価値を算定します。

小さくて良く見えないですね。。。

一番大事なフリーキャッシュフローは、

1.営業利益 ✕ 税率 から NOPLATを求め、

2.NOPLAT + 減価償却費 でグロスキャッシュフローを求め、

3.グロスキャッシュフローから、運転資金の増加分と設備投資分を差っ引いてたもの

になっています。

そして、今回ゲームのような事業は、業績予想が非常に難しいものなので、

仮に今mixiから発表されている2015年度の業績予想の水準が、

今後も当分続いた場合という仮定でバリュエーションしてみました。

会社予想:

売上 205,000

営業利益 90000

経常利益 90000

当期純利益 59000

仮定

・設備投資は2016/3から横ばい

・売上は2016/3から横ばい モンストが下火でも、次のゲームでカバー

・2015年度の水準のフリーキャッシュフローが、今後も続いた場合で280億から300億のフリーキャッシュフローが発生

そうすると事業価値は437,322百万円と算出されます。

企業価値 = 事業価値 + 非事業価値(キャッシュのうち、運転資金にならないであろう金額)

また、

企業価値 = 有利子負債 + 株主価値

であるので、

株主価値 = 事業価値 + 非事業価値 - 有利子負債

ということで、473,645百万円と算出されます。

一株あたり株主価値(理論株価) = 株主価値 ÷ (発行済株式総数 - 自己株式数)

であることから、5797円と算出されました。

現在の株価が3280円なので、77%の乖離が発生しています。

ここで先ほど出てきたマーケットリスクプレミアムをいじるとどうなるか?

(EXCEL上で変更してみます。)

ゲーム事業という非常に不安定に商売ということで大きくしてみると、

・10%にした場合・・・理論株価3888円

・15%にした場合・・・理論株価2716円

・20%にした場合・・・理論株価2135円

となりました。

●結論

・現状の水準の業績が続けられると仮定すれば、なかなか割安ではないだろうか?

・ただし、不安定なゲーム事業がメインと考えると、割安とも言えない株価でもある。

以上、少しでも参考にして頂けたら幸いです。

この記事が気に入ったらサポートをしてみませんか?