2477 手間いらず - その株いくらで買いますか?

ホテルや旅館相手のアプリケーションサービス、株価はほぼコロナ前の水準に

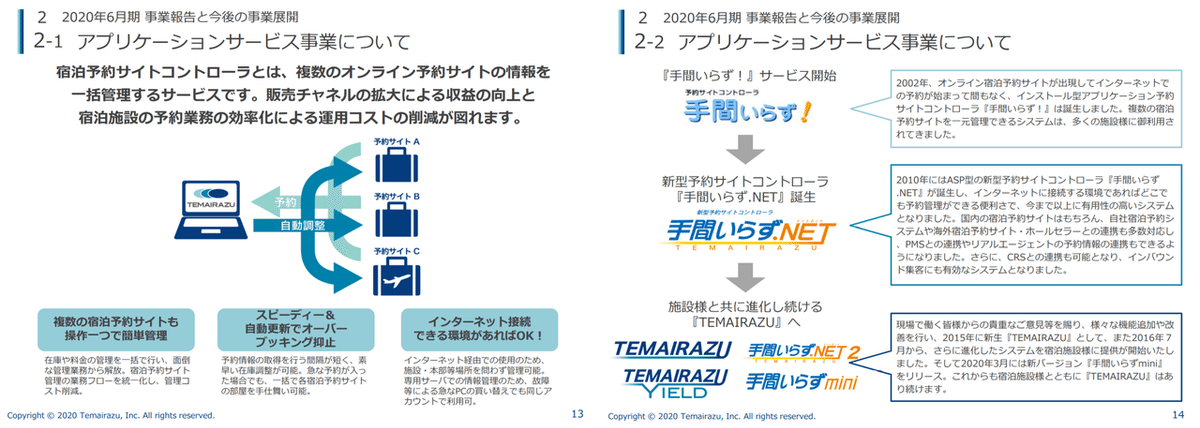

「手間いらず」という会社をご存じでしょうか?2003年創業、東証1部上場のインターネット企業で、ホテルや旅館などが複数の宿泊予約サイトに対して在庫を一元管理するためのアプリケーションサービス事業を運営しています。全社売上に占める割合は数%ですが比較.comというインターネットメディア事業も営んでおり、3年前までは「比較.com」という社名でした。今日の終値は6020円、2020年6月期の純利益8億円弱に対して360億円ほどの時価総額をつけています。

宿泊施設といえば、新型コロナで最も深刻な打撃をうけた分野です。こちらの会社でも、それまで20%台後半で売上を伸ばしていたアプリケーションサービス事業が4-6月は一転して増収率1%程度にとどまりました。

さて、いまの約6000円という株価、1-2月につけた高値の6700-6800円よりは低いものの、3末、7末には3500円を割っていた銘柄です。コロナの下落分はすでにその大半を取り戻しています。この株価は一体なにを織り込んでいるのでしょう?

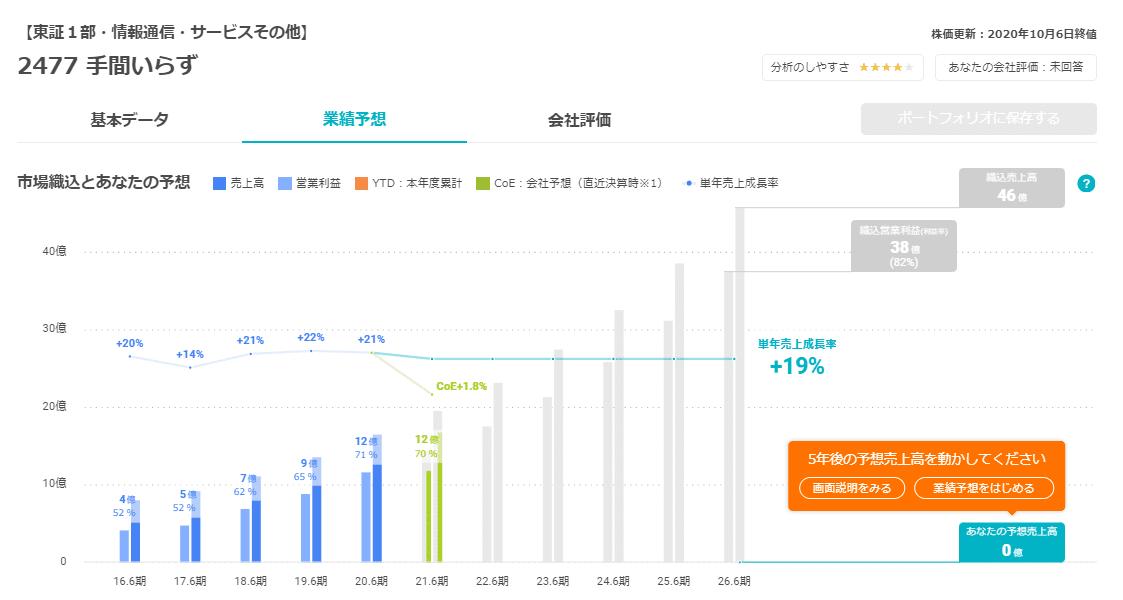

織り込み成長率は19%、過去5年間の成長率とほぼ同じ

proproの業績予想画面は、いまの株価がどのような将来を織り込んでいるかを示してくれます。中央右寄りに大きく表示されている「19%」が6020円の織り込む今後の売上成長率(=増収率)です。

折れ線の左のほうを見ると、これまでの増収率は14-22%のレンジで推移してきていたことが分かります。19%というのはほぼその平均ですね。

右上に黄色い☆アイコンが表示されていますが、これは織り込み表示がどのくらい正確であるかを示しています。特に、売上高と利益の連動性の高さを表すのですが、手間いらずは☆4なので売上成長が素直に利益にあらわれるということです。

多くの会社では、増収していても先行投資やなんやかやで一時的に利益の伸びが鈍ったり、下手をすると減益になるようなことがありますが、グラフを見ると確かに手間いらずではそのようなことは起きていません。

STEP1 株価 → いま織り込まれている売上成長率をCHECK

Go Toトラベルキャンペーンの規模感は?

株価が織り込む将来が分かったら、次は、この会社の事業環境について考えましょう。通常、短期的なものと長期的なものとに分けて考えます。

手間いらずは旅行業界を相手にした事業なので、まずは足元の状況から。

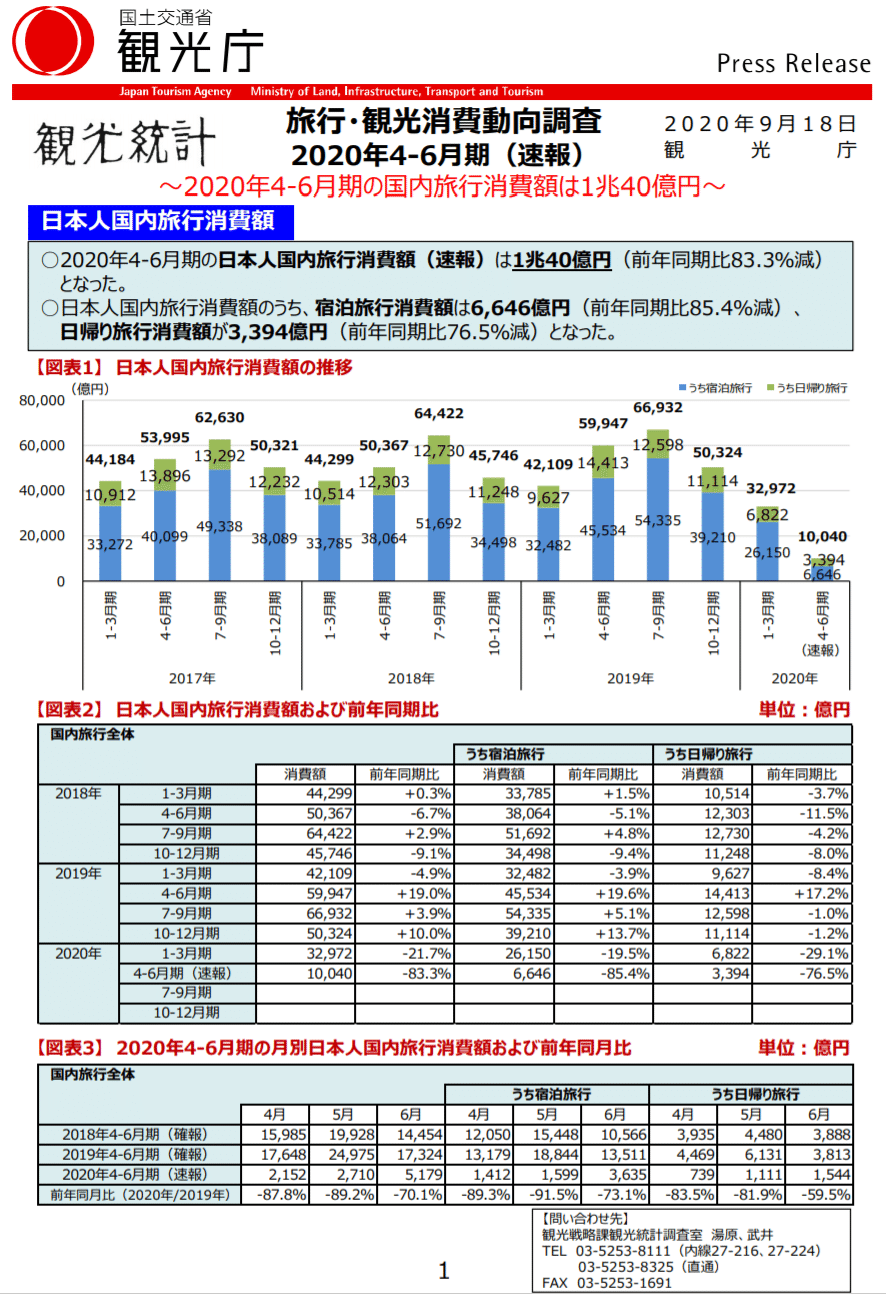

折しも観光庁から、7/22-9/15のGo Toトラベルキャンペーンの延べ利用者数が1,689万人、支援額は735億円だったという発表がありました。一方、先月発表された旅行・観光消費動向調査では、4-6期について、日本人の国内旅行消費額は昨年の6兆円が今年は▲83%の1兆円となっていました。

Go Toトラベルキャンペーンの支援は旅行代金の35%ですから、支援額735億円に対応する旅行代金は2100億円ということになります。夏休みとシルバーウィークを抱える7-9月期は旅行のピークシーズンで、昨年の消費額は6.7兆円。Go Toトラベルを利用した人が元々旅行を予定していたかや、支援によって消費額を増やしたのかどうかはよく分かりませんが、2100億円というのは6.7兆円の3%強、7週間という期間を揃えても5%くらいと思われるので、規模感としてはそれほど大きくなさそうです。

ちなみに昨年7-9月の延べ旅行者数は16,936万人なので1,689万人はちょうど10%、期間を揃えても恐らく15%内外です。金額5%なのに人数が15%になるということは単価がかなり落ちたということですね。735億円÷1689万人÷35%=12,400円なので、去年の7-9期の旅行単価39,500円/人に比べてわずか3割ほどです。ひょっとすると、日帰り旅行で使った人が大多数だったのかもしれません。

STEP2 事業環境 → まずは短期、足元の状況をCHECK

株主資本は丸ごと現預金、盤石の財務体質

というわけで、新型コロナによる旅行業界への影響は依然として深刻な状況にありそうで、航空会社や鉄道の月次データを見てもいろいろ分かるでしょう。(もちろん単価の高い宿泊施設は8・9月が非常に好調だったという話も聞きますので、あくまで全体の姿についてです。)

ただ、手間いらずの四半期業績をみると、この会社は最も打撃の大きかった4-6期も増収しており、営業利益率はなんと7割以上、赤字には程遠い状況でした。新型コロナの影響が長引いても、資金ショートなどの心配はなさそうです。いずれはワクチンが行き渡り、人々の生活が元の姿に戻るなら。

さてバランスシート。なにも気にせず最低限みるなら現金と借金です。proproは、保有現金でも預かっているだけの分は差し引いたり、現預金ではなく例えば有価証券などの形で保有している余剰資産については目減りを想定して掛け目を適用したりなど、「実質キャッシュ」といえる金額を自動的に算出して表示しています。

上図のとおり、手間いらずは直近決算20年6月期において実質キャッシュが39億円、借金はゼロだということが分かります。20年6月期の売上高が16.5億円でしたから、丸2年分以上の売上高に相当する現金を持っています。

上のほうに書いてある「社員35名、平均給与470万円」からは、人件費が2億円以下だということが分かります。手間いらずは子会社がありませんから有価証券報告書の原価明細と販管費明細にあたれば具体的な数字も分かりますが、手早く計算するなら「社員数 x 平均給与」に福利厚生費で15%ほど載せてやればだいたい数字は合ってきます。

売上原価と販管費の合計は5億円未満。これがすべて固定費だとしても、売上ゼロの状態で8年近く耐えられるということに。そしてそもそも売上高は成長鈍化しただけで減っていないので、財務体質の強さは一目瞭然です。

念のため有価証券報告書内の貸借対照表を見てみても、資産43億のうち40億が現預金ですし、負債側も3.9億円のうち2.6億は未払法人税です。株主資本の39億が丸々現預金という、実にきれいなバランスシートになっています。

STEP3 バランスシート → 現金・借金からリスクをCHECK

本質的によい会社かどうか

さて、足元では好調に伸びている会社でも、長期投資の判断軸はこれが本質的によい会社かどうかです。proproはこの評価方法として、ユーザーに質問を投げかけ、その回答をレベル1~5で判定する機能を備えています。

最初のレベル1は、事業に成長余地が大きいかどうかを考えます。企業価値にとって大事なのは売上に牽引されて利益が伸びるかどうか。よい事業というのは、2〜3年という短期ではなく5年以上にわたって売上を伸ばせるものです。パイ全体が伸びる中、市場シェアも高めていける事業が最も強い事業です。

手間いらずはどうでしょう?複数の宿泊予約サイトを駆使して予約を受け付ける状況は5年後も続き、この会社のサービスに対する需要は引き続き伸びると考えられるでしょうか?

次レベルで大事なのは、事業が本質的な付加価値を備え、景気や商品サイクルを乗り越えていけるかどうかです。顧客ニーズを本質的に満たす商品やサービスは、景気が悪くても売上を伸ばし、寿命が尽きるまえに生まれ変わることで次の成長サイクルを生み出します。

手間いらずの事業はどうでしょう?冒頭に登場したIR資料によれば、この会社のアプリケーションは2002年の登場以来、8年、5年、5年の間隔でリニューアルされてきたようです。それらは具体的にどんな内容だったのか、上記画面には「分析サポート機能」として、日経ビジネスや東洋経済などの大手メディアの関連記事へのリンクが表示されています。記事を読めばヒントが見つかるかもしれません。

レベル3で考えるべきは、競争に強い会社かどうかです。事業が成功すると新規参入などの競争相手が出てきますね。そこで勝敗を決するのは、参入障壁となる強みがあるかどうかです。言い換えれば、商品・サービスの付加価値が簡単に真似できるようなものかどうかということです。

ちなみに商品・サービスが真似できなくても、ひとつだけ誰にでもできてしまうことがあります。そう、値下げです。品質に劣る商品も半額で売られれば脅威です。価格競争に陥るリスクについても考えましょう。

手間いらずのビジネスは、どうでしょうか。これだけ高収益で伸びている事業、何十億と利益を出せることが分かったら大手が乗り込んでくるのでしょうか?先ほどみた実質キャッシュ39億も、大手ならすぐに拠出できる金額かもしれません。そのとき、他社には真似できないなにかをこの会社は持っているでしょうか?

レベル4までやってきたら、かけがえのない会社かどうかを考えます。代わるもののない会社、それは値上げする力を持っています。景気がよいときの値上げや、新機能・新製品リリース時の値上げなど各種ありますが、値上げは真に競争に強い会社の証です。

あなたの回答に応じ、proproはレベル1~5の判定を表示します。いくら真似できないようなサービスでも、5年後伸びなくなるようではいけません。質問ポイントには重要性の順序があることを覚えておきましょう。

STEP4 会社評価 → 本質的によい会社か?をCHECK

→ 長期的な事業環境がなによりも大事

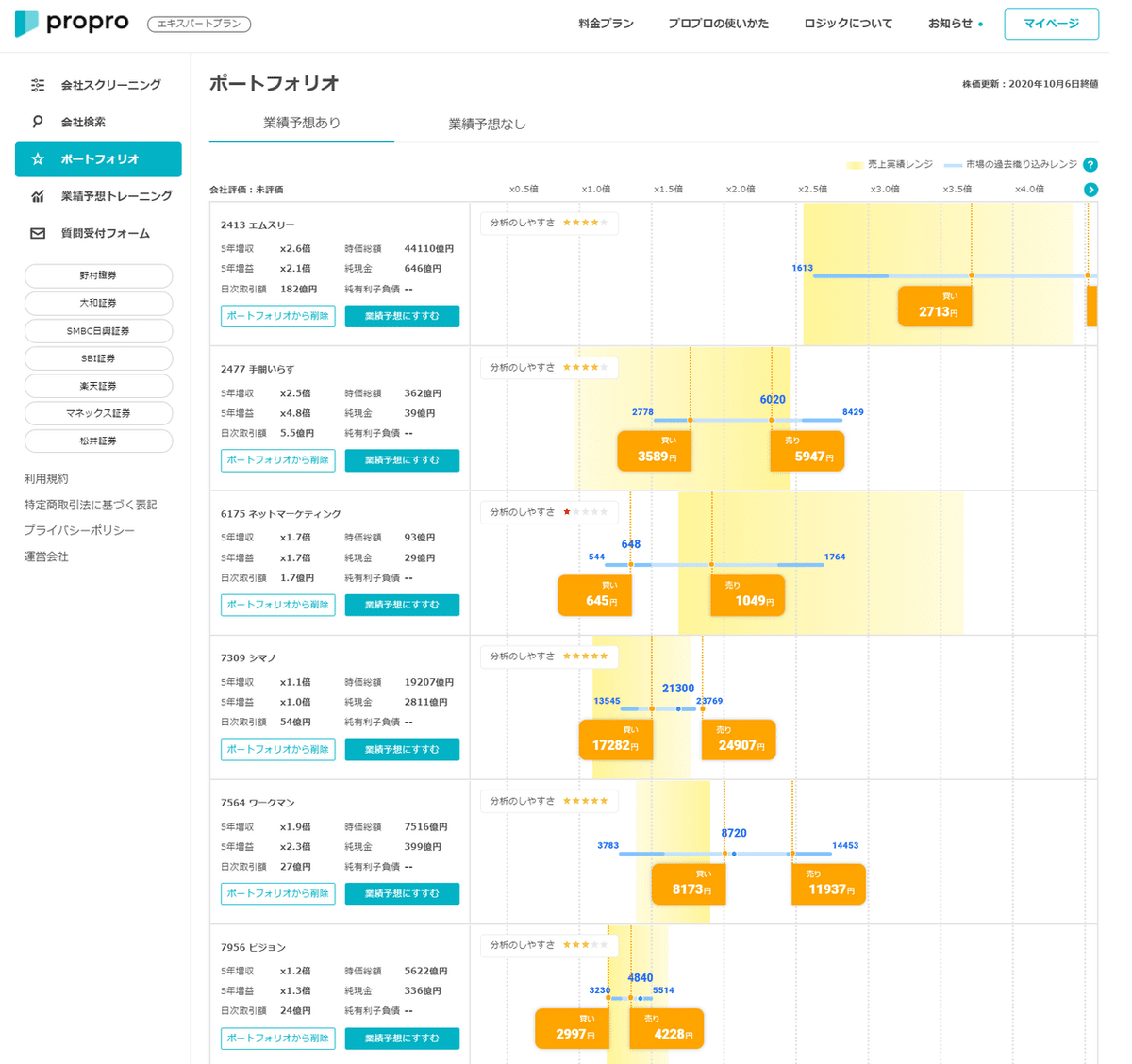

採用する成長率によって、売りか買いかが決まる

本質的によい会社かどうかをじっくり考えたら将来業績に戻ります。結局、5年スパンで考えればコロナ以前の高成長に戻ると考えられるのか。もしそう考えるなら、画面右端をぐいっと上に引き上げて、「あなたの業績予想」に+19%の売上成長率を入力しましょう。

そうすると上図に示されるとおり、5年後の目標株価は2万円近くということに。買い値は6573円ですから、6020円なら買いだということが分かります。

実は計算上、いまの株価が織り込んでいる将来を下回るケースで買いになることはあまりありません。なので、少なくとも株価の織り込み成長率をよしとできるかどうか、を過去実績や会社評価などから考えることが大事です。

一方、国内旅行消費額の約2割はインバウンドの外国人旅行客です。いずれ元に戻るとはいっても、全世界的な人の行き来が自由になるのは来年や再来年ではないかもしれない。海外旅行自体が減るかもしれないし、体力に乏しいホテル・旅館の経営状態が悪化した結果、複数サイトで予約を受け付ける分野への投資が止まってしまうかもしれません。

結果、今後は成長率がやや鈍化すると考えたとします。過去レンジ下端の+14%を入力すると、図に示されるように5947円以上は売りとなり、いまの株価では十分なリターンが得られないことに。

STEP5 会社評価にもとづき5年後業績をインプット → 買い値をCHECK

どう考えるかはあなた次第。14%か19%かで答えが正反対になるわけですが、上の図をじっと眺めているとひとつ面白いことが分かります。3・7末に株価が3500円を割ったときは、14%で買いになっていたのです。逆に言うと、どんなに見通しが悪くてもこれ以上はないだろうと市場が判断した水準というのが成長率14%だったわけなのです。

この記事で説明したプロセスを5・6月に行っていた人は、7末に株価が2度目に落ちたとき大底で買うことができたかもしれません。長期投資の最大のコツは、このような「狙い打ちすべき買い値」をいろんな会社についてこまめに作成し、ひとつひとつ記録しておくことです。

proproは便利なアラート機能を備えています。自分の予想を入力し、買い値・売り値が表示されたところで保存しておくと、株価が買い値・売り値に接近したときにメール通知が飛んできます。ぜひ活用してください。

最後に、STEP1~5をおさらいしておきます。

STEP1 株価 織込み成長率をCHECK(達成可能か?)

STEP2 短期の事業環境 まずは足元の状況をCHECK

STEP3 バランスシート 現金・借金からリスクをCHECK

STEP4 会社評価 本質的によい会社か?をCHECK

※ 長期の事業環境がなにより大事

STEP5 買い値を設定 会社評価にもとづき5年後業績をインプット

付録 Airbnbが全社員の25%にあたる1900名のレイオフを発表した際の、Brian Chesky CEOから社員にあてた手紙(2020/5/5)

(前略)疑いようのない以下2つの事実を目の前にしたとき、私たちはさらなるアクションを取る必要があることが分かりました。

1. 旅行が実際、いつ元に戻るかは分からない

2. 元に戻った時も、これまでとは違う形になる

Airbnbのビジネスはやがては完全に回復するに違いありません。しかし、その間に会社として経なければならない変化は、一時的でも、短期的でもありません。(中略)この新しい世界における旅行というのはこれまでとは異なります。私たちは適応し、Airbnbを進化させてゆく必要があるのです。人々はマイホームにより近く、より安全で、より安価な選択肢を求めるでしょう。同時に、人々は、新型コロナのために長らく失ってしまったものを渇望するようになります。それは、人との触れあいです。

その株、いくらで買いますか?

元ファンドマネジャーに教えてもらう、マンツーマン講座のお申し込みはこちらから。

ツイッターフォローお願いします!🤟

最後までお読みいただきありがとうございました。proproのミッションは「個人投資家の目利き力アップでよりよい社会をつくる」。共感してくださったかたはサポート機能からオススメ設定して頂けたら大変嬉しいです。

この記事が気に入ったらサポートをしてみませんか?