仕組債由来のマーケットの歪みとトレードアイデア

今回は仕組債関連の話題だ。とは言っても仕組債に投資をする話をするわけではない。仕組債が存在することによって発生するマーケットの歪みを利用して、おいしく儲けようという話だ。今回の話はオプション取引の話が関わってくる。仕組みサイトは簡単に言えばオプションを内包した債券だからだ。オプションについてはオプション入門シリーズも連載しており、定期的に更新する予定なのでぜひチェックしてほしい。

今回の記事では主に仕組債とは何なのか、その商品性と実際にはどのようにして組成されるのかといったことについて記述する。そのあと仕組み債の存在が株式市場に与える影響について述べ、記事の最後ではそのゆがみを逆手に取ったトレードアイデアを示してみたい。

1. 債券とは

まずは債券とは何なのかというところから整理を始めよう。債券というのは国家や企業と投資家の間の金銭の貸し借り関係をチケットにしたものである。金融の世界では権利や契約を、売買可能なチケットに置き換えるということをよくやる。株とは、投資家が企業に対し出資した見返りとして配当を受け取る権利を持っていることを保証するチケットだといえる。債券は、投資家が国家や企業に貸し付けた金銭に対する金利とその元本を満期に受け取る権利を保証するチケットである。先物はあらかじめ定められた将来のある日に特定のものをその時の値段で買う契約(義務)の、オプションはそれに加えてあらかじめ決められた価格で売り買いできる権利のチケットである。ここで先物とオプションの違いは先物は放棄できない契約であるのに対して、オプションは権利なので放棄できることである。

国家に対する貸付の場合は「国債」、企業に対する貸付の場合は「社債」と呼ばれている。国家や企業はこのような債券を用いて資金を調達することがある。そう、基本的に株式や債券も資金調達を目的としておこなわれる。

日本やアメリカのような十分な生産能力を有する国家の発行する自国通貨建て国債は破綻する可能性が極めて低いので、円建ての日本国債は最もリスクの低い貸借関係の一つとみなされている。

そして仮に金銭を貸し付けて、元本が確実に返ってくるとしてもその貸借には必ず金利が付く。それがいわゆる無リスク金利である。

社債では、この無リスク金利に加えて、企業が破綻するかもしれないというリスクがあるのでもう少し高い金利をつけないと金銭を融通してもらえないという考えのもと、国債よりも高い金利が設定される。(この国債と社債の金利差をクレジットスプレッドと呼ぶ)

よって社債金利は無リスク金利 + クレジットスプレッド(企業の信用リスク)という構造になっている。投資家が取ったリスクに見合うリターンが金利に織り込まれるはずだからである。

しかしながら、債券に関しては近年そのリターンが極めて低い状態が続いている。なぜならば、主要先進国が世界中で低金利政策を実行しているからである。

主要先進国において徐々に総需要が低下し、インフレ率が低下し経済成長が鈍化する現象が深刻化した。主要先進国政府は、企業の投資活動が鈍化している事態に鑑み、金利を下げれば企業の投資行動が活性化すると考えた。ゆえに政府は低い金利で国債を発行し市中金利を下げた。低い金利で国債を発行すれば、投資家は既に発行されている金利の高い国債を買おうとする。これにより既発債の価格が上がることで利回りが低下し、以前の市中金利より低い水準で平衡する。例えば、残存期間10年でクーポンが5%の国債が100円で取引されている場合は市中金利は5%である。75円で取引されていれば年率10%の利回りになる。10年間 × 5% + (100円 - 75円)10年間のリターンは100%で1年あたり10%である。

ここに100円で残存10年で3%の債券が発行されると5%の債券に買いが集まり、債券の価格が利回りが3%から5%の間になるように調整され、市中金利が低下する。その結果、実際には市中金利はほぼ0%になっている。

こういった市場の状況もあって、近年の債券投資家は少しでも高い利回りを求めている。こういった状況に現れたのが仕組債である。オプションを内包することによって高いクーポンを実現することができるからである。だが当然であるが、より高い金利を受け取れるということは、より高いリスクをとることであるということを忘れてはいけない。

2. 仕組債

さて、仕組債の説明に入ろう。

仕組み債は無リスクな債券(国債等)の買いポジションとプットオプションの売りポジションにより作られる。

私募のものと公募のものがあり、49人以下の一般の投資家にオファーされるのが私募債であり、それ以上になると公募債と呼ばれる。公募債では多くの投資家から資金を集めて大規模に発行するので、多くの同じポジションを持っている投資家が発生する。これ以外には50人以上のプロの投資家にオファーされるプロ私募というものも存在はする。(いまはどうでもよい)

私募だろうが公募だろうが本質は同じだが、一般の投資家がアクセスしやすい公募の「日経リンク債」を例に説明を行っていこう。株価指数を参照しているためエクイティ系仕組債に分類される。

まず、日経リンク債では債券を発行する時点でその時の日経平均株価の数値に基づいてストライク・ノックイン価格・ノックアウト価格というものを定める。これらの用語の説明を通じて仕組債を理解していこう。

まずストライクであるがこれはオプションのストライクに非常に類似している。この価格より満期の価格が下回っている分だけ損失が出ることになる。(上回っている場合は損益は出ない)

続いてノックイン価格である。ノックインというのは一般には何かの権利が発生するという仕組みである。オプションにおいては原資産がその水準の価格に達すると初めてオプションの効果が発生する仕組みのことである。つまり、日経リンク債でいえば日経平均株価がこの水準に達しなければオプションとしての性質は発生せず、満額で償還される。

例を考えてみよう。ストライク100%でノックイン価格が60%であるとする。

債券が発行されてから一度も日経平均株価が40%以上下落せずノックイン価格の60%を下回らなかった場合はこの債券は満期で100%で償還される。

日経平均株価が40%以上下落してノックイン価格の60%を下回った場合、プットオプションの効果が発生し満期で損失が出る可能性が出てくる。

満期以前で一度、日経平均株価が45%下落し、契約時の55%になった。さらに満期での日経平均株価の水準がストライクの70%であった。この場合、この債券は元本の70%の金額で償還され30%の損失を出してしまうことになる。

ただし一度ノックインしたとしても満期での日経平均株価の水準がストライクの水準を上回っているのであれば、元本は100%で償還される。

これがノックインという仕組みである。

次にノックアウトについてだ。

ノックアウトはノックインの逆でその価格水準に達すると権利が消失するという仕組みである。仕組債においてはノックアウト付きとなると、オプションだけでなく、クーポンを受け取る権利(債券)も消失してしまう。つまり、一度ノックアウトするとその後の日経平均株価の動きにかかわらず100%で、しかもその日に償還され、その後のクーポンは受け取れないことになる。

たとえ一度ノックインしていたとしてもノックアウトしてしまえばオプションの性質が消失し、元本100%での償還となる。

ノックインとノックアウトを図にまとめると以下のようになる。(横軸は時間経過)

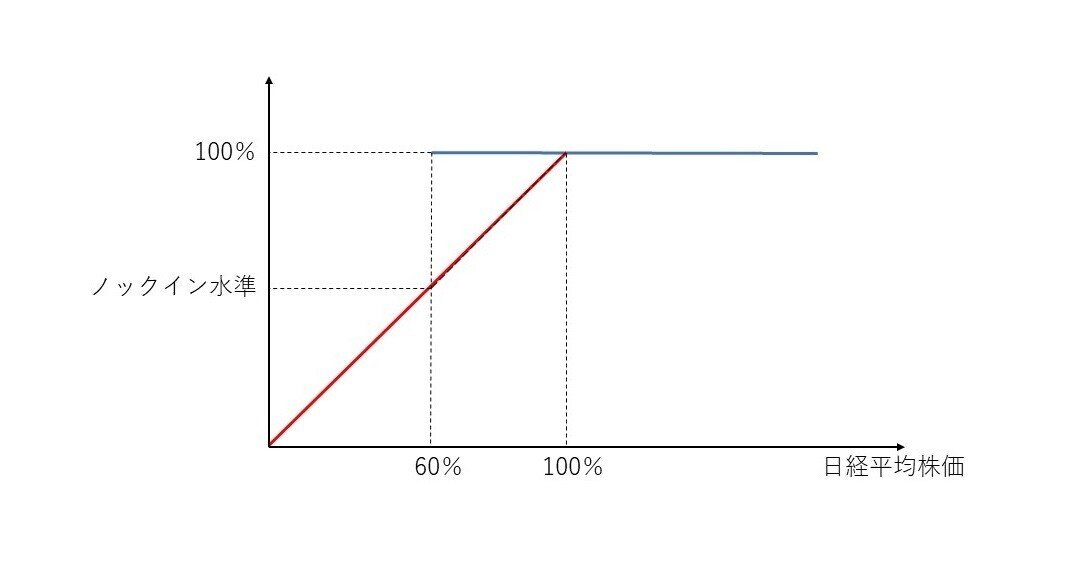

満期での日経平均株価の水準に対するペイオフの変化のイメージは以下のようになる。

このようにノックインが発生しなければ青い部分のペイオフになり、ひとたびノックインすると赤い部分のようなペイオフになる。このように見るとあたかもプットを売っているようなペイオフ図になり、仕組債がオプションを内包しているということが直観的に理解できると思う。

上の図のような仕組みが付いているものはノックアウト付きノックインプット売り型の仕組債とよばれるものである。

仕組債には他にもクーポンの支払われ方が特殊であったり、参照指数が日経平均という一つの指数ではなく、Worst of Basket(複数の株価指数を参照して最もパフォーマンスが悪いものを判定に利用する)であったりするものもある。デジタルクーポンではクーポンの支払額が参照指数によって変動する。

固定クーポンは通常の社債と同様に定期的に一定額の金利が支払われるものであり、年2回利払いで年率4%だとすると、半年に一回2%の利子が支払われる。

対してデジタルクーポンというのは参照する日経平均株価の数値によってハイクーポンかロークーポンかのどちらかが支払われる。例えば、ハイクーポンが5%でロークーポンが0.1%、クーポン判定価格が60%であれば利払い日の数営業日前に設定されているクーポン判定日に日経平均株価がクーポン判定価格を上回っていれば5%、下回っていれば0.1のクーポンが支払われるといった具合である。

ここまでくれば仕組債の商品性については大部分が理解できただろう。

先ほどの記述やグラフを見ると、5秒ごとに更新される日経平均株価をリアルタイムで観測しているように感じられたかもしれない。しかし実際にはそうとは限らない。ノックインの観測方法にはすべての数値を観測する方法・日々の終値を参照する方法・満期での償還価格決定日の終値のみを参照する方法がある。また、ノックアウトの観測は利払い日の数営業日前に設定されたノックアウト判定日(デジタルクーポンでいうところのクーポン判定日)の終値で判定するというのが一般的だ。

3. 仕組債の株式市場への影響

ではどこの誰が、どのようにしてこのような特殊な利払いを行う債券を発行して資金調達を行うのであろうか。うすうす気づかれているかもしれないが実は仕組債は普通の債券と異なり、資金調達の目的で発行されることはない。投資家により大きなキャッシュフロー生み出すために発明された金融商品なのである。

仕組み債を組成・発行するためには、顧客が受け取るキャッシュフローを用意しなければならないので、ディーラーが株式・先物・オプション等のマーケットでヘッジ取引を行う必要がある。公募債の発行のために大規模に行われるこのヘッジ取引がマーケットを歪めるという現象が日本のマーケットでは起きているといえる。

富裕層にのみアクセスされる私募の仕組債(ひろゆき氏も自身のYoutubeチャンネルで言及している)には多くの種類が存在するが、公募のものとして発行される株価指数連動型の仕組債は多くの場合、先ほど説明したノックアウト付きノックインプット売り型の仕組債の形態をとっている。

これは国債+満期が長いプットオプションの組み合わせであると考えて差し支えない。

したがって顧客の反対側のポジションとなるセルサイドのディーラーは長期プットのロングになるため、これをオプションマーケットでヘッジしにいく。

オプショントレーダーがヘッジしなければならないリスクは以下のようなものがある。

・日経平均株価の変動によるオプションプレミアムの変化(デルタ)

・日経平均株価の変動によるデルタの変化(ガンマ)

・日経平均株価のボラティリティの変動によるオプションプレミアムの変化(ベガ)

このうち、デルタ以外は先物でヘッジできないのでオプションを用いる必要がある。しかし仕組債に内包されるような5年や10年といったオプションは流動性がないため、さしあたりノックイン水準付近にストライクをもつ2年から3年のプットを売ってベガをヘッジする。ディーラーは仕組み債を売ることにより、プットの買いポジションを持つため、それをヘッジによって売りに行く。すると2年から3年もののプット価格(ボラティリティ)は押し下げられ通常のバリュエーションに比べて割安にみえるようになる。

また、株価指数がノックインレベル付近で不連続にペイオフが変化する価格水準に上から近づいてくる場合、そのヘッジによってセルサイドディーラーは大きなガンマをロングすることになる。なぜなら、ノックイン水準付近ではオプションプレミアムが大きく変化するだけでなく、デルタも大きく変動するからである。同様に発行時の110%や120%といったノックアウトレベル付近でもまたディーラーはロングガンマになる。

結局、エキゾのディーラーはKI、KOレベル付近で強烈なロングガンマになる。ロングガンマに由来するデルタヘッジは逆張りヘッジであるから、KI付近ではマーケットは下がろうとしても反発し、KO付近ではマーケットがあがろうとすると押し下げられるような動きを見せる傾向にある。

4. 仕組み債由来のロングガンマを見込んだトレードアイデア

さて、KIとKOレベルではディーラーはロングガンマとなりスポット価格は跳ね返りやすいことは先に述べたとおりである。逆をいえば、もしかりに多くの仕組み債でKIとKOレベルが同じような水準にあるならば、マーケットはKIとKOレベルのあいだのレンジに収まりやすい。そして多くの仕組み債で設定されたKIとKOレベルが分かるのであれば、KIとKOレベルとストライクとしたストラングルを売ることに投資妙味があるといえよう。もし満期時点でプットのストライクとコールのストライクのあいだにスポット価格が収まれば、プレミアムをまるまるいただけるということになる。

ストラングルを覚えているだろうか。

オプション入門の①で書いたオプション戦略の一つでV字型のペイオフになっているものである。

原資産の価格が上がっても下がっても大きく動けば利益が出るという戦略であった。なので図に示すと以下のようなペイオフになっている。

これはストライクが100%のプットとコールを両方買うことで作れるポジションになっている。

今回は逆にこの戦略を売るのである。

つまり同じストライクのプットとコールを売ることでストラングルの売りのポジションを作る。当然オプションを売るのでプレミアムを受け取ることができる。

例えばKOが110%、KIが60%のオプションが多く存在し、満期のタイミングでこの価格水準に日経平均が収まると予想した場合、ちょうど真ん中になる85%ストライクのプットとコールを売ることで85%ストライクのストラングルを売ることができる。

プレミアムを考慮したペイオフ図は以下のようになる。

日経平均が60%から110%の間に収まりやすいのであるならPnLが正値になっている範囲に収まりやすいので収益を得られるというわけだ。

今回の記事を気に入っていただけましたら、左下のハートマークを押してスキよろしくお願いします。良ければサポートもお待ちしています。