米国株 チャートから見える景色🗽7/15(金)

◆ チャート確認の前にマーケット動向を振り返り👀✨

FRBの利上げペースに注目が集まる中、金融政策の先行きはデータ次第💫

13(水)CPI、14(木)PPI のように予想を上まる結果で利上げペース加速(7月100bp利上げ?)が高まれば、市場はイッキにリスクオフ📉に転じ

15(金)小売売上高、消費者マインドのようにインフレピークアウトの兆しが見出されて、利上げペース加速懸念が後退すれば、買い戻されリスクオン📈回帰する

ボラティリティが高い波乱の相場が続きました😅

そんな中、良い状況も👍

・原油価格を始めとする商品価格(銅、小麦など)は下落傾向

→6月以降ピークアウトの流れ

・債券利回り上昇は継続せず

→FRBによる利上げペース減速のタイミングを探り始め

⭐️インフレ抑制に向けた、FRBの利上げ加速による、リセッション懸念で経済需要減速など悪材料が幅広い資産に織り込まれている状況

・株価の注目は「インフレ懸念」を脱却

→金利上昇によるPER低下(マルチプル・コントラクション)から

・米企業「Q2決算の行方」に移った模様

→PER低下懸念を脱しても、企業業績EPSが下方修正されるか!否か?が重要

⭐️アナリスト予想は2022年に入り下方修正が未だ少ない状況では

「決算」に対する注目が更に高まります👀✨

◆ 週末企画として、ETFと個別銘柄のチャートをまとめてみました

テーマとして

主要ETF、大型グロース株、シクリカル株、ディフェンシブ株

時間軸として

週足(約3年)、日足(約10ヶ月)、30分足(10営業日)、5分足(1日)

グループ毎に分けた個別銘柄を テーマや時間軸に分けて

ひとつの角度から評価する「絶対評価」に加えて

様々な角度から比較評価する「相対評価」を踏まえて

見つめ直すと新たな発見、気付きがあります💡✨

「株価は神聖なもの」であり

「株価には先見性があります」

チャートを様々な角度で見つめ直すとヒントがいっぱい🍀

◆ 尚、こちらで紹介しているチャートはFinviz.com より

https://elite.finviz.com/quote.ashx?t=SPY

良質な情報と共に🍀

① 主要ETF

SPY:SP500 ETF

VIXY:VIX指数 短期先物 ETF

USO:米国 原油 価格連動 ETF (United States Oil)

IEF:米国国債7-10年 ETF

※債券価格の動きは利回りとは逆の動きになります(債券価格下落→利回り上昇)

【週足 約3年間 振り返り】

・SPY:2020年コロナ禍の反発で大幅上昇も、2022年に入り下落に転じ、未だ弱気相場の真っ只中

・VIXY:VIXY指数の短期先物を参照にしたETFの為、中長期的には下落し続けるのでご注意下さい

・USO:コロナ禍の中、2020年3月に反転、2022年ウクライナ危機で上昇加速

・IEF:2022年に入り、FRBによる利上げ加速で債券価格が急落、利回りは上昇

【日足 約10ヶ月間 振り返り】

⭐️インフレ懸念の中、6月中旬に転換点を形成し始めた感じ🤔✨

・SPY:2022年年初を高値として下落に転じ、6月上旬までは反発を試すも、戻し売りに上値を抑えられ、底値を探る展開 →6月中旬からは底打ち反発📈トライ中

⭐️6/17(金)日中つけた3,636年初来安値が更なる下値リスクひとつの目安

・VIXY:厳しい投資環境が続く中でもVIX指数が25〜30の警戒モード水準で上下繰り返す展開 →6月中旬以降は上値がだんだん抑えられる📉リスクオンへ前進

※ VIXYが下落=VIX指数低下=リスクオン傾向

・USO:2022年に入り、上昇基調が続くものの、6月上旬につけた120ドルをピークに反落。景気後退による需要減退で原油価格は下落し、一方で供給懸念が注目されると反発する展開を繰り返すも、だんだん上値を切り下げる📉傾向

⭐️エネルギー価格(原油、天然ガス)以外の商品価格(銅、小麦など)は下落し続け、インフレのピークアウトの兆しを探る展開へ

・IEF:2022年に入り、下落基調が続き、利回りが上昇したものの、6月中旬の3.5%をピークに利回り低下へ。景気後退懸念では債券価格📈上昇し利回り低下、一方でFRBの利上げ加速懸念では債券価格📉下落し利回り上昇の繰り返し

⭐️FRBの利上げペース減速のタイミングを探り始め、債券価格が反発し、利回り上昇は落ち着いている状況

【30分足 約10営業日 7/1(金)-15(金) 振り返り】

⭐️7/5(火)-8(金)はリスクオン回帰📈の流れでしたが、重要イベント(CPI、決算)を前に11(月)から警戒モードに入る

13(水)予想を強烈に上回るCPI を受け、FRBの利上げ加速(7月100bp )懸念がイキナリ台頭しリスクオフに転じるも、意外にも下げ一辺倒ではない株価

週末15(金)は株価大幅上昇で波乱の1週間を終える展開👍

・SPY:週明け11(月)〜14(木)寄付き迄は下落📉、14(木)日中から一転反発📈

・VIXY:イベントひとつで大きく📈📉動く不安定な相場ですが、総じて低位推移🙆♂️

・USO:景気後退の需要減速懸念で下落、高インフレに多大な影響を与えている原油価格が低位推移は🙆♂️インフレピークアウトに繋がるか注目集まる✨

・IEF:景気後退懸念に対する債券価格📈上昇、利回り低下。一方でFRBによる利上げ加速懸念で債券価格📉低下、利回り上昇。最近はFRBの利上げペース減速のタイミングを探り始め、利回りが上昇し続けるというよりは、債券価格📈反発で利回りは3%を割り込む事が多くなる🙆♂️

【5分足 7/15(金)1日の動き 振り返り】

・S&P500 13(水) CPIを受け、イキナリ浮上した7月FOMCにて100bp利上げ観測がFRB当局者の発言によって落ち着き(金)は反発、リスクオン📈回帰な流れ

※ 来週以降はFOMC前のFRB当局者が発言を控えるブラックアウト期間に入り、米企業Q2決算が本格化する中、投資家の視線は決算から目が離せない展開へ👀✨

・VIX指数 株価が大幅上昇する中では、VIX📉低下🙆♂️

・原油価格 景気後退の需要減速懸念で原油📉下落が続く中、市場がリスクオンではいったん買い戻し📈で反発

・10年国債利回り FRBの利上げペース減速タイミングが探られ始めて、債券価格📈反発で、最近は利回り上昇は続かず🙆♂️

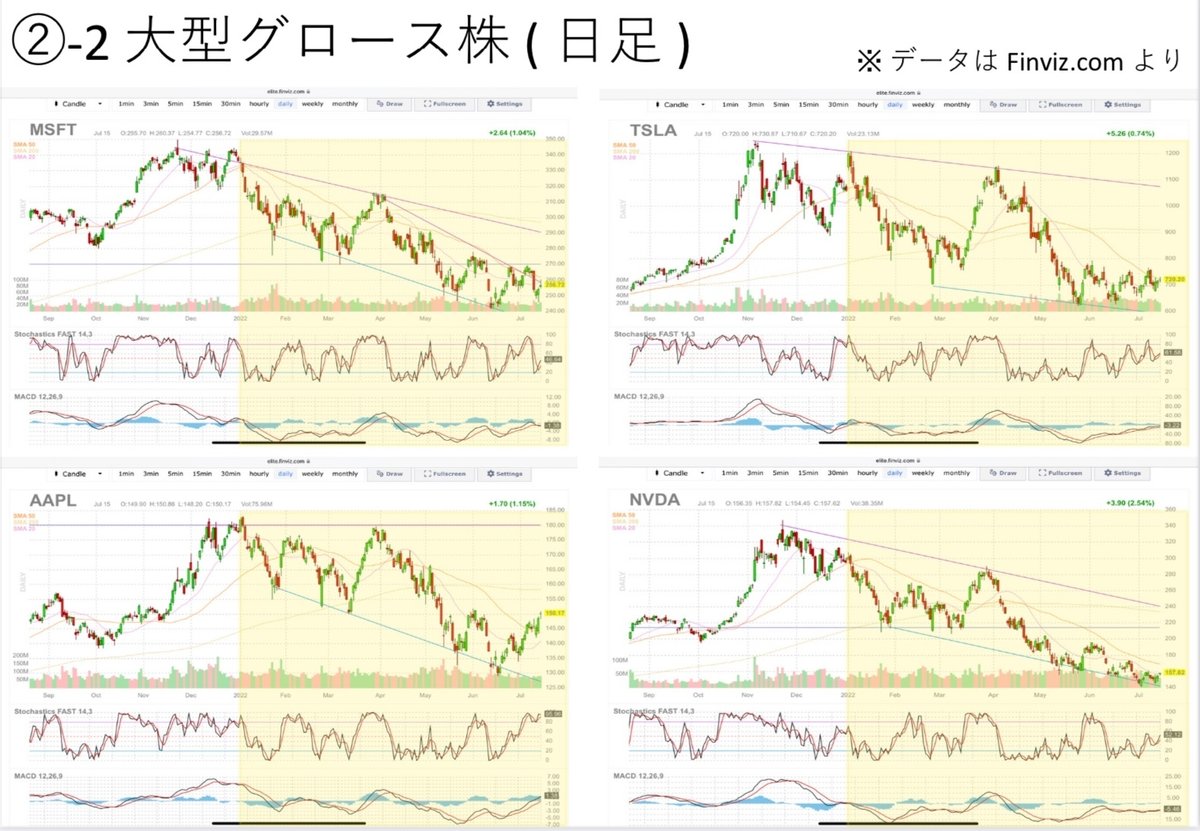

② 大型グロース株

MSFT:マイクロソフト

AAPL:アップル

TSLA:テスラ

NVDA:エヌビディア

【週足 約3年間 振り返り】

・MSFT、AAPL:米国株を主導し上昇してきたものの、2022年は下落に転じ、弱気相場の中、最近は底固め、反発を模索する展開😉

・TSLA、NVDA:GAFAMに先んじて、2021年11月を高値に反落、2022年は更に下落を加速、未だ弱気相場の真っ只中😰

⭐️グロース株:バリュエーション(PER)の高さが警戒され、利上げ局面では米国株の下落を主導する展開💦

【日足 約10ヶ月間 振り返り】

・MSFT、AAPL:FRBによる利上げ加速の中、下値を探る展開が続いていましたが、6月中旬から反発、キャッシュリッチで財務的に安定なハイテク大型株は優先的に買い戻される😉

・TSLA、NVDA:GAFAMに比べ高PERで利上げに対する警戒感も高く、ボラティリティが高い展開続く。TSLAはTwitter買収問題、中国ロックダウン問題などで上値重く、NVDAはデータセンター需要減速、仮想通貨の急落などの個別問題を抱えて買い戻しは後回しにされている恐れ😰

⭐️グロース株にとって重石であった金利上昇懸念は年初来の株価低下でだいぶ織り込まれる。FRBの利上げペース減速のタイミングが探られ始め、株価の注目は「インフレ懸念」から「Q2決算の行方」へ

【30分足 約10営業日 7/1(金)-15(金) 振り返り】

・MSFTはSPY(S&P500のETF)と同様な流れで週半ば大幅下落するも

・AAPL、TSLA、NVDAはしっかり推移

⭐️景気後退懸念が高まり、米企業Q2決算に注目が集まる中、

ハイテク企業の業績は、マクロ経済の課題から受けるダメージがやや少ない事が多く、利上げ懸念が後退すると買い戻され📈反発しやすい状況🙆♂️

【5分足 7/15(金)1日の動き 振り返り】

⭐️7月100bp利上げ観測が前日(木)に続き後退し、寄付き大幅反発📈

しかしQ2決算を前では個別には「戻し売り📉」で下落する銘柄も

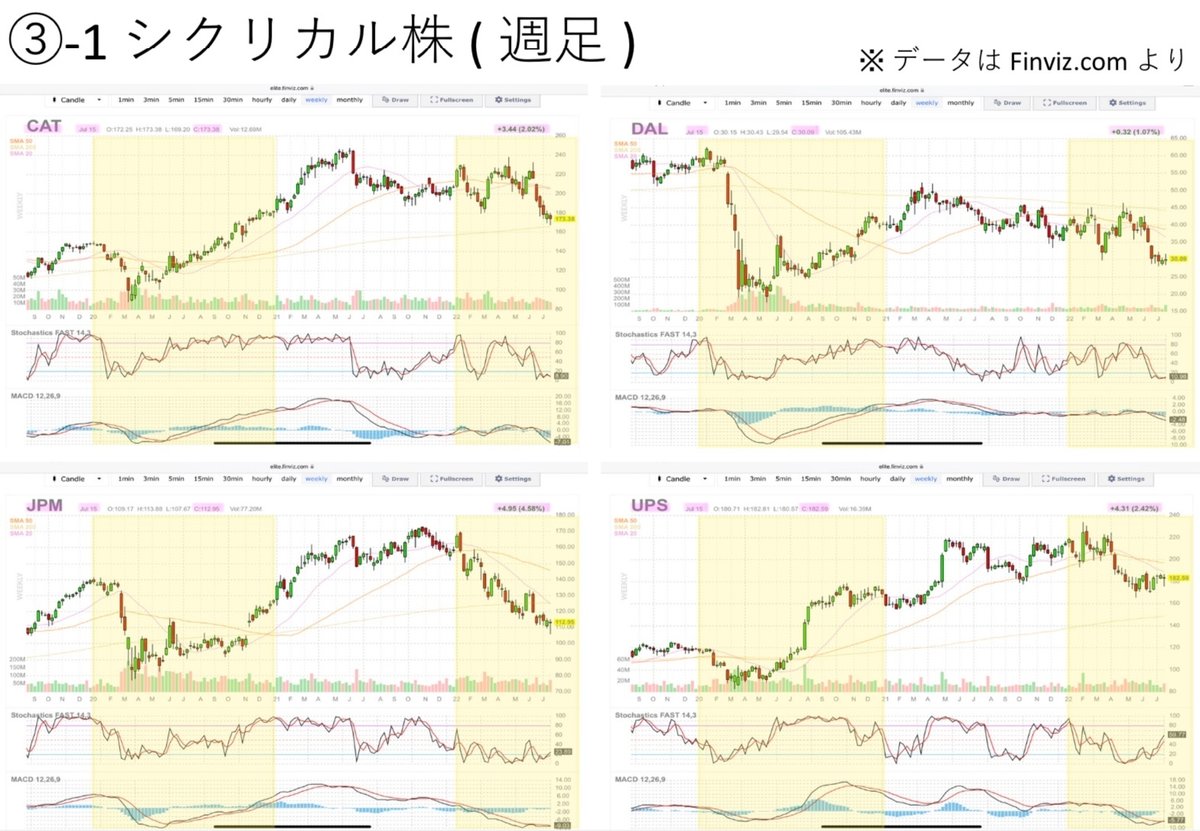

③ シクリカル株

景気動向によって、業績が大きく変動する銘柄のこと

「景気敏感株」「景気循環株」とも呼ばれます

特性として、景気後退局面では業績の落ち込みが激しく

逆に景気拡大局面では業績の伸長が著しくなります

シクリカル株へのお薦めのタイミングは、「これから景気が良くなるのでは?」という局面に投資するのが良いと一般的に考えられています

CAT:Caterpillar(キャタピラー)、世界首位の重機メーカー

JPM:JPMorgan Chase & Co.、世界有数の金融グループ

DAL:Delta Air Lines(デルタ航空)、世界有数の航空会社

UPS:United Parcel Service、世界首位の小口貨物輸送会社

【週足 約3年間 振り返り】

コロナ禍の中、2020年下期のワクチン接種が広がり、リベンジ消費期待など需要回帰、景気回復期待で上昇

しかし、政府による景気刺激策のサポート材料がなくなる中、2022年は上値重くなる展開😅

【日足 約10ヶ月間 振り返り】

米国において3月25bp、5月50bp、6月75bpと利上げが加速する中、インフレ抑制に向け、FRBが進める積極的な金融政策により、景気が減速→後退が意識され、シクリカル株は下落幅を拡大😰

【30分足 約10営業日 7/1(金)-15(金) 振り返り】

リセッション(景気後退)の先にある世界、今秋以降の利上げペース減速期待で米国株が全般的に反発に転じるも、景気動向に敏感なシクリカル株にとっては未だ上値重い状況😭

【5分足 7/15(金)1日の動き 振り返り】

13(水)CPI、14(木)PPI で高インフレ継続が裏付けられましたが、15(金)小売売上高、消費者マインドでインフレピークアウトの兆しが示され買い戻された📈流れ

④ ディフェンシブ株

景気サイクルに左右されにくい銘柄のこと

「守りに強い株」ということになります

特性として、景気後退局面が到来したとき、比較的業績の悪化が少ないような業種を指します

ディフェンシブ株への投資タイミングは、「これから景気が悪くなるのでは?」ということが心配される局面に投資するのが良いと一般に考えられています

PFE:Pfizer(ファイザー)、世界最大級の製薬メーカー

PG:P&G(プロクター&ギャンブル)、世界最大の日用品メーカー

VZ:Verizon(ベライゾン)、通信サービス世界最大級、米国ではAT&Tと2強

AMT:American Tower(アメリカン・タワー) 米国REIT、放送用タワーなど保有

【週足 約3年間 振り返り】

コロナ禍で米国株が全般的に反発する局面でもディフェンシブ株は相対的に軟調な動き

しかし、2022年に入り一転、利上げ、高インフレ、景気減速→後退が意識されると共にディフェンシブ株は物色され直され始め、底堅い株価推移へ😉

【日足 約10ヶ月間 振り返り】

2022年に入り、3月に利上げ開始、米国債10年利回りが上昇する中、株価の上値が重くなるものの

5月FOMCにて50bp利上げ後、更なる利上げ加速が意識され始め、米国株全体が下落基調になるとディフェンシブ株は物色され直し、「守りに強い株」としてのヘッジの役割を果たす展開に👍

【30分足 約10営業日 7/1(金)-15(金) 振り返り】

2022年の厳しい投資環境の中でも底堅く推移したディフェンシブ株でしたが、最近のFRB利上げペース減速タイミングが探られ始め、景気後退局面でも株価の注目が「インフレ懸念」を脱し、グロース株が買い戻され、一方でディフェンシブ株は上値重い展開に😅

これもいわゆるセクターローテーション! セクター間での資金循環?🤔

【5分足 7/15(金)1日の動き 振り返り】

グロース株が底堅く反転したイメージ対して

ディフェンシブ株は上値重く推移した感じ🤔

⑤ パフォーマンス比較

上記①〜④ではそれぞれのテーマに分け、時間軸ごとにチャートをまとめていましたが、こちらではパフォーマンス比較してみました

チャートを並べるだけでなく、相対比較してみると動きの違いが一目瞭然😉💫

⭐️将来の株価は 「神のみぞ知る世界」

それでも、マーケットには未来を探る為のヒントはあるハズ❣️と私は思います

テクニカル分析のやり方は人それぞれ♪

こちらで紹介したようにテーマ、時間軸で分けて相対的に見渡すことによって

また、パフォーマンス比較をすることによって

見えてくる景色も変わってくると思います

新たな発見、気付きの一助になることが出来るように頑張っていきます😄✨

尚、まとめるにあたり下記の情報を参考にしています

https://str.toyokeizai.net/-/shikiho_usa/