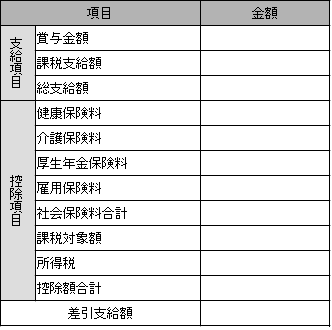

給与計算実務能力検定試験1級 計算⑦

次の事例で令和5年7月15日に支給する賞与の差引支給額を求めよ

〇賞与金額:1,589,480円

〇前月の社会保険料控除後の給与等の金額(課税対象額):0円

〇賞与の基礎となる期間:6か月

〇規定されている賞与の支給月:3月、7月

〇令和5年3月の賞与額:1,012,200円

〇税区分:甲欄

〇控除対象扶養親族等の数:1人

〇本人の年齢:52歳

従業員負担分の保険料率:協会けんぽ 東京都

健康保険:50.00/1000(100.00/1000×1/2)

介護保険:9.10/1000(18.20/1000×1/2)

厚生年金保険:91.50/1000(183.00/1000×1/2)

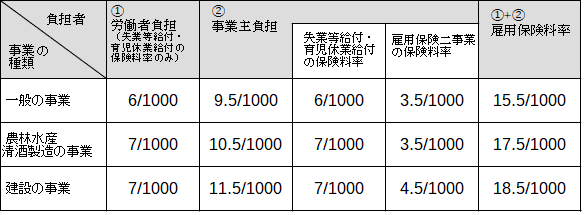

雇用保険:一般の事業

<資料>

給与所得の源泉徴収税額表(月額表)←全てはこちら

計算⑥で賞与の基本問題を載せましたが、この問題は「前月給与が無い」パターンです。どうするかと言うと毎月の給与で用いる「給与所得の源泉徴収額表(月額表)」に当てはめます。

〇前月給与が無い(前月の給与等の金額(課税対象額):0円)

1. 賞与から社会保険料等を控除した金額×1/6*

2. その金額を給与所得の源泉徴収額表(月額表)に当てはめる

3. 求めた税額を6倍*する⇒賞与から控除する所得税額

※ *賞与の計算の基礎となる期間が6か月以内の場合

計算の基礎が6か月を超える場合は*の6を12にします(1/12,12倍)

注意点

健康保険には年度の累計額で上限573万円

厚生年金には1か月当たりで上限150万円

と上限があり、それ以上は保険料はかかりません。

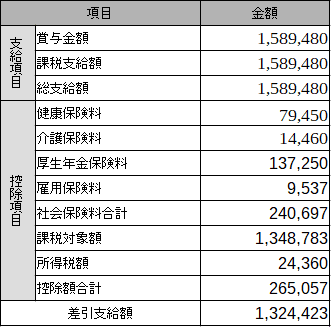

まずは標準賞与額(1,000円未満切り捨て)を求めます。

1,589,480円⇒1,589,000円

健康保険の年間累計の上限573万円に達していないので1,589,000円の標準賞与額を用い、厚生年金保険は上限150万に達しており1,500,000円です。

健康保険料:1,589,000円×50/1000=79,450円

介護保険料:1,589,000円×9.1/1000=14,460円 ※50銭超切上げ

厚生年金保険料:1,500,000円×91.50/1000=137,250円

雇用保険料:1,589,480円×6/1000=9,537円 ※50銭超切上げ

社会保険料合計

79,450円+14,460円+137,250円+9,537円=240,697円

課税対象額

1,589,480円-240,697円=1,348,783円

所得税を求めていきますが前月の給与が無く計算の基礎が6か月なので課税対象額を1/6します。

1,348,783円×1/6=224,797.16666‥円 給与所得の源泉徴収額表(月額表)に当てはめます。扶養親族等の数は1人です。

4,060円と分かりました。しかしこれは1か月当たりの税額ですので6倍します。所得税額:4,060円×6=24,360円

控除合計は

240,697円(社会保険料合計)+24,360円(所得税)=265,057円

差引支給額は

1,589,480円(総支給額)-265,057円(控除合計)=1,324,423円

お疲れさまでした(^^)/

いいなと思ったら応援しよう!