【高配当銘柄】日本電子硝子の業績と展望 ~安定配当銘柄~

事業内容

会社名のとおり、特殊ガラス製品の製造・販売およびガラス製造機械の製作・販売を行う企業である。

主に以下2つの事業区分に分けられる。

◇電子・情報:

薄型パネルディスプレイ(FPD)用ガラス、電子デバイス(イメージセンサや車載センサ、半導体サポートなど)向けガラス

◇機能材料・その他:

ガラスファイバ、医療・耐熱・建築用ガラス

業績評価

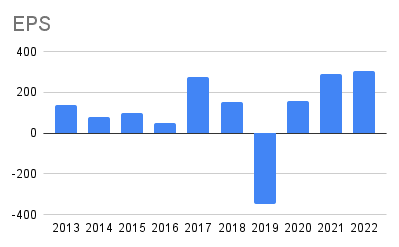

1) 一株あたり純利益 (EPS)

EPSは安定感がなく、上下動を繰り返している。2019年は欧米ガラス繊維事業子会社の収益改善遅れによる現存損失による赤字を計上している。10年間の平均EPSはちょうど120円である。

2) 一株あたり純資産 (BPS)

続いてBPSだが、こちらは上下動がほとんどなく、10年間横ばいとなっている。

3) 自己資本利益率 (ROE)

ROEは2013年以降では高くとも5%程度であり、EPSの上下動が大きいためROEも安定していない。日本の平均的なROEは8%程度といわれているため、資産効率は高いとは言えない。

配当金の推移

配当金は2013年以降の10年間では減配がなく、徐々に増配しており、2013年の一株当たり80円から2022年の120円まで+50%の増配となっている。

会社の株主還元に対する基本方針は、安定的かつ継続的な利益還元を行うため、株主資本配当率(DOE)を2%以上とすることを方針としている。たとえば配当性向を50%以下に抑えようとすると、ROEを4%以上にする必要がある。上述したようにROEが安定しておらず、高くとも5%程度であるためやや心もとない。

まとめ

2023年3月現在の株価は2,550円前後であり、2023年3月期の予想配当金は120円とされていることから、配当利回りは約4.7%である。高配当銘柄としては十分な水準であるといえる。配当金による株主への利益還元の姿勢も評価できる点はあるが、配当原資となるEPSは安定していないため、景気動向によっては減配せざるを得ないことも考えられる。

以上のことから、ポートフォリオの中で大きなウェイトを持たせるのは危険であるが、まだ所有していない方は購入を検討する価値があるのではないかと思う。