【高配当銘柄】日本たばこ産業の業績と展望

事業内容

たばこ事業が多くを占め、売上収益の約90%を占める。たばこ事業は国内だけでなく海外向けにも展開している。海外たばこ事業の方が国内向けよりも比重が大きく、たばこ事業の売上収益のうち7割程度が海外であるとされる。一方で、加工食品や医薬分野も注力している。

業績評価

1) 一株あたり純利益 (EPS)

EPSは2013年以降横ばいとなっている。2020~2021年はやや利益が減少したが、総じて安定しているといえる。海外たばこ事業を多くポートフォリオとして所有しており、直近では円安による増収効果も見込まれている。

2) 一株あたり純資産 (BPS)

続いてBPSだが、おおむね変動がない。利益の多くを配当金をはじめとした株主還元に費やす傾向から、BPSがあまり変動しないと思われる。2022年は収益が好調であったことから、BPSが増加している。

3) 自己資本利益率 (ROE)

ROEは2013年以降、やや減少傾向といえる。ROEが低下するということは、事業の収益性が悪くなり、儲けにくくなっているということである。日本株式の平均は約8%と言われるため、まだ高い方であるが、今後収益が下がり続けないかどうか注意する必要がある。

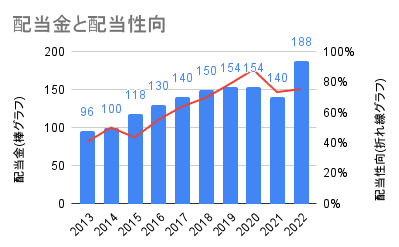

配当金の推移

配当金はおおむね右肩上がりとなっている。配当性向が高く近年は80%を超える年もあり、不況の際は減配のリスクが高いといえる。現に2021年は収益悪化に伴い減配となっており、今後も同様に配当金が景気に左右されやすい状況が続くと考えられる。

まとめ

2023年2月現在の株価は2,700円前後であり、2023年3月期の予想配当金は188円とされていることから、配当利回りは約7.0%である。高配当銘柄としては大変魅力的な配当利回りであるが、前述のとおり配当性向が高く、業績も停滞しているため、もしも大きな減益となった場合は減配も覚悟しなければならない。また、最初に紹介した通り海外売上比率が大きいため、為替変動の影響は大きく受ける傾向があり、円高になるほど利益が減少する点も注意が必要である。

配当利回りが高いことから、ポートフォリオには入れておきたい銘柄だが、依存しすぎないように注意が必要である。