金融政策(上)

経済ニュースを理解する上で、金融の知識は欠かせません。

金融政策の大枠をとらえるために、以下を記しておきます。

※米国の話がメインです。

■金融政策とは

金融政策とは一般に、以下のような定義がされています。

中央銀行が金利や通貨供給量を調整することで、物価の安定を図り、国民経済の健全な発展に資するための経済政策

ちなみに、米国の中央銀行であるFRBには「物価安定」に加えて「雇用の最大化」という2つの使命(Dual Mandate)が課せられています。

かつて物価を安定させるのに操作すべきなのは「金利」か「通貨供給量」か、という論争がありました。

今日ではどちらも重要とされ、その区別も曖昧です。

両者は互いに影響しあうため、いわば“卵が先か、鶏が先か“の問題にすぎません。

■政策金利とは

中央銀行は誘導目標としているのは短期金利であり、長期金利は需給バランスや為替など様々な要因で決まります。

(※ただし、近年では長期金利も含めたイールド・カーブ・コントロールといった施策が導入されています。)

短期金利が引き下げらると、金融機関の資金調達コストも下がりますから、企業や個人に貸し出される金利も低くなります。

そして、借金しやすくなれば、消費や投資にお金が回ることが期待できます。

その短期金利のなかでも代表的なのが、「フェデラル・ファンド・レート(FFレート)」です。

米国では金融政策の誘導目標である、政策金利に定められています。

日本でいう「無担保コール翌日物金利」にあたります。

では、このFFレートとは何についての金利なのでしょうか。

中央銀行は”銀行の銀行”であり、民間銀行からお金が預け入れられます。

この準備預金は、中央銀行とのやり取りや、他行との資金決済、預金者による引き出し準備などに使います。

また、法的にも準備預金制度にもとづき一定割合を積むことを求められており、基本的に無利息です。

米国では準備預金のことをフェデラル・ファンド(FF)と呼んでいます。

銀行は預金を一定分、現金として残したあと、融資や投資に回しています。すべての引き出しに対応できるほどの現金を備えていないため、銀行は短期的に準備金不足になると、市場からお金を借りてきます。

その準備預金(フェデラル・ファンド)を他行から融通してもらう市場はFF市場と呼ばれ、日本でいうコール市場にあたります。

FFレートとは、FF市場から無担保で資金を借りるときに適用される金利のことです。

■準備預金と金融政策

「銀行員がキーボードを叩くだけでお金を生み出せる。」

こんな話を聞いたことはないでしょうか。これは銀行だけがもつ信用創造機能についての言及です。

たしかに、あとで債権を回収できる目途があれば、手持ちにお金がなくとも、すぐにお金を融通することができます。

相手の口座残高の数字をただ増やすだけでいいのです。

たとえば、預金準備率が10%だとすると、複数の銀行が貸出を繰り返すことで、その10倍ものお金が銀行システム全体で出回ります。

つまり、銀行から出ていくお金については、お金を借りたい人がいて、銀行がとれるリスクの許容範囲内であれば、好きなように増やせるということです。

一方で、銀行自身の預金残高を増やすことはできません。

言い換えれば、銀行に入ってくるお金は、他行が貸してくれるか、預金者がお金を入金するか、資産の買い手が見つからなければ新たに追加されません。

また、本源的には中央銀行が資金を供給してくれない限り、全ての銀行間でやりとりするお金の合計は増えません。

これは民間銀行を与信し、準備預金を創り出せるのは中央銀行しかできないからです。

だれかがA銀行にお金を入れたとしても、そのお金はB銀行の預金口座から引っ張ってくるだけ。

銀行部門の全体でみると±0です。

もし、どの銀行も資金不足になった時に資金を供給してくれるのは、中央銀行しかいません。

さて、ここで金利(FFレート)の話に戻りましょう。

準備預金を借りてくる際の金利、すなわちFFレートは需要と供給のバランスによって決まります。

準備預金が不足すればFFレートは上がり、準備預金が増えればFFレートは下がる。

そして、銀行の預金残高(準備預金)の総量を増減できるのは中央銀行だけ。

したがって、中央銀行の金融政策には、資金供給量(ハイパワード・マネー)を増やして金利を下げたり、市場から資金吸収をして金利を上げることが求められます。

■伝統的な金融政策ツール

では、どのようにして中央銀行は、金利や通貨供給量をコントロールするのでしょうか。

伝統的なものでは、以下の3つが挙げられます。

・公定歩合操作

・預金準備率操作

・公開市場操作

たとえば不景気の際は、金利を引上げ、資金供給量を増加するために、次のような動きをします。

・中央銀行から民間銀行へ貸し出す金利(公定歩合)を下げる

・預金準備率(支払いに備えて、手元に残すべき資金の割合)を引き下げ、預金を貸し出しに回させる

・中央銀行が民間銀行から金融資産を買い上げ、その代金として預金準備高を増やす

好景気時はこの逆を行い、金融を引き締めます。

ただし上記のような説明は、政経の教科書でしばしば見かけますが、現状はかなり異なっています。

日本ではかつて公定歩合と預金金利が連動するように規制されていましたが、金融の自由化が進み、中央銀行からの借り入れも減少すると、公定歩合操作は意味をなさなくなりました。

預金準備率操作も微調整に向かず、準備預金がもとより豊富で、準備預金制度から対象外の金融機関も増えたことから形骸化しています。

現在は、多種多様な政策が打ち出されていますが、中央銀行が「貸付」「預金」 「売買」を通して、資金の需給バランスを調整し、市場金利を操作することは一貫しています。

そこで私なりに、3つの機能ごとに整理してみました。

米国の金融政策については、以下がポイントになってきます。後述するコリドー・システムの話で詳述します。

(A) 貸出ファシリティ 「連銀貸出」

これは中央銀行が担保と引き換えに、民間銀行へ直接融資するものです。

FF市場では銀行同士がFFレートでやり取りしますが、連銀貸出はディスカウント・レートという金利が適用されます。

国内における基準貸付金利、いわゆる公定歩合に相当します。

普通はFFレートよりも割高に設定されています。

(B)預金ファシリティ 「超過準備への付利」

超過準備への付利では、必要準備を超えて保有する残高「超過準備」に対して金利を支払います。

民間銀行からすると、中央銀行にお金を積むだけで金利がつくため、資金吸収手段として機能します。

(C)公開市場操作 「リバースレポ・ファシリティ」

現在の金融調節手段のなかでメインとされています。

民間金融機関から有価証券を購入する「買いオペ」、中銀の保有証券を売却する「売りオペ」があります。

そのうち、レポ・ファシリティとリバースレポ・ファシリティという制度があります。

中央銀行にとっては「レポ」が債券を担保に資金を貸すこと、反対に「リバースレポ」が借りることを意味します。

たとえば中央銀行がリバースレポ・ファシリティを実施すると、民間銀行へ債券を売って、あとで高めに買い戻します。実質的に有利子でお金を借りることになり、これも資金吸収手段です。

■非伝統的な金融政策ツール

日本は90年代後半にゼロ金利へ突入すると、政策金利を引き下げる余地がないため、これまでにない非伝統的な手法がとられるようになります。

諸外国の多くも2008年世界金融危機を契機に、非伝統的金融政策を導入しました。

(D)量的緩和政策

国債や担保証券などを大量に買い入れることにより資金を供給し、証券市場の安定化や長期金利の低下を促します。

米国では大規模資産購入(LSAP)、日本では量的・質的金融緩和政策が導入されています。

(E)フォワードガイダンス

中央銀行が将来の運営方針を事前に表明することで、市場参加者の期待に働きかけ、金融政策の効果を高めるものです。

たとえば、中央銀行が低金利政策をこれからも継続することを約束すれば、短期金利だけではなく長期金利にも低下圧力がかかりる、ということが期待されます。

金融市場は市場関係者の期待を織り込み、ある種、自己実現する形で変動するため、彼らに訴えかけるのは得策そうです。

■コリドー(回廊)・システム

先述した金融政策ツールのうち、

(A) 連銀貸出

(B)預金準備への付利

は特別な効果をもちます。

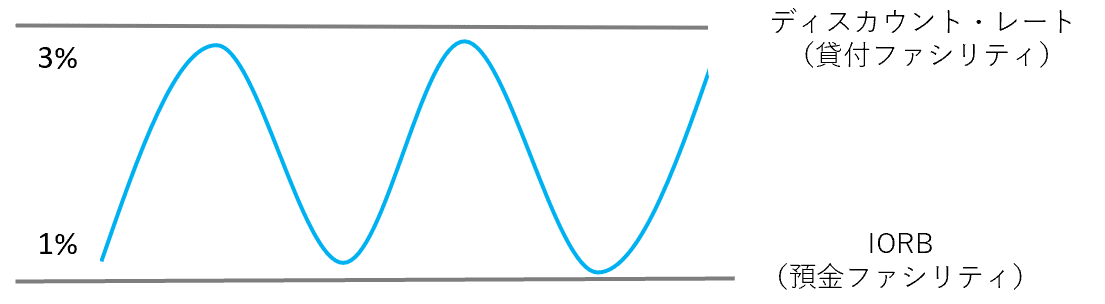

連銀貸出で要求する金利は、FFレートの上限となるキャップ効果があり、

預金準備付利で付与する金利は、FFレートの下限となるフロア効果があります。

上限金利 = ディスカウント・レート(Discount Rate)

下限金利 = 超過準備預金金利(IORB)

という関係です。

なぜ、FFレートがこのような動きをすると期待できるのでしょうか。

たとえば、資金を貸したい銀行Aは、いかに高い金利を払ってもらえるかを気にします。

逆に、資金を借りたい銀行Bは、いかに低金利におさえるかを考えます。

その時、中央銀行が超過準備について1%の金利を付けてくれるというアナウンスが入りました。

同時に、中央銀行が3%で貸出をしてくれるという発表もされます。

すると、銀行BがFF市場からお金を借りるには、中央銀行が提示する1%より高い金利を支払わなければなりません。

銀行Aにとっては、ほかの金融機関にわざわざ貸し出すインセンティブがないからです。民間銀行のほうが中央銀行よりリスクが高いので、より多くの金利をつけてくれないと割に合いません。

一方、銀行Aがお金を借りてもらうためには、潜在的なライバルである中央銀行よりも低い金利で、融資を持ちかける必要があります。

そのため、資金運用側と資金調達側の思惑が一致する、1%~3%のあいだでFF市場のレートが変動することになります。

このように、政策金利の目標レンジに上限と下限をもうけて、その範囲内で推移するよう誘導する仕組みを「コリドー・システム」といいます。

いやぁー、よくできた仕組みですね!

日本でも連銀貸出にあたる補完貸付制度(あるいはロンバート型貸出制度)と、預金準備への付利に相当する補完当座預金制度があります。

先ほど公定歩合の重要性が低下したと述べましたが、上限金利として金融不安で誰も資金を貸したがらない事態に陥った時、その真価を発揮します。

“最後の貸し手”である中央銀行が貸し出す金利が、短期金利の水準として意識されるからです。

民間金融機関にとっては「FFレートが急騰した場合でも、担保さえあれば、最悪○%の金利で借してもらえる」という安心材料になります。

これにより、金融機関が流動性についての不安を軽減し、貸出に積極的になることが期待されます。

ただし、FFレートが必ずしもディスカウント・レートを下回るわけではありません。

中央銀行からお金を借りるというのは、もはや市場から資金調達ができない状態だ、という不名誉なスティグマ(烙印)を押されるリスクがあります。

そのため、ディスカウント・レートより高い金利でも、風評被害を嫌う銀行があえて市場取引に応じることがあります。

ところでディスカウント・レートは "Discount(割引)"とありますが、FFレートより割引された金利ではなく、むしろ割高に設定されています。

なぜディスカウント・レートという名前がついたのかは、2つの説があります。

1つ目は、FRBに持ち込む担保価値から”割引”した金額までが融資されるから。一般に「ヘアカット」というものです。

2つ目は、もともと中央銀行に差し入れた手形などの有価証券の額面から”割引”いた金額が融資されていた、という歴史的な経緯があるから。日本の公定歩合という言葉も、「手形の再割引」を意味します。

潤沢な準備レジーム(ample reserve regime)

FRBは世界金融危機後に大規模な資産購入をしましたが、民間銀行の準備預金残高が大幅に増えた結果、ある問題に直面しました。

それは、準備預金の供給量を調整して、FFレートを操作するのが難しくなった、ということです。

なぜなら準備預金残高が潤沢にあると、FF市場で資金を調達する必要がなくなり、誰もお金を借りたがらず、金利を下げようとする圧力がかかるからです。

実際、FRBがいざ2015年12月から短期金利を上げようとした時に、思うようにFF金利が動きませんでした。

FF金利が誘導目標よりも下回ってしまったのです。

それは、レポ市場をふくむ短期金融市場に参加しているが、準備預金を持っていない金融機関があるからです。

そこでFRBは2018年12月までに、準備預金対象外の金融機関でも利用できる

(C)リバースレポ・ファシリティ

という手段を活用しました。

いわば準備預金とは別の形で、銀行以外にも預金ファシリティのような下限効果を及ぼすという試みです。

興味深いことに、リバースレポも預金準備付利も資金吸収手段として機能しますが、当時はこのような状態になりました。

上限金利 = 超過準備預金金利(IORB)

下限金利 = リバースレポ・レート(ON RRP)

これを理解するには、預金取扱機関(商業銀行)と非預金取扱機関(ノンバンク)の間にはたらく裁定行動を理解する必要があります。

まず、預金を取り扱える商業銀行にとっては、フェデラル・ファンドに置いておくだけで金利がつきます。

一方、預金ファシリティの対象にならないMMFなどのノンバンクは、中央銀行にお金を貸しても下限であるリバース・レポ金利しか受けとれません。

その前提で、たとえばリバースレポ・レートが1%で、超過準備付利金が3%という設定がされたとしましょう。

そこでMMFが商業銀行に2%でお金を貸すとどうなるのか。

商業銀行調達した資金を準備預金に積めば、超過準備として3%の金利を受け取れるので、1%の利鞘を得ることができます。

MMFからしても、FRBにリバースレポで貸す1%よりも高い金利をとることができます。

つまり、商業銀行とノンバンクが、リバースレポ金利 ~ 超過準備付利金利の間で取引をすれば、両者にとってwin-winとなります。

このような裁定行動がはたらくことで、FFレートの実質的な上限は超過準備付利金、下限はリバースレポ・レートになると考えられています。

■主要参考文献

・家森信善『金融論[第2版]』ベーシック+(2020年)

・池尾和人『現代の金融入門【新版】』ちくま新書(2010年)

・内閣府『第2節 金融政策の動向と課題』「世界経済の潮流 2019年 II」第1章 世界経済の減速と金融政策の課題(2020年2月)

・Federal Reserve Board『The Fed Explained What the Central Bank Does』Eleventh Edition(2021年8月)

・伊豆久『FRB・RRP・MMF -資金余剰下の金利引き上げ-』証券経済研究 第124号(2023年12月)

・重見吉徳『【マーケットを語らず Vol.114】市中銀行準備預金とFRBの債務超過』フィデリティ短信(2023年6月28日)

・重見吉徳『【マーケットを語らず Vol.115】翌日物市場と準備預金への付利』フィデリティ短信(2023年7月5日)

・重見吉徳『【マーケットを語らず Vol.117】リバース・レポの増減(という無味乾燥なブログ・タイトル)』フィデリティ短信(2023年7月19日)

・短期金融市場入門『伝統的金融政策の手段 中央銀行はどのようにして金利を動かすのか』

・日本銀行企画局『主要国の中央銀行における金融調節の枠組み』(2006年6月)

・Ulrich Bindseil, Alessio Fotia『Conventional Monetary Policy』

・服部孝洋『フェデラル・ファンド(FF)市場およびFFレート(FF金利)入門-金融危機以降のFF市場および「最後の貸し手」機能の変遷について-』

・市川 雅浩『FRBの利上げについて基本的な仕組みを理解する』市川レポート(2022年1月28日)