金融政策(下)

前回は、金融政策のしくみを説明しました☟

https://note.com/orca0_0/n/n32fc78a29091

今回は、米国の金融政策に関して、実際のデータを眺めていきます。

■政策(FFレート)の動き

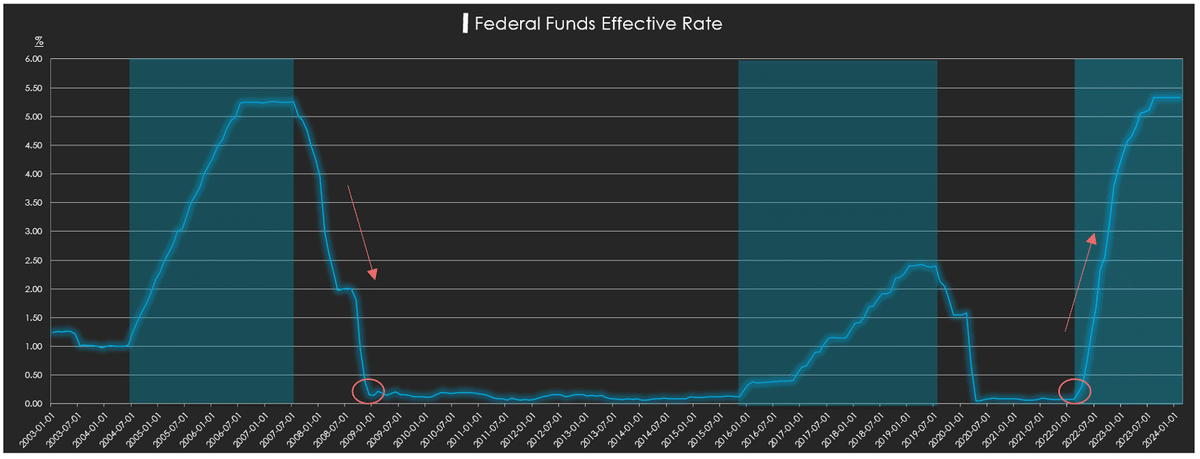

【図表1】のグラフは、政策金利であるFFレートですが、過去20年間で0.05%〜5.33%を推移しています。

ざっくりと、FFレートの動きによって、緩和と引き締めのフェーズを分けてみました。

引き締めが顕著になった時期には、水色にマーキングしてあります。

金融緩和

・~ 2004年前半(9.11テロ、ITバブル崩壊)

・2007年後半 ~ 2015年後半(世界金融危機)

・2019年後半 ~ 2021年後半(COVID-19大流行)

金融引き締め

・2004年後半 ~ 2007年前半(住宅バブルの加熱)

・2016年前半 ~ 2019年前半(金融正常化)

・2022年前半 ~(COVID-19終息、ウクライナ戦争)

■コリドー・システム

FFレートは上限と下限を設けて、その範囲内で推移するよう誘導されます。

準備預金が潤沢な状況では、超過準備付利金利(IOER / IORB)が上限で、リバースレポ・レート(ON RRP)が下限となります。

データが取得可能な2013年9月からの動きをみると、たしかに殆どの期間で範囲内におさまっています。

ただし、2019年の後半はFFレートが上限をはみ出しています。IORBを上回ったということは、FF市場で短期資金を調達する動きがあったことが伺えます。実際、2019年9月には短期金融市場でのパニックがありました。

■インフレ率の推移

【図表3】では、米国のインフレ率を示したもので、具体的には「個人消費支出(PCE)」の前年比をプロットしました。

※消費の動向をあらわす指標としては、「消費者物価指数(CPI)」が有名どころですが、都市部の店頭価格が主な調査対象です。2012年からは、より広範囲な全国における、実際の家計支出をとらえた、PCEが公式のインフレ目標に採用されています。

とくに2008年の世界金融危機による落ち込み具合と、2022年頃のパンデミック&ウクライナ戦争による物価高騰が、急激なカーブを描いています。

FFレートが激しく変動している時期と重なっていますね。

・不況で物価が下がれば、金利を下げる

・物価が高騰すれば、金利を上げる

という関係が見てとれます。

■FRB総資産残高とマネタリーベース

【図表4】は、FRBの総資産残高の推移を示しています。

全体的には拡大傾向にあり、ピーク時には約9兆ドルに達しました。20年かけて10倍以上の規模に膨らんだことになります。

その後、2022年6月から過去にないペースで縮小しています。

【図表5】は、米国におけるマネタリーベースの総額です。

2021年12月に6.4兆ドルに達したあと、6兆ドル弱のあたりを推移しています。

マネタリーベースとは、中央銀行が直接的に市中へ供給するお金で、世の中に出回っている現金に、準備預金の残高を加えたものです。

ほとんどのお金は準備預金として存在しているため、バランスシートと同様の動きを見せます。

加えて、FFレートと総資産残高の動きを合わせてみると、2009年初頭から以下のような関係性が見えてきます。

・金利を低水準に抑えるときに、資産が増えている

・金利を引き上げるときに、資産が減っている

これら理由は、金融緩和政策を例に考えてみましょう。

FRBの総資産が増えるということは、FRBがほかの金融機関から買いオペをしたことを意味します。つまり、資産の購入代金として準備預金にマネーが積み上がっていきます。

十分に余剰資金ができれば、貸し出しに積極的な金融機関が増えます。その結果、FF市場での借り入れコストであるFFレートも下がるというわけです。

FRBの総資産残高が顕著に伸びたのは、リーマンショック後の2008年末からです。

COVID-19パンデミックが本格化した2020年3月からも急増しています。

これらのタイミングで何が起きたのかというと、FRBによって「量的緩和政策(QE)」または「大規模な資産買い入れ(LSAP)」が実施されました。

■FRBのお買い物

FRBの総資産残高は、全体的に右肩上がりで増えていきましたが、具体的に何を買っていたのでしょうか。

公開されているバランスシートのTableを覗いてみましょう。

2024年1月時点でのFRBのバラスシートは、以下の通りです。

対して、リーマンショックを契機とする量的緩和(QE1)がされる前のバランスシートは、以下の通りです。

かなり様相が異なりますね。

2008年9月の世界金融危機より前は、資産のほとんどが財務省証券(U.S. Treasury securities)でした。

しかし、危機後はその比率が下がり、その代わりに住宅ローン担保証券(MBS)が3~4割ほど占めるようになりました。

負債・純資産側では、世界金融危機が起こる前は、発行銀行券がほとんどでした。

危機後は、FRBへ預けられているお金(政府預金TGA + 市中銀行預金)が潤沢になり、リバースレポで資金が吸収されていることが見受けられます。

■主要参考文献

・重見吉徳『【マーケットを語らず Vol.112】「短期国債大量発行」のニュースと「FRBの債務超過」』フィデリティ短信(2023年6月14日)

・重見吉徳『【マーケットを語らず Vol.114】市中銀行準備預金とFRBの債務超過』フィデリティ短信』(2023年6月28日)

・三井住友DSアセットマネジメント『FRBのバランスシート縮小について基本的な仕組みを理解する』(2022年1月31日)

・伊豆久『FRBのバランスシート縮小について』証券レポート1742号(2024年2月)